Tras las declaraciones de Christine Lagarde, el mercado descontó dos subidas de tipos de interés en la zona euro en los meses de septiembre y diciembre de este año. Al otro lado del Atlántico, las curvas de tipos continuaron su proceso de aplanamiento, y también de encarecimiento de las condiciones de financiación para las compañías -recordamos que la rentabilidad del T-Note a 10 años se sitúa en 1,92%, y que hace tan sólo cinco semanas finalizamos el año 2021 en el 1,52%.

En lo que va de año, la volatilidad media cotizada por los mercados de opciones es del 23,1%, frente a 19,1% del 2021. ¿Va a continuar esta tendencia o volveremos a porcentajes medios similares a los vistos el año pasado? Analicemos la evolución del régimen de mercado desde una perspectiva macro para tratar de dar respuesta.

Hace algunos meses, publicábamos en Investing que nuestros modelos anticipaban una ralentización de la economía americana en el primer y según trimestre de 2022. Esta misma semana, el Banco de la Reserva Federal de Atlanta ha publicado su última estimación de crecimiento, que se sitúa en el 0,1%, frente al 6,5% del trimestre anterior. Parece confirmarse este escenario.

Con la última información disponible, nuestros modelos de inflación prevén una variación interanual de los precios en el mes de enero que se situaría entre el 6,92% y el 7,16%. En suma, el régimen de mercado seguiría siendo de Estanflación -ralentización del crecimiento y aceleración de la inflación-, si bien creemos que en los próximos dos o tres meses, es probable que éste pase a Deflación -ralentización del crecimiento y de la inflación-, uno de los más que suele traer mayor volatilidad a la renta variable. A modo de referencia, caídas de la inflación interanual por debajo de 6,75% activarían este escenario.

A la luz de los datos anteriores, sería razonable esperar que el régimen de volatilidad actual se mantenga en los próximos meses, lo que favorecería a estrategias de volatilidad en opciones, al swing trading frente a la inversión a largo plazo, y al market neutral frente a estrategias de tipo más tendencial.

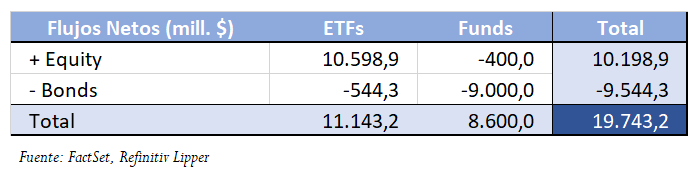

Flujos netos de efectivo

FactSet (NYSE:FDS) ha registrado entradas netas de efectivo en ETFs de renta variable por importe de casi más de 10.500 millones de dólares, y salidas testimoniales de 544 millones de ETFs de renta fija. A diferencia de las últimas tres semanas en las que la renta variable internacional era el destino preferido de los inversores, los ETFs de renta variable americana ha superado en una proporción de 4 a 1 la cantidad recibida por la internacional.

Los datos de Refinitiv Lipper muestran salidas netas de 400 millones de dólares de fondos de renta variable, y de 9.000 millones de renta fija. En conjunto, deja un saldo razonablemente optimista para las bolsas.

La cartera de derivados de los inversores institucionales ha reducido ligeramente la exposición a renta variable (71%), sobreponderando renta fija (19,6%) hasta su nivel más alto de los últimos 2 años e infraponderando materias primas (8,2%).

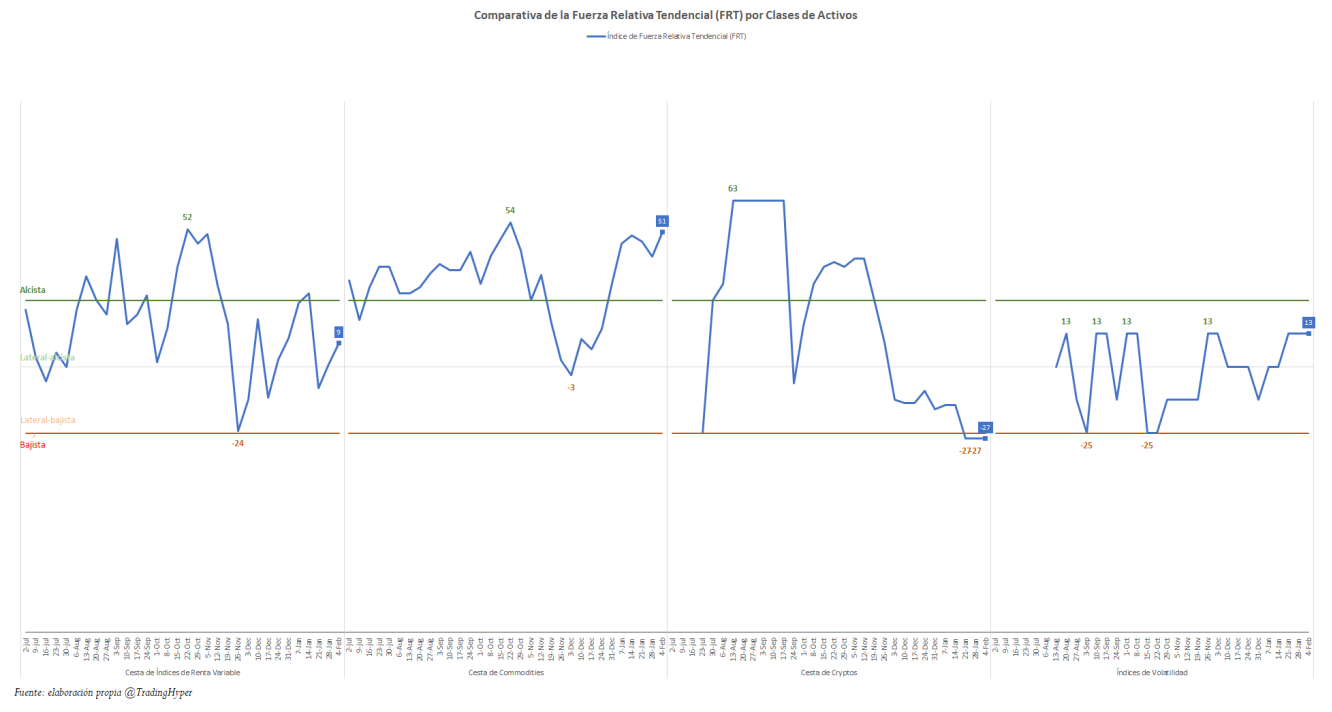

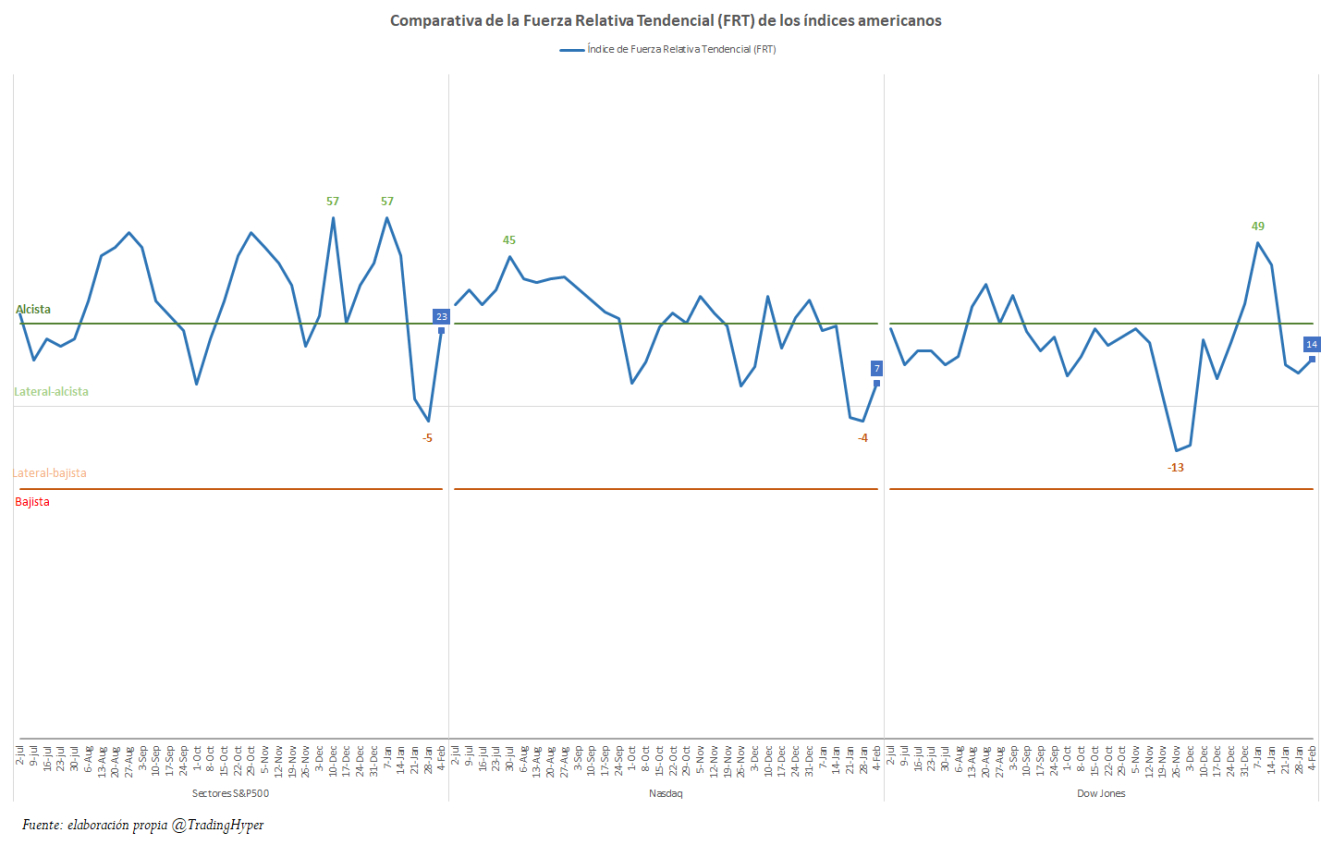

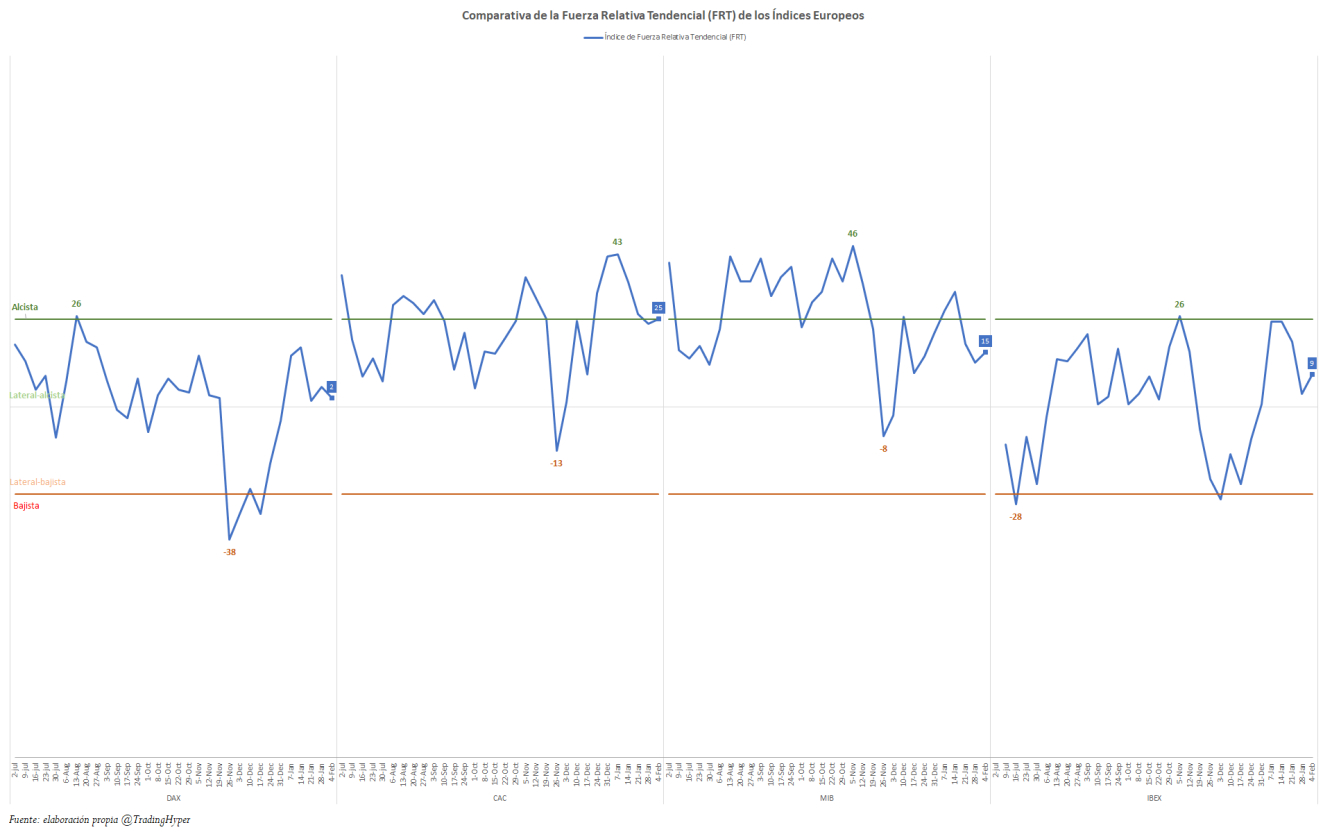

Seguimiento de la Fuerza Relativa Tendencial

Este indicador ayuda a determinar el estado en que se encuentran los diferentes activos, a partir del análisis de su composición interna. Es útil a la hora de determinar el peso relativo que debe asignarse a cada clase de activo en una cartera diversificada. Se diferencian cuatro tipos de tendencias (alcista, lateral-alcista, lateral-bajista y bajista). Identificamos a continuación en qué punto se encuentra la FRT con datos de cierre del viernes y cómo ha evolucionado en el tiempo.

Las materias primas (+50) siguen como la clase más fuerte. Por subcategorías, Energía (+68) e Industriales (+61) lideran la tabla, seguidas de Alimentación (+41) y Metales Preciosos (+38), todas en zona alcista. La renta variable (+9) continúa en zona lateral-alcista. A pesar de las fuertes subidas durante la semana, las cryptos continúan en zona bajista, dado que las estructuras semanales se mantienen intactas. Los índices de volatilidad continúan en zona lateral-alcista, lo que se traduce en riesgo de inestabilidad para las bolsas.

En la renta variable, los índices europeos continúan por tercera semana como los más fuertes (+23), seguidos de los americanos (+0), que inician la semana en zona neutral y, en último lugar, los asiáticos (-9). La composición interna del S&P 500 (+23) ha mejorado significativamente. El índice Dow Jones de Industriales (+14) sigue mostrando cierta fortaleza, mientras que el tecnológico Nasdaq (+7), a pesar de haber recuperado la zona lateral-alcista, es el más débil.

Por el lado de los índices europeos, el CAC40 (+25) y MIB (+15) siguen siendo los más fuertes, como lleva ocurriendo desde hace meses, seguidos por el IBEX-35 (+9) y, en último lugar, el DAX (+2).

Actualización de los niveles críticos

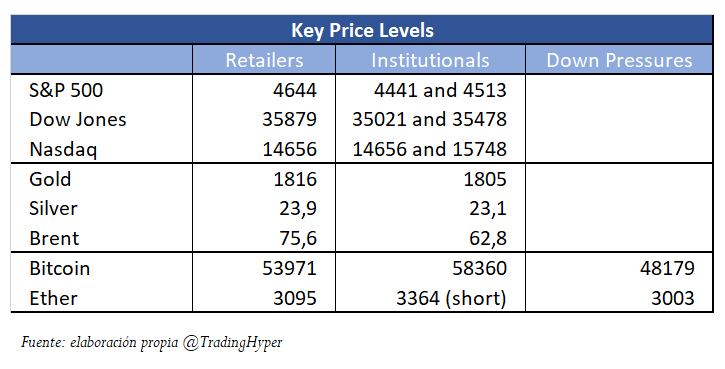

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se sitúe por encima de los niveles en los que se encuentran posicionados los inversores institucionales y que se muestran en la tabla siguiente. Los niveles de presión bajista son relevantes a los efectos de anticipar en qué zonas de precios puede incrementarse temporalmente la volatilidad.

Pocos cambios respecto de la semana pasada en el posicionamiento de los inversores institucionales en los índices americanos. El S&P 500 ha recuperado durante la semana los niveles de control de los inversores institucionales, aunque finalmente cerró algo por debajo del primero de ellos en 4.513. Por ese motivo, mantenemos predisposición lateral. En caso de superarse ese nivel, el 96% del volumen de los inversores institucionales estarían soportando futuras subidas. Caídas por debajo de 4.441 abriría la puerta a nuevas caídas hacia los mínimos de enero. La gamma pasaría a positiva por encima de 4.570, lo que se traduciría en una caída de la volatilidad. La situación del Dow Jones de Industriales es una copia del S&P 500. Tras superar durante la semana pasada el primer nivel de control, lo perdió durante la sesión del viernes. Precios superiores a 35.478 tranquilizaría los ánimos, mientras que la pérdida de 35.021 abriría la posibilidad de nuevas caídas. El índice tecnológico Nasdaq cerró el viernes en el segundo nivel de control en 14.656. La pérdida de este nivel abriría la posibilidad de nuevas caídas, mientras que la superación de 15.748 supondría la recuperación de la predisposición alcista. La gamma pasaría a positiva por encima de 14.790.

En el caso de las materias primas, el oro ha recuperado su predisposición alcista al cerrar por encima de 1.805, a pesar de la elevada volatilidad de los últimos días. La plata, sin embargo, continúa por debajo de 23,1, el nivel de control de los institucionales. Mientras no se supere este precio, la predisposición seguiría siendo lateral. Por el contrario, el Brent ha continuado por séptima semana consecutiva con subidas, habiendo superado los 92 dólares. La predisposición sigue siendo alcista, si bien para controlar el riesgo, sugeriríamos tener en consideración los niveles de prealerta que indicamos más abajo.

Bitcoin sigue por debajo del nivel en que se encuentran los inversores institucionales, y que ha vuelto a bajar esta semana hasta 58.360, frente a los 59.418 anteriores. Se mantiene el escenario de debilidad. Esta semana, el nivel de control en el Ether se mantiene en 3.364. Mientras el precio no supere este nivel, esperamos que la debilidad se mantenga.

Actualizamos a continuación algunos de los niveles de prealerta más relevantes para la semana entrante:

• S&P 500: la pérdida de 4.385 abriría la posibilidad de ver nuevos mínimos; la superación de 4.545 daría pie a nuevas subidas.

• Dow Jones: la pérdida de 34.184 incrementaría riesgo de correcciones; superación de 35.601 consolidaría mínimos anteriores.

• Nasdaq 100: la pérdida de 14.361 incrementaría riesgo de correcciones; superación de 14.971 consolidaría mínimos anteriores.

• Oro: la pérdida de 1.787 incrementaría riesgo de correcciones; la superación de 1.855 daría pie a próximas rupturas de máximos locales.

• Plata: la pérdida de 22,36 daría pie a nuevas caídas.

• Crudo Brent: la pérdida de 89,98-91,40 incrementaría riesgo de correcciones.

• Bitcoin: la pérdida de 36.570 incrementaría el riesgo de correcciones.

• Ether: la pérdida de 2.777 incrementaría el riesgo de correcciones.

¡Buena semana y buenas inversiones!