Estas fueron las dos preguntas que me hicieron unos amigos el jueves pasado con los que había quedado para jugar un último partido de pádel antes de irnos de vacaciones. Al escucharlas, no me salió otra cosa que contestar: "hombre, no me preguntéis esto justo antes de iros a la playa, porque igual os amargo las vacaciones…".

La realidad de las cosas es que nadie tiene una bola de cristal, y yo menos, y aseverar qué va a ocurrir con la economía o con la bolsa no es tarea fácil.

Hace tiempo me di cuenta de que hacer predicciones de la bolsa es un ejercicio más apropiado para engordar el ego que el bolsillo, por lo que trato de evitarlo. Más adelante les explicaré por qué.

En los artículos que he venido publicando en el último año, busco mostrar datos objetivos, verificables en sus fuentes, tratando de evitar caer en la tentación -en mi opinión, también es un error- de hacer juicios subjetivos/interpretativos que habitualmente carecen de cimientos suficientemente sólidos.

Sí encontrarán en algunos de los análisis que publico las conclusiones a las que llegan nuestros modelos econométricos, bien sean relacionados con el PIB o con la inflación, las dos variables macro a las que prestamos más atención. Nuestros modelos hacen predicciones para los próximos trimestres o meses y, aunque tienen un margen de error, como cualquier modelo, tienen una base económica y técnica con la que nos encontramos suficientemente cómodos como para compartir sus conclusiones. Así lo hicimos en el mes de noviembre, cuando publicamos las razones por las que pensábamos que la economía americana iba a ralentizarse a partir del primer trimestre de 2022, pudiendo llegar a entrar en recesión técnica en el segundo. Nueve meses más tarde, se confirma la recesión técnica en EE. UU., al encadenar dos trimestres seguidos de caídas en el PIB -variación del -1,6% en el primer trimestre y del -0,9% en el segundo trimestre, frente al 0,5% de crecimiento esperado por el consenso de las casas de análisis-. Hace pocas semanas, publicamos la actualización de estos modelos, que indicaban que el deterioro económico podría extenderse hasta el primer trimestre de 2023. ¿Volverán a acertar los modelos? No lo sabemos. Todos los días se publican nuevos datos que modifican las previsiones futuras de cualquier modelo econométrico, por lo que habrá que hacer un seguimiento continuo.

Para lo que sí contamos con mayor información futura, aunque no sea ni completa ni perfecta, es para saber qué pretende hacer el Sistema de la Reserva Federal (en adelante, la “Fed”) en los próximos meses. En esto fue en lo que basé mis argumentos que para argumentar mi posición en esa charla entre amigos. Surge la duda sobre si el ritmo de subidas de tipos será mayor o menor, o si el tipo de interés final se encontrará en el 3,25%-3,75% -para eso están los mercados de Futuros de Fondos Federales donde los inversores hacen sus apuestas al respecto-, pero lo que parece más seguro es que van a continuar las subidas de tipos de interés, al menos, hasta finales de año.

Las consecuencias para la economía de una subida de tipos de interés son bien conocidas: ayuda a contener el incremento de los precios -objetivo principal que buscan conseguir los bancos centrales, que se ven superados por el problema de inflación que parecen haber menospreciado durante meses-, reducción de la inversión y reducción del consumo. En definitiva, es como echar el freno a la economía.

También sabemos que la retirada de liquidez de la economía no ha hecho más que comenzar y que, en septiembre, la Fed eliminará dólares de la economía a un ritmo de 95.000 millones de dólares mensuales, el doble de rápido de lo que lo hace desde el mes de mayo. ¿Qué consecuencias tiene para la economía? Generalmente, trae consigo una reducción del crédito -los bancos tienen menos dinero disponible para prestar a las familias y a las empresas-, y endurecimiento de las condiciones de acceso a la financiación. Y para las bolsas, por los análisis que realizamos, sobre todo un incremento notable en la volatilidad.

Desde que comenzaran las subidas de tipos de interés en el mes de marzo al otro lado del charco, la ralentización de la economía se ha ido agravando mes a mes. Sin embargo, la variable económica que mejor está aguantando y, muy fundamentalmente, explica el buen tono de la campaña de resultados de las compañías que estamos teniendo, es el consumo, que aún se mantiene fuerte. Sin embargo, no debemos olvidar que las previsiones de Apple (NASDAQ:AAPL) hablan de un empeoramiento de la situación económica a nivel global, y las Walmart (NYSE:WMT) y Amazon (NASDAQ:AMZN) no son muy diferentes.

La conclusión es que encuentro razones suficientes para pensar que la economía todavía puede seguir empeorando en los próximos meses.

¿Y las bolsas? ¿Quiere decir que las bolsas van a caer?

Podría utilizar la famosa frase “ni lo confirmo, ni lo desmiento”, pero creo que es más útil aportar una respuesta gráfica. Déjenme que haga antes un breve apunte sobre aquello que decía de que trato de evitar hacer predicciones sobre la bolsa. Es muy habitual encontrar inversores de mayor o menor patrimonio que basan sus decisiones de inversión, sobre todo aquello que tiene que ver con el market timing, en las cotizaciones históricas. Sin embargo, está más que probado matemáticamente que el histórico de precios no tiene capacidad predictiva por sí mismo. Desde los años 70 hay material de investigación más que solvente que prueba estas conclusiones.

La pregunta que quizá algunos de ustedes se hagan es: ¿cómo se puede operar en bolsa sin hacer predicciones y no morir en el intento? En este caso, el enfoque que personalmente utilizo se basa en hacer un seguimiento de las operaciones de compra o de venta que realizan los inversores institucionales. No se basa en detectar de manera subjetiva los momentos y los precios en los que algún gran inversor ha realizado una operación, sino las que diariamente están realizando. A partir de ellas, construimos dos niveles de precios que ayudan a determinar en qué momento se encuentra cada activo, en base al interés comprador o vendedor de lo que algunas personas denominan “manos fuertes” del mercado.

¿Por qué hacemos seguimiento de su actividad?

Son varias las razones. La primera, porque se fundamenta en el sentido común y en la base de lo que es un mercado secundario: oferta y demanda de títulos. Sólo es eso. Si los inversores más grandes deciden comprar títulos, dado que manejan volúmenes muy elevados, parecería lógico que la cotización tendiera a subir. Por el contrario, si deciden soltar esos títulos, tenderán a arrastrar la cotización hacia niveles inferiores.

La segunda razón es de tipo práctico. Hacer un seguimiento diario de la actividad de los inversores institucionales permite subirte a su carro -alcista o bajista- de manera muy rápida, y sin necesidad de hacer predicciones sobre el futuro de la bolsa. Sus equipos de análisis y estrategia ya han decidido por qué y dónde colocar su patrimonio bajo gestión, y nosotros utilizamos esta información en nuestro propio beneficio, aprovechando además el hecho de que un pequeño inversor es mucho más ágil a la hora de abrir o cerrar posiciones, sobre todo si lo comparamos con los grandes inversores institucionales, a los que les lleva tiempo y esfuerzo construir y deshacer posiciones por el volumen tan elevado que manejan.

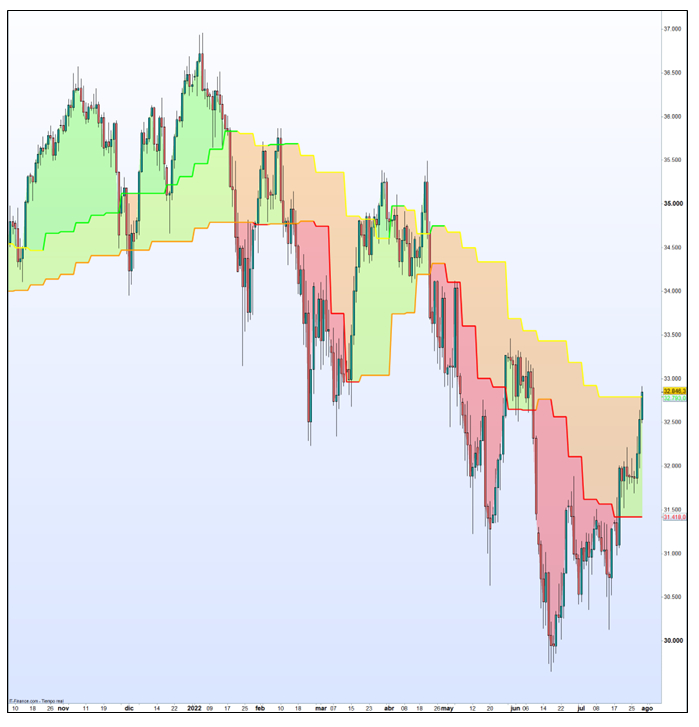

Aplicando precisamente esta metodología al Dow Jones, por ejemplo, podemos observar en el gráfico que, junto a la cotización, aparecen dos líneas que la acompañan. Para su interpretación, tengan en cuenta que, cuando la cotización cruza al alza alguna de estas dos líneas la predisposición del activo es alcista (por eso verán un área sombreada de color verde con dos grados de intensidad distinta); alternativamente, cuando la cotización cruza a la baja alguno de estas dos líneas, la predisposición es bajista (área sombreada de color rojo, también con dos niveles de intensidad). Observen cómo siguiendo esas pautas tan simples, se consiguen evitar las caídas -o aprovecharlas, dependiendo de si el inversor decide salir del mercado o tomar posiciones cortas- y se beneficia de los rebotes como ocurrió a primeros del mes de febrero, en el mes de marzo-abril y el que estamos experimentando actualmente en el mes de julio.

Como conclusión, y tomando como base los comentarios anteriores realizados sobre la economía y las pautas simples de aplicación de la metodología que hace uso del posicionamiento de los inversores institucionales, entendemos que la propensión positiva en el Dow Jones iniciada 19 de julio en el nivel de los 31.418 puntos continuaría siempre que se mantuviese por encima del nivel de 32.793 puntos. Por el contrario, la pérdida de este último nivel supondría el inicio de una propensión negativa para este índice, algo que no puede descartarse que suceda en un contexto macro y de política monetaria restrictiva como el que tenemos por delante. En todo caso, y como verán, no predecimos qué ocurrirá con la bolsa en los próximos meses, sino que actuamos en consonancia con el posicionamiento de los principales inversores institucionales.

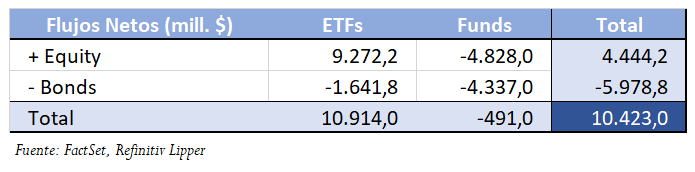

Flujos netos de efectivo

Los ETFs y los fondos de inversión son productos muy utilizados por una parte importante de la comunidad inversora, debido a su tratamiento fiscal especial y a la posibilidad que ofrecen de construir una cartera diversificada de manera muy sencilla. Por ese motivo, son un buen termómetro del interés y del miedo en cada momento.

Aunque algo tímidas, vuelve la entrada de efectivo a la renta variable por importe superior a los 4.400 millones de dólares. Esto deja un saldo negativo en 2022 por valor de -17.258 millones de dólares.

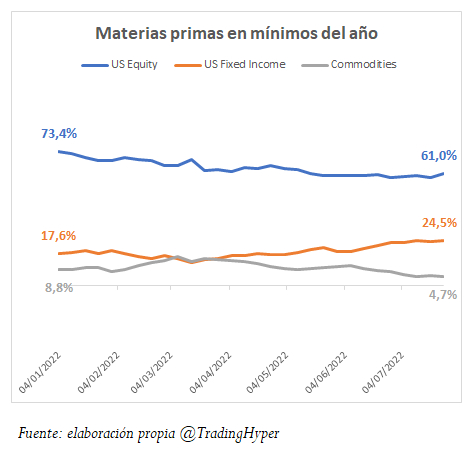

Por lo que respecta a la cartera de derivados de inversores institucionales, las materias primas continúan en mínimos del año en el 4,7%, mientras la renta variable se recupera tímidamente hasta el 61%.

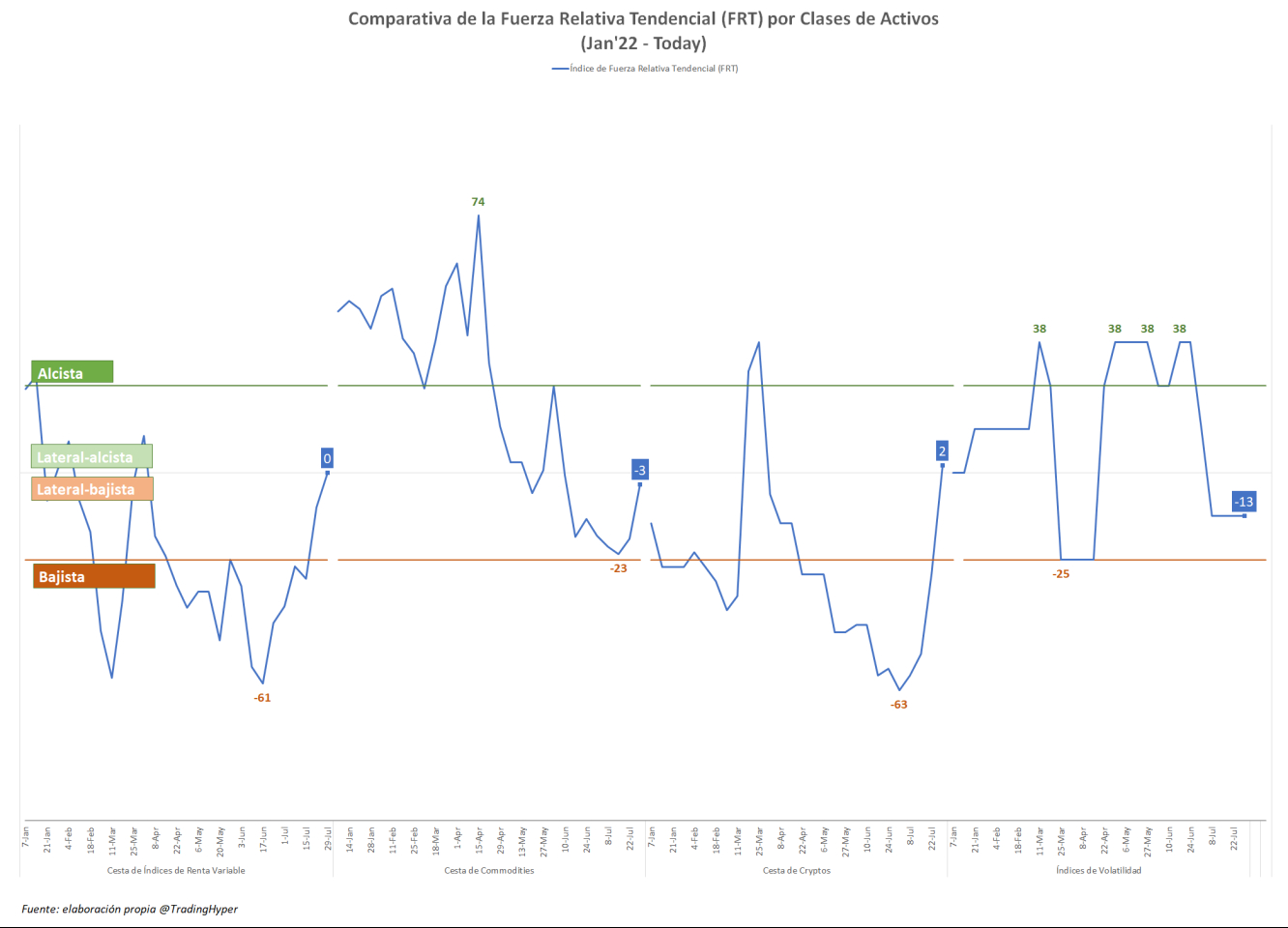

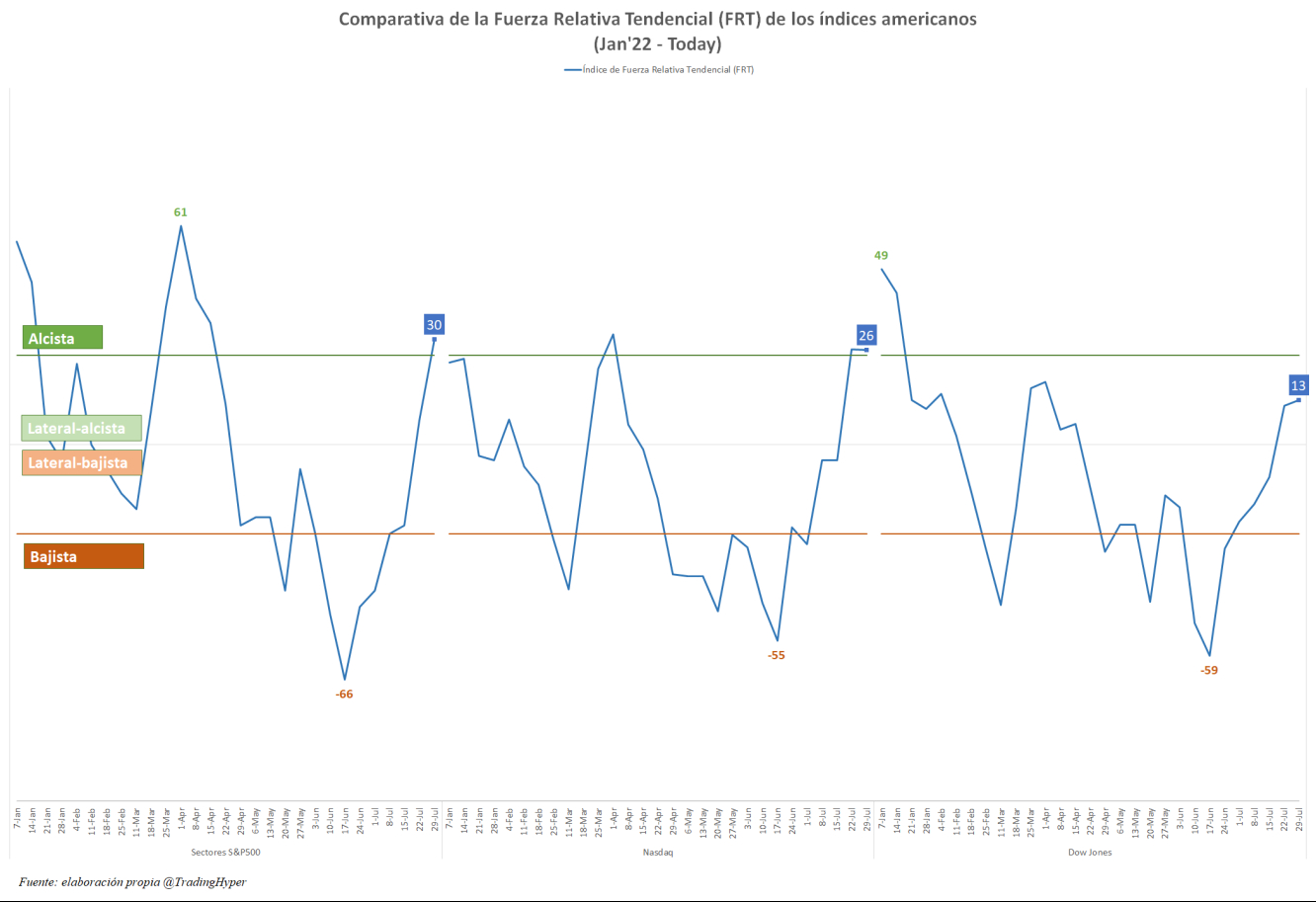

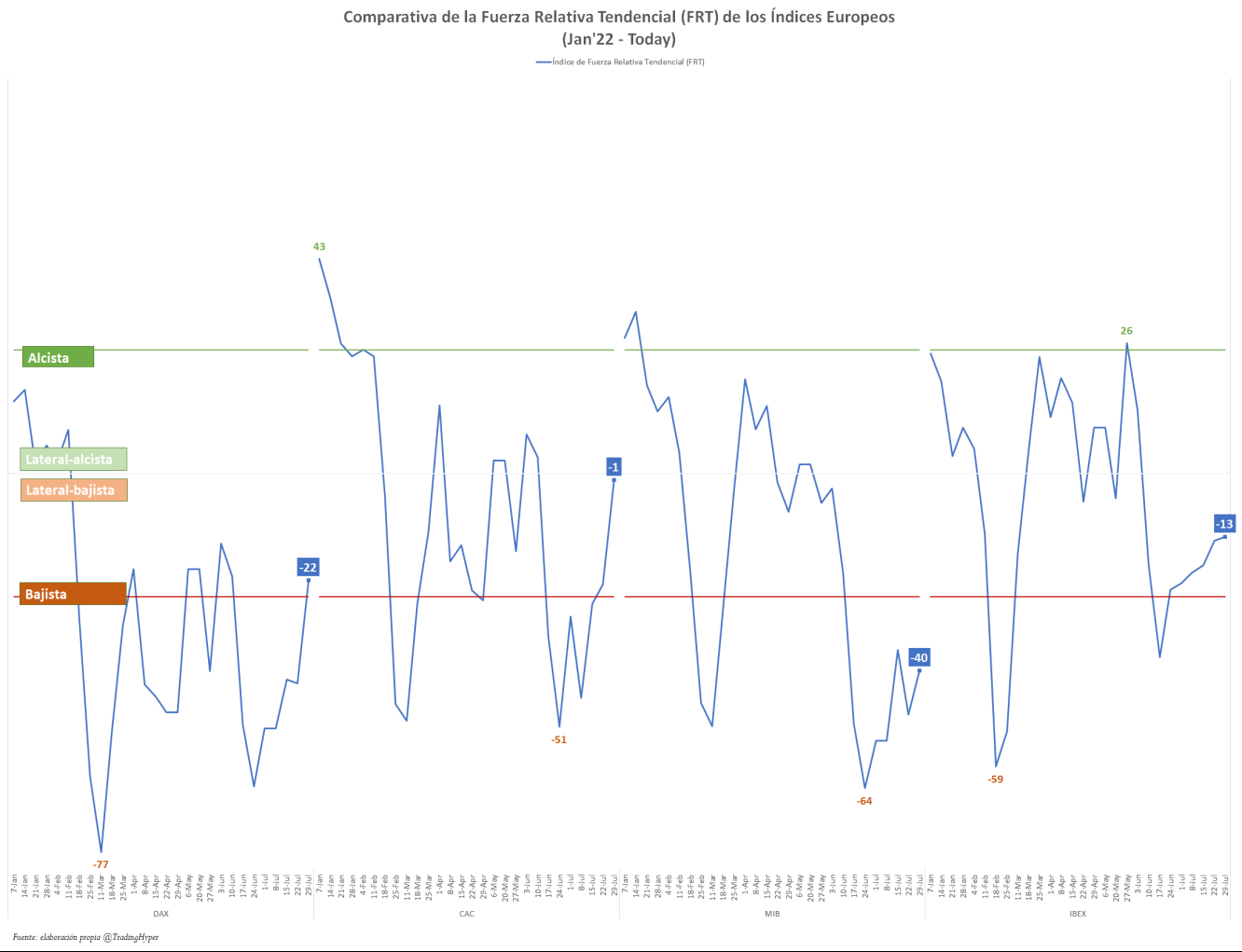

Seguimiento de la Fuerza Relativa Tendencial

Este indicador es útil a la hora de determinar el peso relativo que debe asignarse a cada clase de activo en una cartera diversificada. Se diferencian cuatro tipos de tendencias (alcista, lateral-alcista, lateral-bajista y bajista). Identificamos a continuación en qué punto se encuentra la FRT con datos de cierre del viernes y cómo ha evolucionado en el tiempo.

Ocho meses después, la FRT del conjunto de las cryptos (+2) vuelve a ser la más fuerte, situándose en la zona lateral-alcista. Le sigue la renta variable (+0) y las materias primas (-3), que se mantienen en zona lateral-bajista. Todas ellas han recuperado fuerza en las últimas dos semanas. Los índices de volatilidad de la renta variable continúan en zona lateral-bajista, aumentando así la posibilidad de que el rebote en las bolsas continúe.

Entre las familias de materias primas, el indicador de fortaleza interna de los commodities de Energía (+21) vuelve a subir una semana más, acercándose a la zona alcista. Le siguen Alimentación (+8), que recupera la zona lateral-alcista, Metales Preciosos (-25), que ha mejorado en 50 puntos su fuerza interna en sólo una semana, y Metales Industriales (-33).

Continúa el proceso de mejora de la composición interna de la renta variable. La FRT de los índices americanos (+63) continúa en ascenso dentro de la zona alcista. Sus homólogos europeos (+0) por fin salen de la zona lateral-bajista, mientras los asiáticos (-18) son los que muestran mayor debilidad.

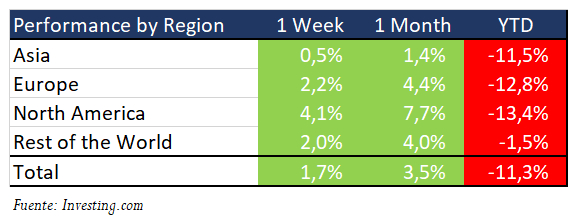

Esta semana se cierra una semana y un mes especialmente positivo para los índices americanos que, por otro lado eran los que más habían sufrido. A pesar de ello, continúa siendo la región más castigada en el conjunto del año.

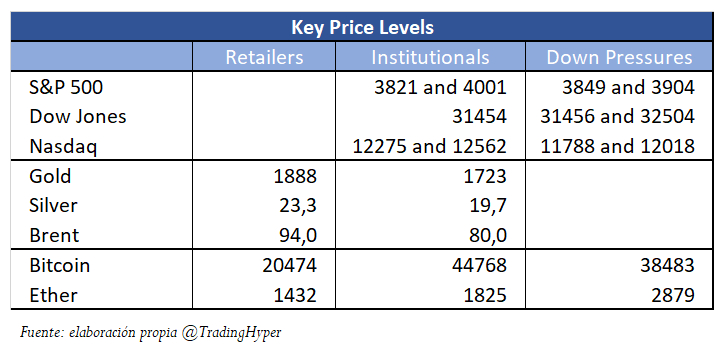

Actualización de los niveles de control de los inversores institucionales

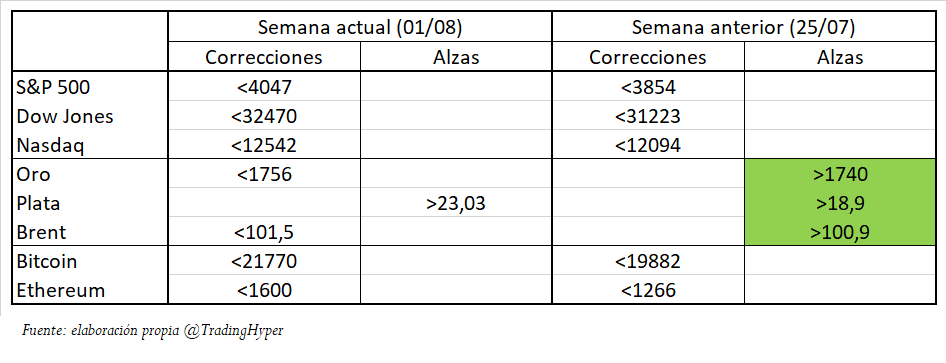

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se sitúe por encima de los niveles en los que se encuentran posicionados los inversores institucionales y que se muestran en la tabla siguiente. Los niveles de presión bajista son relevantes a los efectos de anticipar en qué zonas de precios puede incrementarse temporalmente la volatilidad.

Predisposición alcista del S&P500 al situarse por encima de los 4.001 puntos. La pérdida de 3.821 alertaría de riesgo de nuevas caídas.

Dow Jones mantiene predisposición alcista mientras se sitúe por encima de 31.429 puntos, igual que el Nasdaq que se encuentra por encima de los 12.562 puntos. El riesgo de caídas aumentaría en caso de perder los 12.275 puntos.

El Oro recupera la predisposición alcista al encontrarse por encima de los 1.724 dólares. En caso de perder esta cota, las caídas podrían continuar. Tras una semana de fuertes subidas, la plata recupera la predisposición alcista al cerrar por encima de los 19,7 dólares. El Brent, por su parte, continúa por encima de los 80 dólares de control, por lo que nada cambia en cuanto a su predisposición alcista.

En el mundo crypto, la predisposición seguirá siendo de debilidad mientras Bitcoin no supere los 44.768 dólares (recordamos que la semana pasada el nivel de control se situaba en 46.951) y Ether se mantenga por debajo de los 1.825.

Actualizamos a continuación los niveles de prealerta más relevantes para la semana entrante, donde indicamos para cada uno de estos activos qué niveles, en caso de vulnerarse o superarse, podrían dar lugar a movimientos significativos.

¡Buena semana y buenas inversiones!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

¿Va a empeorar la economía? ¿Y la Bolsa?

Publicado 01.08.2022, 08:41

Actualizado 09.07.2023, 12:32

¿Va a empeorar la economía? ¿Y la Bolsa?

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.