¿Se han desvanecido las acciones de megacapitalización? Quizás. Pero hay cuatro razones de peso para pensar que podrían estar al borde de un resurgimiento. La reciente corrección del mercado desde el máximo de julio no solo despertó la atención de los inversores, sino que también sacudió la complacencia más arraigada. Como señalamos anteriormente:

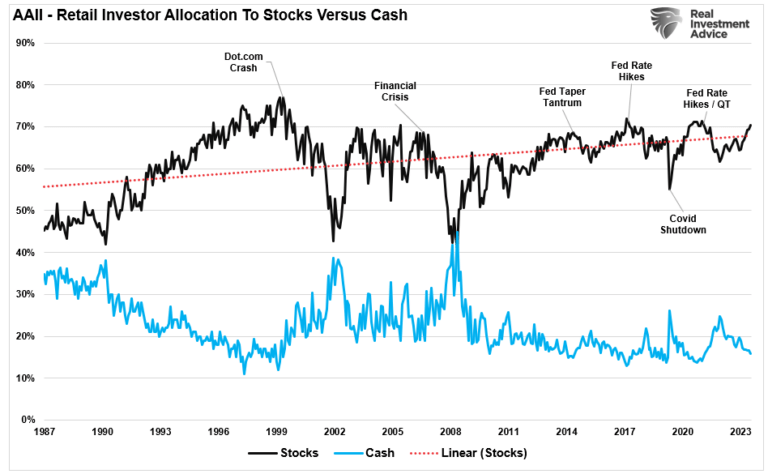

"Aunque es cierto que ha habido periodos más extensos en el mercado sin una caída del 2%, es crucial recordar que la baja volatilidad refleja una alta complacencia entre los inversores. En otras palabras, cuanto más tiempo sube el mercado sin una corrección significativa, más confiados se sienten los inversores. Como resultado, tienden a aumentar sus inversiones en renta variable (riesgo) y a reducir sus asignaciones en efectivo (seguridad)".

- ¿Quiere invertir con la mejor información del mercado? Pruebe nuestro Buscador de acciones

- La incertidumbre de los mercados financieros es una constante desafiante que puede desconcertar incluso a los inversores más experimentados. Sin embargo, ser un usuario premium de InvestingPro transforma esta incertidumbre en una oportunidad.

Como ya se comentó repetidamente en junio y julio, una corrección del 5-10% es normal y se produce casi todos los años.

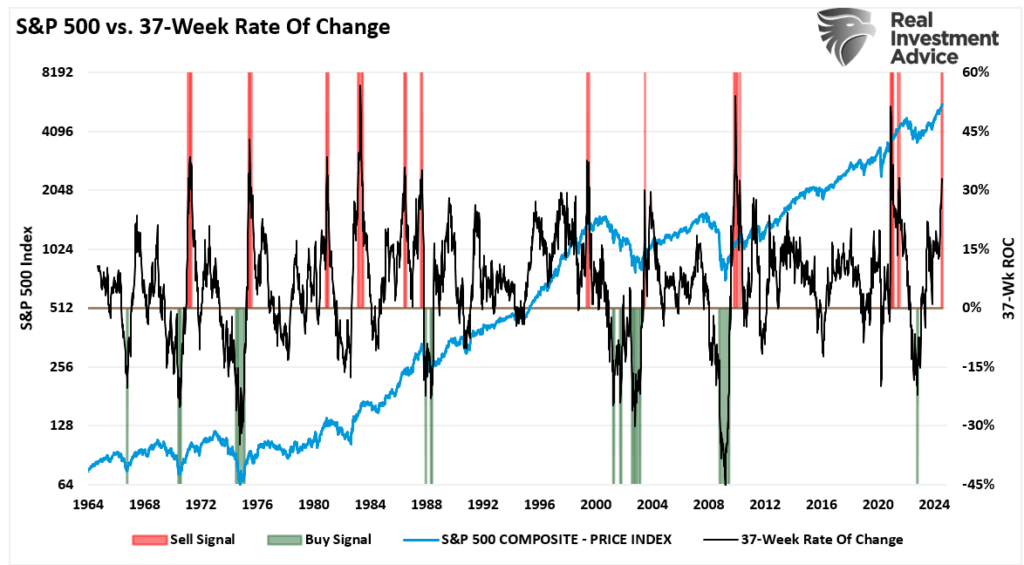

"Históricamente, una tasa de variación de 37 semanas superior al 30% suele anticipar correcciones a corto o medio plazo. A pesar de la confianza de los alcistas, el riesgo de una corrección del 5% al 10% en los próximos tres meses continúa siendo significativo." - 13 de julio

Como era de esperar, en las últimas tres semanas tanto los inversores minoristas como los profesionales han experimentado una venta más pronunciada de posiciones en empresas de gran capitalización.

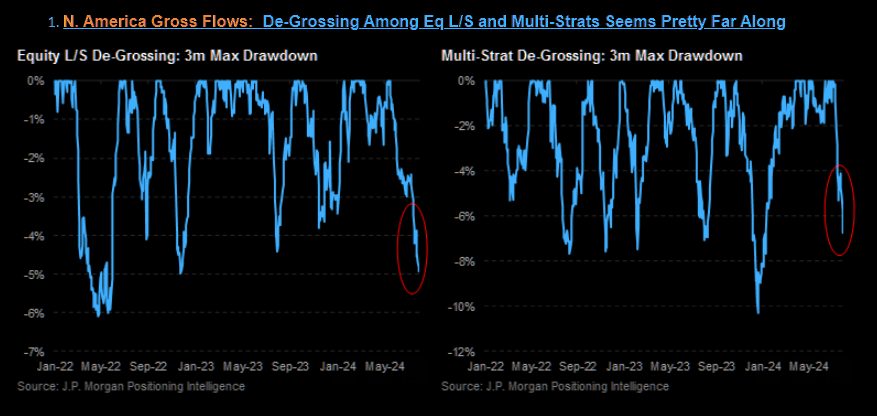

"El nivel de desinversión de algunas estrategias, junto con los descensos correlacionados de los rendimientos alfa/aglomeración, sugiere que podríamos haber terminado en su mayor parte con la desinversión y la desinversión. Sin embargo, los flujos de rendimiento/alfa/brutos podrían seguir siendo agitados durante los próximos meses." - John Schlegel, JPM

Como señala John, la cuestión es si el proceso de corrección ha terminado y si los inversores volverán a las "megacaps " en sus carteras.

Cuatro razones por las que las megacapitalizaciones siguen en pie

La reciente venta masiva de valores de "megacapitalización", en particular, no es sorprendente. Ya habíamos advertido que los inversores a comprar unas pocas determinadas acciones para seguir sacando rentabilidad del mercado.

Hay cuatro motivos por los que los inversores, tanto profesionales como minoristas, perseguían un puñado de valores. Son también las mismas razones por las que las "megacapitalizaciones" recuperarán probablemente su favor.

En primer lugar, estas acciones son extremadamente líquidas, lo que permite a los gestores invertir y retirar grandes sumas de dinero rápidamente sin provocar movimientos significativos en los precios. La liquidez es crucial para compañías de seguros, fondos de pensiones, fondos de cobertura y dotaciones, ya que estos inversores manejan millones de dólares simultáneamente. Las empresas más pequeñas no ofrecen la liquidez necesaria para realizar transacciones grandes de manera efectiva.

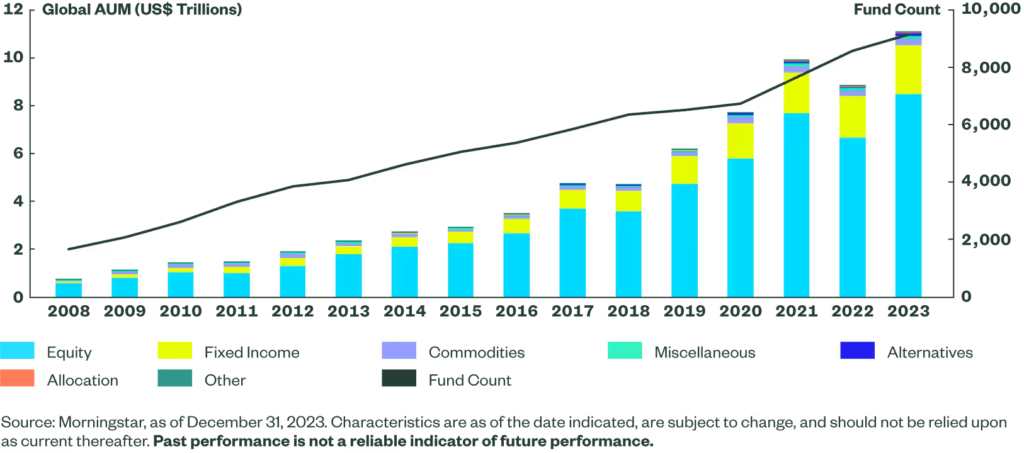

En segundo lugar, el impacto de la indexación pasiva sigue siendo significativo. A medida que los inversores trasladan su enfoque de comprar valores individuales a la conveniencia de adquirir un índice amplio, el capital tiende a fluir desproporcionadamente hacia las acciones de mayor capitalización dentro del índice. En la última década, las inversiones en fondos cotizados (ETF) han aumentado notablemente.

Como comentamos en el artículo "Riesgo profesional,"

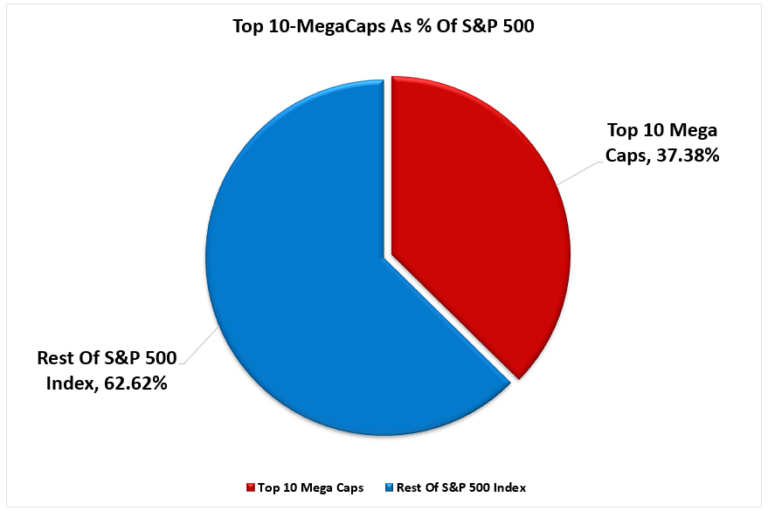

"Los 10 valores más importantes del S&P 500 representan más de 1/3 del índice. En otras palabras, una ganancia del 1% en los 10 valores principales equivale a una ganancia del 1% en el 90% inferior. Cuando los inversores compran acciones de un ETF pasivo, deben comprar las acciones de todas las empresas subyacentes" .

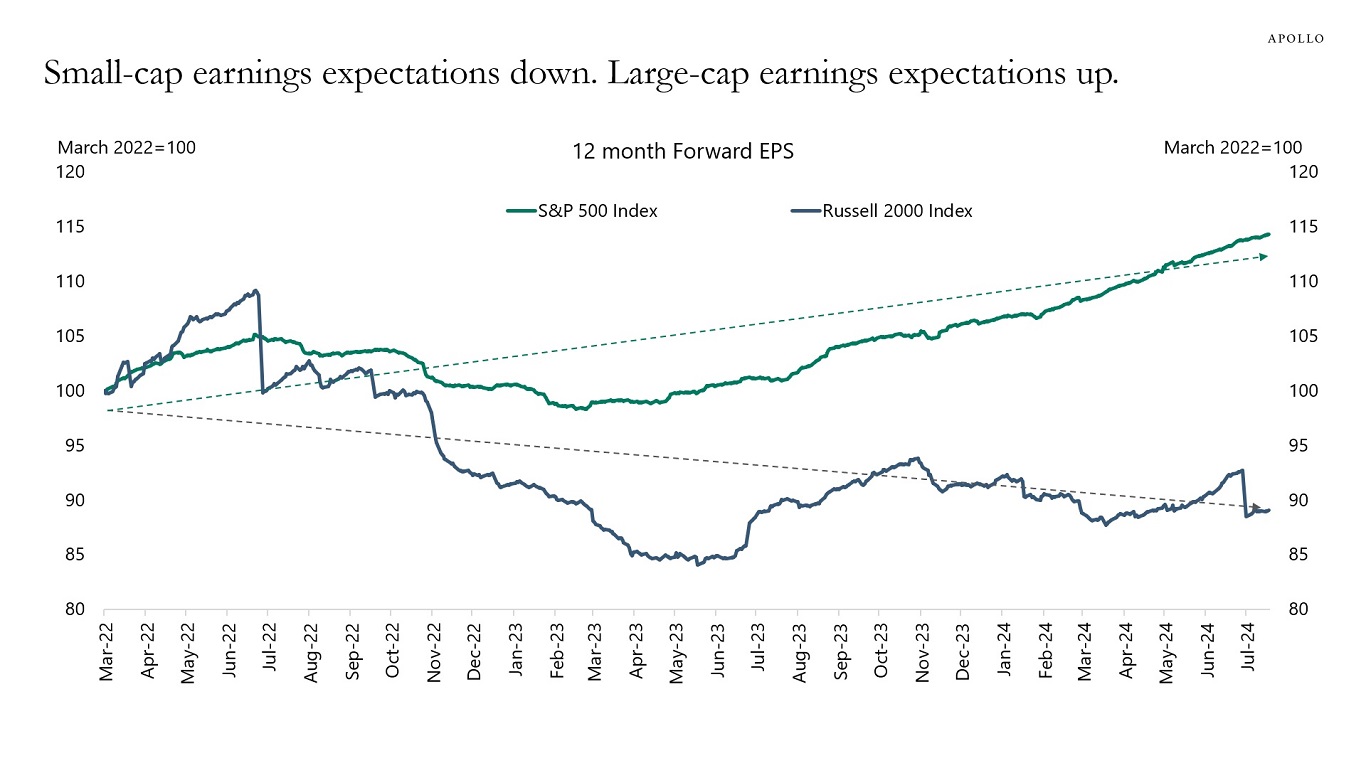

Por último, y probablemente lo más importante, las empresas de gran capitalización, predominantemente de "megacapitalización", recompran acciones mucho más que las de pequeña y mediana capitalización.

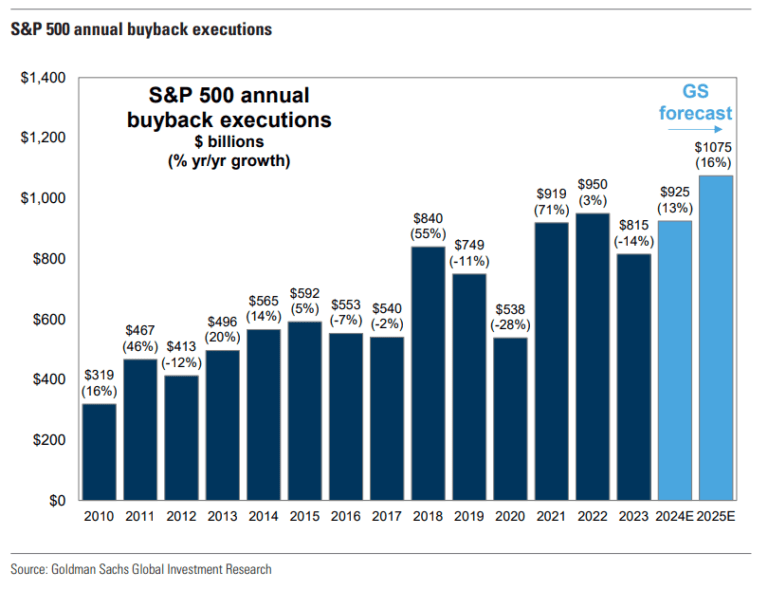

Las recompras de acciones por parte de las empresas se acercarán al billón de dólares este año y lo superarán en 2025, con Apple (NASDAQ:AAPL) representando por sí sola más del 10% de esas compras.

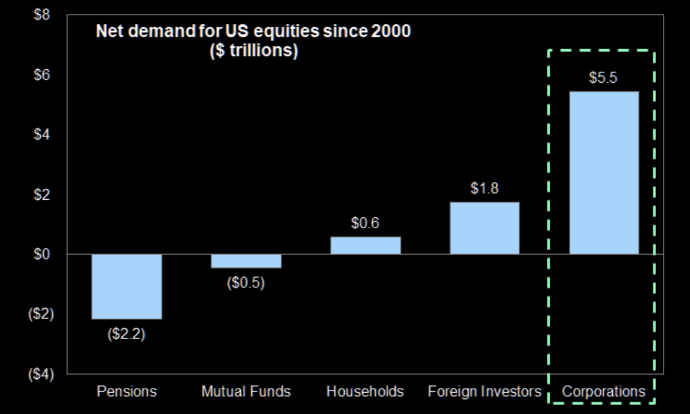

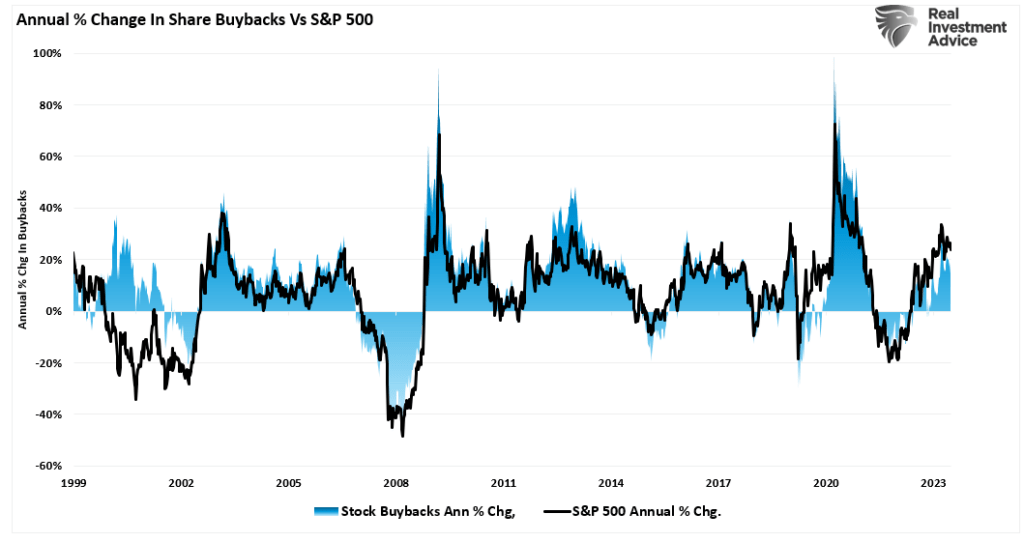

Como señalamos anteriormente, este no es un factor insignificante que respalde la subida de los precios de los activos. Desde 2000, las recompras de acciones por parte de las empresas han proporcionado el 100% de todas las "compras netas de acciones".

Por lo tanto, no debería sorprender que exista una alta correlación entre los flujos y reflujos de las recompras de acciones por parte de las empresas y el rendimiento del mercado.

Sin embargo, aunque el apoyo a las "megacaps " se mantiene, es probable que el actual proceso de corrección esté incompleto.

Es probable que la corrección aún no haya terminado

Entonces, ¿es probable que las "megacaps" se conviertan en una "mega compras"? Puede que eso sea exagerar un poco, pero lo que sí es probable es que el reciente rendimiento inferior esté cerca de su conclusión.

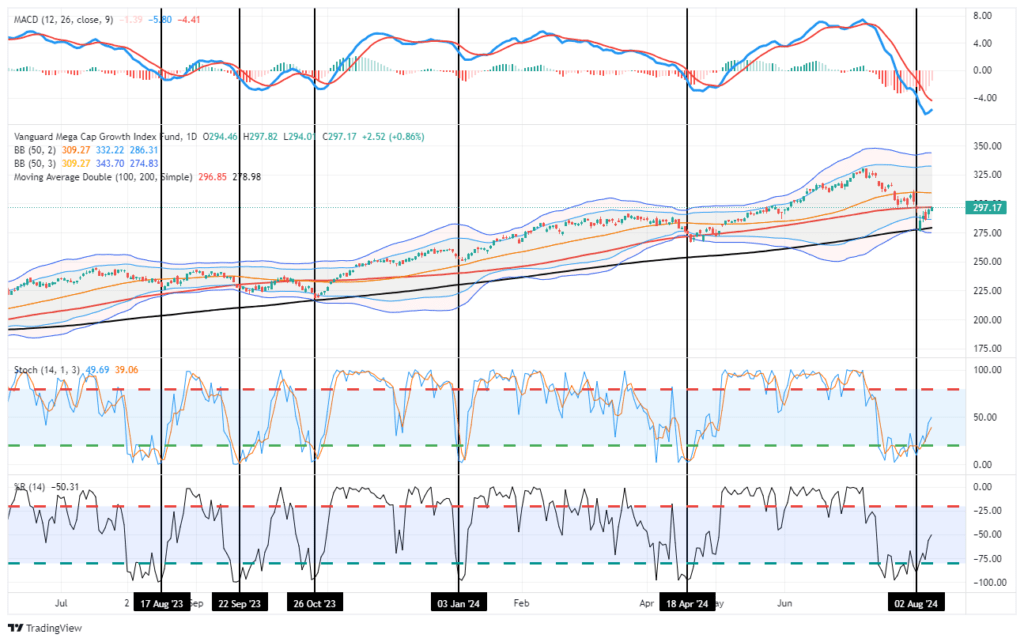

Desde una perspectiva puramente técnica, los valores de "megacapitalización" han experimentado una fuerte contracción en las últimas semanas. Utilizando el Vanguard Mega Cap Growth ETF (NYSE:MGK) (MGK) como sustituto de las mayores empresas, la reciente corrección ha invertido la mayor parte de las condiciones previas de sobrecompra y extensión.

MGK está sobrevendido en múltiples niveles, y el indicador MACD está muy por debajo de cero, lo que anteriormente ha coincidido con mínimos de mercado a corto plazo. Además, MGK probó y mantuvo la 200-DMA, que también fue el mínimo en octubre de 2023. Sin embargo, aunque técnicamente sobrevendido, muchos inversores están "atrapados" por la reciente caída, por lo que es probable que veamos cierta "presión de venta", ya que buscan salir, lo que establecería una nueva prueba de la 200-DMA antes de que la corrección sea completa.

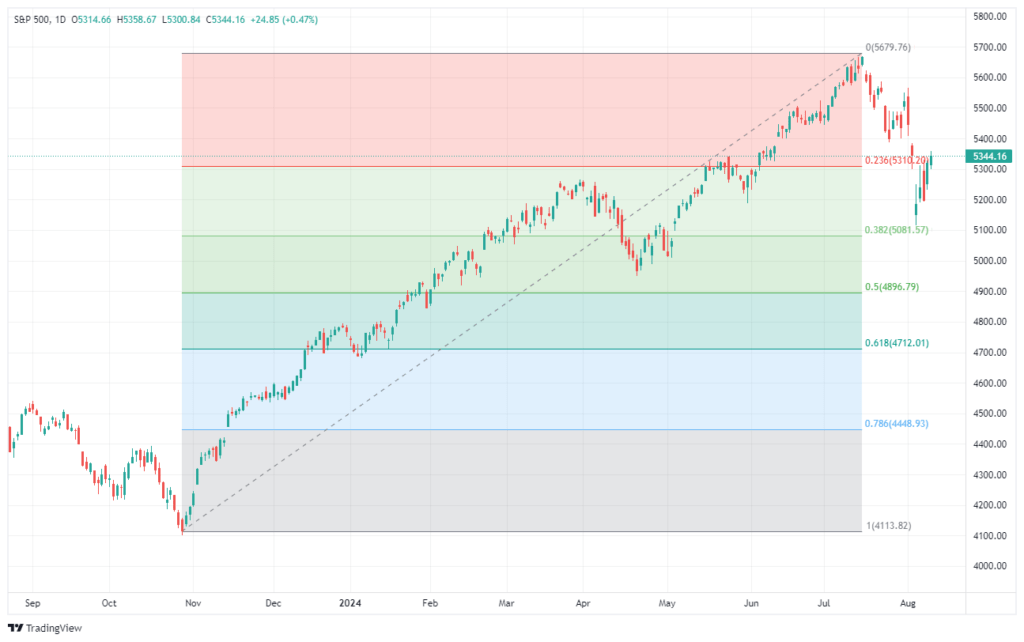

MGK ya ha completado un nivel de corrección inicial del 38,2% utilizando una secuencia de retroceso de Fibonacci desde el máximo reciente.

Si bien la 200-DMA está proporcionando un soporte inicial a MGK, un fallo de dicho soporte pondría en el punto de mira un nivel de retroceso del 50%. Este nivel coincidiría con los mínimos de la corrección de abril.

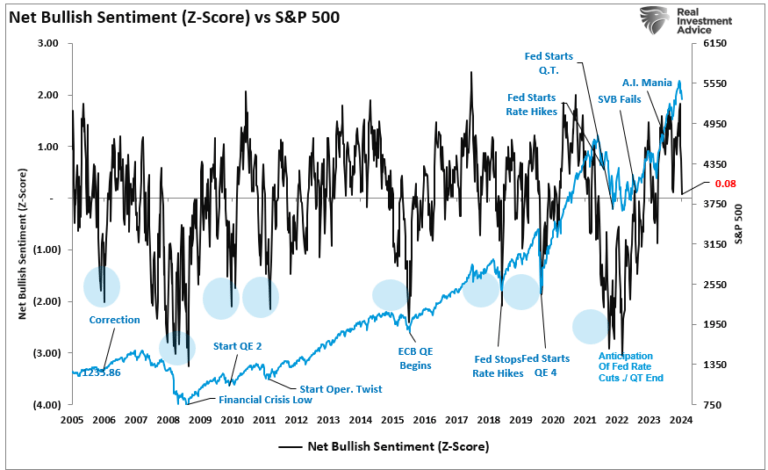

Dadas las condiciones de sobreventa a corto plazo y el deterioro del sentimiento, el rebote reflejo de las "mega capitalizaciones" que observamos la semana pasada no fue sorprendente. Sin embargo, como mencionamos, dado el brusco cambio desde los recientes máximos, podría tratarse solo de una "oportunidad táctica de trading" antes de que concluya el proceso de corrección. Esto se debe a que el "sentimiento alcista" sigue siendo elevado, algo que históricamente no se observa en los mínimos de las correcciones.

Sospechamos que, aunque podríamos ver un rebote tras la reciente venta masiva, es probable que los inversores a largo plazo "atrapados" aprovechen cualquier oportunidad para salir de sus posiciones. Por lo tanto, recomendamos seguir las siguientes pautas para lo que venga a continuación.

Las reglas

Las reglas son sencillas pero eficaces.

- Aumentar los niveles de efectivo en las carteras.

- Disminuir el riesgo de la renta variable, especialmente en áreas altamente dependientes del crecimiento económico.

- Añadir o aumentar la duración de las asignaciones de bonos, que tienden a compensar el riesgo durante las recesiones.

- Evitar la exposición a las materias primas y a la inflación a medida que se ralentiza el crecimiento económico.

Si se produce una nueva corrección, estar bien preparado le ayudará a resistir el impacto. Proteger su capital facilitará el proceso de recuperación y reducirá el tiempo necesario para volver al punto de equilibrio. En cambio, si el mercado se recupera y retoma su tendencia alcista, será relativamente sencillo reasignar fondos hacia inversiones de renta variable.

Invertir durante periodos de incertidumbre en los mercados puede resultar difícil. Sin embargo, puede tomar medidas para asegurarse de que el aumento de la volatilidad sea soportable.

- Mantenga un colchón de ahorros para emergencias que le permita evitar la necesidad de vender activos durante una caída del mercado para cumplir con sus obligaciones.

- Amplíe su horizonte temporal a 5-7 años, ya que las oportunidades de comprar valores en dificultades pueden volverse más escasas.

- Evite revisar obsesivamente su cartera; la paciencia es clave en la inversión.

- Considere la posibilidad de realizar ventas de acciones con pérdidas para acumular pérdidas fiscales, las cuales pueden utilizarse para compensar futuras ganancias.

- Mantenga su disciplina inversora sin importar las circunstancias, siguiendo su estrategia a largo plazo.

Si estoy en lo cierto, y este proceso correctivo actual es incompleto, la reducción del riesgo disminuirá la volatilidad de la cartera. Sin embargo, si estoy equivocado, podemos reasignar a la renta variable y reequilibrar nuestras carteras para el crecimiento según sea necesario,

Sigue tu proceso.

- Los suscriptores premium de InvestingPro tienen acceso exclusivo a herramientas avanzadas de análisis y listas de valores VIP, diseñadas específicamente para adelantarse a los vaivenes del mercado. Estas herramientas proporcionan insights detallados y proyecciones precisas, permitiéndote tomar decisiones informadas y estratégicas en tiempo real. ¡Pruébelas ya!