Investing.com - Los mercados europeos cotizan en rojo este miércoles -Ibex 35, CAC 40, DAX...- tras las caídas en Asia y Wall Street y después de unos días de fuertes alzas.

Los analistas ya afrontan los diferentes escenarios de 2024 y cómo pueden afectar a los mercados de valores.

El último informe semanal de BlackRock (NYSE:BLK) afronta 3 lecciones de 2023 para dar forma a su enfoque de inversión de cara a este año.

"En primer lugar, los cambios de los mercados entre narrativas macro no revelan nueva información sobre dónde terminaremos. Este no es un ciclo económico típico y el contexto lo es todo. En segundo lugar, una mayor dispersión está creando oportunidades. Eso requiere habilidad y granularidad. En tercer lugar, los rumores sobre la inteligencia artificial han apuntalado el desempeño de las acciones estadounidenses y muestran que las megafuerzas importan ahora, no sólo en el futuro", apuntan estos expertos.

"Mirando hacia atrás, en 2023 se produjo en gran medida un repunte concentrado de las acciones tecnológicas, con el Nasdaq subiendo un 55% desde 2022. Un repunte en todo el mercado desde noviembre también respaldó a la tecnología y llevó al S&P 500 con igual ponderación a obtener un rendimiento del 12%", señalan en BlackRock.

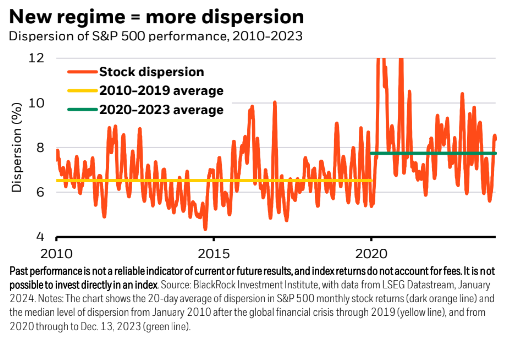

"En general, estamos viendo una mayor dispersión en los rendimientos de las acciones individuales desde 2020 (barra verde en el gráfico). La incertidumbre macroeconómica, la geopolítica y los cambios estructurales están impulsando la volatilidad y la dispersión", añaden.

"Creemos que los mercados también han avivado la volatilidad al ver el nuevo régimen a través de la lente de un ciclo económico típico. Los inversores se inclinaron por los bonos a largo plazo a principios de 2023 con la esperanza de que la Reserva Federal recortara los tipos de interés para fin de año. Luego quedó claro que el aumento del gasto público y la escasez de mano de obra harán que la inflación sea persistente y mantengan las tasas de interés por encima de las normas anteriores a Covid. Los rendimientos de los bonos del Tesoro a diez años subieron a máximos de 16 años, cerca del 5% en octubre, cuando los mercados incorporaron en el precio esta perspectiva. Volvieron a caer por debajo del 4% a finales de año después de que la Reserva Federal bendijo el precio de los recortes de tipos", explican en la gestora.

Contexto macro incierto

"Estos movimientos volátiles subrayan la primera lección que se reforzó en 2023: el contexto macroeconómico es mucho más incierto hoy que durante el período de la Gran Moderación, de crecimiento e inflación estables", sentencian en BlackRock.

"Esto es difícil de navegar para los mercados, que oscilarán entre narrativas macroeconómicas hasta 2023. Sólo en el último trimestre, tanto las acciones como los bonos subieron ante las noticias de una menor inflación (el informe PCE de noviembre confirmó una desaceleración impulsada por los bienes) y las proyecciones moderadas de la Reserva Federal", añaden.

"El mayor riesgo macro significa que la dispersión de los retornos ha aumentado. El resultado: una amplia divergencia en el rendimiento entre los sectores de renta variable y, en nuestra opinión, mayores oportunidades para que brille la experiencia en inversión. La correlación entre los rendimientos de los bonos y las acciones ha entrado firmemente en territorio positivo, lo que significa que las acciones y los bonos caen o suben simultáneamente. Como resultado, en nuestra opinión, el antiguo enfoque de construcción de carteras que dependía de los bonos para compensar las ventas masivas de acciones no funcionará", destacan estos analistas.

Objetivo: ser selectivos

"Nuestra segunda lección es mirar más allá de lo macro para buscar rentabilidades superiores al índice de referencia, o alfa, siendo dinámicos y selectivos. Un ejemplo de cómo ir más allá de las exposiciones amplias a clases de activos es aprovechar las megafuerzas. La megafuerza de la inteligencia artificial (IA) impulsó el rendimiento de las acciones en 2023 en mayor medida de lo que habíamos imaginado. La importancia de la IA y otras megafuerzas nos recuerda nuestra tercera lección: las fuerzas estructurales importan ahora", concluyen en BlackRock.

------

En un contexto volátil, contar con la mejor información del mercado que pueda afectar a nuestra cartera de valores es fundamental. En este sentido, la herramienta profesional InvestingPro puede ayudarle.

Con InvestingPro usted tendrá de primera mano datos de mercado y factores a favor y en contra que pueden afectar a las acciones.