Por Geoffrey Smith

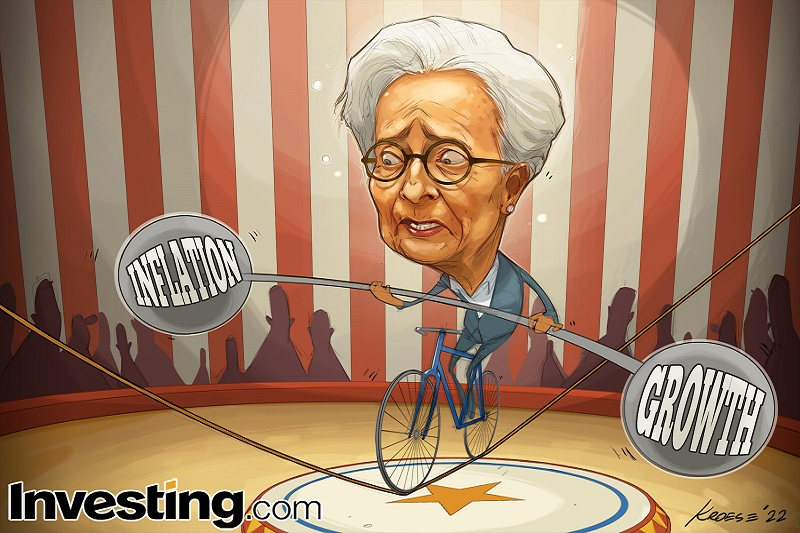

Investing.com -- La banca central es siempre una especie de acto en la cuerda floja, que obliga a una institución a recorrer un camino precario a sabiendas de que un desliz en cualquier dirección podría conducir rápidamente al desastre.

A juzgar por las reacciones del mercado tras la conferencia de prensa del jueves, se podría perdonar a la presidenta del Banco Central Europeo, Christine Lagarde, por pensar que el desastre ya se ha producido. El euro se ha desplomado 3 centavos frente al dólar desde entonces, y los diferenciales de los bonos dentro de la unión monetaria se han ampliado bruscamente, en un tenue pero inquietante eco de la crisis del euro de 2012.

Al parecer, los mercados no se han dejado impresionar por la negativa del BCE a subir las tasas de interés con mayor rapidez, en un momento en que la moneda única está perdiendo su poder adquisitivo como nunca antes. Al mismo tiempo, estaban totalmente asustados por lo que incluso una subida moderada de las tasas de interés haría a la sostenibilidad de la deuda de países como Italia y Grecia.

A decir verdad, es difícil ver un curso de acción diferente que hubiera resuelto la tensión natural entre esas dos cuestiones. Mantener la orientación anterior del banco de sólo dos aumentos de 25 puntos base en la tasa de depósito para septiembre habría invitado a acusaciones de complacencia, después de que la inflación al consumidor saltó al 8.5% en mayo, superando las expectativas como lo hizo en los EE.UU. Pero haber prometido un aumento de 50 puntos base de inmediato habría corrido el riesgo de dejar que el genio del mercado de bonos saliera de la botella, provocando el tipo de pánico auto-reforzado que impulsó la crisis en 2011 y 2012.

Para algunos, las comparaciones con 2012 son injustificadas.

"Nada de lo que está ocurriendo ahora se parece a la crisis de la deuda de 2011/2", dijo Robin Brooks, economista del Instituto Internacional de Finanzas, con sede en Washington, a través de Twitter (NYSE:TWTR) durante el fin de semana. "La gente confunde el aumento de los rendimientos con la crisis. Estamos descubriendo ahora mismo lo que son los rendimientos sin (la flexibilización cuantitativa). Eso es todo".

Es cierto que los rendimientos griegos e italianos, en particular, no se acercan a sus máximos de hace una década, ni en términos absolutos ni en relación con el bono alemán a 10 años, que ha sido tradicionalmente el activo de referencia sin riesgo de la región. Además, la Eurozona y la Unión Europea han pasado la última década ampliando lenta pero constantemente la red de seguridad financiera común, cuya ausencia fue uno de los factores clave que llevó a muchos a creer - erróneamente, como resultó - que el proyecto de la moneda única no sobreviviría a su primera crisis.

Sin embargo, la triste realidad es que gran parte de la eurozona no puede permitirse unos tasas de interés más altos. La economía de la eurozona, durante la mayor parte de su vida, no ha crecido lo suficientemente rápido como para sostener el tipo de carga de la deuda que tiene actualmente. La deuda soberana ya era elevada antes de Covid-19, pero la pandemia ha creado un gran exceso de deuda pública. Cada subida de las tasas de interés del mercado obligará a los gobiernos a desviar más y más recursos hacia el servicio de esa deuda, y a dejar de lado la inversión productiva en escuelas, sanidad e infraestructuras.

Cuando el Tratado de Maastricht, que esbozaba el marco de la unión monetaria, se dio a conocer hace tres décadas, postulaba que ningún país con un ratio de deuda pública superior al 60% del PIB sería lo suficientemente fuerte como para compartir una moneda con países como Alemania y los Países Bajos. Hoy en día, incluso un país como Francia, cuya idoneidad para el euro nunca se ha puesto en duda, tiene un ratio de deuda del 112%. La de Italia es del 150%, la de Grecia del 193%. El peso global de esta deuda hará que la economía sea mucho más sensible a cualquier cambio en las tasas de interés, actuales y previstos.

Esto significa que es mucho más probable que el BCE elimine cualquier "exceso de demanda" en el sistema con sólo un par de subidas de tasas que, por ejemplo, la Reserva Federal. Pero el sobrecalentamiento no ha sido el problema de la Eurozona. Los verdaderos problemas de la eurozona están fuera de su control: en la guerra de Rusia con Ucrania y en la incapacidad de China para convivir con el Covid-19, que ya están provocando una visible desaceleración de la industria manufacturera alemana, tradicionalmente el motor de crecimiento de la región. A menos que cambie algo sustancial en esos dos ámbitos, la inflación puede seguir siendo más alta durante más tiempo del que se pensaba.

Para disfrutar de la actualidad económica y financiera desde una perspectiva diferente, no se pierda la sección de cómics de Investing.com.