Investing.com - Estamos a las puertas de final de año y los expertos afinan en sus estrategias y perspectivas. En su comentario semanal, BlackRock (NYSE:BLK) señala: "Seguimos infraponderados en deuda pública de los mercados desarrollados desde marzo de 2020, ya que esperábamos que los rendimientos aumentaran. Recortamos gradualmente la infraponderación a medida que nuestra visión se hacía realidad, prefiriendo cada vez más los bonos a más corto plazo. Ahora que los rendimientos son aún más altos, creamos explícitamente una sobreponderación en los bonos gubernamentales de corto y mediano plazo de los mercados desarrollados".

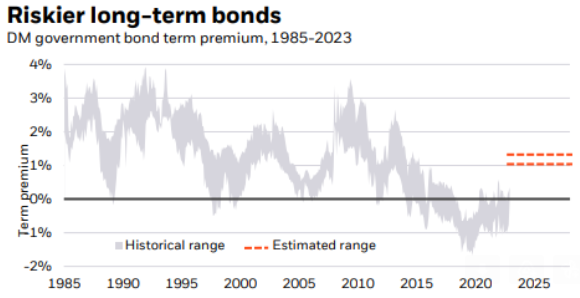

"Seguimos infraponderados en bonos a largo plazo, ya que vemos margen para que los rendimientos a largo plazo vuelvan a subir. ¿Por qué? En nuestra opinión, los inversores exigirán más primas por plazo o compensación por el riesgo de mantener estos bonos en mercados desarrollados. Ver el gráfico. Esto se debe a una inflación más incierta y volátil que estimula una mayor volatilidad en el mercado de bonos. También vemos una demanda más débil de bonos en medio de crecientes niveles de deuda. Los bancos centrales ya no reinvierten los ingresos de los bonos que vencen como parte del ajuste cuantitativo, y los inversores están luchando por digerir una avalancha de nuevos bonos", afirman en la gestora.

"Es poco probable que el camino hacia mayores rendimientos a largo plazo sea recto en los próximos cinco años. De hecho, recientemente adoptamos una posición neutral sobre los bonos del Tesoro a largo plazo desde una perspectiva táctica de seis a 12 meses porque vemos probabilidades más equilibradas de que los rendimientos oscilen en cualquier dirección. Los bonos vinculados a la inflación siguen siendo nuestra sobreponderación de mayor convicción en el horizonte estratégico. Claro, la inflación está cayendo en el corto plazo a medida que se disipan los desajustes de la era de la pandemia, y el gasto de los consumidores pasa de los bienes a los servicios. Pero a largo plazo, vemos una inflación muy por encima del 2% objetivo de política del banco central. Las razones son grandes cambios estructurales que limitan la oferta: la desaceleración del crecimiento de la fuerza laboral, la fragmentación geopolítica y la transición hacia una economía baja en carbono. Por eso vemos que los bancos centrales mantienen las tasas de interés altas por más tiempo. Nuestras opiniones estratégicas actualizadas reflejan el impacto de esto", apuntan en BlackRock.

"También nos volvemos neutrales en las acciones de los mercados desarrollados, y las acciones estadounidenses siguen siendo nuestra mayor asignación de cartera. Habíamos estado sobreponderados desde el fin de los confinamientos pandémicos en Occidente debido a valoraciones atractivas. Los mercados de bonos y acciones se han ido acercando a nuestra visión de tasas altas durante más tiempo a trompicones, y las valoraciones a largo plazo de las acciones ahora nos parecen justas", destacan estos expertos.

Oportunidades

En su informe semanal, los analistas de BlackRock dicen que "el nuevo régimen ha creado incertidumbre, lo que ha resultado en una mayor dispersión de los rendimientos de los valores individuales y sectoriales. ¿Cómo aprovechar estas oportunidades potenciales para generar rentabilidades superiores al índice de referencia? Creemos que las carteras ágiles, la granularidad y las habilidades de inversión son parte de la respuesta".

"Estos cambios demuestran por qué creemos que es importante ser ágiles con vistas estratégicas. Este nuevo régimen, más volátil, significa que la atracción relativa de diferentes activos está cambiando más rápido de lo que hemos estado acostumbrados durante una generación. El crédito es un buen ejemplo. Hace apenas un año, estábamos sobreponderados en crédito con grado de inversión porque los diferenciales parecían atractivos frente a nuestras expectativas a largo plazo. Luego los diferenciales se estrecharon materialmente y pasamos a infraponderar, ya que esperamos que se amplíen a largo plazo", añaden.

"En nuestra opinión, las tasas altas durante más tiempo probablemente afectarán los márgenes y las ganancias corporativas, especialmente a medida que las empresas refinancien su deuda. Vemos que los prestamistas de crédito privados se benefician de la actividad de refinanciación a medida que los bancos reducen los préstamos debido a las altas tasas que están remodelando la industria financiera. Dicho esto, los mercados privados son complejos y no adecuados para todos los inversores. Y el crédito privado no es inmune al difícil contexto económico, pero creemos que los rendimientos actuales compensan a los inversores por los riesgos", reiteran en BlackRock.

"Nuestro resultado final: las tasas altas son un principio fundamental del nuevo régimen. Creamos una sobreponderación estratégica en los bonos de mercados desarrollados a corto plazo y mantenemos nuestra preferencia por los bonos vinculados a la inflación. Optamos por acciones neutrales en mercados desarrollados, pero vemos oportunidades granulares", concluyen.

En momentos de nuevas estrategias y a la hora de rediseñar nuestro plan de cartera, contar con la mejor información del mercado que pueda afectar a nuestra cartera de valores es fundamental. En este sentido, la herramienta profesional InvestingPro puede ayudarle.

Con InvestingPro usted tendrá de primera mano datos de mercado y factores a favor y en contra que pueden afectar a las acciones.