Investing.com - A unas horas de que la Reserva Federal de los Estados Unidos (Fed) anuncie lo que muy probablemente será el inicio del ciclo de recortes a las tasas de interés y los mercados aún debaten si el Comité Federal del Mercado Abierto (FOMC) se decantará por una bajada de 25 o de 50 puntos base (pb).

“Cabe mencionar, que las presiones de un recorte se han incrementado ante los últimos datos económicos débiles, con un mercado laboral enfriándose, mientras que la inflación continúa moderándose, señal de que la Reserva Federal debería comenzar su ciclo expansivo y recortar su tasa de referencia a fin de evitar una desaceleración económica profunda en Estados Unidos”, sostuvieron desde Citibanamex.

- Adelántate a los recortes de las tasas de interés y obtener las ganancias máximas en la Bolsa con InvestingPro: Accede a una amplia variedad de valores y estrategias probadas para maximizar tus ganancias: Accede ahora mismo y descubre las joyas ocultas del mercado en este enlace.

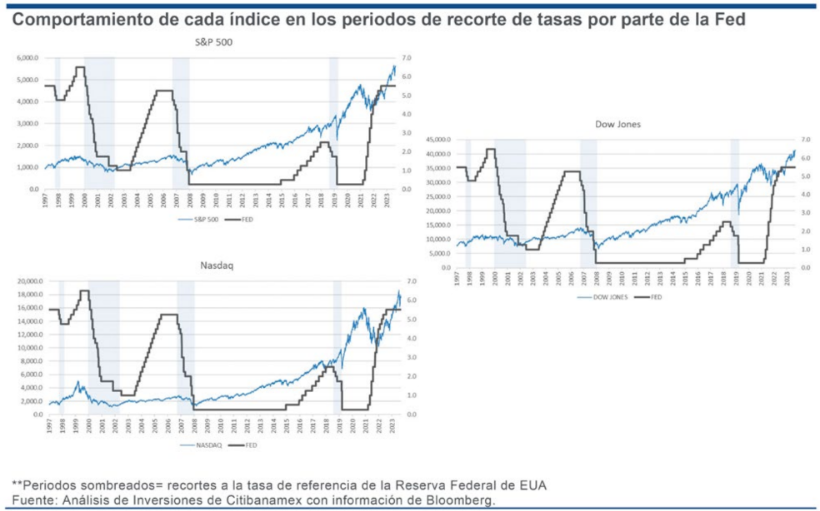

Con esto en la mira, los analistas han observado el desempeño de los principales índices accionarios de Wall Street durante los cuatro ciclos de recortes que la Fed ha ejecutado en los últimos treinta años:

- 1998: En un periodo de mes y medio recortó 75 pb.

- 2001: Durante casi dos años y medio recortó 550 pb.

- 2007: En un año y tres meses recortó 500 pb.

- 2019: En ocho meses redujo 225 pb.

Los analistas observaron el rendimiento desde el cierre del día previo al primer recorte a la tasa de referencia y el último día de recorte y concluyeron que en los últimos tres periodos, el S&P 500, el Nasdaq y el Dow Jones tuvieron un rendimiento negativo durante el recorte a las tasas.

Fuente: Citibanamex

¿Cómo sacar ventaja?

La mejor forma para fortalecer las carteras de inversión ante los periodos negativos en el mercado accionario, o más aún, lograr las ganancias máximas es la diversificación con estrategias que incorporen aquellos valores que tienen todo el potencial para entregar rendimientos superiores a los índices de referencia.

Si eres usuario de InvestingPro, podrás encontrar estas estrategias en las selecciones ProPicks IA.Se trata de una herramienta de inteligencia artificial única en el mercado y de última generación que mes con mes selecciona las acciones que lo tienen todo para obtener ganancias superiores a las que registra el S&P 500.

- Las selecciones ProPicks IA fueron actualizadas a inicios de septiembre. Haz clic en este enlace para echarles un vistazo.

Durante agosto, los usuarios de ProPicks IA lograron batir al mercado por un amplio margen gracias a nuestra estrategia insignia Las mejores acciones a la cabeza, con una enorme ganancia del +4.8% en el mes, más del doble del 2% del S&P 500 durante el mismo periodo.

Le siguieron de cerca Lo mejor de Buffett (+3.5%), Superar al S&P 500 (+3.3%) y Domine el Índice (+3%) en agosto.

¿Qué hace únicas a las ProPicks IA? A diferencia de otros modelos, nuestra IA identifica nombres infravalorados antes de que se vuelvan demasiado caros. En lugar de depender únicamente de modelos de impulso, nuestro enfoque integra décadas de análisis técnico y fundamental del mercado de valores integral de una multitud de conjuntos de datos.

- ¿Qué acciones deberán integrar tu portafolio este mes? Consulta ahora mismo la actualización de ProPicks IA, con la que sabrás qué comprar y qué vender para que obtengas los rendimientos más altos.

Si te interesa el sector tecnológico, tienes a tu disposición la selección Titanes Tecnológicos. Desde su lanzamiento oficial en noviembre del año pasado a la fecha, las estrategias ProPicks han tenido un rendimiento sorprendente, superando con creces al S&P 500. Por ejemplo, destacan las siguientes:

-

Titanes tecnológicos: +77.81%

-

Las mejores acciones: +41.10%

-

S&P 500: +33.28%

De hecho, al realizar un análisis backtest sugiere que el apostar por el largo plazo en estas acciones te dará ganancias aún mayores. Al observar por ejemplo la estrategia Titanes Tecnológicos se puede deducir que entre el 1 de enero de 2013 y hasta inicios de agosto, la selección ha logrado un rendimiento de 1,903% frente al 296% de S&P 500.

Esto permitirá posicionarte con las mejores estrategias que entregarán los máximos beneficios durante y después de que la Fed ejecute su ciclo expansivo.

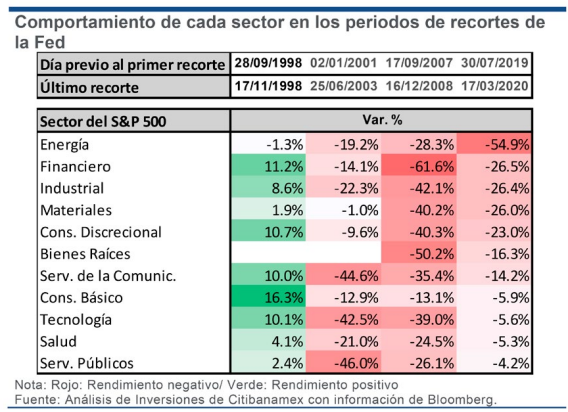

¿Cuál es el desempeño sectorial durante los recortes de tasas?

Otro de los hallazgos del análisis de Citibanamex que en los últimos tres periodos los sectores registraron rendimientos negativos, destacando que los sectores defensivos han mostrado mayor resiliencia en su mayoría.

Sin embargo, advierten que "no se observa una constante en la magnitud del ajuste por sector”.

Fuente: Citibanamex

De acuerdo con los analistas, estos ajustes ocurridos durante los periodos de relajación monetaria se atribuyen a la desaceleración económica o recesión que se vivió en ese momento más que al recorte de las tasas de referencia.

¿Cuándo vuelve el optimismo?

Según los hallazgos de Citibanamex, la recuperación inicia cuando comienza una moderación económica y la Fed pausa los recortes.

“La constante sugiere que una vez que pausan los recortes a la tasa (ante la moderación económica), los sectores muestran una recuperación, por lo que, si bien es cierto que podríamos ver algunas bajas, en el mediano largo plazo continuarían con la tendencia de alza”, explicaron.

Ante esto, los analistas ven oportuno el “mantenerse invertidos, no seguir el sentimiento de mercado y diversificar para mitigar el riesgo que genera una inversión en la renta variable”.

Ahora es el momento perfecto para aprovechar las oportunidades únicas que ofrece el mercado de valores si los inversionistas toman las decisiones correctas. Y para aprovechar al máximo estas oportunidades, InvestingPro se posiciona como una herramienta indispensable. ⚡ Haz clic aquí para obtener tu acceso a herramientas premium como el buscador de acciones más poderoso que te permitirá encontrar las verdaderas joyas del mercado⚡