Investing.com - Nuevo día de caídas en las Bolsas europeas -Ibex 35, CAC 40, DAX...- después de los fuertes descensos ayer en Wall Street y el tono mixto hoy de Asia. Sigue pesando la rebaja de la calificación (rating) a largo plazo de Estados Unidos por parte de Fitch.

"Nuevo foco de preocupación para los inversores que se añade al riesgo de recesión y a la sostenibilidad de las subidas de las bolsas en el año", advierten en Bankinter (BME:BKT).

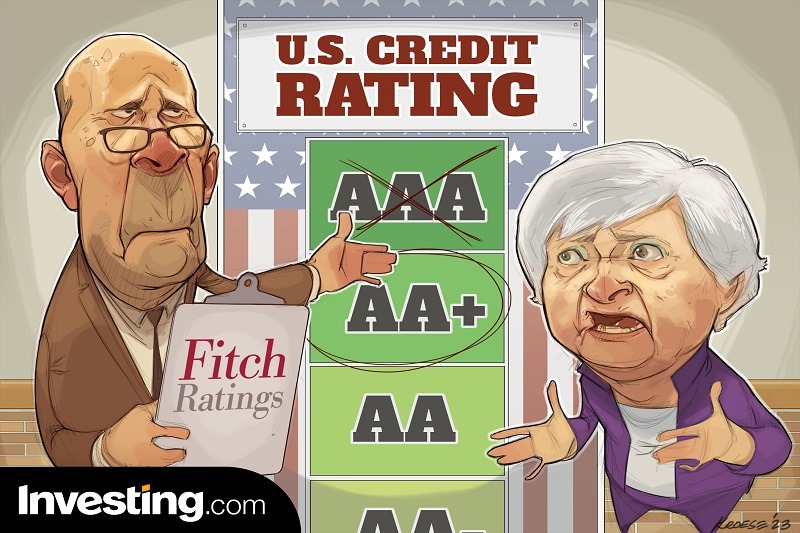

"La agencia ya había puesto en perspectiva negativa su rating en el mes de mayo, y ante las expectativas fiscales negativas para los próximos tres años decidió rebajar desde “AAA” a “AA+” su calificación, que mantenía inalterada desde 1994", señalan en Link Securities.

Además, según recuerdan estos analistas, "la medida fue duramente criticada por autoridades estadounidenses de gran relevancia como la secretaria del Tesoro, Janet Yellen, que la consideró inapropiada y también por la portavoz de la Casa Blanca que criticó tanto el momento como la causa. No obstante, varios economistas indicaron que las caídas de la sesión de AYER también tienen el componente de sobrecompra de muchos valores, tras haber experimentado grandes subidas en los últimos meses y achacaron en parte las mismas a una rotación sectorial".

En opinión de James Athey, Investment Director de abrdn, "aunque en el seno de la Administración ha habido cierta resistencia, la realidad es que la rebaja de la calificación de EE.UU. parece totalmente justificada. La deuda en relación con el PIB supera ahora el 100%, frente a la media de los países con calificación AAA que se sitúa en torno al 40. Además, se prevé que esta ratio aumente significativamente en los próximos años. Los costes de los intereses han aumentado de forma significativa, tanto en términos absolutos como en porcentaje del presupuesto global, e incluso al final de lo que se ha convertido en una importante fase alcista cíclica, EE.UU. sigue registrando un déficit presupuestario superior al 6%. También ha quedado claro en los últimos años que ni los demócratas ni los republicanos están dispuestos a situar la política fiscal en una senda más sostenible".

"Las repercusiones de la rebaja de la calificación crediticia en el precio de los rendimientos de los bonos del Tesoro de EE.UU. deberían afectar relativamente poco. Esto es así porque son relativamente pocos los activos que tienen como referencia los bonos AAA, sobre todo en los últimos años, cuando el universo se ha reducido. El mayor impacto sobre los rendimientos lo está teniendo el aumento de la oferta de bonos del Tesoro estadounidense resultante del enorme déficit procíclico. En combinación con el proceso desinflacionista en curso, unos datos económicos sólidos pero unos vientos monetarios en contra cada vez mayores, esperamos que los UST a más largo plazo sigan obteniendo peores resultados en la curva de rendimientos", añade Athey.

"Creemos que la realidad es no obstante más sencilla y es que, tras siete meses de importantes avances, se ha aprovechado la tesitura para recoger beneficios", argumentan por su parte en Banca March. "No hay por tanto grandes cambios en la dinámica de medio plazo, y la clave será ver si habrá aterrizaje suave o no de la economía tras las importantes políticas monetarias restrictivas aplicadas hasta ahora a nivel global. En este sentido, los mercados no acogían bien ayer el dato de creación de empleo privado ADP que, con 340.000 nóminas, resultaba por encima de lo previsto y hacía pensar en nuevas subidas de tipos", añaden en la gestora.

"El impacto a medio medio plazo en Bolsa será muy limitado. Standard & Poor's ya rebajó la calificación de EE.UU. en 2011, entendemos que puede deteriorar la confianza de los inversores, pero desde un punto de vista técnico está justificado", dicen en XTB.

"El movimiento en toda la curva americana fue moderadamente al alza en respuesta a la rebaja del rating de Fitch. El dólar, por su parte se ha apreciado mínimamente hasta 1,09 USD/EUR y el oro ha perdido más de -1% desde niveles muy elevados", concluyen en Renta 4 (BME:RTA4).