- Las actas del FOMC de la Fed, los resultados del 4T de Nvidia (NASDAQ:NVDA) y los resultados de los minoristas acapararán la atención esta semana.

- Home Depot (NYSE:HD) es una buena opción de compra, ya que se esperan unos buenos resultados y unas previsiones positivas.

- Walmart (NYSE:WMT) es una buena opción de venta ante unas previsiones conservadoras.

- ¿Busca más ideas para operar? Únase a InvestingPro por menos de 9 dólares al mes por tiempo limitado y no vuelva a perderse otro mercado alcista por no saber qué acciones comprar.

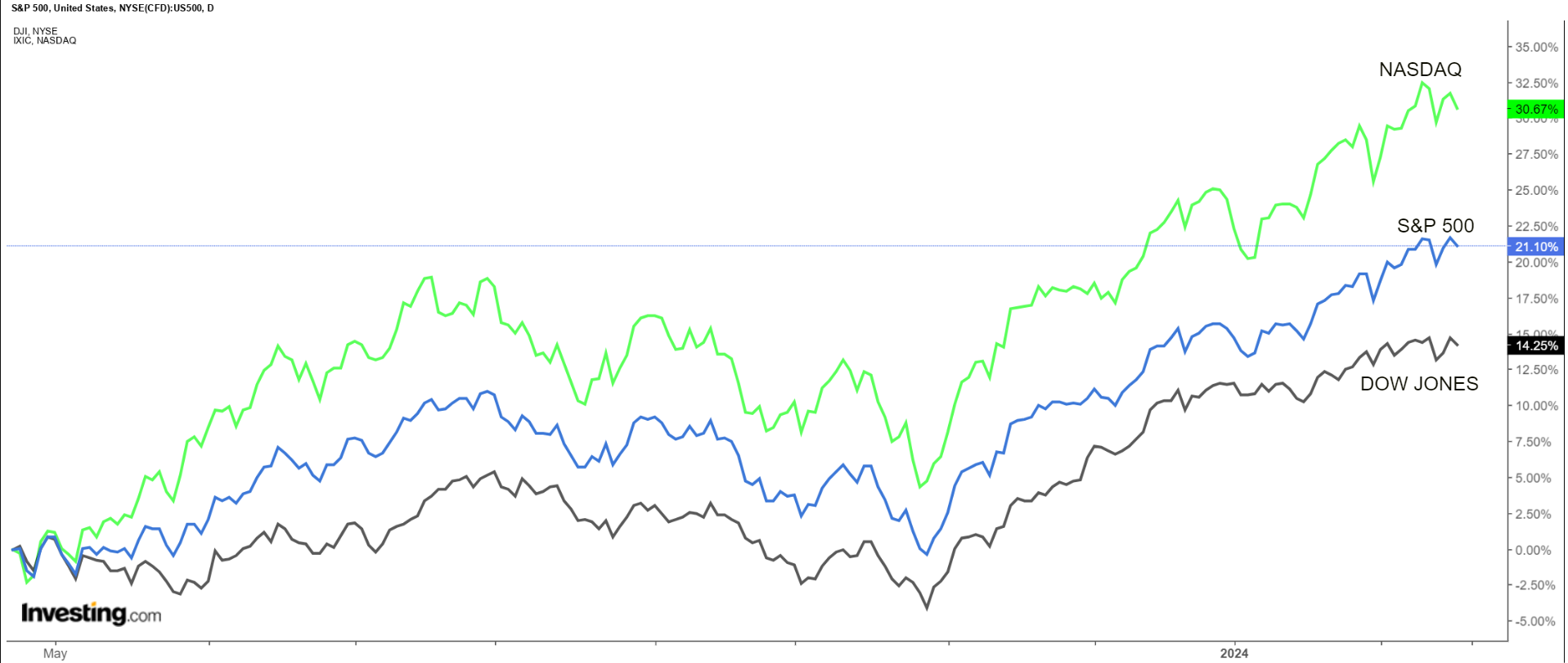

Las acciones de Wall Street cerraron a la baja el viernes y rompieron su racha de cinco semanas de ganancias, mientras los inversores asimilan un informe de inflación de los precios al productor mejor de lo previsto que alimentó los temores de que la Reserva Federal no recorte pronto los tipos de interés.

Tras cinco semanas consecutivas de ganancias, los tres principales índices de Estados Unidos registraron un descenso semanal. El índice S&P 500 de referencia cayó un 0,4%, el Nasdaq Composite de tecnológicas perdió un 1,4% y el índice Dow Jones de Industriales un 0,1%.

Fuente: Investing.com

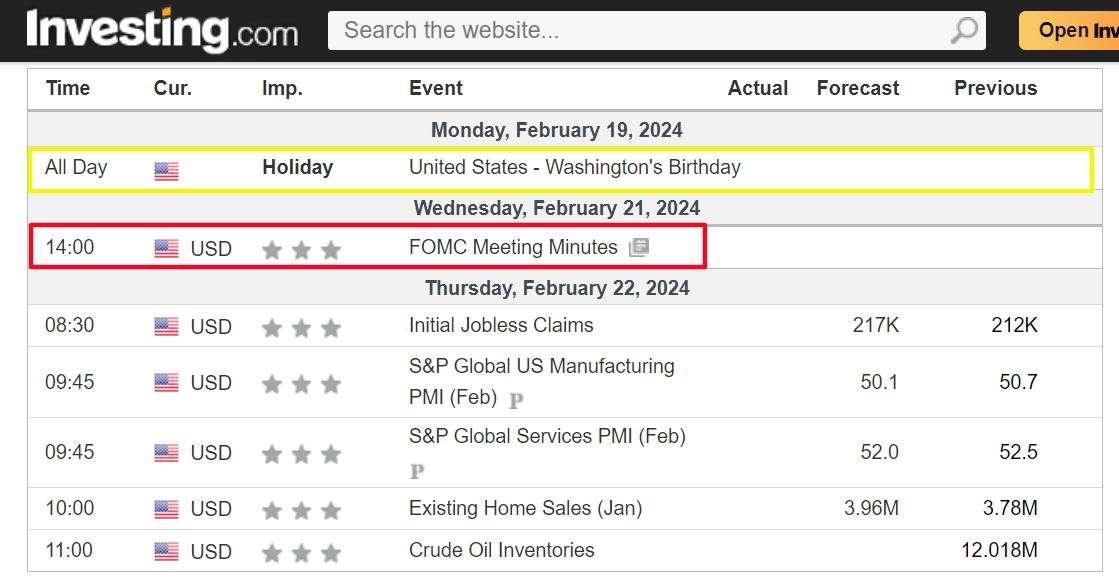

Todo apunta a que esta semana, en la que los mercados de valores de Estados Unidos permanecerán cerrados este lunes con motivo de la festividad del Día de los Presidentes, será otra semana ajetreada en la que los inversores seguirán estudiando cuándo decidirá la Fed recortar los tipos de interés.

Lo más importante en el calendario económico serán las actas de la reunión de enero del FOMC del banco central estadounidense, que se publicarán el miércoles.

Fuente: Investing.com tendencia

El domingo por la mañana, los mercados financieros sólo veían un 10% de posibilidades de que la Fed recortara los tipos en marzo, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com mientras que las probabilidades para mayo se sitúan en torno al 30%. De cara a junio, los traders creen que hay aproximadamente un 75% de probabilidades de que los tipos bajen al final de la reunión.

Mientras tanto, en la última gran semana de la temporada de presentación de resultados se publicarán los resultados de Nvidia, un peso pesado del mercado, así como de los minoristas Walmart y Home Depot. Otras empresas destacadas en la agenda son Block, Etsy, Palo Alto Networks, Moderna y Rivian.

Independientemente del rumbo que tome el mercado, a continuación destaco una acción que probablemente despierte en demanda y otra que podría sufrir nuevas caídas. Recuerde, sin embargo, que mi marco temporal abarca sólo la semana que viene, del lunes 19 de febrero al viernes 23 de febrero.

Acción a comprar: Home Depot

Espero que Home Depot obtenga mejores resultados esta semana, con una posible ruptura hacia nuevos máximos de 52 semanas en el horizonte, ya que los últimos resultados y previsiones de la cadena de reformas del hogar sorprenderán al alza en mi opinión gracias a la mejora de las tendencias de la demanda de los consumidores.

Los resultados del cuarto trimestre de Home Depot se conocerán antes de la apertura del mercado del martes a las 12:00 horas (CET), y es probable que se vean impulsados por la fuerte demanda de su gama de materiales y productos de construcción, tanto por parte de los clientes profesionales como de los aficionados al bricolaje.

Los participantes del mercado esperan un posible movimiento implícito de alrededor del 4% en cualquier dirección por parte de las acciones de Home Depot tras la caída de las cifras. Las acciones se dispararon un 7% tras su último informe de resultados a mediados de noviembre.

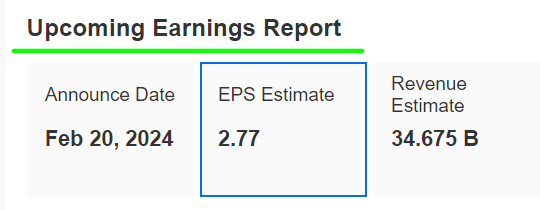

Wall Street prevé que el peso pesado del comercio minorista con sede en Atlanta, Georgia, ganará 2,77 dólares por acción, un 16% por debajo de los 3,30 dólares por acción del periodo anterior. Mientras tanto, se prevé que los ingresos disminuyan un 3% interanual hasta 34.670 millones de dólares, ya que los presupuestos más ajustados y un cambio en el gasto en servicios han provocado una pausa en los proyectos de reformas del hogar.

Fuente: InvestingPro

Pero, como suele ocurrir, se trata más de orientaciones de futuro que de resultados.

Por ello, estoy convencido de que Ted Decker, director ejecutivo de Home Depot, ofrecerá unas previsiones optimistas de crecimiento anual de beneficios y ventas que reflejen la mejora prevista del gasto discrecional y un entorno más normalizado para las reformas del hogar.

En los últimos meses, los estadounidenses han recortado el gasto en reformas y reformas del hogar debido a los altos tipos de interés, la elevada inflación y el persistente temor a una recesión.

Sin embargo, se espera que esto cambie este año, especialmente en la segunda mitad de 2024, a medida que los tipos hipotecarios se estabilizan y el mercado inmobiliario estadounidense muestra signos de recuperación.

Fuente: Investing.com

Las acciones de Home Depot cerraron la jornada del viernes en 362,35 dólares, no muy apartadas de los recientes máximos de 52 semanas registrados en 368,72 dólares el 12 de febrero. Las acciones —que son uno de los 30 componentes del Dow Jones de Industriales— han subido un 4,6% desde principios de año.

En las valoraciones actuales, la capitalización de mercado de Home Depot asciende a 360.600 millones de dólares, lo que lo convierte en el mayor minorista estadounidense de artículos para el hogar.

Como señala ProTips, Home Depot goza de una salud financiera "buena", gracias a unas sólidas perspectivas de beneficios y a una perspectiva de rentabilidad robusta. Además, cabe destacar que la empresa ha mantenido el pago de dividendos durante 37 años consecutivos.

Acción a vender: Walmart

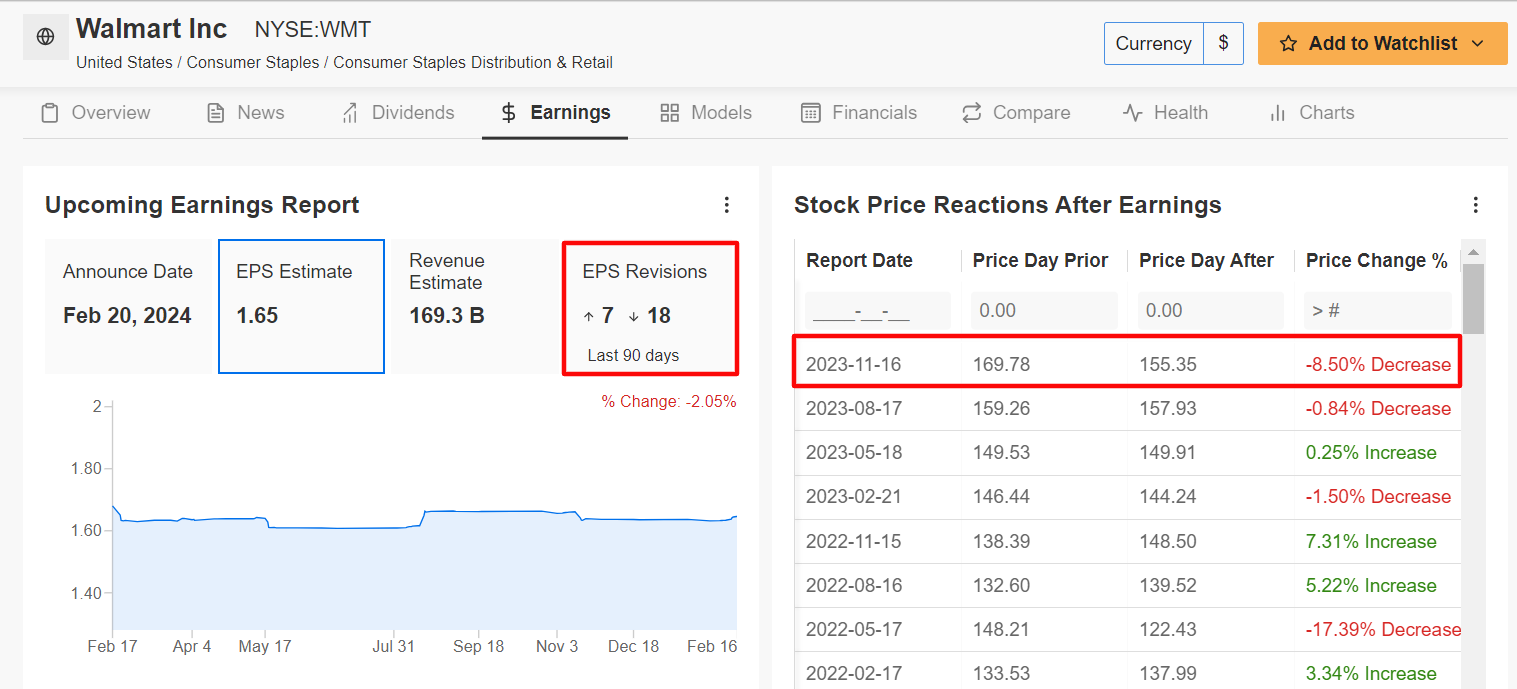

Siguiendo con el sector minorista, creo que Walmart sufrirá una semana decepcionante, ya que es probable que el minorista de grandes superficies presente otro trimestre de débil crecimiento de los beneficios y los ingresos y ofrezca unas perspectivas prudentes.

El minorista de descuento con sede en Bentonville, Arkansas, presenta sus resultados del cuarto trimestre, que abarca el periodo de compras navideñas, antes de la apertura del mercado estadounidense del martes a las 13:00 horas (CET).

Según el mercado de opciones, los traders están valorando una oscilación de alrededor del 5% en cualquier dirección para las acciones de WMT tras el informe. En concreto, las acciones cayeron un 8,5% tras la publicación del informe del tercer trimestre en noviembre.

En el contexto actual, 18 de los 25 analistas encuestados por InvestingPro han recortado sus estimaciones de beneficios por acción en los 90 días previos a la publicación del informe, ya que Wall Street se ha vuelto cauteloso con el gigante minorista.

Fuente: InvestingPro

Se espera que Walmart —que opera más de 5.000 tiendas en Estados Unidos— obtenga un beneficio por acción en el 4T de 1,65 dólares, lo que supone una caída del 3,5% con respecto al beneficio por acción de 1,71 dólares del periodo anterior. De confirmarse, sería el primer descenso de los beneficios de Walmart en seis trimestres, en un contexto de aumento de los costes operativos.

Mientras tanto, los ingresos aumentarán un 3,2% anual, hasta 169.300 millones de dólares, como reflejo de la fortaleza de las ventas de alimentos y comestibles y del aumento del número de compradores que se inscriben en su programa de afiliación Walmart+.

Quizá lo más importante sea mi convicción de que el director ejecutivo de Walmart, Doug McMillion, decepcionará a los inversores con sus previsiones para el año que viene y adoptará un tono conservador dadas las alambicadas perspectivas del gasto de los consumidores.

El gigante minorista se ve vulnerable ante numerosos retos, como la creciente preocupación en torno a la posible deflación de los alimentos y la fluctuación de la demanda de mercancías en general.

Fuente: Investing.com

Las acciones de Walmart cerraron la sesión del viernes a 170,37 dólares, el precio de cierre más alto de su historia. Con una capitalización de mercado de 458.600 millones de dólares, Walmart es el minorista de tiendas físicas más valioso del mundo y la decimoquinta mayor empresa que cotiza en la bolsa estadounidense.

Walmart se ha desmarcado de otros minoristas en un entorno macroeconómico difícil, y sus acciones han subido un 8% en lo que va de año. Esto contrasta con la subida del 1,7% registrada por el fondo Consumer Staples (NASDAQ:SPLS) Select Sector SPDR® Fund (NYSE:XLP), y el aumento del 0,1% del Consumer Discretionary Select Sector SPDR® Fund (NYSE:XLY).

Cabe señalar que las acciones de Walmart parecen estar un poco sobrevaloradas, según los modelos cuantitativos de InvestingPro. Su precio estimado de "valor razonable" se sitúa en 152,68 dólares, lo que apunta a una posible descenso del 10,4% con respecto al valor de mercado actual.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

InvestingPro ayuda a los inversores a tomar decisiones informadas, proporcionando un análisis exhaustivo de los valores infravalorados con el potencial de una subida significativa en el mercado.

Los lectores de este artículo disfrutan de un descuento adicional del 10% en los planes anual y bianual con los códigos de cupón PROTIPS2024 (anual) y PROTIPS20242 (bianual).

Suscríbase aquí y no vuelva a perderse un mercado alcista.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF (NYSE:XLK).

Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas.

Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.