El presidente de Estados Unidos, Joseph Biden, renombró a principios de esta semana al presidente de la Reserva Federal, Jerome Powell, que liderará al banco central durante un segundo mandato. Lael Brainard, la otra candidata al puesto, fue nombrada vicepresidenta de la Fed. La noticia reforzó las expectativas del mercado sobre las subidas de tipos de cara al año que viene, cuando el banco central estadounidense termine de reducir su programa de compra de bonos.

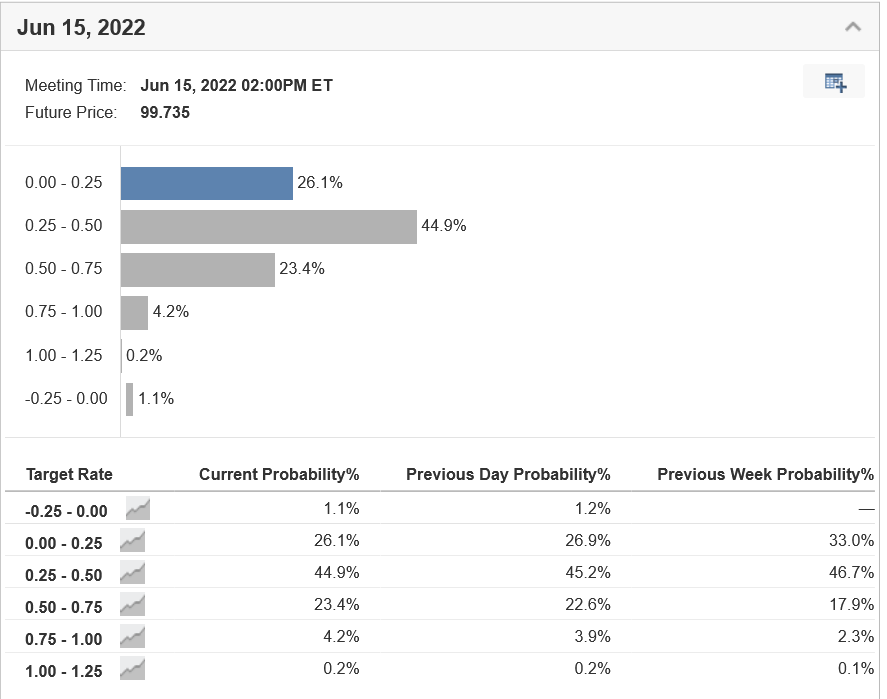

De hecho, los contratos de futuros ligados al tipo de interés oficial de la Fed han indicado que los mercados monetarios creen ahora que el banco central subirá los tipos de interés en 25 puntos básicos ya en junio de 2022.

Fuente: Investing.com

Teniendo esto en cuenta, a continuación destacamos tres ganadores probados en lo que va de año que van camino de alcanzar nuevos máximos a medida que la Fed comience a ajustar la política monetaria en los próximos meses.

1. Morgan Stanley (NYSE:MS)

Rentabilidad en lo que va de año: +48,6%

Capitalización de mercado: 182.800 millones de dólares

Morgan Stanley ha prosperado este año, cosechando los beneficios de la recuperación de la economía, la sólida actividad de la banca de inversión, el auge del mercado de las OPV y la reducción de la exposición a las pérdidas crediticias. Las acciones de la empresa de servicios financieros con sede en Nueva York han subido casi un 49% en lo que va de año, superando con creces los rendimientos comparables del Dow Jones de Industriales y del S&P 500.

Las acciones de Morgan Stanley cerraron la jornada del martes a 101,86 dólares, no muy apartadas de los máximos históricos registrados en 105,95 dólares el 28 de septiembre. A los niveles actuales, la capitalización de mercado del gigante de la banca de inversión —que gestiona más de 1,1 billones de dólares en activos— asciende a aproximadamente 182.800 millones de dólares.

Teniendo en cuenta la subida prevista de tipos de interés en todo el mercado del Tesoro como consecuencia de las crecientes apuestas de que los tipos de interés subirán el próximo año, las acciones de Morgan Stanley parecen una inversión sólida de cara a 2022.

La subida de los tipos y del rendimiento de los bonos tiende a impulsar el rendimiento de los intereses que los bancos obtienen de sus productos de préstamo, o el margen de interés neto, es decir, la diferencia entre los ingresos por intereses generados por los bancos y la cantidad de intereses pagados a sus depositantes.

El 14 de octubre, Morgan Stanley presentó unos resultados del tercer trimestre que superaron las estimaciones de los analistas, impulsados por el buen comportamiento de la banca de inversión y las comisiones récord de la gestión de activos. Y lo que es más importante, en los últimos meses, el gigante de Wall Street ha intensificado sus esfuerzos para devolver más efectivo a los accionistas con un mayor pago de dividendos y recompra de acciones.

Menciones de honor: JPMorgan Chase (NYSE:JPM), Bank of New York Mellon (NYSE:BK), Zions Bancorporation (NASDAQ:ZION)

2. NASDAQ Inc.

Rendimiento en lo que va de año: +56.6%

Capitalización del mercado: 34.800 millones de dólares

Las acciones de NASDAQ Inc, que han ganado alrededor de un 57% en lo que va de año, parecen ir camino de una mayor revalorización en los próximos meses, ya que los inversores esperan unos tipos de interés más altos en 2022. Como uno de los principales operadores bursátiles del mundo, NASDAQ, propietaria de la Bolsa de Valores NASDAQ, tiende a generar sólidos rendimientos tanto en entornos de mercado de tipos altos como bajos.

La empresa de servicios financieros —que también es propietaria de las bolsas de Filadelfia y Boston, así como de siete bolsas en Europa— se beneficiará del aumento de la volatilidad derivada de las medidas de ajuste de la Fed. Además, la subida de los tipos se considera algo negativo para muchas acciones tecnológicas de alto crecimiento que cotizan en sus bolsas, lo que podría dar lugar a un aumento de las comisiones debido a un aumento del volumen de operaciones.

Las acciones del NASDAQ —que registraron máximos históricos en 214,96 dólares el 5 de noviembre—cerraron ayer a 207,91 dólares, con lo que la capitalización de mercado de la multinacional con sede en Nueva York asciende a unos 34.800 millones de dólares.

El 20 de octubre, el NASDAQ presentó unos resultados impresionantes del tercer trimestre, superando las expectativas de beneficios e ingresos gracias al aumento de las salidas a bolsa y a la fuerte demanda de sus productos relacionados con la inversión. La bolsa vivió 147 nuevas salidas a bolsa en el trimestre de julio a septiembre, entre ellas las de Robinhood Markets, Duolingo y Freshworks.

En una señal que augura un buen futuro, el NASDAQ ha estado diversificando su negocio, convirtiéndose en un actor importante del sector del software contra la delincuencia financiera tras su adquisición de Verafin por 2.750 millones de dólares a principios de este año. El proveedor de tecnología y datos financieros también ofrece una plataforma de servicios de mercado basada en la nube, que proporciona infraestructura para los mercados.

Menciones de honor: S&P Global, CME Group (NASDAQ:CME), Intercontinental Exchange (NYSE:ICE)

3. Apple (NASDAQ:AAPL)

Rendimiento en lo que va de año: +21,6%

Capitalización de mercado: 2,65 billones de dólares

Las acciones de Apple se han disparado estas últimas semanas, registrando una serie de máximos históricos ante el entusiasmo por los planes del gigante tecnológico de desarrollar su propio vehículo eléctrico, así como una demanda récord de su buque insignia, el modelo iPhone 13.

Tras registrar máximos históricos el lunes en 165,70 dólares, las acciones de Apple, que han subido cerca de un 22% en lo que va de año, cerraron la jornada del martes en 161,41 dólares. En los niveles actuales, la capitalización de mercado del peso pesado de la tecnología con sede en Cupertino, California, asciende a 2,65 billones de dólares, lo que la convierte en la empresa más valiosa que cotiza en la bolsa estadounidense.

Aunque Apple define sus acciones en términos generales como acciones de crecimiento, el conglomerado de electrónica de consumo no es tan propenso a la subida de los tipos de interés como otras empresas tecnológicas, debido a su modelo de negocio siempre rentable.

Los ingresos anuales de Apple en el ejercicio fiscal 2021 aumentaron un 33% con respecto al año anterior, hasta la friolera de 366.000 millones de dólares, mientras que su pila de efectivo creció hasta la friolera de 191.000 millones de dólares. Teniendo esto en cuenta, Apple se beneficiará en los próximos meses, incluso cuando los traders refuercen sus apuestas sobre las subidas de tipos de Estados Unidos el año que viene.

Las cifras de ingresos del cuarto trimestre de Apple no cumplieron las expectativas, aunque sí los beneficios. El director ejecutivo, Tim Cook, atribuyó la caída de las ventas a los problemas de la cadena de suministro de Apple, que advirtió que provocarán limitaciones en la producción de iPhones, iPads y Macs.

Aun así, Apple prevé que su importante trimestre de diciembre será el mejor en términos de ingresos de la historia de la compañía, ante el fuerte crecimiento en su negocio de servicios, que incluye las ventas de la App Store, los servicios de suscripción de música y vídeo, las garantías ampliadas, las licencias y la publicidad.

Menciones de honor: Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL), Netflix (NASDAQ:NFLX)