- En este artículo, nos centraremos en la búsqueda de nuevos valores tecnológicos infravalorados, preparados para obtener un rendimiento superior en medio de la actual venta masiva del sector.

- Utilizando el filtro de valores de Investing Pro+, destacamos tres empresas que están relativamente baratas en comparación con sus pares, gracias a sus sólidos fundamentos y a sus bajas valoraciones.

- Teniendo esto en cuenta, Applied Materials, Dell Technologies, y NortonLifeLock encajan en la lista.

- ¿Busca más ideas de acciones poco conocidas para añadir a su cartera? Los miembros de InvestingPro+ tienen acceso exclusivo a nuestras herramientas de investigación y datos. Más información "

-

Grado de salud financiera: B

-

Ratio precio-beneficio: 14.7

-

Capitalización de mercado: 96,200 millones de dólares

-

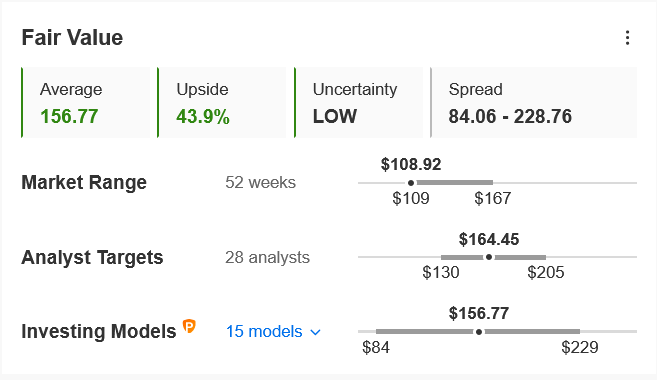

Incremento del valor razonable pro+: +43.9%

-

Grado de salud financiera: B

-

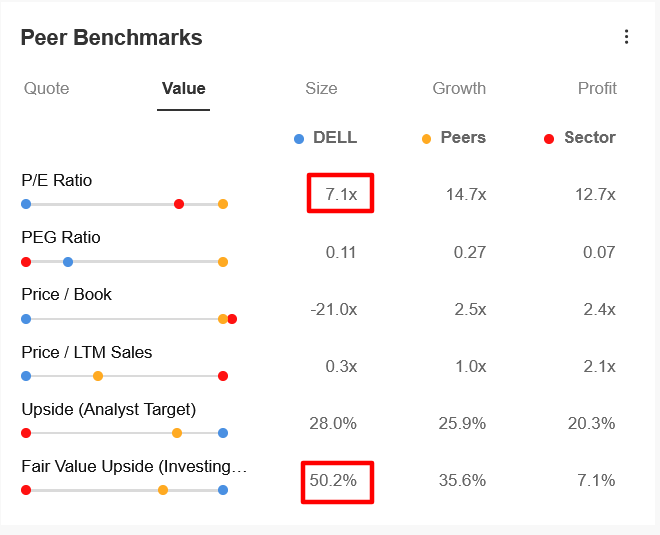

Ratio precio-beneficio: 7.1

-

Capitalización de mercado: 35,300 millones de dólares

-

Incremento del valor razonable pro+: +50.2%

- Grado de salud financiera: B

- Ratio precio-beneficio: 16.0

- Capitalización de mercado: 14,800 millones de dólares

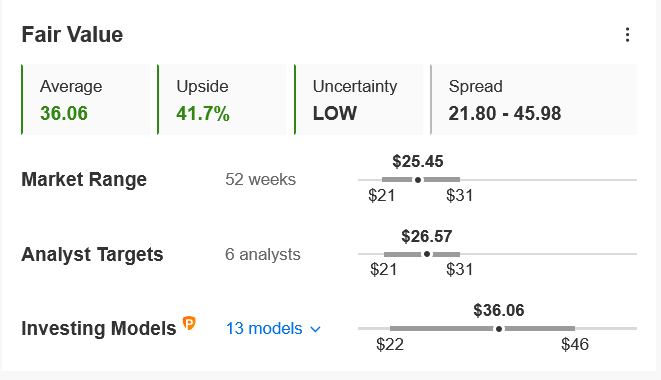

- Incremento del valor razonable pro+: +41.7%

Las acciones tecnológicas han sufrido mucho desde el comienzo de 2022, ya que los temores en torno a los planes de la Reserva Federal de endurecer agresivamente la política monetaria desencadenaron una venta generalizada en el sector.

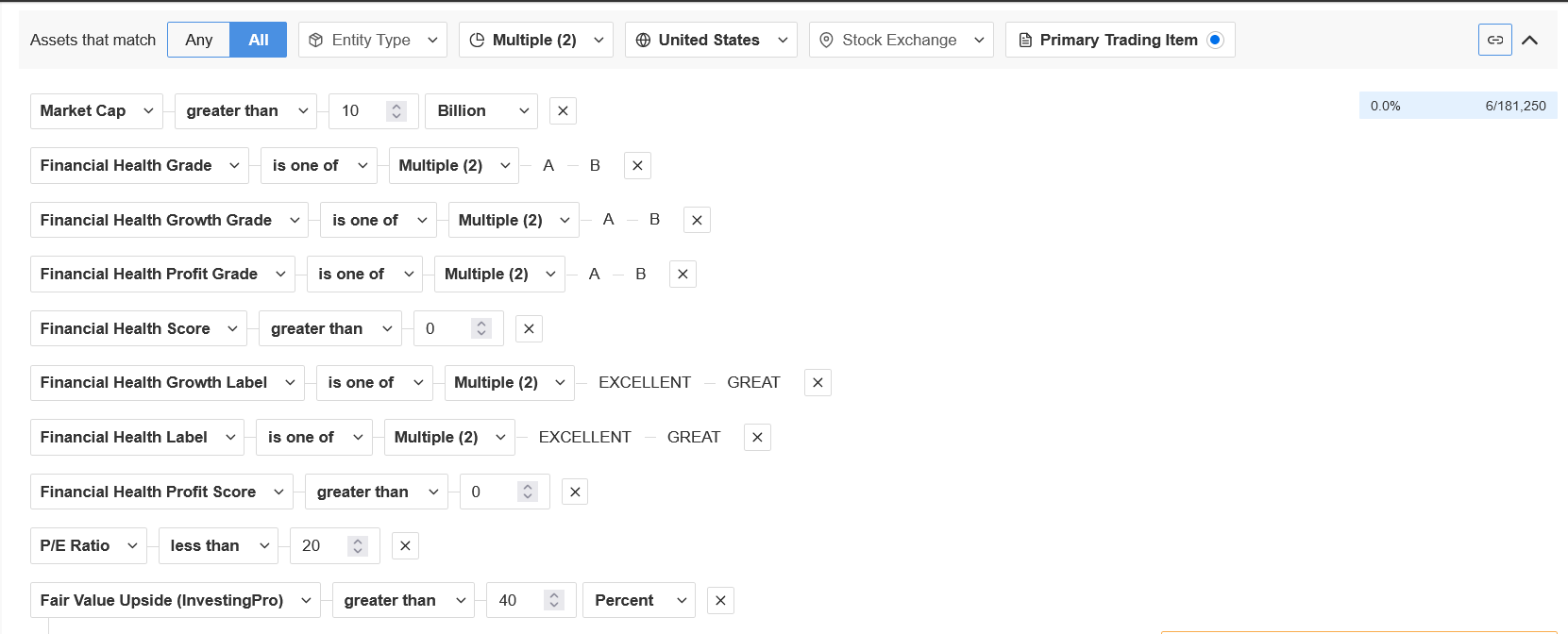

Por ello, utilizando el filtro de valores de Investing Pro+, hemos aplicado un enfoque metódico para filtrar los más de 10,000 valores que cotizan en las bolsas de Estados Unidos en una pequeña lista de vigilancia de empresas tecnológicas infravaloradas con brillantes perspectivas de crecimiento.

Decidimos centrarnos únicamente en los valores con una capitalización de mercado igual o superior a 10,000 millones de dólares y un ratio precio-beneficio inferior a 20. A continuación, buscamos empresas cuyo valor razonable de InvestingPro fuera superior al 40%.

Fuente: InvestingPro

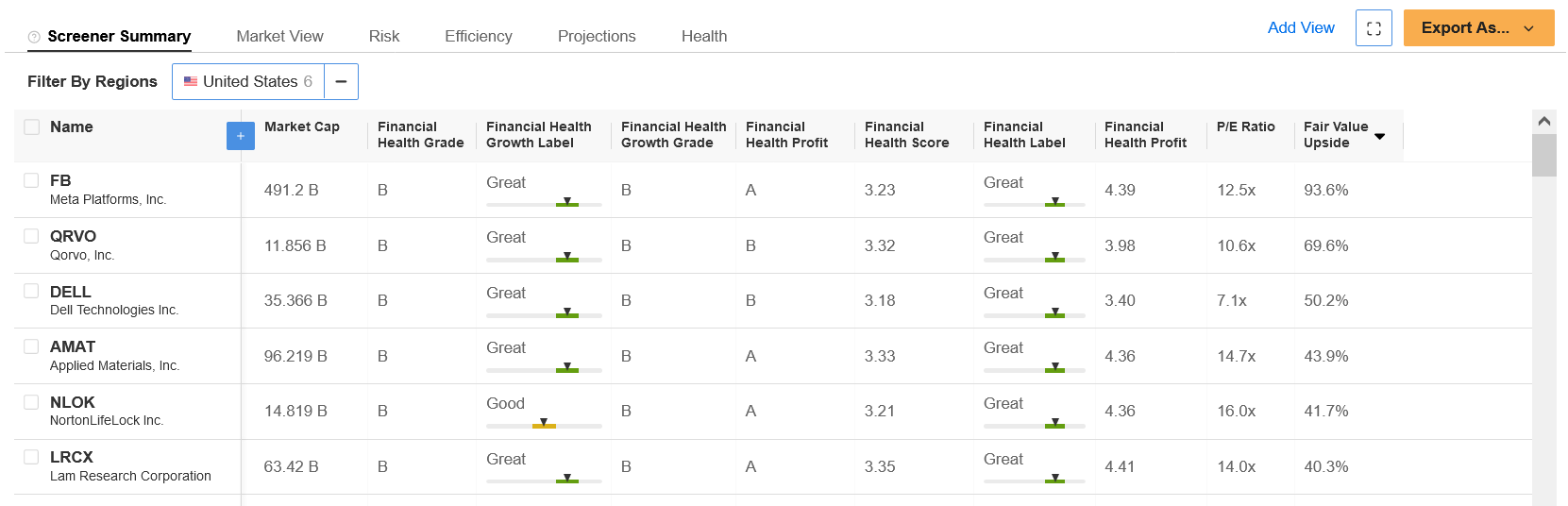

Una vez aplicados los criterios, nos quedamos con un total de sólo seis empresas en nuestra lista de seguimiento.

Fuente: InvestingPro

Profundizando en el tema, vamos a desglosar tres de las principales selecciones que se espera que proporcionen algunas de las mayores rentabilidades en base a los modelos de InvestingPro.

1. 1. Applied Materials

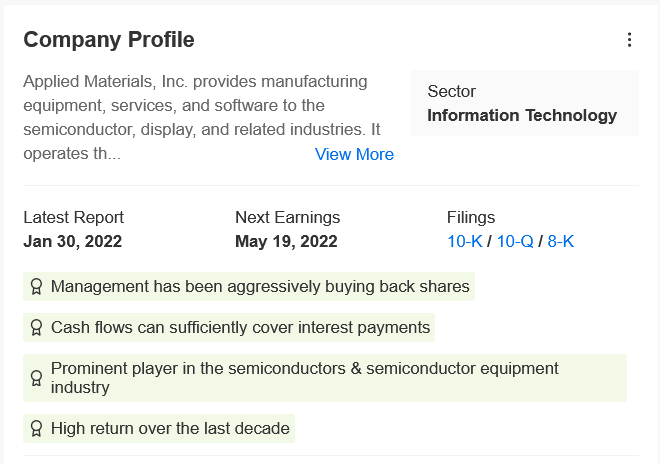

Applied Materials (NASDAQ:AMAT) es un proveedor líder de equipos de fabricación, servicios y software para la industria de los semiconductores.

También ofrece productos para el diseño y la producción de pantallas de cristal líquido y de diodos orgánicos emisores de luz (OLED), así como otras tecnologías de visualización para dispositivos orientados al consumidor, como televisores, teléfonos inteligentes, tabletas, computadoras portátiles y personales.

La empresa con sede en Santa Clara, California, ha tenido problemas este año, y ha quedado por detrás del índice general de semiconductores, así como del mercado en general, por un amplio margen, en medio de la escasez de la cadena de suministro mundial.

En lo que va de año, las acciones de AMAT se han desplomado un 31%. Y lo que es más alarmante, las acciones del proveedor de equipos de chips han bajado aproximadamente un 35% desde que alcanzaron un máximo histórico de 167.06 dólares el 14 de enero.

AMAT terminó la sesión del martes en un mínimo de 13 meses de 108.92 dólares, lo que da al fabricante de equipos de semiconductores una capitalización de mercado de 96,200 millones de dólares.

A pesar de la debilidad de su cotización, las acciones de Applied Materials parecen una sólida apuesta de valor para los inversionistas que busquen aprovechar el rebote de la industria de los semiconductores en los próximos meses.

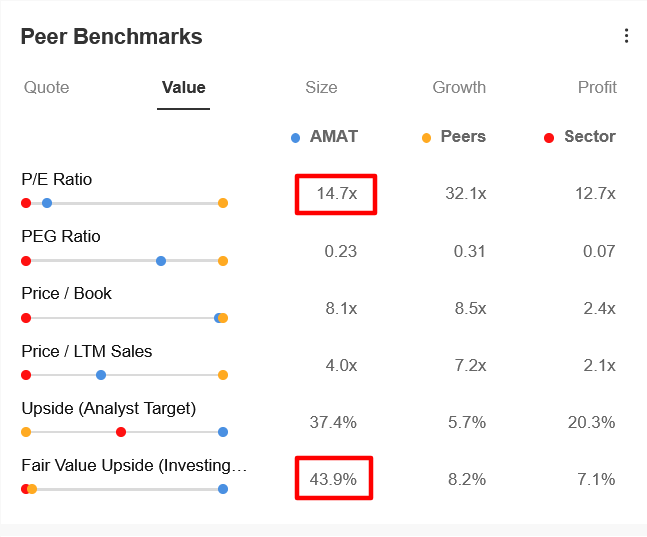

De hecho, AMAT tiene un ratio precio-beneficio comparativamente bajo de 14.7, lo que la hace mucho más barata que algunas de sus notables compañeras del grupo de semiconductores, como ASML (AS:ASML) Holding (NASDAQ:ASML), KLA-Tencor Corporation (NASDAQ:KLAC) y Teradyne (NASDAQ:TER).

Fuente: InvestingPro

Pro+ destaca algunos otros puntos clave de la acción, entre los que destacan la recompra de acciones y los flujos de caja saludables:

Fuente: InvestingPro

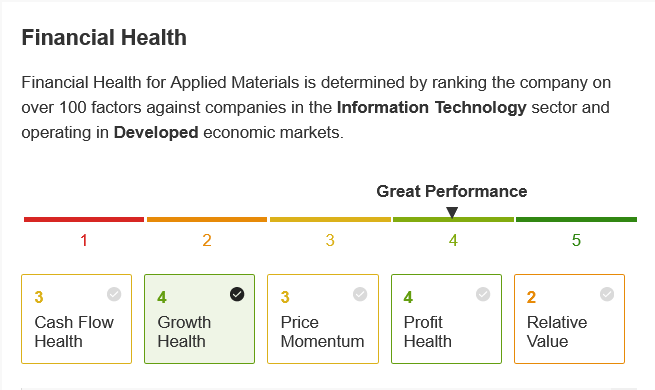

A continuación, Pro+ ofrece una rápida instantánea del estado de salud financiera del proveedor de equipos de chips, que obtuvo una puntuación de 4/5, gracias a las brillantes perspectivas de crecimiento de los beneficios y las ventas:

Fuente: InvestingPro

A un precio inferior a 110 dólares, AMAT tiene un descuento extremo según los modelos cuantitativos de InvestingPro, que apuntan a un alza de aproximadamente el 44% en las acciones de AMAT desde los niveles actuales en los próximos 12 meses.

Fuente: InvestingPro

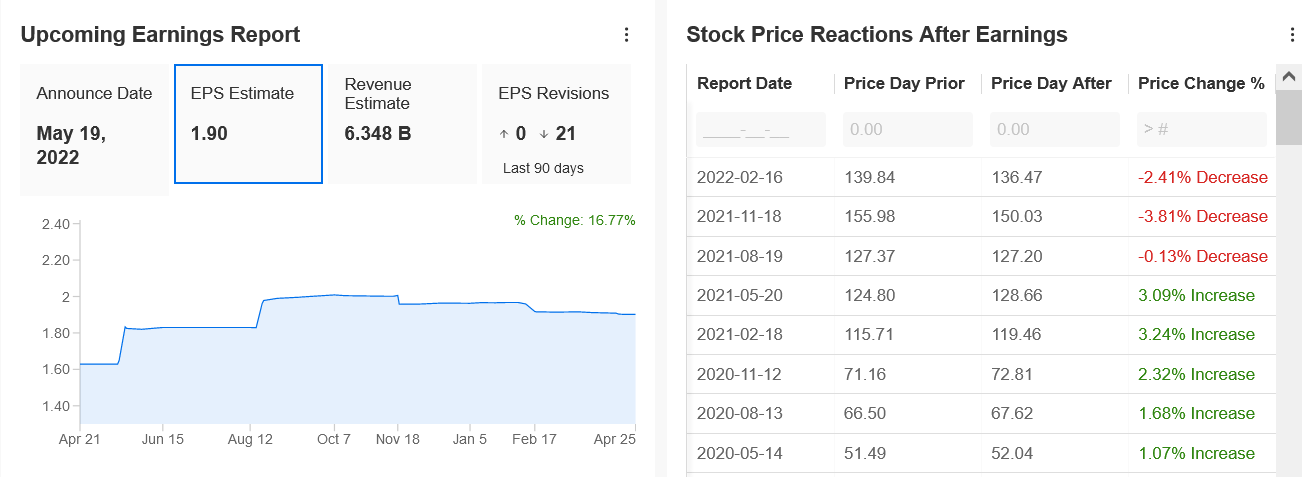

Applied Materials, que presentó unos beneficios e ingresos que superaron con creces las expectativas en el trimestre anterior, presentará sus resultados financieros el jueves 19 de mayo después del cierre.

El consenso prevé un beneficio por acción de 1.90 dólares para su segundo trimestre fiscal, lo que supone una mejora del 16.5% respecto al beneficio por acción de 1.63 dólares del periodo anterior. Se prevé que los ingresos aumenten casi un 14% interanual, hasta los 6,340 millones de dólares.

Fuente: InvestingPro

2. Dell Technologies

Dell Technologies (NYSE:DELL), que se formó tras la fusión entre Dell y EMC Corporation en 2016, es un importante proveedor mundial de soluciones de tecnología de la información.

La variedad de productos de Dell incluye computadoras personales, servidores, software informático, seguridad informática y seguridad de redes, así como servicios de seguridad de la información.

Dado el frágil sentimiento sobre muchos nombres tecnológicos de primera línea, las acciones de la empresa con sede en Round Rock, Texas, han sufrido algunas turbulencias últimamente, tocando una serie de nuevos mínimos de 52 semanas en las últimas sesiones.

DELL -que ha bajado un 17.2% en lo que va de año- cerró anoche a 46.51 dólares, lo que supone una capitalización bursátil de 35,300 millones de dólares. En los niveles actuales, las acciones están aproximadamente un 60% por debajo de su máximo histórico de 115.00 dólares, alcanzado en octubre de 2021.

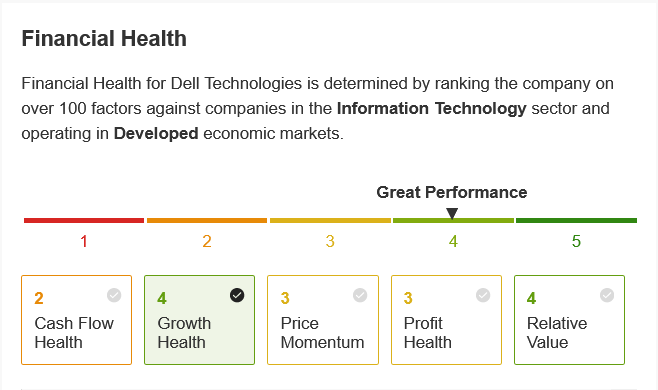

Como señala Pro+, DELL goza de una gran salud financiera, gracias a sus sólidas perspectivas de beneficios y crecimiento, combinadas con su atractiva valoración.

Fuente: InvestingPro

Cotiza con un ratio precio-beneficio de 7.1, muy por debajo de la mediana del sector, de 12.7, y significativamente más barato en comparación con sus pares, que poseen un precio-beneficio colectivo de 14.7.

Además, Dell lidera el sector en algunas de sus métricas de rentabilidad y ventas, disfrutando de un crecimiento de los ingresos de casi el 17%, superior al 12.5% registrado por sus pares.

Fuente: InvestingPro

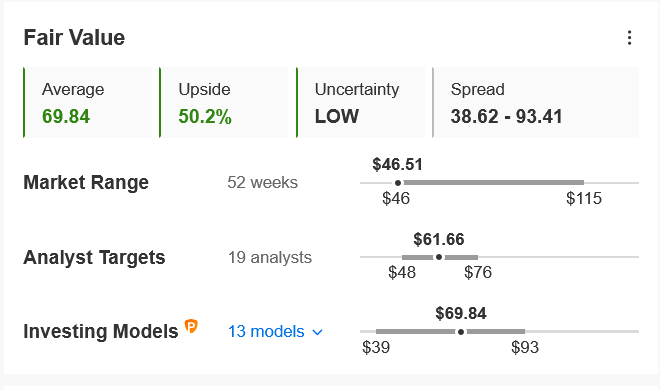

No es de extrañar que DELL esté infravalorada en este momento, según los modelos de InvestingPro, y podría ver un alza del 50% en los próximos 12 meses hasta su valor razonable de 69.84 dólares/acción.

Fuente: InvestingPro

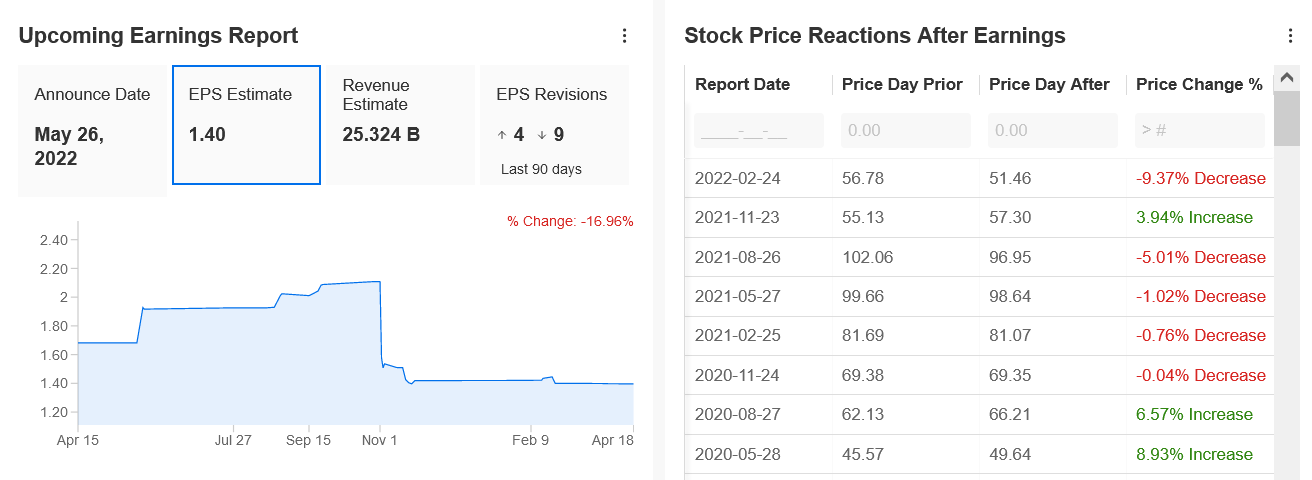

Está previsto que Dell presente sus resultados financieros del primer trimestre después del cierre del mercado el viernes 27 de mayo. Las estimaciones de consenso prevén un beneficio por acción de 1.40 dólares con unos ingresos de 25,300 millones de dólares.

Fuente: InvestingPro

3. NortonLifeLock

Anteriormente conocida como Symantec Corporation, NortonLifeLock (NASDAQ:NLOK), es uno de los principales proveedores de software y servicios de ciberseguridad. Los productos de la empresa, que figura en la lista de Fortune 500, incluyen las ofertas de seguridad Norton 360, Norton Security, la red privada virtual (VPN) Norton Secure, Avira Security y otras soluciones de seguridad para el consumidor.

La empresa con sede en Tempe, Arizona, se ha beneficiado de la fuerte demanda de sus herramientas y productos de seguridad en medio de las elevadas amenazas a la seguridad digital. A pesar de la actual venta masiva de valores tecnológicos, las acciones de NortonLifeLock han perdido sólo un 2% en lo que va de año, superando fácilmente al NASDAQ Composite en el mismo periodo.

NLOK alcanzó un máximo histórico de 30.92 dólares el 10 de febrero; el martes cerró a 25.45 dólares. A los niveles actuales, la empresa de ciberseguridad -que ha subido un 15% en los últimos 12 meses- tiene una capitalización de mercado de 14,800 millones de dólares.

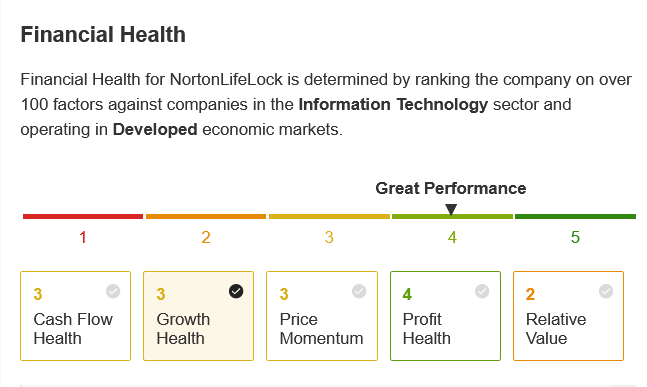

Con una puntuación de salud financiera Pro+ de 4 sobre 5, y una valoración extremadamente atractiva, NLOK parece ser una buena opción para los inversionistas que buscan cubrirse ante una mayor volatilidad en los próximos meses.

Fuente: InvestingPro

Teniendo en cuenta el actual aumento de la demanda de software de seguridad para proteger los ordenadores y los dispositivos móviles de los virus y los ciberataques, las acciones de NLOK podrían experimentar un aumento de alrededor del 42%, según el modelo de Investing Pro, lo que la acercaría a su valor razonable de 36.06 dólares por acción.

Fuente: InvestingPro

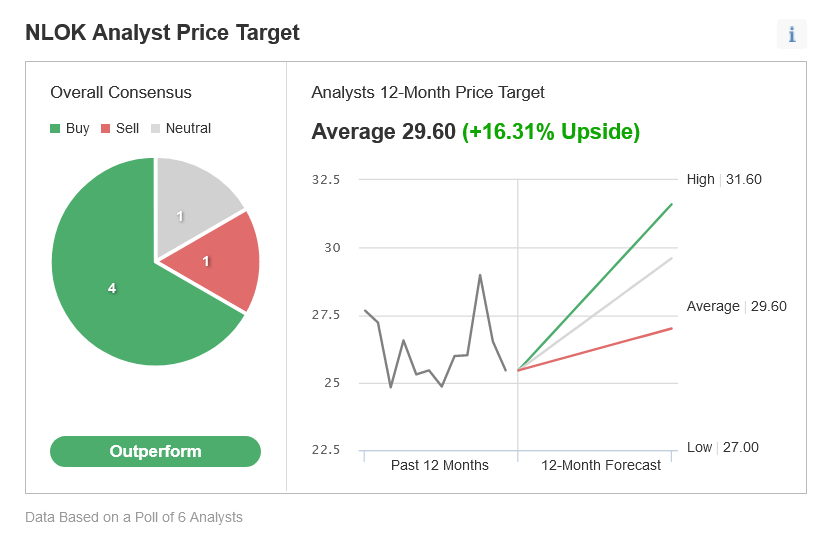

Los analistas también son optimistas con respecto a la empresa de software como servicio, citando los sólidos fundamentos del mercado. El precio objetivo medio de los analistas de NLOK se sitúa en torno a los 30 dólares, lo que representa una subida de aproximadamente el 16% desde los niveles actuales en los próximos 12 meses.

Fuente: Investing.com

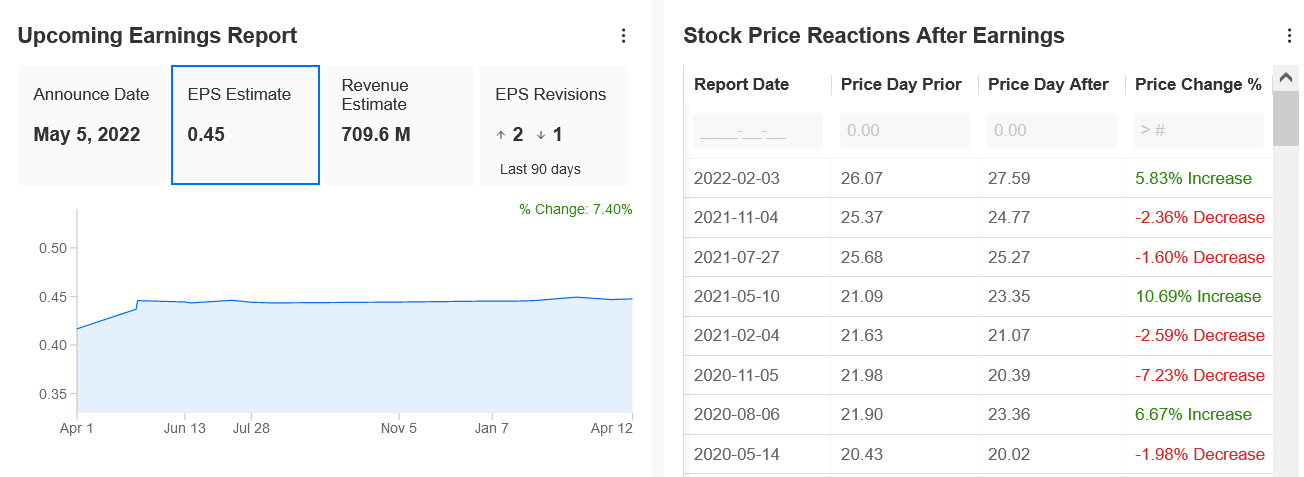

Se espera que NortonLifeLock ofrezca un sólido crecimiento de las ganancias y los ingresos cuando publique sus últimos resultados financieros tras el cierre de la jornada del jueves 5 de mayo. Las expectativas de consenso apuntan a un beneficio por acción de 0.45 dólares para su cuarto trimestre fiscal, lo que supone una mejora del 12.5% respecto al beneficio por acción de 0.40 dólares del periodo anterior.

Se prevé que los ingresos aumenten aproximadamente un 6% interanual, hasta 709.6 millones de dólares.

Fuente: InvestingPro