El sector del software como servicio (SaaS) en la nube ha vivido un comienzo difícil de 2022, y los dos ETF principales del sector han registrado un rendimiento considerablemente inferior al rendimiento comparable del S&P 500 y del NASDAQ en el mismo periodo.

La caída comenzó después de que la Reserva Federal anunciara su intención de ajustar la política monetaria el mes pasado, lo que desencadenó un éxodo de acciones que ha impulsado la volatilidad y, alimentado por las tensiones entre Ucrania y Rusia, sigue agitando los mercados, especialmente los convulsos valores tecnológicos de alto crecimiento con valoraciones elevadas.

El ETF First Trust Cloud Computing (NASDAQ:SKYY) y el ETF Global X Cloud Computing (NASDAQ:CLOU) han perdido un 10,8% y un 13,6%, respectivamente, este año, en comparación con las caídas del 6,1% del S&P 500 y del 9,6% del NASDAQ en lo que va de año.

A pesar de la reciente agitación, a continuación destacamos tres líderes de SaaS que vale la pena tener en cuenta mientras el grupo intenta recuperarse de su reciente venta. Las tres siguen teniendo mucho margen para hacer crecer sus respectivos negocios, lo que las convierte en sólidas inversiones a largo plazo.

1. Fortinet

- Rendimiento en lo que va de año: -10,3%.

- Porcentaje desde máximos históricos: -13,2%.

- Capitalización de mercado: 52.700 millones de dólares

Las acciones de Fortinet, que desarrolla y vende soluciones de ciberseguridad, como software de antivirus, sistemas de prevención de intrusiones y componentes de seguridad para puntos finales, han sufrido algunas turbulencias últimamente.

En lo que va de año, las acciones de la empresa de seguridad de redes han perdido un 10,3%, con un rendimiento inferior al del mercado en general, ya que los inversores huyen de los nombres tecnológicos de alto crecimiento con valoraciones elevadas que son más sensibles a la subida de los tipos.

Fortinet cerró la jornada del martes en 322,42 dólares, a un 13% de sus máximos históricos de 371,77 dólares registrados el 29 de diciembre. En los niveles actuales, la capitalización de mercado del especialista en ciberseguridad con sede en Sunnyvale, California, asciende a 52.700 millones de dólares.

Esperamos que las acciones de la próspera empresa de seguridad de la información vuelvan a despegar en las próximas semanas/meses, dada la fuerte demanda de sus herramientas de red y ciberseguridad en el entorno actual.

El 3 de febrero, Fortinet presentó sus resultados financieros del cuarto trimestre, que superaron las estimaciones de Wall Street, ampliando su impresionante racha de beneficios a 16 trimestres consecutivos. Los ingresos aumentaron alrededor de un 29% interanual, hasta alcanzar los 963,6 millones de dólares —lo que supone el mayor total de ventas trimestrales en la historia de la empresa—, ya que el cambio al modelo de trabajo desde casa creó una demanda creciente de sus soluciones de seguridad basadas en la nube por parte de las grandes empresas.

La facturación calculada —que se refiere a los ingresos más los ingresos diferidos adquiridos durante el trimestre— ha superado los 1.000 millones de dólares por segundo trimestre consecutivo. El indicador clave de crecimiento de las ventas aumentó un 36% con respecto al mismo periodo del año anterior, hasta los 1.310 millones de dólares.

Las previsiones financieras de Fortinet para el año que viene también superaron los pronósticos, ya que sigue beneficiándose de la fuerte demanda de sus productos y servicios de seguridad debido a la aceleración de las tendencias de digitalización de las empresas.

En su último informe de resultados, el director ejecutivo de Ken Xie auguraba:

"Dada nuestra sólida cartera de productos y el fuerte impulso del negocio, esperamos varios años más de sólido crecimiento, ya que Fortinet está bien posicionada para abordar nuestra oportunidad de mercado de 174.000 millones de dólares”.

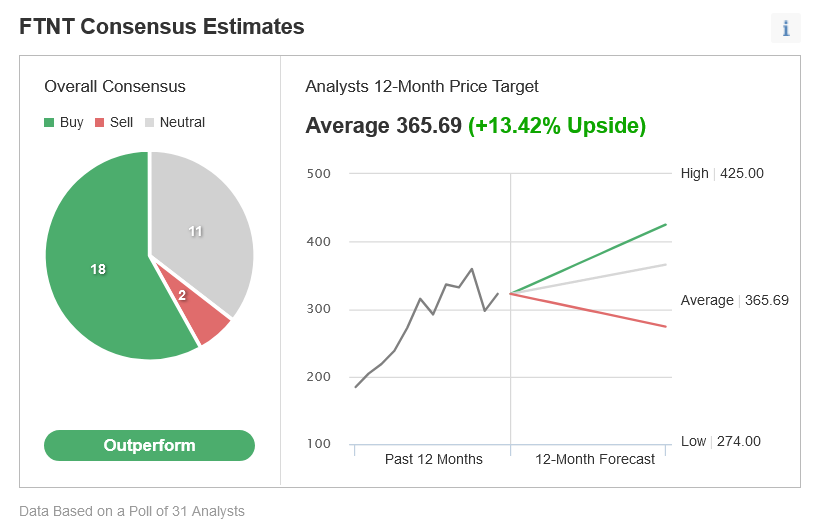

De hecho, 18 de los 31 analistas encuestados por Investing.com son optimistas con respecto a las acciones de Fortinet, y prevén una ganancia del 13,4% en los próximos 12 meses, hasta 365,69 dólares por acción. Sólo dos de los analistas encuestados asignan a la empresa una calificación de "venta".

Fuente: Investing.com

2. Datadog

- Rendimiento en lo que va de año: -5,1%.

- Porcentaje desde máximos históricos: -15,3%.

- Capitalización de mercado: 52.700 millones de dólares

El entusiasmo de los inversores por las empresas de software con valoraciones extremadamente altas está disminuyendo, de modo que las acciones de Datadog han sufrido en las últimas semanas ante la venta de muchos valores tecnológicos de primera categoría.

Tras anotarse una considerable ganancia del 80% el año pasado, las acciones de Datadog, que ofrece una plataforma de análisis y supervisión de la seguridad para desarrolladores de software y departamentos de tecnología de la información, han bajado alrededor de un 5% en lo que va de 2022.

Datadog se sitúa aproximadamente un 15% por debajo de sus máximos históricos de 199,68 dólares registrados el 17 de noviembre, cerrando ayer en 168,99 dólares. Con las valoraciones actuales, la capitalización de mercado de la empresa de software como servicio con sede en Nueva York asciende a 52.700 millones de dólares.

Creemos que las acciones de Datadog parecen ir a reanudar su trayectoria al alza a corto plazo, ya que el actual entorno de teletrabajo y trabajo híbrido obliga a las empresas a acelerar la migración a la nube y a adoptar aún más la transformación digital.

En una señal de lo bien que se ha comportado el negocio del fabricante de software de seguridad en los últimos meses, Datadog presentó el 10 de febrero unos resultados financieros del cuarto trimestre que superaron las expectativas de beneficios e ingresos de Wall Street. También ofreció una perspectiva optimista de cara a los próximos meses.

El beneficio por acción se disparó un 233% con respecto al periodo anterior, hasta alcanzar los 0,20 dólares, mientras que las ventas aumentaron un 84% con respecto al año anterior, hasta alcanzar la cifra récord de 326,2 millones de dólares, lo que refleja el aumento de la demanda de sus herramientas de software de ciberseguridad basadas en la nube por parte de las grandes empresas.

La empresa de SaaS ha dicho que, al final del cuarto trimestre, tenía 216 clientes con ingresos anuales recurrentes de 1 millón de dólares o más, un enorme 113% más que los 101 clientes registrados en el mismo trimestre del año pasado.

El director ejecutivo Olivier Pomel declaró durante la presentación de resultados:

"Seguimos creyendo que éstos son nuestros primeros días y nuestro trabajo en el campo de la seguridad en la nube y los productos centrados en los desarrolladores no ha hecho más que empezar".

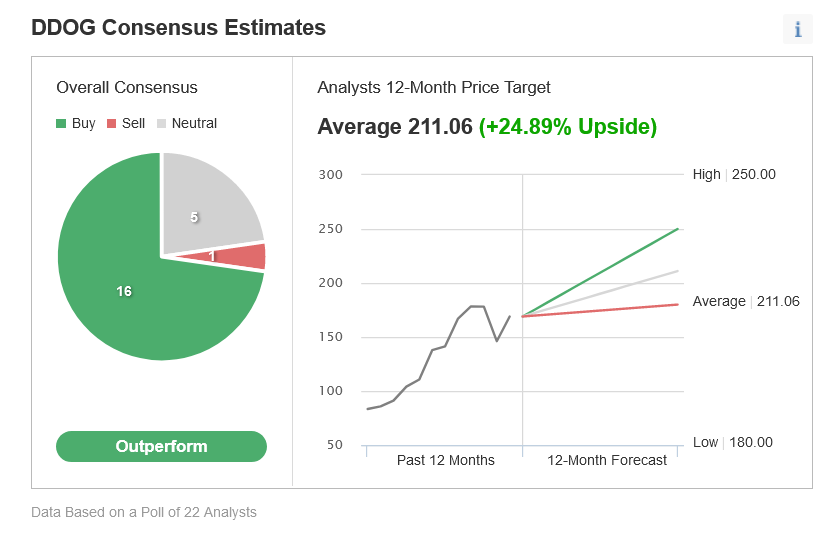

No es de extrañar que 16 de los 22 analistas encuestados por Investing.com asignen a las acciones de Datadog una calificación de "mejor rendimiento", lo que implica un alza de casi el 25% en los próximos 12 meses desde los niveles actuales hasta 211,06 dólares por acción.

Fuente: Investing.com

3. Zscaler

- Rendimiento en lo que va de año: -11%.

- Porcentaje desde máximos históricos: -24%

- Capitalización de mercado: 40.000 millones de dólares

Hasta ahora, el año 2022 ha sido algo difícil para Zscaler, un proveedor de análisis forense automatizado de amenazas y protección dinámica contra el malware contra las ciberamenazas avanzadas. La reciente venta generalizada de acciones tecnologías le ha quitado algo de viento a las velas de la empresa.

Las acciones de la empresa con sede en San José, California —que disfrutó de una ganancia anual del 61% en 2021— han perdido un 11% en lo que va de año ante un agresivo reajuste de las valoraciones en todo el turbulento ámbito tecnológico, siendo los valores de software de alto crecimiento algunos de los más afectados.

Zscaler cerró anoche en 285,82 dólares, aproximadamente un 24% por debajo de sus máximos históricos de 376,11 dólares registrados en noviembre de 2021. En los niveles actuales, la capitalización de mercado del especialista en ciberseguridad asciende a 40.000 millones de dólares.

A pesar del reciente retroceso, creemos que Zscaler sigue siendo una buena apuesta de cara al futuro, teniendo en cuenta el continuo aumento de la demanda de sus herramientas y productos de seguridad, que la han convertido en uno de los principales nombres de referencia en el ámbito de la ciberseguridad basada en la nube.

Se prevé que la empresa tecnológica con sede en San José, California, anuncie un sólido crecimiento de beneficios e ingresos cuando publique los resultados financieros de su segundo trimestre fiscal tras el cierre del mercado de Estados Unidos el jueves, 24 de febrero.

Las expectativas de consenso apuntan a que el especialista en seguridad de la información —que ha superado las expectativas de los analistas durante 15 trimestres consecutivos, desde el segundo trimestre de 2018— registrará un beneficio por acción de 0,11 dólares, mejorando el BPA de 0,10 dólares del trimestre anterior.

Mientras tanto, se prevé que los ingresos aumenten un 53,5% interanual hasta 241 millones de dólares, beneficiándose de la sólida demanda de su plataforma Zero Trust Exchange, que permite a las organizaciones proporcionar un acceso seguro a las aplicaciones y servicios internos desde ubicaciones remotas.

Además, los inversores prestarán mucha atención a las previsiones de Zscaler de cara a los próximos meses, ya que parece ser uno de los principales beneficiarios del actual aumento del gasto en ciberseguridad por parte de las grandes empresas debido al incremento desenfrenado de los ataques cibernéticos y de ransomware.

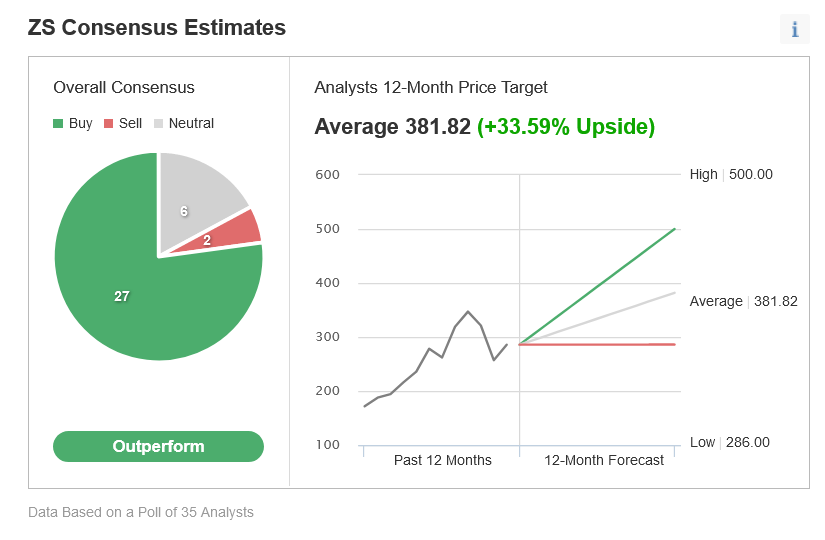

Según Investing.com, el precio objetivo medio de los analistas de las acciones de Zscaler se sitúa en torno a los 382 dólares, lo que representa una subida de casi el 34% desde los niveles actuales en los próximos 12 meses.

Fuente: Investing.com