- Se espera que marzo sea uno de los meses más importantes de Wall Street en los últimos años

La atención del mercado se centrará en el informe de nóminas no agrícolas, los datos de inflación y la esperada reunión de política monetaria de la Reserva Federal.- Por ello, los inversionistas deberían prepararse para oscilaciones más violentas y movimientos más bruscos en las próximas semanas.

Las bolsas de Wall Street cerraron febrero con una nota decididamente inestable, lo que arroja dudas sobre la durabilidad de un rally a principios de 2023.

Tras un buen comienzo de año en enero, el Dow Jones Industrial Average cayó un 4.2% en febrero, lo que supone una caída del 1.5% en el año.

Por su parte, el índice de referencia S&P 500 perdió un 2.6% el mes pasado, recortando sus ganancias en lo que va de año al 3.4%, y el índice tecnológico Nasdaq Composite cayó un 1.1%, reduciendo sus ganancias para 2023 al 8.9%.

El rally de principios de año empezó a resquebrajarse cuando los inversionistas se vieron obligados a reconsiderar sus expectativas sobre la subida de las tasas de interés por parte de la Reserva Federal, en medio de señales que apuntaban a una economía resistente y una inflación aún elevada.

Por tanto, se espera que el próximo mes sea uno de los más importantes de los últimos años en Wall Street, con una plétora de acontecimientos que podrían marcar la dirección del mercado hasta finales de 2023.

5 fechas clave para marcar en el calendario

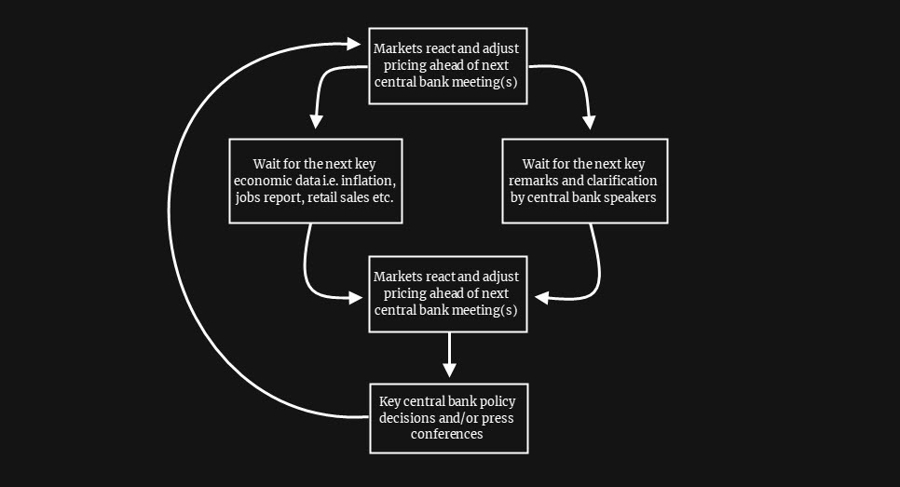

Marzo será probablemente una repetición de los últimos meses en términos de lo que los mercados estarán mirando para dictar la acción del precio, incluyendo el informe mensual de empleo, las últimas cifras de inflación y las cifras de ventas minoristas, así como la próxima reunión de política del FOMC de la Fed.

Fuente: ForexLive

1. Viernes 10 de marzo: Informe de empleo de EE.UU.

El Departamento de Trabajo de EE.UU. publicará el esperado informe de nóminas no agrícolas de febrero el viernes 10 de marzo a las 08:30 ET. Las previsiones se centran en el mantenimiento de un sólido ritmo de contratación, aunque el aumento sea menor que en meses anteriores.

La estimación de consenso es que los datos mostrarán que la economía estadounidense añadió 200,000 puestos de trabajo, según Investing.com, ralentizando el crecimiento del empleo de 517,000 en enero. Se prevé que la tasa de desempleo aumente hasta el 3.5%, un punto por encima del mínimo de 53 años alcanzado en enero (3.4%), un nivel que no se registraba desde 1969.

Para poner las cosas en contexto, la tasa de desempleo se situó en el 3.8% hace exactamente un año, en febrero de 2022, una señal de que serán necesarias más subidas de tasas de la Reserva Federal para frenar el mercado laboral al rojo vivo.

Los funcionarios de la Fed han señalado que la tasa de desempleo debe ser de al menos el 4% para frenar la inflación, mientras que algunos economistas afirman que la tasa de paro debería ser aún mayor. En cualquier caso, la baja tasa de desempleo, combinada con el aumento del empleo, apunta a más subidas de tasas en los próximos meses.

Predicción: Creo que el informe de empleo de febrero subrayará la notable resistencia del mercado laboral y apoyará la opinión de que los esfuerzos en curso de la Fed para enfriar la economía aún no están teniendo el impacto deseado.

2. Martes 14 de marzo: IPC estadounidense

El informe del índice de precios al consumo (IPC) de febrero cobra importancia el martes 14 de marzo, y los analistas prevén que podría ser superior al 6.4% interanual de enero, lo que sugiere que la Fed mantendrá su lucha contra la inflación.

Aunque aún no se han fijado previsiones oficiales, las expectativas para el IPC anual oscilan entre un aumento del 6.1% y el 6.5%. Los precios al consumo alcanzaron un máximo del 9.1% en junio y desde entonces han seguido una tendencia a la baja; sin embargo, la inflación sigue estando muy por encima de lo que la Reserva Federal consideraría coherente con su rango objetivo del 2%.

Mientras tanto, las estimaciones para la cifra subyacente interanual se centran en torno al 5.5-5.7%, frente a la lectura del 5.6% de enero. Muchos observadores económicos, incluidos los funcionarios de la Reserva Federal, siguen de cerca la cifra subyacente, ya que consideran que proporciona una evaluación más precisa de la futura dirección de la inflación.

Predicción: En general, aunque la tendencia es a la baja, los datos probablemente revelarán que ni el IPC ni el IPC subyacente están cayendo lo suficientemente rápido como para que la Fed frene sus esfuerzos de lucha contra la inflación este año.

3. Miércoles, 15 de marzo: IPP de EE.UU., ventas minoristas

Dado que la Fed depende de los datos, el mercado prestará especial atención al informe del índice de precios a la producción (IPP) de febrero, así como a las últimas cifras de ventas minoristas, que se publicarán a las 07:30 ET del miércoles 15 de marzo.

Los datos cobrarán especial importancia este mes, ya que serán la última información que reciba la Fed antes de tomar su decisión política.

Las acciones se vendieron fuertemente en los días de los informes PPI y ventas al por menor el mes pasado después de que los datos mostraran un aumento mayor de lo esperado en los precios al por mayor, mientras que las ventas al por menor anotaron su mayor ganancia mensual en casi dos años.

Predicción: Anticipo que el par de informes se sumarán a la creciente evidencia de que la economía estadounidense aún no está en serio peligro de recesión, lo que a su vez mantendrá la presión sobre la Fed para que tome medidas más enérgicas contra el crecimiento para frenar los precios.

4. Miércoles 22 de marzo: Subida de tasas de la Fed, discurso de Powell

Es casi seguro que la Reserva Federal suba las tasas de interés en un cuarto de punto al término de su reunión de política monetaria de dos días, el miércoles 22 de marzo a las 14:00 ET. Esto situaría el rango objetivo de los fondos federales entre el 4.75% y el 5.00%.

Así las cosas, los operadores han empezado a valorar la posibilidad de una subida de tasas de 50 puntos base, aunque las probabilidades siguen siendo bajas, en torno al 25%, según la herramienta de seguimiento de tasas de la Fed de Investing.com.

Pero eso, por supuesto, podría cambiar en los días previos a la gran decisión de tasas, dependiendo de los datos entrantes.

El presidente de la Fed, Jerome Powell, celebrará lo que será una conferencia de prensa muy seguida poco después de la publicación del comunicado de la Fed, ya que los inversores buscan nuevas pistas sobre cómo ve las tendencias de la inflación y la economía y cómo eso afectará al ritmo de endurecimiento de la política monetaria.

El banco central estadounidense también publicará nuevas previsiones sobre las tasas de interés y el crecimiento económico, conocidas como "gráfica de puntos", que revelarán mayores indicios sobre la probable trayectoria de subidas de tasas de la Fed hasta 2023 y más allá.

Las apuestas de subida de tasas de la Fed han aumentado en las dos últimas semanas -con la tasa máxima situada ahora entre el 5.25 y el 5.50% para junio- después de que una serie de datos optimistas alimentaran las expectativas de que la Fed podría seguir subiendo los costos de endeudamiento hasta el verano y mantenerlos al alza durante más tiempo.

Predicción: Dado que la economía se mantiene mejor de lo esperado y la inflación sigue siendo obstinadamente alta, espero que el banco central estadounidense adopte un tono de línea dura en su reunión de política monetaria de marzo. Además, creo que Powell advertirá de que la Fed aún tiene trabajo por hacer para ralentizar la economía y enfriar la inflación, lo que se traducirá en tasas de interés más altos en los próximos meses.

Como tal, es mi creencia que la Fed se verá obligada a elevar la tasa de política por encima del 5.50% en algún momento de este año, tal vez llevándola incluso hasta el 6.00%, antes de entretener cualquier idea de una pausa o pivote en su batalla para restaurar la estabilidad de precios.

5. Viernes 31 de marzo: Informe sobre la inflación de gastos de consumo personal en EE.UU.

El último indicador económico del mes llegará el viernes 31 de marzo, cuando el Gobierno estadounidense publique el índice de precios del consumo personal (PCE, por sus siglas en inglés), que es el indicador de inflación preferido por la Reserva Federal.

Wall St. se tambaleó el mes pasado después de que el informe PCE de enero mostrara que el índice se disparó un 5.4% interanual, tras subir un 5.3% el mes anterior.

Excluyendo los volátiles componentes de alimentos y energía, el índice de precios PCE aumentó un 4.7% en los últimos 12 meses, mejorando el ritmo anual del 4.6% registrado en diciembre.

Predicción: De forma similar a los resultados que espero para los informes del IPC y el IPP, creo que los datos de los precios PCE pondrán de manifiesto los escasos avances de la Fed en su lucha contra la inflación.

Conclusión

Entre los temores sobre la senda de tasas de interés más altos a largo plazo y la aceleración de la inflación, considero que las acciones estadounidenses seguirán bajo presión en marzo.

Además, hasta que no veamos señales de que la inflación está cayendo de forma convincente a niveles aceptables y la Fed haya pivotado sin lugar a dudas, es poco probable, en mi opinión, un nuevo mercado alcista sostenido en los activos de riesgo.

Como dice el viejo adagio del mercado de Wall Street, no luche contra la Fed.

Predicción: Los inversionistas deben estar preparados para un escenario en las próximas semanas que podría ver al S&P 500 volver a poner a pruega su mínimo de mediados de noviembre cerca del nivel de 3,750 - una caída de casi el 6% desde donde se encuentra actualmente - antes de que un desplome más contundente lleve al índice de nuevo a su mínimo del mercado bajista de alrededor de 3,500 durante el período previo a la temporada de resultados corporativos del primer trimestre en abril.

***

Divulgación: En el momento de escribir estas líneas, estoy corto en el S&P 500 y Nasdaq 100 a través de ProShares Short S&P 500 ETF (SH) y ProShares Short QQQ ETF (PSQ). Reequilibro periódicamente mi cartera de valores individuales y ETFs basándome en una evaluación continua del riesgo tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.