Semana en rojo para las Bolsas en general con el Ibex 35 cayendo -2,34%, el Dax -0,01%, el FTSE 100 -0,69%, el Euro Stoxx 50 -0,66%, el Cac -0,47%, el FTSE MIB -1,91%, el S&P 500 -1,20%, el Dow Jones -0,94%, el Nasdaq -0,98%, el Nikkei subiendo +3,66% y el CSI +2,21%.

Los mejores valores del Ibex en la semana fueron Indra (BME:IDR) +4,21%, Meliá +2,75%, Acciona (BME:ANA) +2,17%, Cie Automotive (BME:CIEA) +1,18% y Ferrovial (BME:FER) +1,20%. Los peores fueron Amadeus (BME:AMA) -6,26%, Grifols (BME:GRLS) -5,92%, Solaria (BME:SLRS) -5,63%, Colonial (BME:COL) -5,30% y Cellnex (BME:CLNX) -5,11%.

El ranking de las Bolsas en lo que llevamos de 2022 es el siguiente:

- Ftse británico +2,01%

- Ibex español +0,13%

- Nikkei japonés -3,58%

- Dax alemán -8,97%

- Cac francés -9,33%

- Dow Jones -9,46%

- Mib italiano -11,63%

- Eurostoxx -11,98%

- S&P 500 -13,80%

- CSI chino -17,22%

- Nasdaq -23,22%

Sentimiento de los inversores (AAII)

- Sentimiento alcista (expectativas de que las acciones subirán en los próximos seis meses) subió hasta el 32%. Se trata del mayor nivel de optimismo registrado desde el 24 de marzo de 2022. Pero incluso con este aumento, el sentimiento se mantiene todavía por debajo de su media histórica del 38%.

- Sentimiento bajista (expectativas de que las acciones caerán en los próximos seis meses) bajó hasta el 37,1% y sigue por encima de su media histórica del 30,5%.

Compañías que en junio históricamente baten el mercado

Nos encontramos ya en el mes de junio y le voy a contar un dato “curioso”. Resulta que hay varias compañías del S&P 500 que los meses de junio han logrado buenas rentabilidades en Bolsa y han batido al S&P 500 en los últimos 5 ejercicios.

El podio está formado por:

- Tesla (NASDAQ:TSLA): el fabricante de coches eléctricos se ha disparado un 17% de media en el mes de junio en los últimos cinco años y ha superado al S&P 500 en todos los meses de junio en ese tiempo. Es más, sus acciones no han caído en ningún mes de junio desde el año 2016.

- Generac (NYSE:GNRC): sus acciones subieron un 13,9% durante el mes de junio en los últimos cinco años. Y al igual que Tesla, no han caído durante el mes de junio desde el año 2016.

- DexCom (NASDAQ:DXCM): sus acciones suben un 12,7%% de media, durante el mes de junio en los últimos 5 años.

- Las otras compañías son APA (NASDAQ:APA) (+11,9%), ResMed (+11,3%), Motorola (NYSE:MSI) (+6,5%), Hologic (NASDAQ:HOLX) (+6,4%), Amgen (NASDAQ:AMGN) (+5,9%), CDW (+5,6%).

Los dividendos que llegan en junio

Junio suele ser uno de los meses relevantes en cuanto al reparto de dividendos de compañías de Wall Street, ya que tienden a hacerlo 4 veces en el año, concretamente los meses de marzo, junio, septiembre y diciembre.

Algunas de las que entrega dividendos a sus accionistas son:

- Kellogg (NYSE:K): su rentabilidad por dividendo es del 3,2% y repartirá 0,58 dólares por acción el 15 de junio.

- eBay Inc (NASDAQ:EBAY): reparte el 17 de junio un dividendo de 0,22 dólares por acción. En los últimos tres años, los dividendos han crecido un 41,9%.

- Home Depot (NYSE:HD): reparte 1,90 dólares por acción el 16 de junio con una rentabilidad por dividendo del 2,5%.

- Goldman Sachs (NYSE:GS): entregará 2 dólares por acción el 29 de junio.

- PepsiCo (NASDAQ:PEP): repartirá 1,15 dólares por título el 30 de junio.

- Bank of America (NYSE:BAC): repartirá 0,210 dólares por título el 24 de junio.

- McDonalds (NYSE:MCD): repartirá 1,38 dólares por acción el 20 de junio con una rentabilidad por dividendo del 2%.

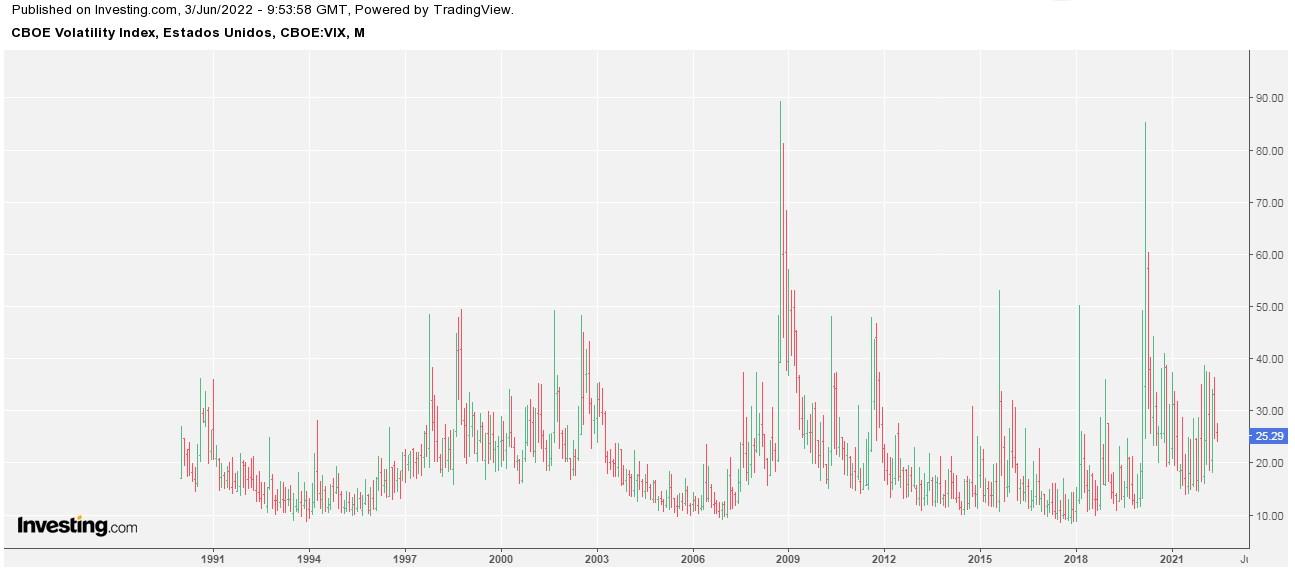

Cumpleaños del VIX

En 1993, Chicago Board Options Exchange (Cboe) anunció el lanzamiento del CBOE Volatility Index o VIX, que proporciona a los participantes en el mercado un barómetro para medir el sentimiento del mercado. Desde entonces, el índice se ha convertido en uno de los índices de referencia más seguidos. Acaba de cumplir 29 añitos.

Lo que hace este indicador es medir la volatilidad del mercado, entendiendo como tal los movimientos o fluctuaciones bruscas e incluso en ocasiones violentos debido a una serie de razones (expectativas y previsiones, datos macroeconómicos y microeconómicos, rumores, filtraciones, miedos, temores).

* Si el índice Vix supera la zona de 20 es cuando empieza a llegar el nerviosismo y las caídas en la renta variable.

* Si el índice baja de la zona de 20 tendremos calma y tranquilidad y la renta variable subirá.

Durante la mayor parte del tiempo, oscila entre 13 y 25, con una media de 19,5. La correlación entre el VIX y el mercado de renta variable estadounidense en general es del 75% de media y ha llegado a ser del 90% durante entornos de mercado volátiles. En enero de 2009, se lanzó la primera serie de índices de futuros del VIX.

Si quiere conocer la relación entre VIX y VXV y unos truquitos para saber si la Bolsa va a formar un suelo o un techo, pinche aquí.

Por cierto, el hombre que creó el indicador VIX, Robert Whaley, está intentando que la SEC le permita convertir el fondo Grayscale Bitcoin Trust (de 20.000 millones de dólares) en un ETF. La SEC tiene hasta principios de julio para tomar una decisión sobre la solicitud (que fue presentada en octubre). En caso de que la SEC rechace la solicitud, la empresa no descarta una demanda para impugnar la decisión. Pero la realidad es que hay pocos indicios de que la postura del regulador haya cambiado, de hecho, hace poquito denegó una solicitud de One River Asset Management para lanzar un ETF de Bitcoin.

Los miembros de la Fed parecen ponerse de acuerdo

Lael Brainard, vicepresidenta de la Reserva Federal, se mostró partidaria de subir los tipos de interés en medio punto porcentual en la reunión que se celebrará a finales de este mes y de nuevo en julio, y rechazó las especulaciones de que el banco central se tomaría una pausa en la subida de los tipos después de dichas reuniones.

Por su parte, Loretta Mester también ve la necesidad de subidas de tipos agresivas en las dos próximas reuniones.

Así pues, los miembros de la entidad están de acuerdo en la necesidad de subir medio punto en junio y julio, por lo que el debate se centrará en lo que debería ocurrir después.