Ni las declaraciones cada vez más hawkish de los gobernadores de la Fed ni el dato de nóminas no agrícolas (NFP) publicado el viernes que abre la puerta a un escenario de tapering más cercano en el tiempo hacen mella en la euforia de los inversores, que siguen incrementando sus posiciones en renta variable. Mucho se habla sobre si son los inversores minoristas o los institucionales los que están apoyando las subidas, pero la realidad es que ya sean los unos, los otros, o los de más allá, los principales índices americanos de renta variable siguen haciendo máximos, con la excepción del Russell 2000, el índice de pequeñas compañías, que sigue siendo el más rezagado.

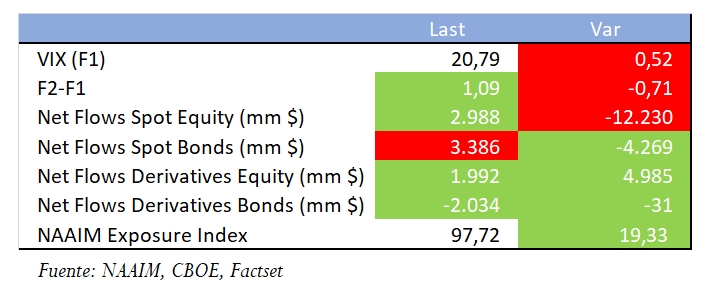

El sentimiento sigue siendo positivo. La caída en el índice CBOE Vix, que se sitúa en el 16,15 con estructura temporal de contango, las entradas netas de efectivo en la renta variable estadounidense y el incremento de la exposición por parte de los gestores en un 19% son señales positivas para la renta variable. En los mercados de derivados es de destacar la entrada de 1.992 millones de dólares en renta variable, que viene acompañada de una salida de casi la misma cantidad de renta fija. El índice NAAIM de exposición a bolsa se encuentra en zona de saturación, 97,7%, que podría dar lugar a correcciones en el corto plazo.

Algo más negativas también fueron también las salidas registradas la semana pasada por más de 1.700 millones del principal ETF que replica al S&P 500, el SPDR S&P 500 ETF Trust (SPY), y de 1.300 millones en el Financial Select Sector SPDR Fund (XLF), lo que representa en este último caso un nada despreciable 3,45% del total de sus activos. Probablemente, una de las causas principales de esta caída sea el aplanamiento de la curva de tipos que continuó hasta el jueves.

Las señales de alerta no sólo continúan, sino que se van acumulando -la última es el cambio de fase esta última semana en el ciclo del mercado de crédito y de la curva de tipos, algo que trataremos en próximos artículos-, pero eso no quita para que el sentimiento de los inversores continúe siendo positivo. Por tanto, a seguir disfrutando de la fiesta, pero pendientes de las señales que nos digan que pueda acabarse.

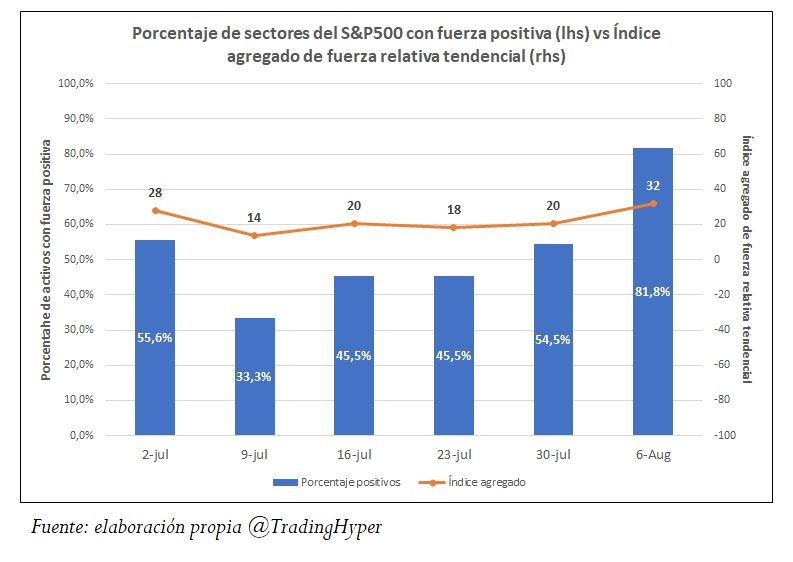

Seguimiento de la fuerza tendencial relativa

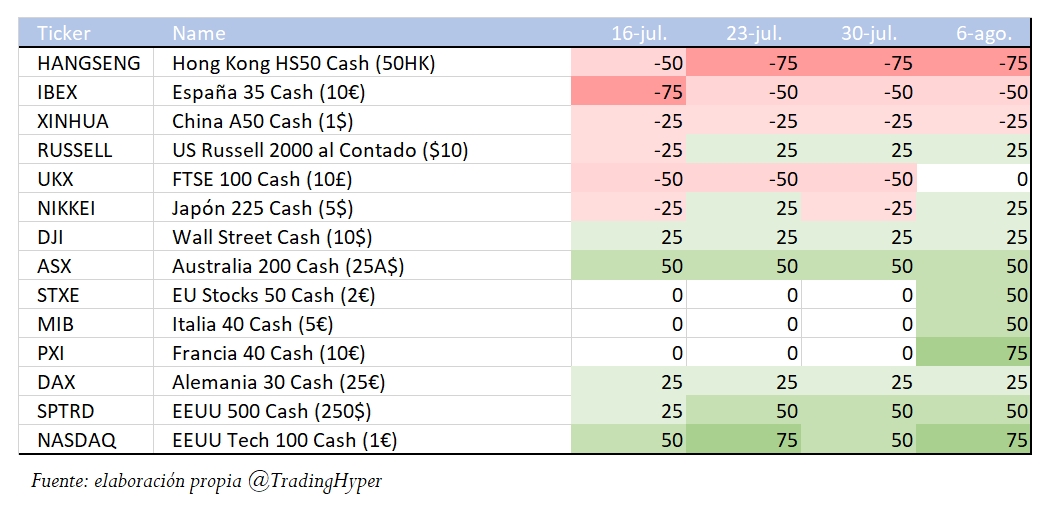

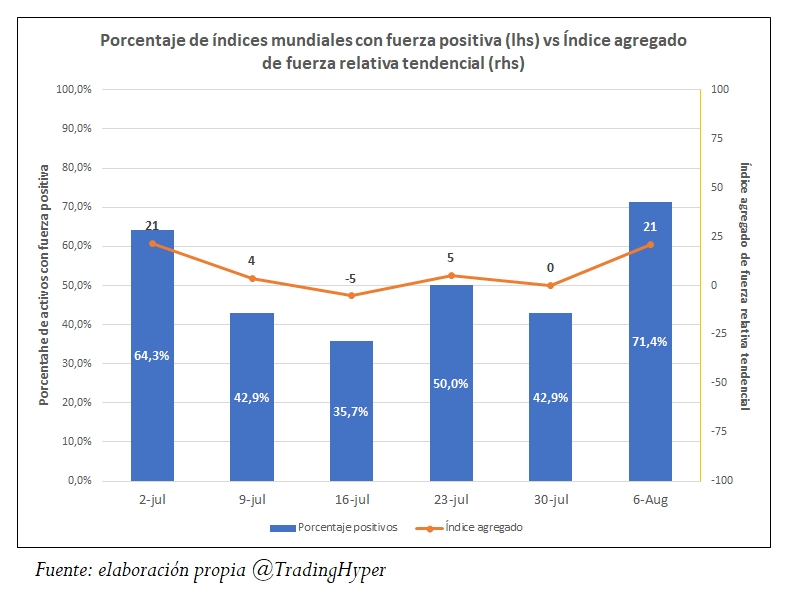

A diferencia de semanas anteriores, en las que se seguíamos destacando el bajo porcentaje de índices con fuerza relativa tendencial positiva (inferior al 50%), terminamos el viernes con este indicador en máximos de las últimas 6 semanas, y un 71% de los índices mundiales en verde.

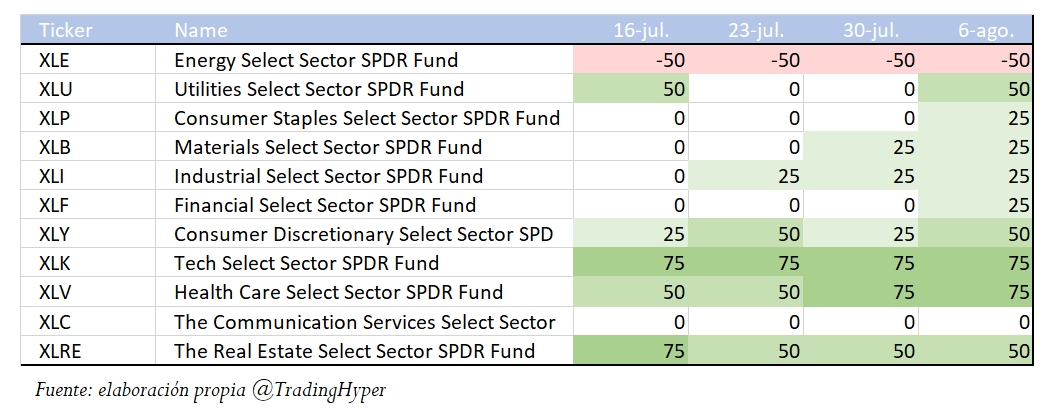

Entre los sectores del S&P 500, también se observa esta semana una mejora sustancial, que indica que cada vez son más las compañías que se están acompañando las subidas, algo necesario para que los índices puedan mantener la tendencia actual.

Son ya el 82% de los sectores los que muestran fuerza tendencial relativa positiva, a excepción de los sectores de Servicios de Comunicación y Energía. El índice además se fortalece hasta 32, una lectura también muy positiva.

Recordamos que por fuerza tendencial relativa entendemos el performance de un instrumento respecto de los componentes de una cartera de activos refugio, por lo que tiene varias utilidades, bien sea para seleccionar activos basados en estrategias de momentum, para identificar oportunidades de trades relativos, o para llevar a cabo un análisis de market breadth más completo.

A modo de ejemplo, la estrategia market neutral construida a partir de los sectores con una fuerza relativa más fuerte (XLK) y más débil (XLE) ha obtenido una rentabilidad del 8,5% desde el 9 de julio.

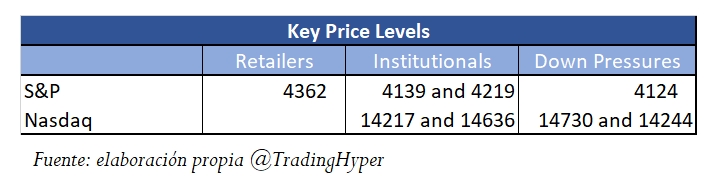

Actualización de los niveles críticos

Todas las semanas hacemos seguimiento de los cambios que se producen en los niveles en los que los grandes inversores institucionales están posicionados. Entendemos que es una variable relevante para la gestión de las carteras, ya que la pérdida de estos niveles suele ir acompañada de un cambio en el sesgo de inversión, provocando movimientos significativos de capitales. Aunque en ocasiones se aproximan mucho a referencias técnicas como soportes, resistencias, niveles de Fibonacci, etc., estos niveles se calculan a partir de modelos matemáticos.

Parece que esta semana le toca el turno a unos inversores institucionales, que han sido más activos que los minoristas. En el caso del S&P 500, los niveles principales que marcan el régimen del mercado son 4.139 y 4.219. Mientras el índice se encuentre por encima de ellos, debemos esperar un entorno de calma y baja volatilidad. Como nivel de prealerta tenemos la referencia de los minoristas en 4.362, cuya pérdida podría provocar el cierre de largos y una corrección hasta los niveles de los institucionales.

Para el caso del Nasdaq 100, los dos principales niveles son 14.636 y 14.217. Debido a las posiciones de los Hedge Funds, la pérdida de los 14.730 podría acelerar las caídas hasta el primer nivel crítico. Por otro lado, la pérdida de 14.217 iría acompañada de mayores presiones vendedoras, que comenzarían en 14.244.

¡Buena semana y buenas inversiones!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Actualización semanal de niveles críticos

Publicado 09.08.2021, 09:02

Actualizado 09.07.2023, 12:32

Actualización semanal de niveles críticos

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.