Motivos de preocupación

En menos de seis semanas, el S&P 500 ha descendido casi un 15%, y acaba de apartarse de los mínimos registrados a mediados de junio. Una sensación de pánico se ha colado en los mercados financieros de todo el mundo, y cada vez es más difícil ignorar las razones de ese pánico.

Sigo creyendo que la economía y el mercado estadounidenses se encuentran en una posición relativamente estable. El gasto sigue siendo elevado, el crecimiento del empleo probablemente se ralentizará, pero seguía siendo fuerte en agosto, y hay menos sensación de fin del mundo que en 2008 o en 2020.

Eso también es una falacia del hombre de paja. Yo empecé a invertir en 2011. Desde entonces y hasta 2021, el mercado se ha recuperado tras cada caída. Mientras tanto, el mercado ha parecido caro desde 2015. Y la crisis de 2008 sigue siendo única en volumen y alcance. Todo ello puede dar una lección equivocada.

Es posible que el entorno actual sea mucho menos malo que el de 2008, menos incierto que el desplome de marzo de 2020; y que aun así siga siendo bastante malo y muy incierto.

Las tres cosas que hacen que este periodo sea especialmente incierto para mí, y que justifican el escepticismo del mercado son:

- Los tipos de interés son más altos de lo que han sido desde 2008, y la inflación aún no ha bajado realmente, ni siquiera con la caída de los precios del petróleo y del gas.

- 2020-2021 conformó un entorno de mercado eufórico. Éste es el 5º peor año del S&P 500 hasta septiembre de la historia, pero la caída de los precios a finales de 2020 no es tan drástica.

- La fortaleza del dólar. La velocidad de la subida del dólar ya está teniendo impacto en varios países importantes, y le dará otro mordisco a los beneficios de las empresas multinacionales.

Motivos para comprar

Por todo ello, he estado comprando acciones. No muchas, y todavía tengo el 30% de mi cartera en efectivo, más o menos mi nivel habitual cuando los valores de las acciones también caen. Pero en el marco temporal adecuado y en los valores adecuados, he considerado que merece la pena posicionarme.

¿Cómo encaja eso con la incertidumbre? La incertidumbre hace que las acciones se abaraten. Por una buena razón: el riesgo añadido de un colapso sistémico y el riesgo añadido de que las empresas excesivamente apalancadas no lo consigan en un entorno de recesión o de tipos de interés más elevadas. Muchos modelos de negocio que no se han entrenado un entorno tan duro quebrarán.

Ésos son los riesgos. Mi compra es una apuesta por que cualquier colapso sistémico no será enorme, y que puedo evitar los modelos de negocio que quiebran por el apalancamiento o la mala economía, mientras encuentro buenos negocios que se han vuelto más asequibles. En mi opinión, el riesgo de la inacción se está elevando al nivel de esos otros riesgos.

He aquí cuatro nombres que he añadido a mi cartera o a las carteras que gestiono para familiares y amigos en las últimas dos semanas.

Compras en el mercado bajista

Juniper Networks (NYSE:JNPR)

Juniper Networks fue una de las acciones originales del boom y de la quiebra de las puntocom, y realmente no ha hecho mucho por los inversores desde entonces. Mi amigo y copresentador del podcast La navaja de Akram me hizo conocer el valor, y la tesis en este momento es que se encuentra en un punto del ciclo en el que las ventas están aumentando, no retrocediendo: la empresa ha previsto un crecimiento de las ventas del 10% este año y un crecimiento de una sola cifra en 2023. La demanda ha sido demasiado alta para que la empresa pueda atenderla, por lo que una desaceleración es casi bienvenida. La deuda de la empresa es toda fija, en su mayoría por debajo del 4%. Invirtieron en capital circulante el trimestre pasado para ayudar a satisfacer la demanda, por lo que el flujo de caja libre es más bajo de lo normal, aunque cotizan a unas 18 veces el valor de la empresa con respecto al EBDA - Capex, antes de que se produzca este aumento de la demanda.

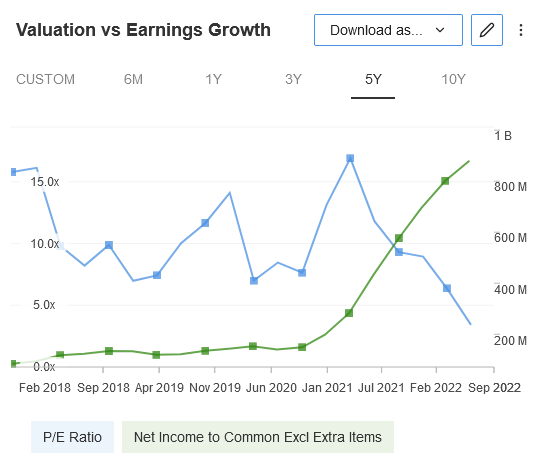

Fuente: InvestingPro+

También obtiene un dividendo del 3,2%. Entre el impulso operativo, el sólido balance y una valoración razonable, parece que Juniper está bien situada.

Spotify

Ya escribí sobre Spotify Technology (NYSE:SPOT) hace un par de semanas. Mi posición es nueva y muy pequeña. Me preocupa que Spotify esté siguiendo un libro de jugadas de la década de 2010 en un mercado de la década de 2020, pero también creo que incluso en una recesión económica, no perderán muchos suscriptores, y su posición a largo plazo es cada vez más fuerte. A 1,5x VE / Ventas y 5,9x VE / beneficios brutos, la valoración parece lo suficientemente cómoda como para esperar a ver qué pasa.

Atkore

Mencioné a Atkore la última vez que el mercado tocó fondo. Éste es un ejemplo de empresa cíclica con exceso de ganancias, expuesta a la construcción en general y a la construcción de vivienda en cierta medida, y ambas están destinadas a ralentizarse. También han sido capaces de subir los precios frente a la inflación de costes.

Fuente: InvestingPro+

Hay dos grandes cuestiones aquí: en primer lugar, si el mercado está en lo cierto o no al prever que eso desaparecerá a un ritmo más rápido y pronunciado que el de la empresa. Atkore prevé un año más de bonanza y un EBITDA normalizado en torno a los 575 millones de dólares, bueno para un múltiplo VE/EBITDA de 6,25x. Y en segundo lugar, si la empresa puede mantener su sólido balance mientras sigue recomprando muchas acciones y comprando empresas más pequeñas para añadirlas al negocio. Si el número de acciones es lo suficientemente bajo y la carga de la deuda neta no ha crecido, y si los nuevos negocios fortalecen la posición de Atkore, entonces sus accionistas deberían estar bien para atravesar el ciclo bajista a estas valoraciones. Y en esto estoy apostando yo.

Aercap

AerCap Holdings es el mayor arrendador de aviones del mundo. Las razones para que nos guste Aercap son que la empresa ha superado bien la pandemia, que históricamente recompra acciones, que cotiza al 64% de su valor contable, que la demanda de viajes sigue siendo elevada y que la reapertura de Japón ha supuesto un buen impulso, y que las aerolíneas han recortado su balance descargando aviones, lo que ha hecho que los servicios de arrendamiento estén más demandados.

Las razones para que no nos guste Aercap son que no es probable que la empresa recompre acciones durante algún tiempo tras su adquisición de GECAS, su negocio de alquiler de aviones y que el valor contable de la empresa sufrió un gran golpe con la guerra entre Rusia y Ucrania y las sanciones impuestas a Rusia, lo que básicamente ha obligado a Aercap a renunciar al 5% de su valor contable.

He mantenido mi posición en Aercap durante todo este periodo, pero me descorazoné tras las noticias sobre Rusia. Creo que está claro que Aercap nunca cotizará a su valor contable, y quizás nunca deba hacerlo. Al mismo tiempo, dejando de lado el tema de Rusia, la posición comercial de Aercap se ha fortalecido, y creo que a este precio las recompensas superan los riesgos. Compré algunas acciones a 40 dólares, tras vender algunas a mediados de este trimestre y del año, y creo que podrían reconquistar sus máximos tras el acuerdo con GECAS, en torno a 65 dólares.

Cuidado ahí fuera

Comprar acciones ahora no significa que el mercado no pueda bajar otro 10 o 20% en los próximos meses. No significa necesariamente que el mercado esté barato o que todas las malas noticias hayan sido ya tenidas en cuenta.

Es sólo que ya hemos visto algunos de los mayores riesgos: la inflación persistente y quizá duradera, la subida de los tipos, la escasez de energía y la presión fiscal. Los mercados tienden a adaptarse a este tipo de riesgos. Yo creo que pasarán.

Y aunque comprar se antoja incómodo ahora, y sólo puedo hacerlo poco a poco, las acciones incómodas, si están respaldadas por una buena investigación y paciencia, suelen dar sus frutos. Más que en un mercado como el de los últimos años.

Éstos son los nombres de mi reciente lista de la compra: ¿qué hay en la suya?

Descargo de responsabilidad: Estoy posicionado en largo en Atkore, Aercap, Spotify y Juniper.