Amigos inversores,

les comparto mis sugerencias y mi punto de vista del posible escenario que sospecho podría suceder en el año 2023; como preámbulo describiré los números que nos dejó el año 2022.

PREÁMBULO: Números del 2022.

La Bolsa de Nueva York cae -19.48% (NYSE: SPY) en el año 2022, cerrando en $382.43.

De los 11 sectores "Spyders" sólo el de energía (NYSE: XLE) es el que ha subido y muy fuerte: +57.60%

Acciones de Mega Capitalización.

De las 30 acciones de mega capitalización (Market Cap. arriba de 200B), 19 han caído y 11 han subido.

Exxon (NYSE: NYSE:XOM) y Chevron (NYSE: NYSE:CVX) son las que más han subido con +80.26% y +52.95% respectivamente.

Tesla -65.03% (NASDAQ: NASDAQ:TSLA), Meta -64.22% (NASDAQ: NASDAQ:META), Nvda -50.31% (NASDAQ: NVDA), Amazon -49.62% (NASDAQ: NASDAQ:AMZN), Alphabet -39.09% (NASDAQ: NASDAQ:GOOGL), Microsoft -28.69%(NASDAQ: NASDAQ:MSFT) y Apple -26.83% (NASDAQ: NASDAQ:AAPL) son las que más han caído.

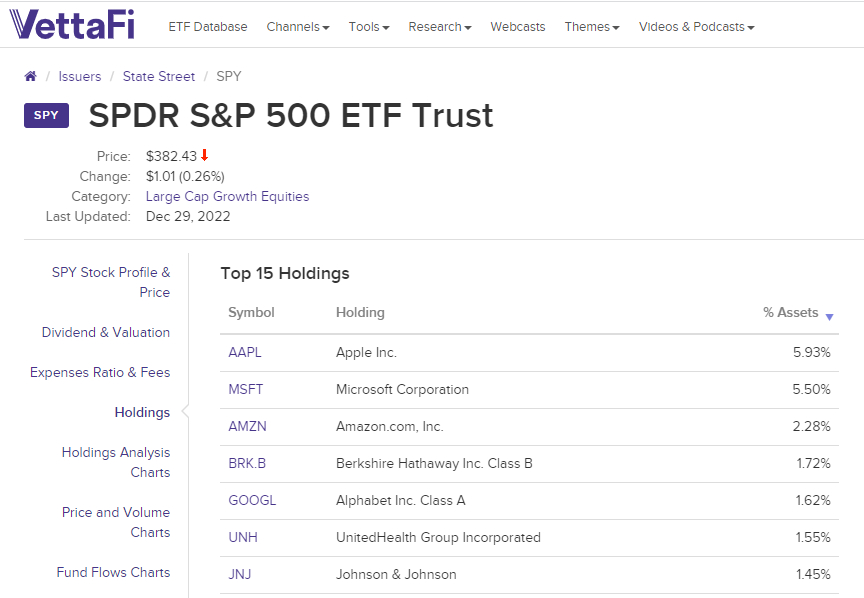

Acciones de mayor peso en el Índice SP 500.

El 20.5% en la ponderación del Índice SP 500 lo tienen 7 empresas:

Apple (NASDAQ: AAPL), Microsoft (NASDAQ: MSFT), Amazon (NASDAQ: AMZN), Berkshire Hathaway Inc (NYSE:BRKa). Class B (NYSE: BRKB), Alphabet Inc. Class A (NASDAQ: GOOGL), UnitedHealth (NYSE: NYSE:UNH), Johnson & Johnson (NYSE: NYSE:JNJ).

Estas empresas tienen un rendimiento promedio de -18.77% en el 2022.

Índice Dow Jones Industrial: -8.78% (33,147.25) 2022.

De las 30 acciones que la componen, 10 suben y 20 bajan.

Este índice se encuentra arriba de la media de 200 días y es el que menos ha bajado en comparación al SP 500 (-19.48%) y al Nasdaq (-33.10%).

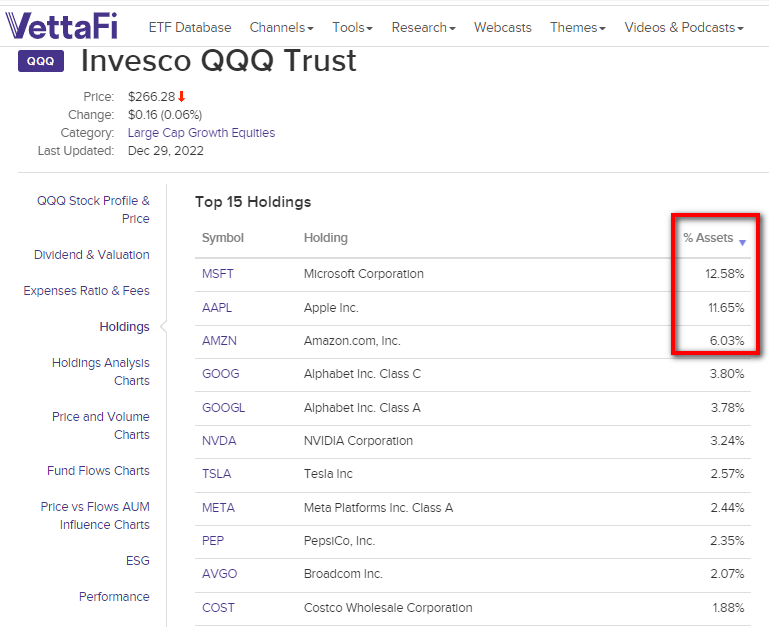

Índice Nasdaq Composite: -33.10% (10,446.48) 2022.

De las 102 acciones que componen el Nasdaq 100, 22 suben y 80 bajan.

Este índice es el que más ha caído en comparación al SP 500 (-19.48%) y Dow Jones (-8.78%).

El 30.26% del peso de este índice (NASDAQ: QQQ) está concentrado en 3 acciones:

Microsoft (NASDAQ: MSFT), Apple (NASDAQ: AAPL) y Amazon (NASDAQ: AMZN) que en promedio han caído -35% en el 2022.

Otros mercados y activos.

El sector energía (NYSE: XLE) con +57.60%, el petróleo (NYSE: USO) +28.97% y Chile (NYSE: ECH) +17.32% son los que más han sudido.

Rusia (NYSE: RSX) -78.81%, Taiwan (NYSE: EWT) -39.71%, sector consumo discrecional (NYSE: XLY) -36.82% y el Litio (NYSE: LIT) -30.59% son los que más han bajado.

Otros activos que han bajado:

El Oro (NYSE: GLD) -0.77%, el cobre (ETN: JJCTF ) -24.56%, los bonos de tesoro a 20 años (NYSE: TLT) -32.82%, Europa (NYSE: IEV) -16.73%, Latino américa (NYSE: ILF) -2.43%, Asia (ETF: AAXJ) -21.66%.

Otros activos que ha subido:

El Dólar (NYSE: UUP) sube +8.51%

MIS SUGERENCIAS Y PUNTOS DE VISTA.

Posible comportamiento 2023, soy alcista.

*Sugerencia importante: Primero esperar tendencia alcista guiados por medias móviles (podrían ser las de 200 días y/o 30 semanas).

*Entramos al 2023 en tendencia bajista con el SPY en $382.43. Durante el 2022 el SPY llegó a caer hasta -27.47% (desde 479.98 a 348.11), el siguiente punto a evaluar serían los posibles -34% (de 479.98 a 316 aproximadamente).

*No descarto que el "piso" final ya la hayamos experimentado en los 348.11 (-27.47%) que son los mínimos del 2022 (octubre).

Baso mi opinión alcista guiado en mi experiencia e intuición de 19 años que tengo en bolsa como inversionista e instructor y en los siguientes sucesos estadísticos:

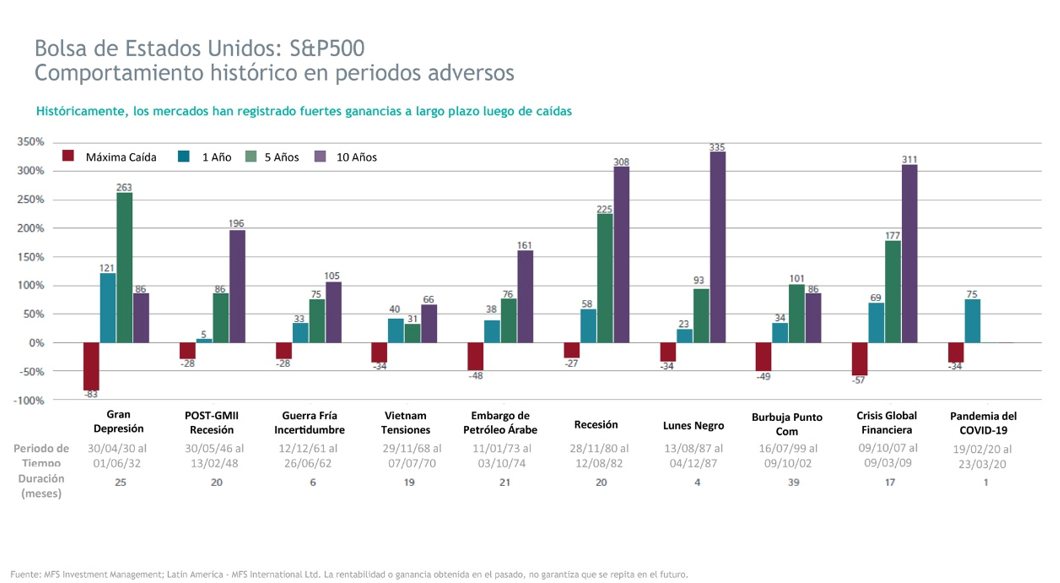

1) Comportamiento histórico en periodos adversos del Índice SP 500 desde 1930.

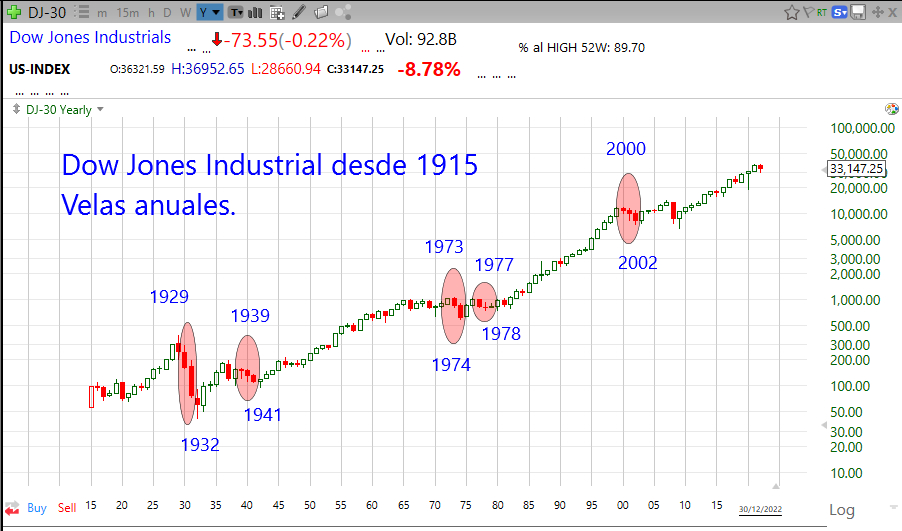

2) Dos años consecutivos en negativo desde 1929: 5 veces en el índice Dow Jones Industrial.

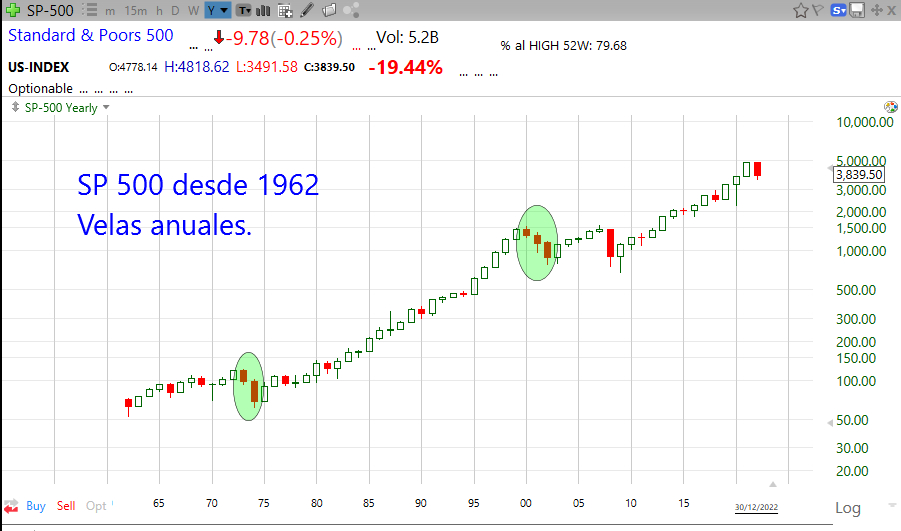

3) Tendencia alcista de muy largo plazo. Desde 1915.

4) Acumulación de inversionistas institucionales (Teoría de Dow).

1) Comportamiento histórico en periodos adversos del Índice SP 500 desde 1930. 10 caídas.

Nótese que las caídas que más se han repetido son las de -27% (3 veces) y -34% (también 3 veces) y los posteriores 12 meses, 5 años y 10 años han sido muy rentables.

Las otras caídas (4 veces) corresponden a la Gran Depresión (-83%), embargo del petróleo árabe (-48%), burbuja punto com (-49%) y la crisis financiera (-57%).

-27% son los $348 en el SPY. CUMPLIDO EN EL 2022.

-34% son los $316 en el SPY. EN POSIBILIDAD DE SUCEDER EN EL 2023.

Estos datos estadísticos son muy importantes, los grandes bancos y fondos de inversión lo saben y lo aplican convenientemente al realizar sus compras; no me soprendería que primero bajen al SPY a los 316 (-34%) aproximadamente para comprar ("Acumulación" en pánico retail), a precios muy rebajados especialmente las blue chips para luego cerrar el 2023 arriba de los $382.43 como ando sospechando.

2) Dos años en negativo desde 1929: 5 veces.

Nótese las caídas sucedidas en los años:

1929, 1930, 1931,1932. Gran depresión USA.

1939, 1940 y 1941. Segunda guerra mundial.

1973 y 1974. Embargo del petróleo.

1977 y 1978.

2000, 2001 y 2002. Crisis punto com.

Entonces la probabilidad es menor para que tengamos otro año en negativo este 2023.

3) Tendencia alcista de muy largo plazo. Véanse los dos cuadros anteriores.

4) Acumulación de inversionistas institucionales (Teoría de Dow).

En la teoría de Dow, Charles Dow es el que nos presenta los conceptos de Acumulación, Participación Pública y Distribución.

Desde mi punto de vista, la teoría de Dow es la base para comprender el comportamiento de los mercados bursátiles, es un concepto obligatorio para todos los participantes en Bolsa.

El inversionista se debe preguntar siempre si el mercado (evaluando al Índice SP 500) está acumulando, participando o distribuyendo y hacer el mismo ejercicio con los valores individuales.

¿Quienes acumulan y distribuyen principalmente?: Los inversionistas institucionales (Bancos y Fondos de Inversión).

¿Quienes Participan principalmente?: Los pequeños inversionistas ("Retail").

Los inversionistas institucionales son los grandes actores del mercado, de ellos dependen si los precios de los valores suben o bajan, de ellos dependerá el piso final de toda la caída iniciada en enero 2022 (SPY desde 479.98).

Los inversionistas institucionales son los que acumulan y luego distribuyen; distribuyen principalmente a los retail, vendiéndoles a precios altos y comprándoles a precios muy bajos; esto siempre ha sido así y seguirá siendo así, los retail debemos estar advertidos, así funciona el mercado.

Para la Distribución, que son a precios altos, las instituciones requieren de noticias muy positivas y un ánimo muy alcista generalizado en el retail, se hace muy evidente en el mercado, se aplican los conceptos de "codicia" y "euforia"

Para la Acumulación, que la realizan a precios muy bajos, requieren de noticias muy negativas y un ánimo generalizado de mucho temor (como el actual) en el retail.

El momento ideal de acumular, para las instituciones, es cuando (como se dice en el mercado), "hay sangre en las calles". Se aplican los conceptos de "miedo" y "pánico" (opuestos a los anteriores: "codicia" y "euforia").

¿Entonces, en que etapa del mercado nos encontramos? ¿Entonces, ya hay sangre en las calles?¿Están acumulando las instituciones?.

No se puede saber con exactitud en que etapa del mercado nos encontramos, pero es evidente que en Participación Pública (conocido también como "Tendencia") no estamos.

En la Comunidad Global Bolsa explico los conceptos de Acumulación, Participación Pública y Distribución apoyados en la media de 30 semanas (media de Weinstein) y la media móvil de 200 días, les sugiero a todos los inversionistas que hagan lo mismo y notarán la importancia.

Entonces apoyados por las medias de 30 semanas y 200 días podríamos estar en Distribución y/o Acumulación de las instituciones, es lo que me parece.

Veo posible que la gran parte de las carteras institucionales ya habrían sido vendidas (distribuidas) y que podrían tener sólo una pequeña parte en sus carteras; considero que la Acumulación de las instituciones ya habría empezado pero que aún NO habrían terminado y que nos esperarían caídas adicionales posiblemente en los primeros meses del año donde terminarían su etapa de Acumulación.

Considero que aún no hay "sangre en las calles" a pesar de las grandes caídas 2022.

Finalmente.

Estamos 3 de enero 2023 seguimos en tendencia bajista y el soporte ("piso") final sigue en evaluación, nadie puede saber el piso definitivo de toda la caída iniciada en enero 2022 (SPY: 479.98), pero podemos sospechar y actuar en consecuencia.

El momento de comprar, para nosotros los retail, debe ser en tendencia alcista, cuando la media móvil de 200 días (u otra media importante) del índice SP 500 nos lo indique; en la teoría de Dow esta etapa se llama "Tendencia" o "Participación Pública".

Los inversionistas institucionales (Bancos y Fondos de inversión), que son los grandes actores del mercado, son los que en la teoría de Dow "Acumulan" y "Distribuyen", ellos son los que nos tienen que mostrarnos el camino a los inversionistas retail creando la tendencia alcista.

Sospecho que la acumulación institucional podría terminar de darse en los primeros meses del 2023 con una caída adicional del mercado posiblemente a los 300 - 316 (-34% desde los 479.98 de enero 2022) en el SPY (en línea al Comportamiento histórico en periodos adversos del Índice SP 500 desde 1930) que pondría a los precios de las acciones a niveles muy atractivos especialmente las blue chips.

Tampoco descarto que el "piso" final ya la hayamos experimentado en los 348.11 (-27.47%) que son los mínimos del 2022 (octubre).

La Bolsa de Nueva York es de tendencia alcista de largo plazo y sólo es cuestión de tiempo para su retorno.

Ahora a los retail nos toca cuidar nuestro patrimonio con mucha paciencia hasta que las instituciones terminen de acumular.

"La Bolsa es un mecanismo por el cual se transfiere dinero del impaciente al paciente". Warren Buffett.

"Una mirada al gráfico vale más que mil predicciones". Stan Weinstein.

¡Les deseo muchos éxitos en el 2023!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Bolsa de Nueva York, resumen 2022. ¿Y 2023? Soy alcista

Publicado 04.01.2023, 06:24

Actualizado 12.03.2024, 15:59

Bolsa de Nueva York, resumen 2022. ¿Y 2023? Soy alcista

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.