- Los tipos del Tesoro cayeron bruscamente al reducirse la volatilidad de los tipos de interés

- Los bonos de alto rendimiento subieron mucho el mes pasado, pero se avecina gran incertidumbre

- Los traders siguen una importante pauta técnica en el gráfico de los rendimientos a 10 años de Estados Unidos

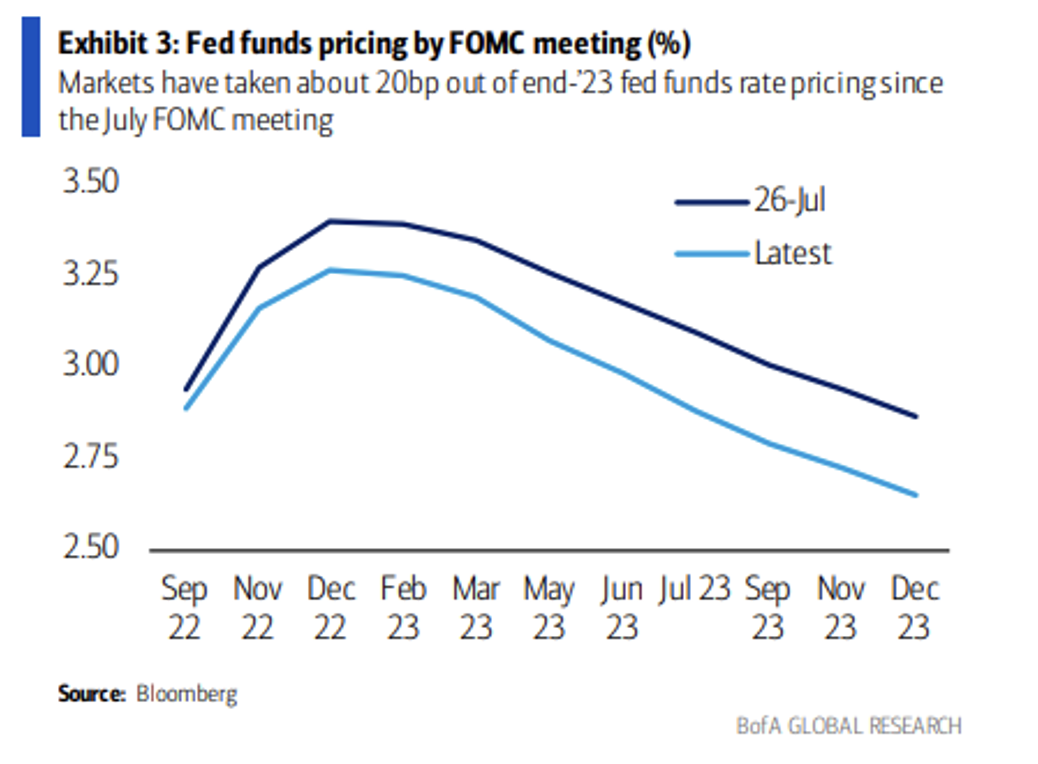

El polvo se ha asentado. Los tipos de los bonos del Tesoro han bajado considerablemente tras la reunión del FOMC de la semana pasada, ya que el presidente Jerome Powell ha dado a los traders confianza en que el ciclo de subida de tipos no sería demasiado duro. De hecho, los participantes del mercado creen ahora que los tipos oficiales de la Fed alcanzarán máximos de casi el 3,25%, frente al 3,4% anterior a la decisión del miércoles pasado.

Las subidas de la Fed parecen menos intensas

Fuente: BofA Global Research

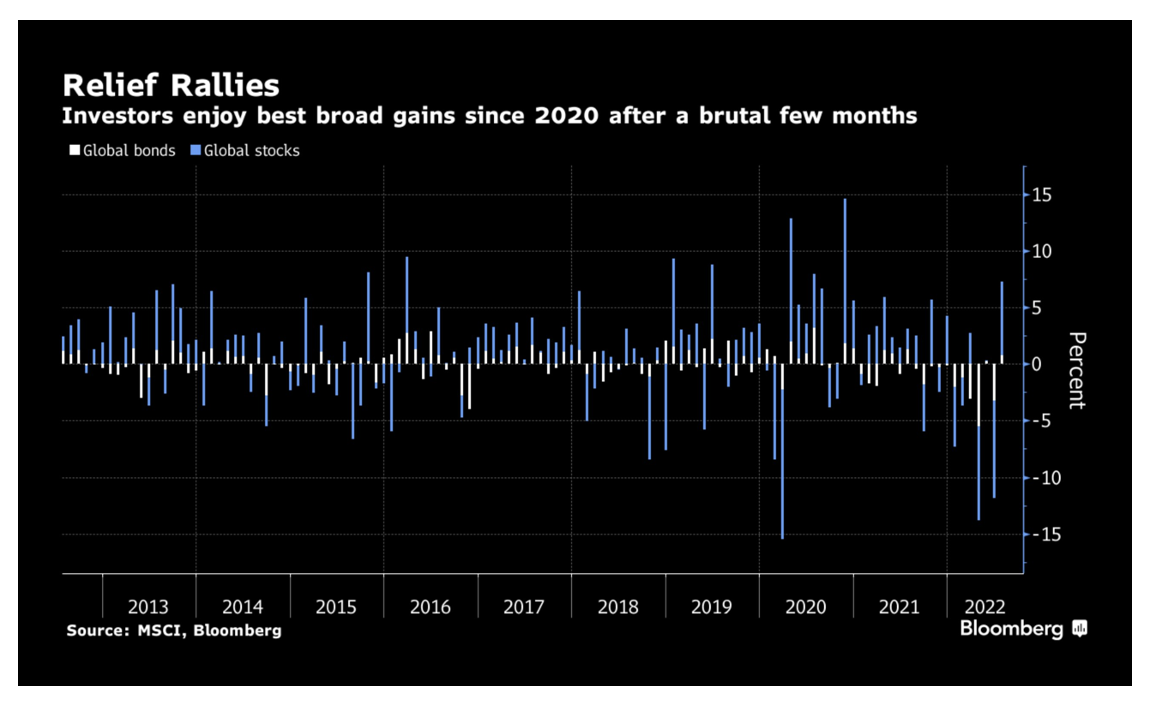

La subida de 0,75 puntos porcentuales de los tipos de interés se recibió con un frenesí de compras en la mayoría de los mercados. Para los inversores en acciones, un descenso del rendimiento de los bonos a finales de la semana coronó el mejor mes para el mercado de bonos global desde 2020, según Bloomberg.

Un mes estelar para las acciones y los bonos mundiales

Fuente: Bloomberg

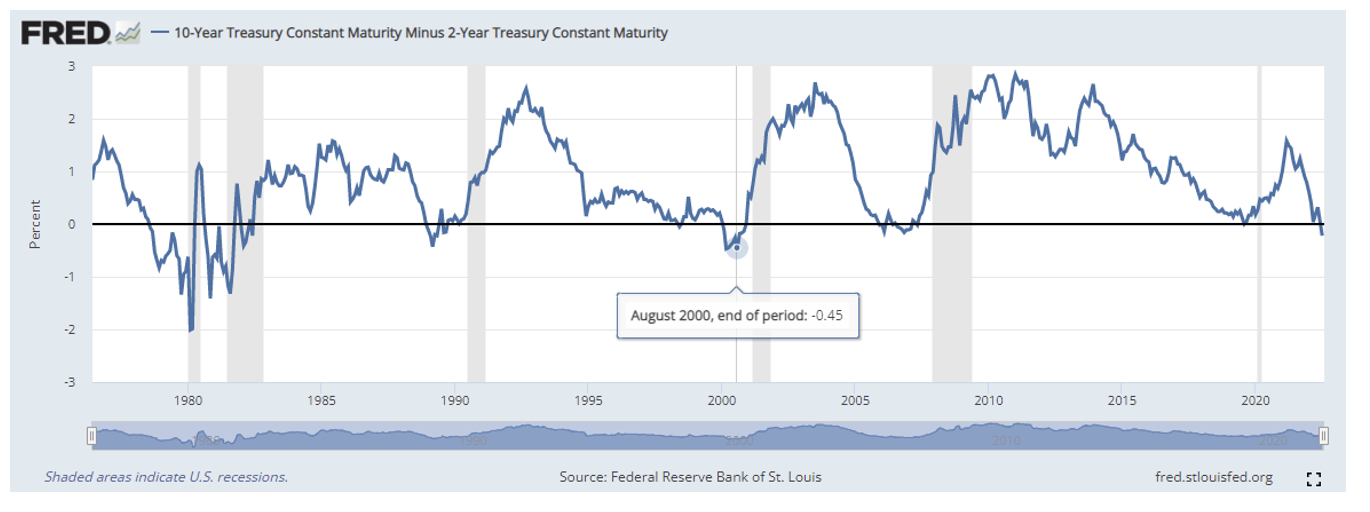

En el mercado nacional de los bonos del Tesoro, la curva sigue extremadamente invertida, ya que el rendimiento de los bonos a 2 años asciende a un 2,88%, mientras que los bonos a 10 años se desplomaron hasta el 2,65%. Esa diferencia de 23 puntos básicos marca la mayor reversión desde agosto de 2020. Aun así, se dice que la Fed observará más de cerca la relación de la curva de 3 meses a 10 años para obtener mejores indicios acerca de la posibilidad de una profunda recesión. En este momento, ese diferencial es de alrededor del 0,3% y probablemente se estrechará a medida que la Fed continúe con su progresión de subidas de tipos.

Reversión de la curva de los bonos del Tesoro

Fuente: Reserva Federal de San Luis

Los grandes movimientos no se produjeron sólo en los mercados de bonos del Tesoro estadounidense e internacional. El extremo especulativo de las acciones ha experimentado su mejor mes desde finales de 2011, medido por el ETF iShares iBoxx High Yield Corporate Bond (NYSE:HYG). Los bonos basura experimentaron un muy necesario repunte de alivio tras la impresionante caída durante la primera mitad de 2022. Sin embargo, el nicho de grado especulativo del mercado de bonos sigue estando ligeramente por debajo de donde se estableciera en mayo.

El ETF de bonos de alto rendimiento subió en julio

Fuente: Investing.com

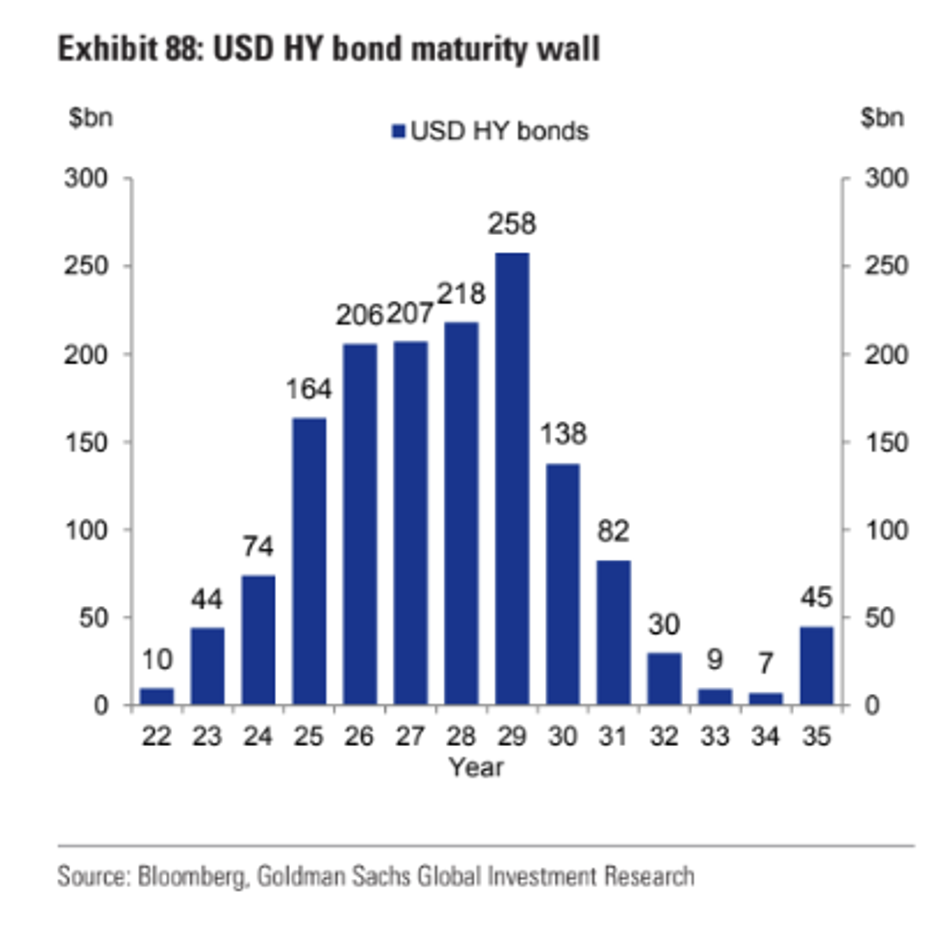

El rendimiento de la deuda corporativa de grado especulativo sigue siendo elevado, un 7,5%. Esto podría tener un impacto negativo en las empresas de riesgo que dependen de este tipo de financiación. La buena noticia es que relativamente pocas empresas parecen necesitar nueva financiación en los próximos dos años o más. Según Goldman Sachs (NYSE:GS) Investment Research, el muro de vencimiento de los bonos de alto rendimiento no llega al mercado hasta 2025.

Muro de vencimiento de los bonos HY

Fuente: Goldman Sachs Investment Research

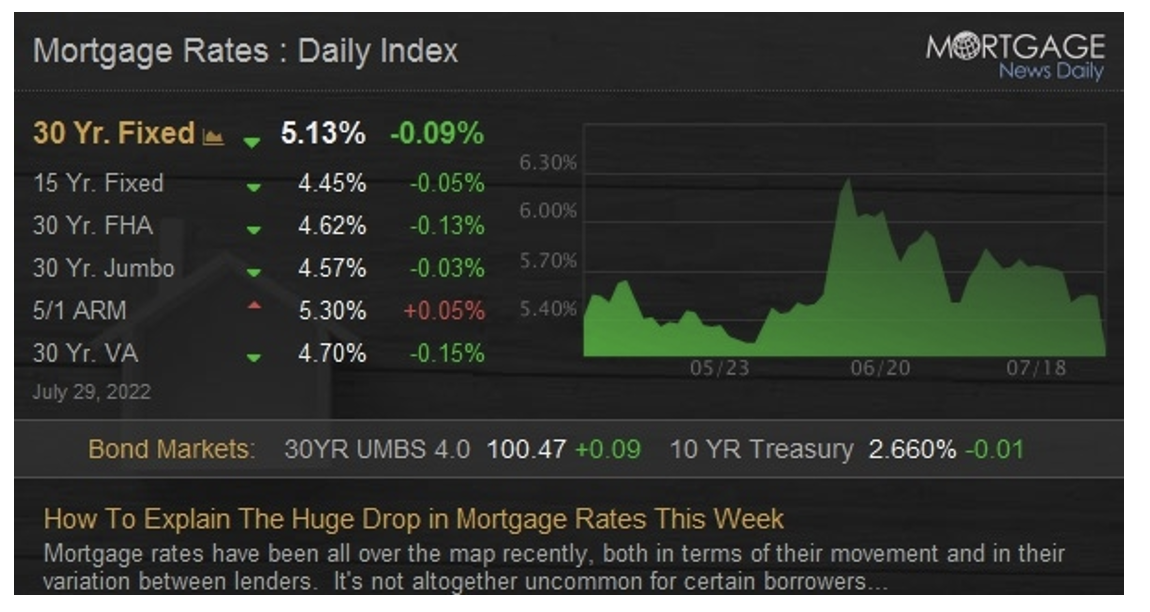

Si bien estas son noticias tranquilizadoras para los alcistas, lo que sigue siendo problemático es la situación del mercado hipotecario estadounidense. Con un valor de la vivienda aún al alza —incluso ante dos trimestres seguidos de crecimiento negativo del PIB—, sigue siendo costoso para los compradores de primera vivienda pedir un préstamo para comprarla. El resultado es que, después de la Reserva Federal, la hipoteca media a 30 años a tipo fijo registró su cota más bajo desde el 13 de abril, el 5,13%, según Mortgage News Daily.

Caída de los tipos hipotecarios

Fuente: Mortgage News Daily

La caída del índice ICE BofAML MOVE, que mide la volatilidad del mercado de bonos del Tesoro, también ha contribuido a suavizar los tipos de interés. Si el rendimiento de los bonos a 10 años se mantiene cerca del 2,7% y el índice MOVE retrocede por debajo de 100, los tipos hipotecarios podrían caen por debajo del 5% en poco tiempo.

Cae la volatilidad de los tipos de interés

Fuente: Investing.com

Patrón técnico clave

Por último, muchos de mis compañeros técnicos siguen muy de cerca este gráfico: un patrón de cabeza y hombros que se dispara en el rendimiento de los bonos a 10 años. Con el techo en el 3,5% y la línea de escote en el 2,7%, el objetivo es el 1,9%. Eso supondría una caída masiva desde aquí y seguramente implicaría una recesión bastante fuerte. Ya veremos si esto se cumple, pero estaré atento a la marca del 2,7% los próximos días y semanas.

Tipos de los bonos del Tesoro a 10 años: Cabeza y hombros

Fuente: Investing.com

Conclusión

El mercado de bonos, al igual que el de acciones, reaccionó positivamente a la decisión del FOMC del pasado miércoles. Las acciones y los bonos globales subieron, el rendimiento de los bonos cayó y la volatilidad de los tipos se redujo. Aun así, se avecina una gran incertidumbre, empezando por los notablemente volátiles meses de agosto y septiembre.

Descargo de responsabilidad: Mike Zaccardi no mantiene ninguna posición en los valores mencionados anteriormente.