- Costco es una empresa increíblemente exitosa y bien gestionada

- Los accionistas han disfrutado de una rentabilidad muy elevada a medida que la empresa ha ido desarrollando sus ofertas de comercio electrónico

- La empresa se valora más como una empresa tecnológica que como un minorista tradicional

- El precio de las acciones supera actualmente el precio objetivo a 12 meses que estimaba Wall Street

- Las perspectivas implícitas del mercado, que reflejan la opinión de consenso del mercado de opciones, son ligeramente alcistas hasta mediados de 2022, aunque ligeramente bajistas de cara al año completo

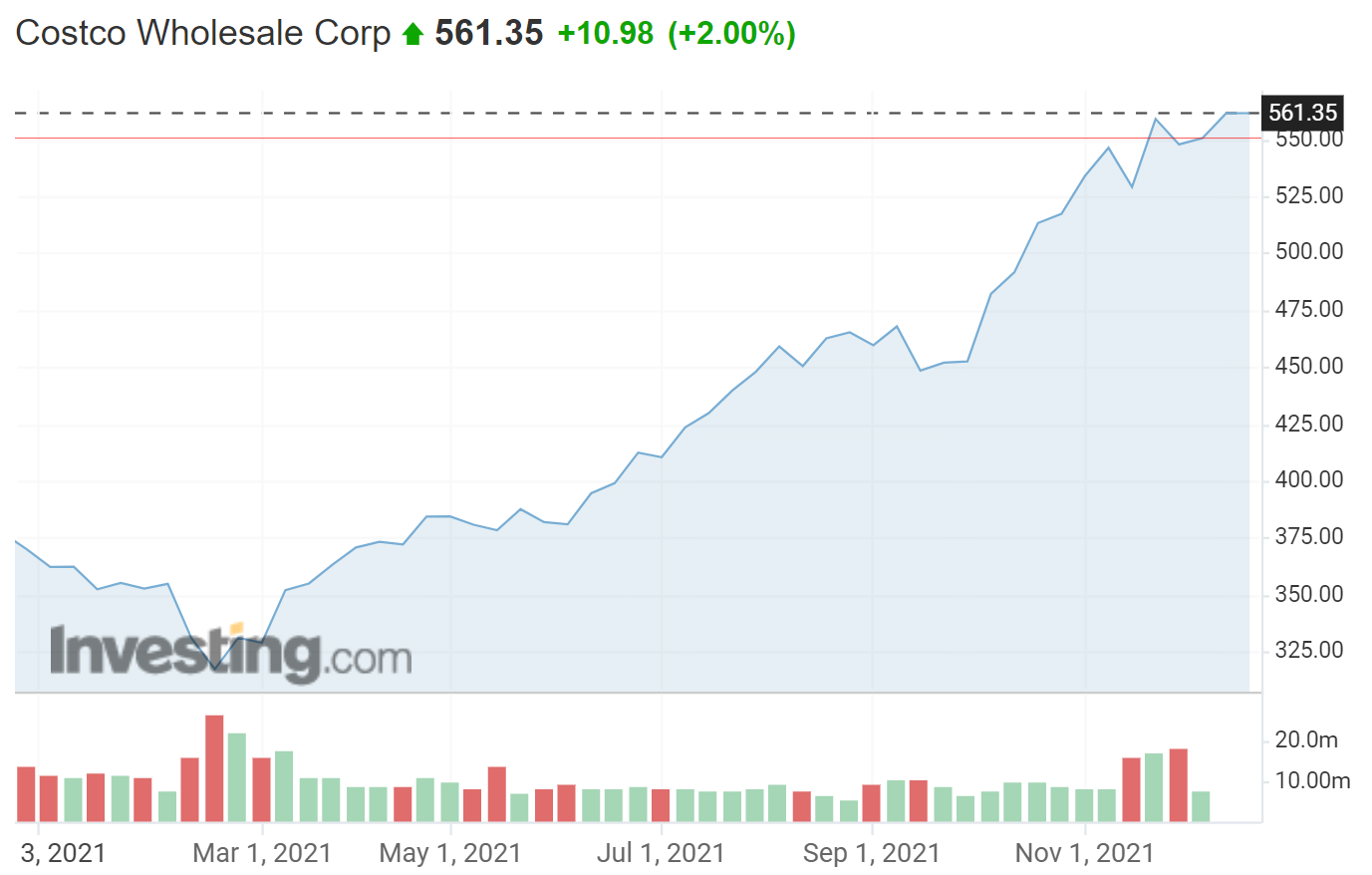

Costco Wholesale (NASDAQ:COST), la cadena de grandes almacenes de membresía con puntos de venta en todo el mundo, ha experimentado una enorme subida en los últimos 12 meses, con una rentabilidad total del 52,9%. La empresa presentó sus resultados del primer trimestre del año fiscal 2022 el 9 de diciembre de 2021, superando el BPA esperado en un 12,9%, según E-Trade.

La compañía con sede en Wisconsin ha gestionado con éxito el cambio al comercio electrónico en los últimos años, una transición clave para los minoristas de tiendas físicas. Con este rápido crecimiento del comercio electrónico, el mercado ha revalorizado las acciones. Con el enorme potencial de crecimiento y economías de escala propiciadas por la venta por Internet, el mercado se ha sentido cómodo con la subida de los precios de las acciones muy por encima de los actuales beneficios de Costco. Charlie Munger, de Berkshire Hathaway (NYSE:BRKa), predice que Costco seguirá creciendo como líder del comercio minorista online.

Fuente: Investing.com

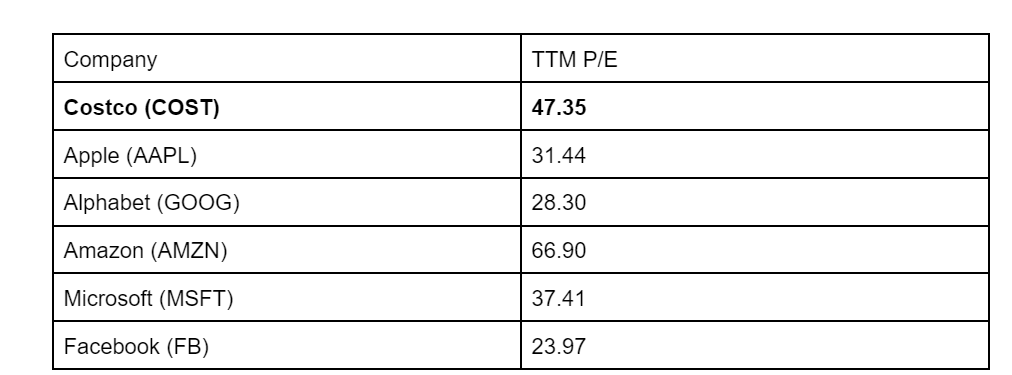

Aunque es difícil encontrar algo que no nos guste de la ejecución de la empresa, la valoración de las acciones ha subido a niveles bastante extremos. Costco tiene un PER a 12 meses (TTM) de 47,35, considerablemente más elevado que los ratios PER de Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) y la sociedad matriz de Facebook (NASDAQ:FB), Meta Platforms.

Sin embargo, el PER de Amazon (NASDAQ:AMZN), en 66,9, sigue siendo considerablemente superior al de Costco. Costco también es ligeramente más barato en lo relativo a los beneficios que Walmart (NYSE:WMT) (PER de 48,8).

Fuente: Investing.com

Sin embargo, los inversores tienen que reconocer que Costco no es Amazon. Amazon es mucho más amplio que un minorista online. Amazon Web Services (AWS) es líder en almacenamiento y análisis en la nube, una importante fuente de crecimiento. Amazon también ha creado el estándar de facto para los libros electrónicos y fabrica los dispositivos Kindle para leer este formato.

No hay duda de que Costco es una gran empresa, pero ninguna empresa es tan buena como para que el precio de sus acciones sea demasiado alto.

Cuando analicé Costco a principios de marzo de 2021, el PER de sus acciones ascendía a 31,9 y se situaba un 20% por debajo de los máximos de 2020. El consenso de los analistas de Wall Street era alcista, con una expectativa de revalorización del precio a 12 meses del 20%. Las perspectivas implícitas del mercado (derivadas de los precios de las opciones y descritas a continuación) para Costco hasta principios de 2021 eran neutrales, con baja volatilidad.

Yo le asigné a Costco una calificación alcista. Cuando volví a revisar Costco a mediados de septiembre, seis meses y medio después, las acciones habían subido un 41%. A ese nivel, el precio objetivo a 12 meses de los analistas de Wall Street era casi exactamente igual al precio de las acciones. En otras palabras, las acciones ya habían descontado los próximos 12 meses de crecimiento esperado, aunque la calificación seguía siendo alcista.

Las perspectivas implícitas del mercado para Costco eran alcistas hasta enero de 2022, y las perspectivas hasta junio de 2022 cambiaron a neutrales. Yo cambié mi calificación de Costco a neutral, en gran parte debido a la valoración. El PER ascendía a 41 en ese momento. Desde mi análisis de septiembre, las acciones han subido otro 23,7%.

Para quienes no estén familiarizados con las perspectivas implícitas del mercado, una breve explicación puede motivar el enfoque. El precio de una opción sobre unas acciones refleja la estimación consensuada por el mercado de la probabilidad de que el precio de las acciones suba por encima (opción de compra) o caiga por debajo (opción de venta) de un nivel específico (precio de ejercicio) entre el momento actual y el momento en que expira la opción. Analizando los precios de las opciones de venta y de compra en un rango de ofertas, todas con la misma fecha de vencimiento, es posible calcular una previsión probabilística de los precios que reconcilie los precios de las opciones. Ésta es la previsión implícita del mercado y representa las opiniones consensuadas de los compradores y vendedores de opciones.

Al llegar a finales de 2021, he actualizado las perspectivas implícitas del mercado para Costco con el fin de ofrecer una visión hasta mediados de 2022 y hasta principios de 2023. Al igual que en mis publicaciones anteriores, comparo las perspectivas implícitas del mercado con la calificación de consenso de los analistas de Wall Street y el precio objetivo a 12 meses.

Perspectivas del consenso de Wall Street para COST

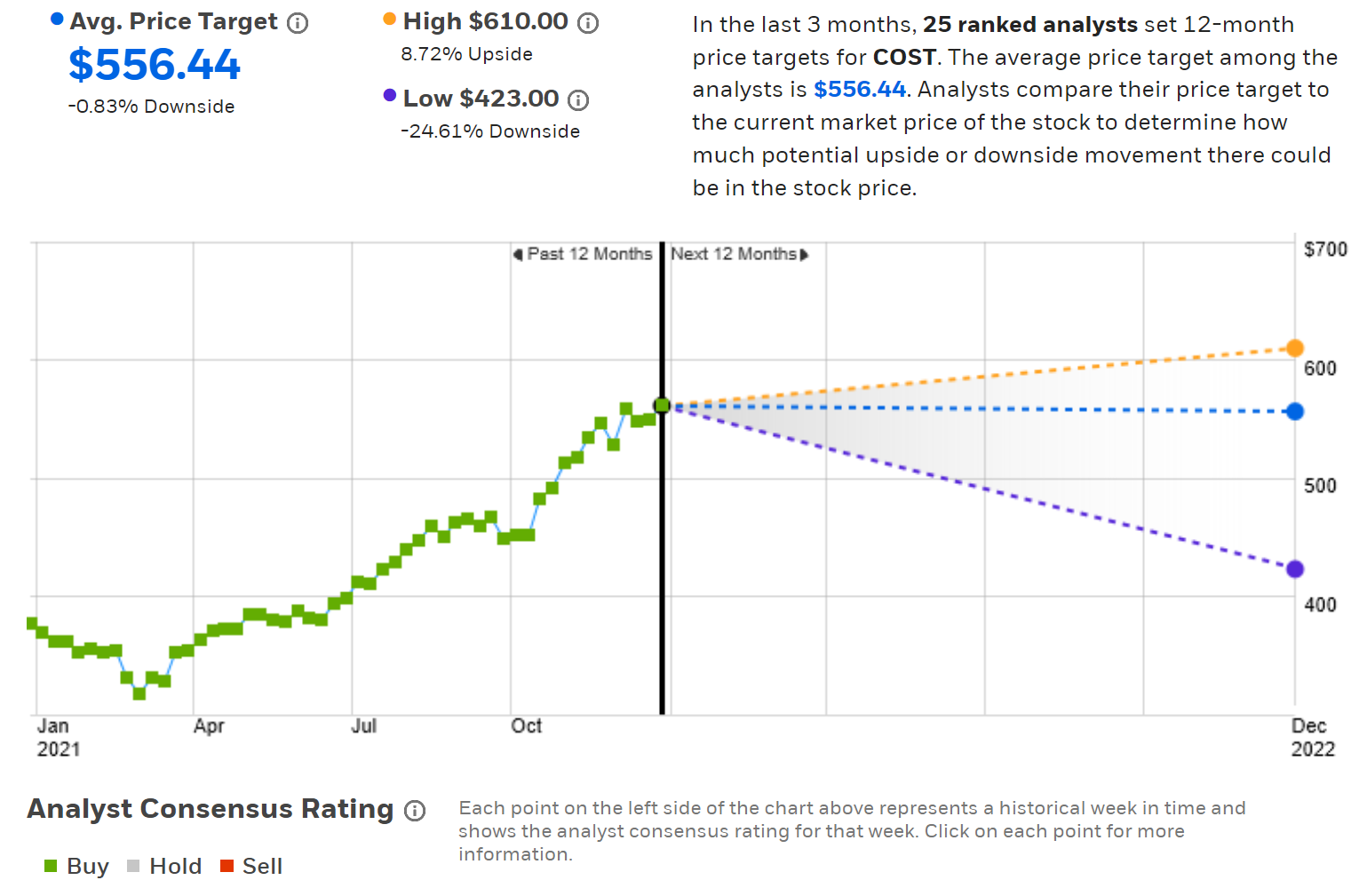

E-Trade calcula la perspectiva de consenso de Wall Street combinando las opiniones de 25 analistas clasificados que han publicado calificaciones y objetivos de precios para Costco en los últimos 90 días. La valoración de consenso sigue siendo alcista, pero el precio objetivo a 12 meses está un 0,82% por debajo del precio actual. De los 25 analistas, 19 asignan una calificación de compra y 6 califican a Costco como valor retenido.

Fuente: E-Trade

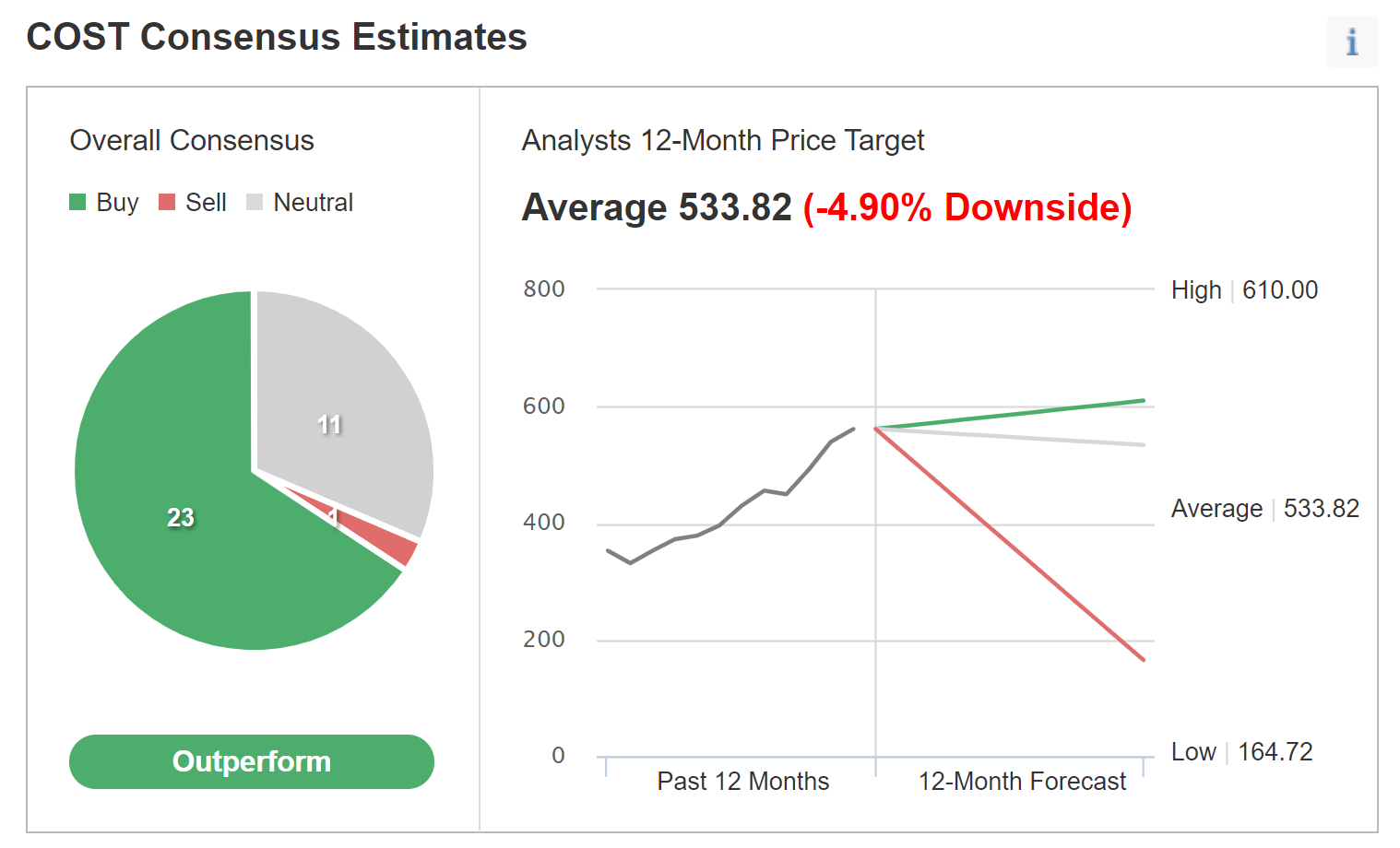

El dato de Investing.com del consenso de Wall Street se calcula a partir de las opiniones de 35 analistas. La valoración de consenso es alcista y el precio objetivo de consenso está un 4,9% por debajo del precio actual.

Fuente: Investing.com

Ambas perspectivas de consenso de los analistas de Wall Street coinciden, proporcionando a las acciones una calificación alcista, aunque un precio objetivo a 12 meses por debajo del nivel actual. Esta situación suele producirse cuando los analistas consideran que las perspectivas a largo plazo de una empresa son favorables, aunque el precio de las acciones haya subido hasta el punto de que todo el crecimiento previsto para el año que viene ya ha sido tenido en cuenta a la hora de fijar el precio.

Perspectivas implícitas del mercado para Costco

He calculado las perspectivas implícitas del mercado para los próximos 5,7 meses (utilizando opciones que vencen el 17 de junio de 2022) y para los próximos 12,8 meses (utilizando opciones que vencen el 20 de enero de 2023). Seleccioné estas dos fechas de vencimiento de las opciones porque eran las más cercanas a la mitad de 2022 y para el conjunto del año, respectivamente.

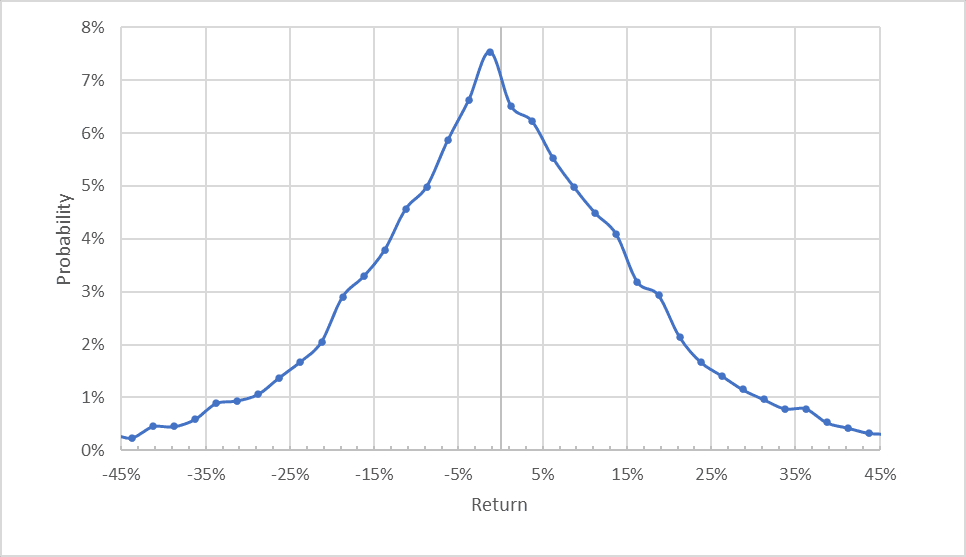

La presentación estándar de las perspectivas implícitas del mercado es en forma de distribución de probabilidad de la rentabilidad del precio, con la probabilidad en el eje vertical y la rentabilidad en el horizontal.

Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade

Las perspectivas implícitas del mercado hasta mediados de 2022 son muy simétricas, con probabilidades similares de rendimientos positivos y negativos del mismo volumen, aunque el pico de probabilidad está ligeramente inclinado a favor de los rendimientos negativos. La volatilidad anualizada calculada a partir de esta distribución es del 26,5%.

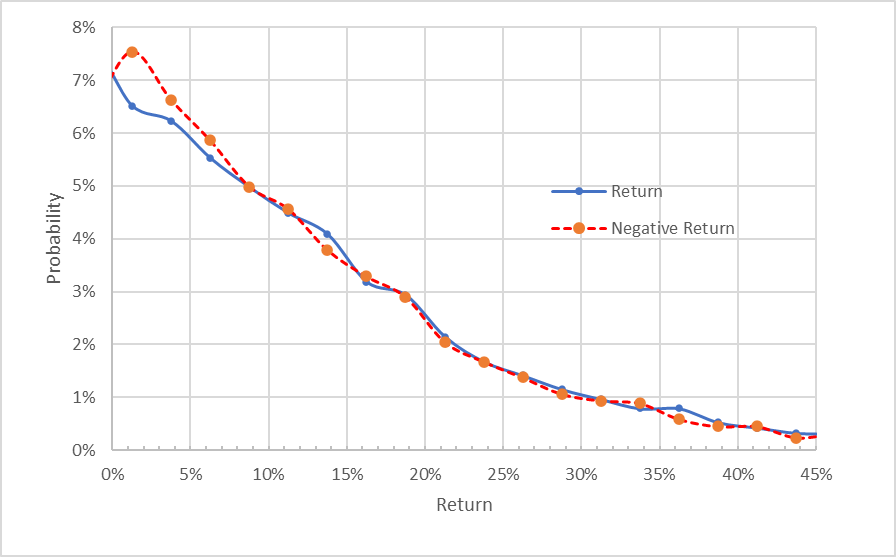

Para facilitar la comparación directa de las probabilidades de rendimientos positivos y negativos, he girado el lado negativo de la distribución en torno al eje negativo (véase el gráfico siguiente).

Nota: El lado negativo de la distribución se ha girado en torno al eje vertical (Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade)

Esta vista muestra que las probabilidades de rendimientos positivos y negativos de la misma magnitud son casi idénticas (la línea continua azul y la línea continua roja se encuentran una casi encima de la otra), aunque hay probabilidades ligeramente elevadas de rendimientos negativos de pequeña magnitud (extremo izquierdo del gráfico). En mi análisis de septiembre, calculé una perspectiva utilizando la fecha de vencimiento de la opción del 17 de junio de 2022 y esa perspectiva era muy similar a la que vemos aquí.

La teoría sugiere que las perspectivas implícitas del mercado tendrán un sesgo negativo debido a la aversión al riesgo de los inversores, de modo que los precios de mercado de las opciones de venta serán superiores al valor esperado. Por lo tanto, una perspectiva simétrica implícita del mercado (como se ve aquí) se interpreta como ligeramente alcista. Sin embargo, esta perspectiva es notablemente menos alcista que la perspectiva a 3,9 meses para Costco calculada en septiembre.

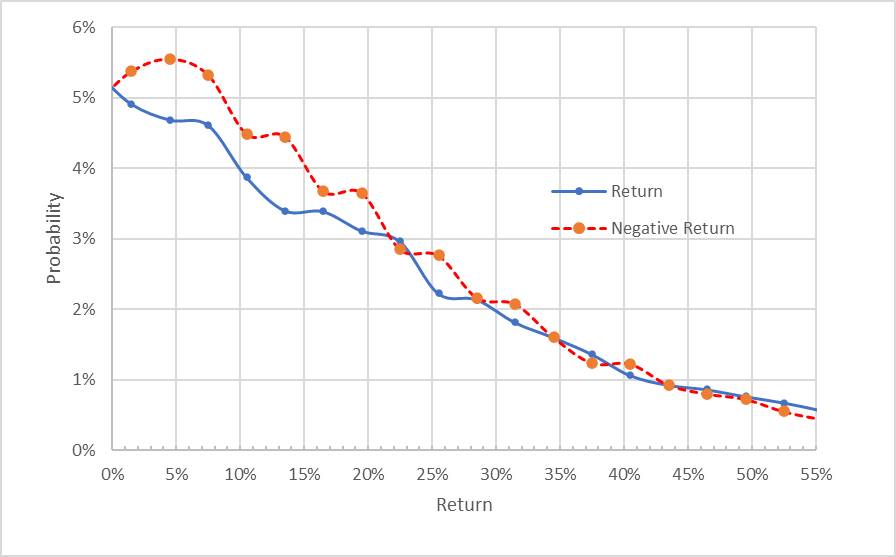

Las perspectivas implícitas del mercado hasta 2022, calculadas a partir de las opciones que vencen el 20 de enero de 2023, presentan unas probabilidades más elevadas de rendimientos negativos (la línea roja discontinua se sitúa persistentemente por encima de la línea continua azul para una amplia gama de los resultados más probables). La volatilidad anualizada calculada a partir de esta distribución, 27,3%, es coherente con las perspectivas de mediados de año. Teniendo en cuenta el sesgo negativo esperado, interpreto esta perspectiva implícita del mercado como neutral o ligeramente bajista.

El lado de la rentabilidad negativa de la distribución se ha girado en torno al eje vertical (Fuente: Cálculos del autor a partir de las cotizaciones de opciones de E-Trade)

Las perspectivas implícitas del mercado para Costco hasta mediados de 2022 son ligeramente alcistas, pero la visión hasta principios de 2023 ha pasado a ser ligeramente bajista. La volatilidad esperada es consistente y bastante baja para ambos periodos.

Resumen

Costco es una empresa muy admirada y los accionistas han sido bien atendidos. Sin embargo, con la elevada valoración actual, es difícil ser alcista.

El consenso de los analistas de Wall Street es alcista, pero el precio objetivo de consenso a 12 meses está por debajo del precio actual de las acciones. Las perspectivas del mercado para Costco hasta mediados de 2022 son ligeramente alcistas, pero la visión hasta principios de 2023 es ligeramente bajista. La volatilidad prevista es discreta.

Teniendo en cuenta la valoración, el elevado precio de las acciones en relación con el precio objetivo de los analistas y las perspectivas implícitas del mercado a largo plazo, mantengo mi calificación de neutral sobre Costco. Sin embargo, no sería sorprendente ver algunas ganancias a corto plazo del precio de las acciones en vista del impulso positivo y la ligera inclinación alcista de las perspectivas implícitas del mercado hasta mediados de año.

¿Qué acciones debería comprar en su próxima operación?

Con las valoraciones disparadas en 2024, muchos inversores no se atreven a invertir más dinero en acciones. ¿No sabe dónde invertir? Analice nuestras estrategias basadas en IA y descubra oportunidades de gran potencial.

Sólo en 2024, la IA de ProPicks identificó 2 valores que subieron más de un 150%, otros 4 valores que se dispararon más de un 30% y 3 más que subieron más de un 25%. Es un historial impresionante.

Con estrategias adaptadas a los valores del Dow Jones, el S&P 500, el sector tecnológico y las acciones Mid-caps, puede explorar diversas acciones para mejorar sus rentabilidades.