A lo largo del año, las acciones de NVIDIA Corporation (NASDAQ:NVDA) han ganado un 163% de valor para sus accionistas. A pesar del fuerte retroceso del mercado el 7 de agosto, cuando las acciones de Nvidia cayeron hasta los 98 dólares, el título se recuperó y recuperó su rango de mediados de julio, cotizando ahora a 128 dólares por acción.

- ¿Es momento de comprar o vender las acciones de Nvidia? Averígualo con InvestingPro: Haz clic aquí y revisa las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

Con el 4.29% de las acciones de Nvidia en manos de todos los iniciados, el CEO Jen Hsun ("Jensen") Huang vendió alrededor de 1,400 millones de dólares en acciones de NVDA desde 2020. El grueso de las ventas se concentró durante este verano en más de 500 millones de dólares.

Junto con Jensen, las ventas de información privilegiada ascendieron a 7.2 millones de acciones en los últimos seis meses frente a los 1.3 millones de acciones de NVDA compradas, lo que arroja una proporción asimétrica entre ventas y compras de información privilegiada de 5.5. Dadas las fuertes señales de recesión de cara a 2025, ¿deberían los inversionistas esperar nuevas ventas tras el próximo informe de resultados de Nvidia, el 28 de agosto?

¿O constituiría otro retroceso del mercado una oportunidad similar de «comprar la caída»?

Expectativas de los próximos resultados de Nvidia

Durante los últimos seis trimestres, Nvidia ha batido consecutivamente las expectativas de beneficios por acción (BPA), con el trimestre que finalizó en abril batido por una sorpresa positiva del 13.73%, o 0.51 dólares previstos frente a los 0.58 dólares por BPA comunicados.

Para el trimestre fiscal que finaliza en julio de 2024, sobre el que está previsto que se informe el 28 de agosto, Zacks Investment Research sitúa un consenso de BPA de 0.59 dólares basado en las previsiones de 13 analistas. En el trimestre anterior, Nvidia ofreció una previsión de ingresos de 28,000 millones de dólares (+/- 2%) frente a los 22,600 millones del primer trimestre, que a su vez registraron un crecimiento interanual del 427%.

En otras palabras, Nvidia es el principal beneficiario de la demanda y las expectativas de infraestructura de IA generativa. Pero, ¿es probable que esto continúe?

¿Qué pasa con el retraso de Blackwell de Nvidia?

La arquitectura Blackwell de Nvidia es el siguiente paso en el dominio de los chips de IA de Nvidia. Se presentó por primera vez en la conferencia GTC 2024 de marzo. Destinados al entrenamiento rentable de grandes modelos de lenguaje (LLM), los chips Blackwell contienen 208,000 millones de transistores que utilizan el vanguardista proceso 4NP (node process), cortesía de Taiwan Semiconductor Manufacturing Company (NYSE: TSM).

Para las cargas de trabajo de IA, Nvidia afirma que los gastos operativos se reducen hasta 25 veces. A modo de comparación, Blackwell sería 30 veces más eficiente para cargas de trabajo de inferencia LLM frente a los chips H100 de Nvidia, que entraron en plena producción en septiembre de 2022. En ese momento, las acciones de NVDA tenían un precio incomprensiblemente bajo de ~13 dólares por acción.

Baste decir que los inversionistas esperan un crecimiento similar después de Blackwell, aunque estará muy atenuado por el peso de Nvidia en el mercado, que supera el billón de dólares. A principios de agosto, fuentes internas de Microsoft (NASDAQ:MSFT) filtraron a The Information que la complejidad del empaquetado del chip sobre oblea sobre sustrato (CoWoS) retrasaría los envíos de Blackwell hasta el primer trimestre de 2025.

Sin embargo, John Vinh, investigador de renta variable de KeyBanc Capital Markets, ha señalado que el retraso de Blackwell se verá neutralizado por los pedidos pendientes de Hopper (series H100 y H200).

“El retraso de Blackwell no afectará a corto plazo a los resultados del segundo trimestre ni a las previsiones para el tercero. En principio, Blackwell no iba a empezar a producir hasta finales del trimestre de julio”.

John Vinh a Market Domination de Yahoo Finanzas

Sin embargo, dado que los pedidos pendientes de Hopper se agotarán a finales de año y los chips Blackwell comenzarán a funcionar en la segunda mitad de 2025, los inversionistas deberían esperar informes trimestrales menos impresionantes en ese periodo intermedio.

¿Y AMD e Intel?

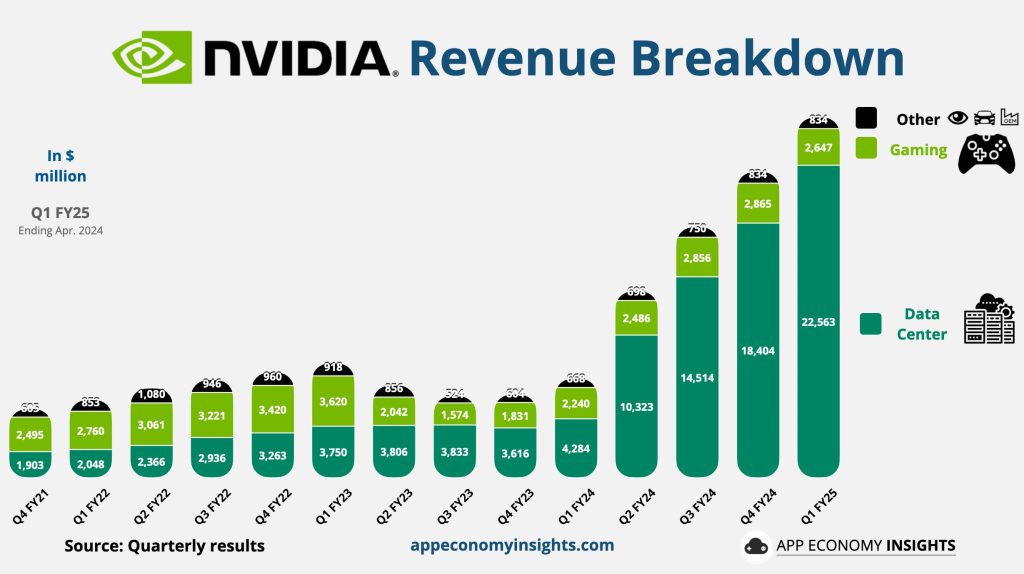

Desde el cuarto trimestre fiscal de 2023, Nvidia superó su historia de origen. La empresa pasó firme y rápidamente de ser una empresa de GPU para videojuegos a una empresa proveedora de centros de datos. Mientras que los ingresos de Nvidia por juegos no difieren mucho de los del primer trimestre del ejercicio 2022, su división de centros de datos se multiplicó por 6.

Crédito de la imagen: AppEconomyInsights

En relación con sus competidores del sector de semiconductores, Nvidia posee una cuota de mercado del 34.84%, por detrás de AMD (9.78%), Broadcom (NASDAQ: NASDAQ:AVGO) (18.61%) e Intel (NASDAQ:INTC) (24%). Dentro del mercado mundial de GPU, Nvidia mantiene un dominio casi total con un 88% frente al 12% de Advanced Micro Devices Inc (NASDAQ:AMD), según los datos de envíos de Jon Peddie AIB para el primer trimestre de 2024.

Nvidia ha conseguido este dominio del mercado vinculando su hardware a un ecosistema de software completo. En el caso concreto del aprendizaje automático, la empresa optimizó numerosos marcos y bibliotecas de código abierto, como TensorFlow, PyTorch, JAX, DGL, NeMo y Kaldi, entre otros.

En otras palabras, Nvidia siguió un patrón establecido de creación de estándares para lograr la experiencia más ágil posible para los desarrolladores. Empezando por la actual plataforma CUDA (Compute Unified Device Architecture), este enfoque se remonta a los estándares Nvidia PhysX, RTX (trazado de rayos en tiempo real), DLSS y G-Sync.

Para mantenerse a la cabeza en el negocio de la IA de los centros de datos, AMD realizó recientemente un agresivo movimiento al adquirir ZT Systems por 4,900 millones de dólares. En lo que respecta a Intel, el retraso de Blackwell debería brindar al emergente gigante de la fundición la oportunidad de expandirse con sus rentables chips Gaudí 3.

Al fin y al cabo, tanto AMD como Nvidia son empresas sin fábrica que dependen de las capacidades de TSMC, mientras que Intel se dedica a la costosa construcción de fundiciones.

Previsión del precio de las acciones de Nvidia

A pesar de más retrocesos del mercado en función de que se materialicen las señales de recesión, las acciones de NVDA siguen siendo un valor muy cotizado. Según los datos de previsión de Nasdaq basados en las aportaciones de 39 analistas, el precio objetivo medio de NVDA es de 150.29 dólares, frente a los 128.47 dólares actuales por acción.

La estimación más alta llega hasta los 200 dólares, mientras que la más baja no dista mucho del precio actual, 100 dólares por acción. Según Mordor Intelligence, se prevé que el tamaño del mercado mundial de infraestructuras de IA crezca a una CAGR del 20.12% entre 2024 y 2029.

Según todos los indicadores, es poco probable que los competidores de Nvidia infrinjan significativamente la exitosa implementación por parte de la empresa de hardware de vanguardia dentro de su completo marco de software.

***

Ni el autor, Tim Fries, ni este sitio web, The Tokenist, proporcionan asesoramiento financiero. Consulte la política de nuestro sitio web antes de tomar decisiones financieras.

---

En el panorama actual de inversión, el mercado de valores ofrece oportunidades únicas si los inversionistas toman las decisiones correctas. Y para aprovechar al máximo estas oportunidades, InvestingPro se posiciona como una herramienta indispensable. ⚡ Haz clic aquí para utilizar el buscador de acciones más poderoso y encuentra las verdaderas joyas del mercado⚡