Muchos suelen opinar sobre lo que revelan las oscilaciones diarias del VIX (índice de volatilidad implícita) acerca del sentimiento de los inversores. A pesar de la frecuencia con que se menciona y analiza, muchos inversores no comprenden del todo qué mide realmente dicho índice de incertidumbre.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

Vamos a aprovechar en este momento para ayudarle a entender mejor este concepto. Por otro lado, exploramos otras métricas de volatilidad implícita menos conocidas, que igualmente permiten evaluar con mayor precisión si las lecturas del VIX sugieren un sentimiento alcista o bajista.

Este análisis cobra especial relevancia hoy más que nunca, dado que el VIX ha experimentado un aumento inusual en consonancia con los mercados. A medida que se acercan las elecciones presidenciales, la Reserva Federal ajusta su política monetaria y se intensifican las tensiones con la posibilidad de que Israel ataque instalaciones petrolíferas iraníes, el incremento del riesgo implícito no debería causar sorpresa. ¿Continuará el VIX en niveles elevados junto al mercado alcista, o asistiremos a una corrección?

Qué es el VIX

El índice de volatilidad VIX, comúnmente denominado "Índice del Miedo", es un indicador ampliamente observado del sentimiento de los inversores. Muchos creen que un incremento en el VIX señala que los participantes del mercado están cada vez más inquietos respecto a la bolsa. Aunque esta percepción suele ser acertada, no siempre refleja la realidad.

El VIX se calcula a partir de los precios de diversas opciones de compra y venta a un mes sobre el S&P 500, ponderándolos según su plazo de vencimiento y la diferencia entre el precio de ejercicio y el precio actual del S&P 500. A partir de estos precios, se estima la varianza esperada del S&P 500.

Mediante ciertos cálculos matemáticos avanzados, se determina el valor del VIX, que se expresa como un porcentaje anualizado. Además, el VIX se presenta como una variación de una desviación estándar, lo que implica que existe una probabilidad del 68% de que el S&P 500 se mantenga dentro del rango determinado por el porcentaje del VIX.

Por ejemplo, un VIX de 15 sugiere una volatilidad anual esperada del 15%. En este caso, el mercado de opciones anticipa, con un 68% de certeza, que el S&P 500 se mantendrá dentro de un rango del 15% desde su nivel actual durante el próximo año.

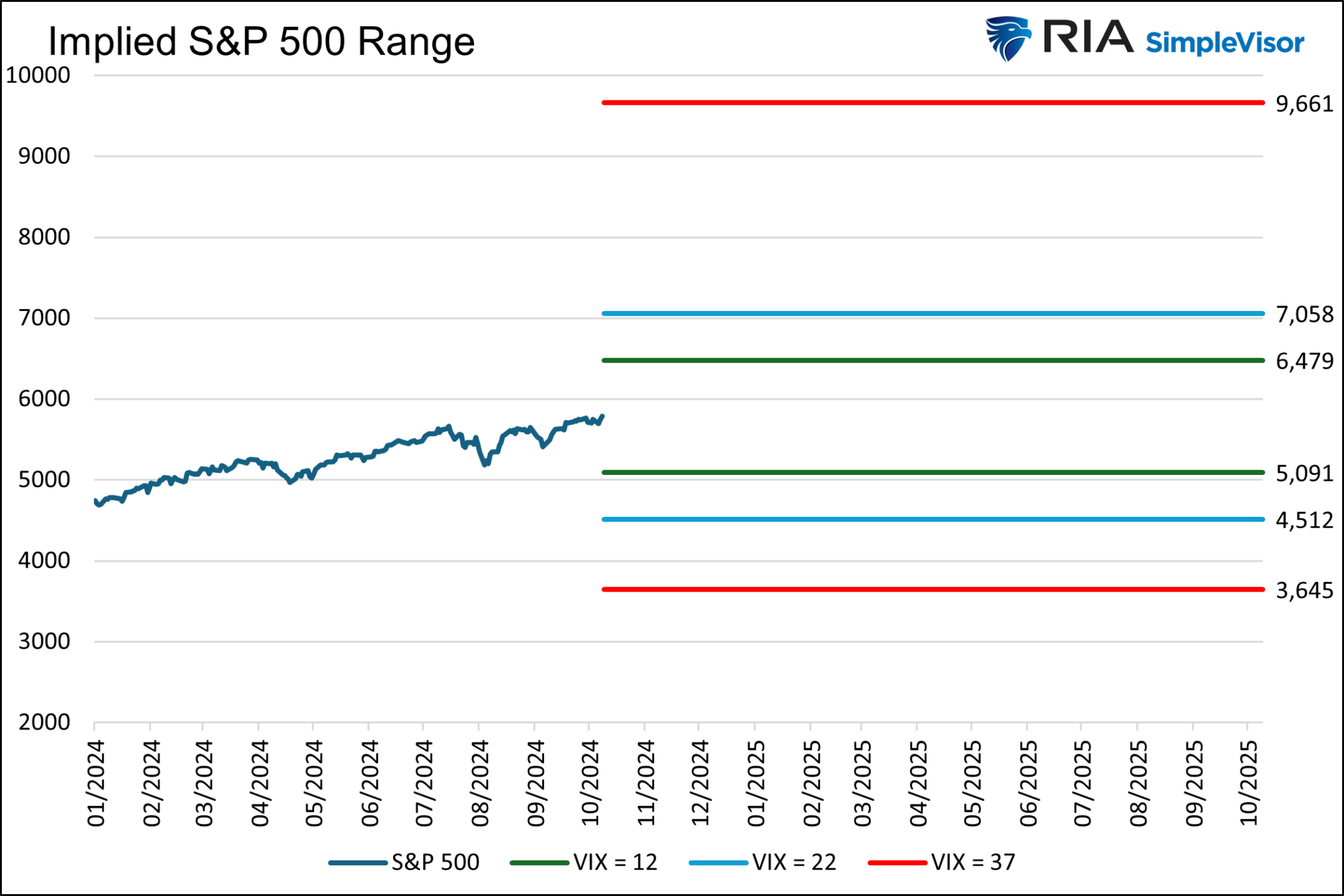

El siguiente gráfico sitúa en contexto la reciente oscilación del VIX, ilustrando las expectativas de cambio para el S&P 500 en función de los niveles actuales (22), más altos (37) y más bajos (12) del VIX en el último año. Este análisis revela cómo los rangos de cambio pueden variar significativamente según las fluctuaciones del VIX.

El VIX establece lo que los participantes del mercado, en su conjunto, anticipan como el posible rango del mercado. Sin embargo, no especifica si la influencia es mayor de las opciones de venta o de compra.

Por lo tanto, no indica si el mercado está realizando apuestas especulativas más hacia el límite superior del rango o si, por el contrario, los inversores están buscando protección de manera agresiva contra el límite inferior.

Afortunadamente, como veremos a continuación, existen otras métricas de volatilidad que ofrecen una visión más clara sobre las expectativas del mercado.

Sesgo Put Call

El sesgo de las opciones de venta y de compra evalúa la diferencia de precios entre las opciones de venta y las de compra para un mismo índice o activo, pero a diferentes precios de ejercicio.

Cuando el precio de una opción de venta y el de una opción de compra varían, a pesar de encontrarse a la misma distancia del precio de ejercicio y con vencimientos idénticos, se evidencia un sesgo. Este sesgo simplemente indica si los inversores están dispuestos a pagar más por las opciones de compra o por las de venta.

Un sesgo menor sugiere que los inversores están adquiriendo opciones de compra de manera más agresiva en comparación con aquellos que compran opciones de venta para protegerse. Por el contrario, un sesgo positivo indica que los inversores que buscan protección mediante opciones de venta son más activos que los compradores de opciones de compra en una postura alcista.

El sesgo put call nos permite entender mejor si los inversores alcistas o bajistas están teniendo un impacto más relevante en el VIX.

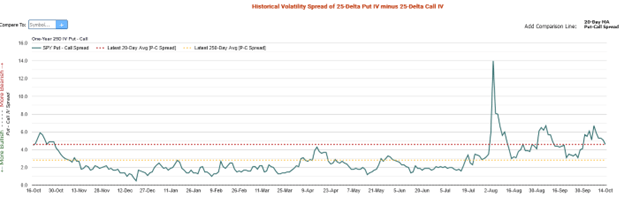

El gráfico que se presenta a continuación, cortesía de Market Chameleon, muestra el sesgo put call junto con sus medias móviles de 20 y 250 días. En la actualidad, el sesgo se encuentra por encima de su media móvil de 20 días y también supera las medias de más largo plazo.

Esto indica que los inversores están adoptando una postura más agresiva en la compra de puts en comparación con los calls, en relación con la historia reciente. Al igual que el VIX, este gráfico sugiere que el sentimiento de los inversores se orienta hacia una perspectiva bajista.

Ratio Put Call

A diferencia del sesgo y del VIX, el ratio put call evalúa el sentimiento mediante el volumen de contratos de opciones. Este ratio se calcula dividiendo el volumen de opciones de venta entre el volumen de opciones de compra durante un periodo específico.

Un ratio inferior a uno indica un sentimiento alcista, ya que se adquieren más opciones de compra que de venta. Por el contrario, un ratio superior a uno refleja un sentimiento bajista.

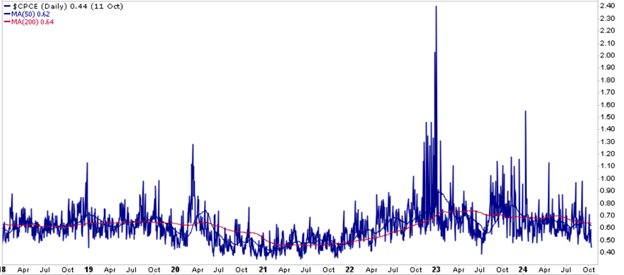

Como se ilustra a continuación, el índice se encuentra actualmente en su nivel más bajo en un año y es el segundo más bajo desde marzo de 2022. En términos simples, el volumen de opciones de compra es más del doble que el de opciones de venta, lo que sugiere que los coberturistas de acciones son escasos.

Índice de sesgo CBOE

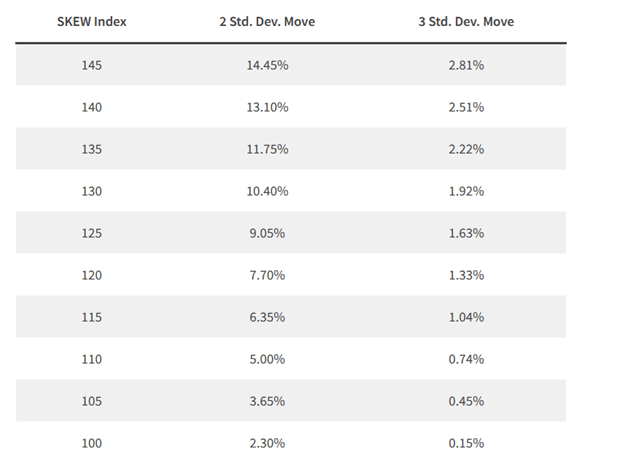

A diferencia del VIX, que mide la volatilidad esperada del mercado mediante una desviación estándar esperada o una banda de precisión del 68%, el índice de sesgo calcula la probabilidad de eventos extremos de cola, definidos como aquellos que se encuentran entre dos y tres desviaciones estándar.

Aunque el índice de sesgo y el VIX suelen moverse en la misma dirección, cualquier discrepancia puede ofrecer pistas sobre el sentimiento del mercado. Al igual que el VIX, el índice de sesgo no nos aclara si la negociación de opciones de compra o de venta impulsa su valor.

El índice de sesgo utiliza los precios de las opciones fuera del dinero (OTM) del S&P 500. Este índice suele oscilar entre 100 y 150 puntos. Las lecturas de 120 o menos tienden a reflejar un entorno estable.

A medida que el índice supera 120, sugiere que los inversores están apostando cada vez más por un movimiento más pronunciado en el mercado o se están cubriendo contra él.

El gráfico de VIXFAQ.coma continuación cuantifica la volatilidad implícita en el índice de sesgo.

Por ejemplo, una lectura del índice de 130 indica una probabilidad del 10,40% de un movimiento de dos desviaciones estándar en los próximos 30 días y una probabilidad del 1,92% de un cambio de tres desviaciones estándar.

El gráfico siguiente, de StockCharts, indica que el índice de sesgo CBOE se encuentra cerca de su nivel más alto en los últimos cinco años, lo que sugiere que los inversores están apostando por la continuación de niveles de volatilidad implícita superiores a la media.

Situación actual

Este artículo tiene como objetivo proporcionar una comprensión más clara del VIX y de la volatilidad implícita. También resulta fundamental reflexionar sobre si el aumento del VIX, en paralelo con el mercado, debería ser considerado como una señal de advertencia digna de atención.

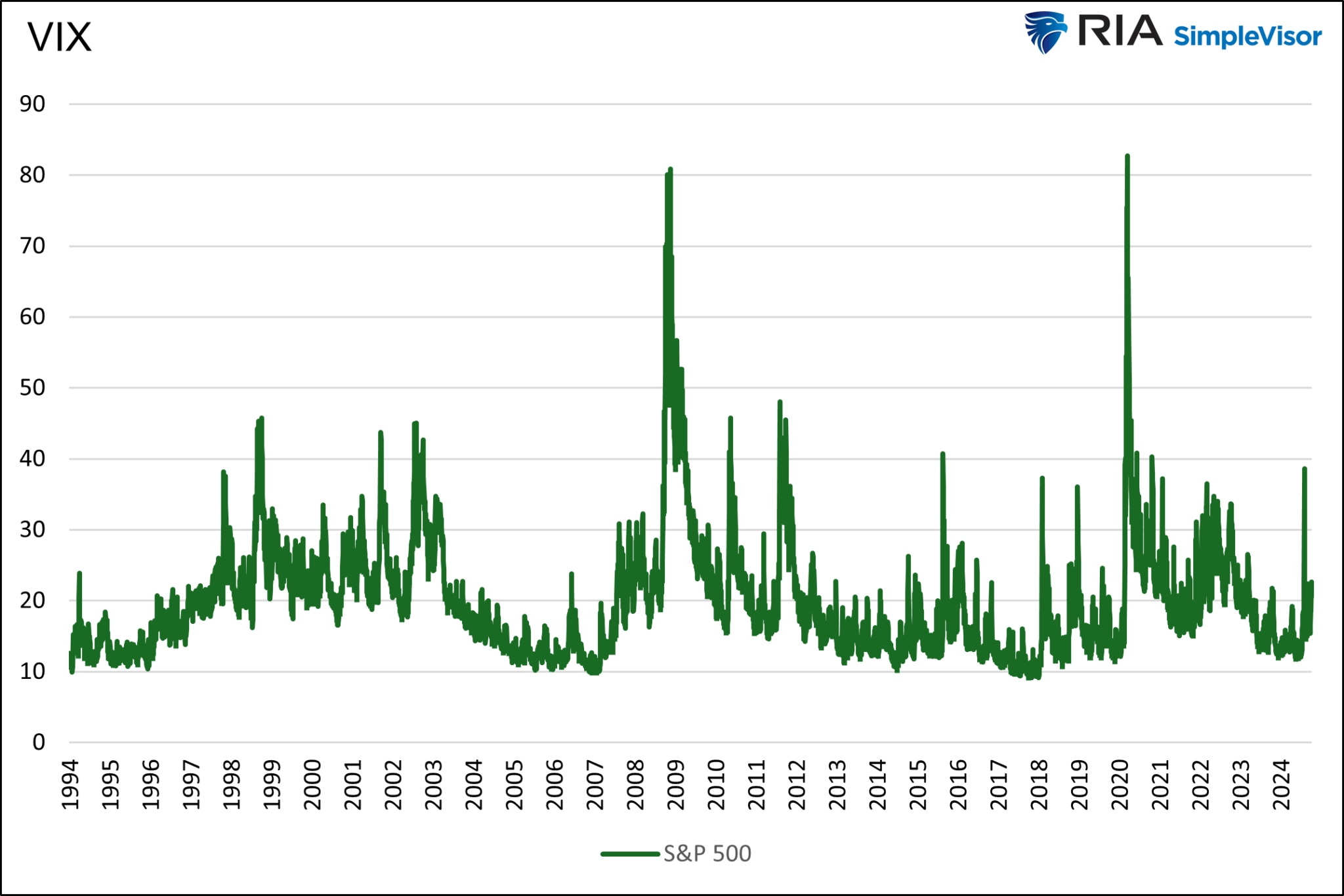

Aunque este comportamiento no es habitual, tampoco es inédito. El primer gráfico ilustra que el repunte del VIX sigue siendo relativamente moderado en el contexto de sus 30 años de historia

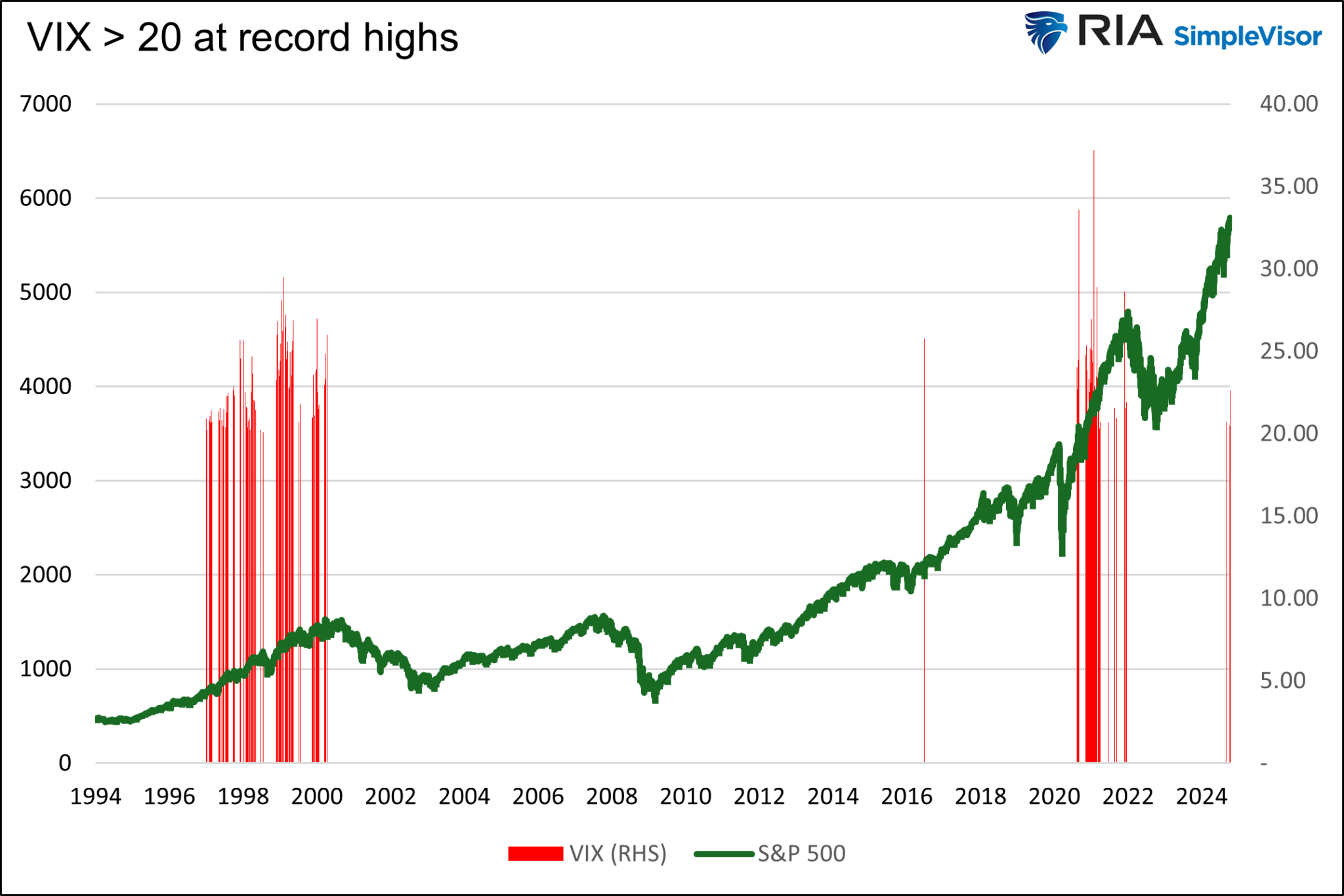

El segundo gráfico destaca períodos en los que el S&P 500 se encontraba a menos de un 1% de alcanzar un máximo histórico. Aunque esto podría, en última instancia, anticipar una caída significativa, es posible que dicha señal llegue demasiado pronto. Según la historia, podría incluso tratarse de una advertencia con años de antelación.

Además del VIX, presentamos otros cálculos de volatilidad implícita. Las dos medidas de sesgo respaldan la teoría de que el aumento del VIX se debe más a la compra de opciones de venta que a la de opciones de compra. Sin embargo, el ratio put call, que se encuentra en mínimos de un año, no respalda este sentimiento negativo, ya que es bastante alcista.

En conjunto, los datos mixtos sobre las opciones sugieren que el mercado se muestra ansioso, pero no está completamente comprometido con una postura excesivamente alcista o bajista. Como señalamos al inicio, existen numerosos acontecimientos potenciales que justifican esta inquietud.

Resumen

Si el VIX se mantiene en niveles elevados o sigue incrementándose, y los demás indicadores sugieren que la compra de opciones de venta está impulsando su ascenso, es crucial estar atento a las posibles variaciones en las tendencias del mercado.

Es aconsejable prestar nuestra atención al análisis técnico, observando de cerca cómo se comportan los precios en relación con sus medias móviles fundamentales. En estos momentos el VIX está señalando la posibilidad de una corrección en los precios.Si bien esta advertencia es importante, es esencial recordar que tomar decisiones exclusivamente basadas en el VIX entre 1997 y 1999 podría haber llevado a la pérdida de oportunidades de ganancias significativas.

- ¿Le gustaría saber cómo organizan sus carteras los inversores con más éxito? InvestingPro le da acceso a las estrategias y carteras de los mejores inversores. Además, recibirá cada mes más de 100 recomendaciones de valores basadas en análisis respaldados por IA. ¿Siente curiosidad? Haga clic aquí para obtener más información.