Principales conclusiones:

El aumento anual de los precios al consumo se ralentizó hasta situarse por debajo del 5% en abril por primera vez en dos años, lo que da margen a la Reserva Federal para hacer una pausa. A diferencia del crecimiento, la inflación y los tipos de interés, la política no es un motor a largo plazo de la evolución de los mercados.

Creo que el impasse del techo de la deuda se resolverá, aunque puede llegar a su fin y desencadenar volatilidad por el camino.En mi opinión, la desaceleración económica aún está por llegar, pero es posible que la mayor parte del mercado bajista ya se haya recorrido.

El panorama inversor nunca está exento de riesgos, pero la incertidumbre es lo que crea oportunidades a medida que los vientos en contra se disipan con el tiempo. La semana pasada, los inversores recibieron noticias alentadoras sobre la inflación, que ha sido la principal preocupación durante la mayor parte de los últimos 18 meses. Pero mientras la inflación y la preocupación por la Reserva Federal empiezan a remitir, la inquietud por el techo de la deuda está a punto de intensificarse a medida que se acerque la llamada "fecha X", a principios de junio. A diferencia del crecimiento, la inflación y los tipos de interés, la política no es un motor a largo plazo del comportamiento de los mercados. Sin embargo, puede ser perturbador y tener consecuencias para el mercado a corto plazo. Expongo la siguiente perspectiva sobre lo que muestran los recientes datos de inflación y comparto mis ideas sobre el estancamiento del techo de la deuda.

Sigue la tendencia a la desinflación.

El índice de precios de consumo (IPC) de abril se situó en el 4,9%, ligeramente por debajo del 5,0% previsto y del 5,0% del mes pasado. Se trata de la menor subida anual desde abril de 2021 y del décimo mes consecutivo de mejora desde que la inflación alcanzara un máximo del 9,1% en junio del año pasado. Los precios de la gasolina subieron respecto al mes anterior, pero los de los alimentos bajaron. Anualmente, la inflación de los alimentos sigue siendo alta (7,1%), pero ha bajado desde el 13,5% de agosto.

Excluidos los alimentos y la energía, la inflación subyacente bajó del 5,6% al 5,5%. Aunque la inflación subyacente simplemente cumplió las expectativas, el aumento de los precios se debió en parte a un repunte de los precios de los coches usados, que es poco probable que persista. Los datos más actualizados de las subastas apuntan a nuevos descensos, ya que el inventario está aumentando y la demanda de coches se está suavizando. Al igual que en meses anteriores, la vivienda fue el principal factor de inflación. Pero basándonos en los desfases históricos entre el momento en que cae la inflación de los contratos de alquiler recién firmados y el momento en que aparece en los datos oficiales, cabría esperar que la inflación de la vivienda empezara a bajar en los meses de verano.

Probablemente la noticia más alentadora del informe fue que la medida que la Reserva Federal ha estado destacando, la inflación de los servicios básicos excluida la vivienda (que depende en gran medida del mercado laboral), mejoró significativamente, aumentando al ritmo más lento en nueve meses. El aumento de las solicitudes de subsidio de desempleo durante el mes pasado, que alcanzaron su nivel más alto en un año, sugiere que la rigidez del mercado laboral está empezando a remitir, lo que debería contribuir a enfriar el crecimiento salarial.

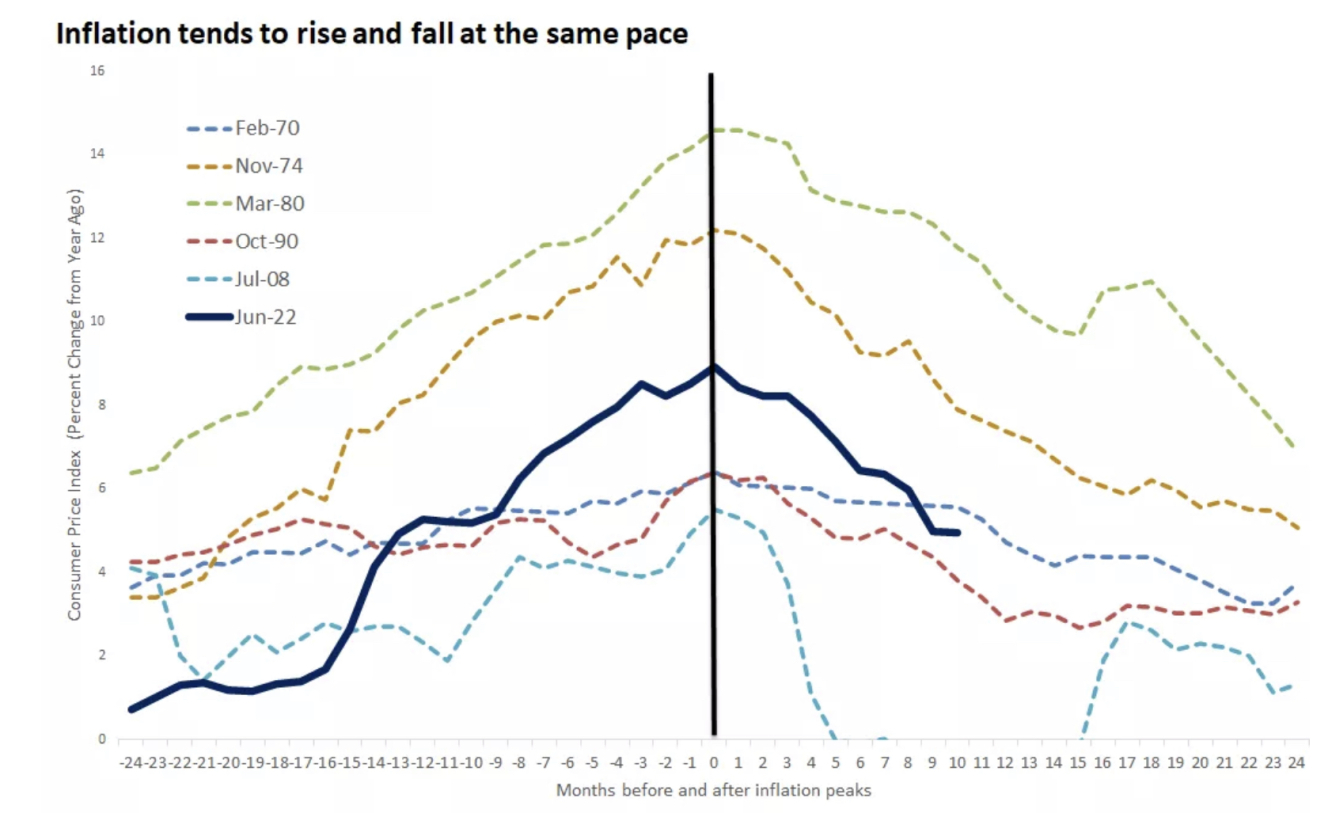

Conclusión: Creo que la inflación al consumo sigue su senda descendente. Históricamente, los excesos de inflación han sido simétricos, lo que significa que una vez que la inflación ha alcanzado su punto máximo, el ritmo y la duración de los descensos han coincidido en gran medida con el ritmo y la duración de los aumentos anteriores. Así ocurrió incluso en los periodos de alta inflación de los años setenta y ochenta. Esperamos que la inflación descienda hacia el 3% a finales de año, lo que sería un logro importante teniendo en cuenta la altura del pico.

La inflación da margen a la Fed para hacer una pausa

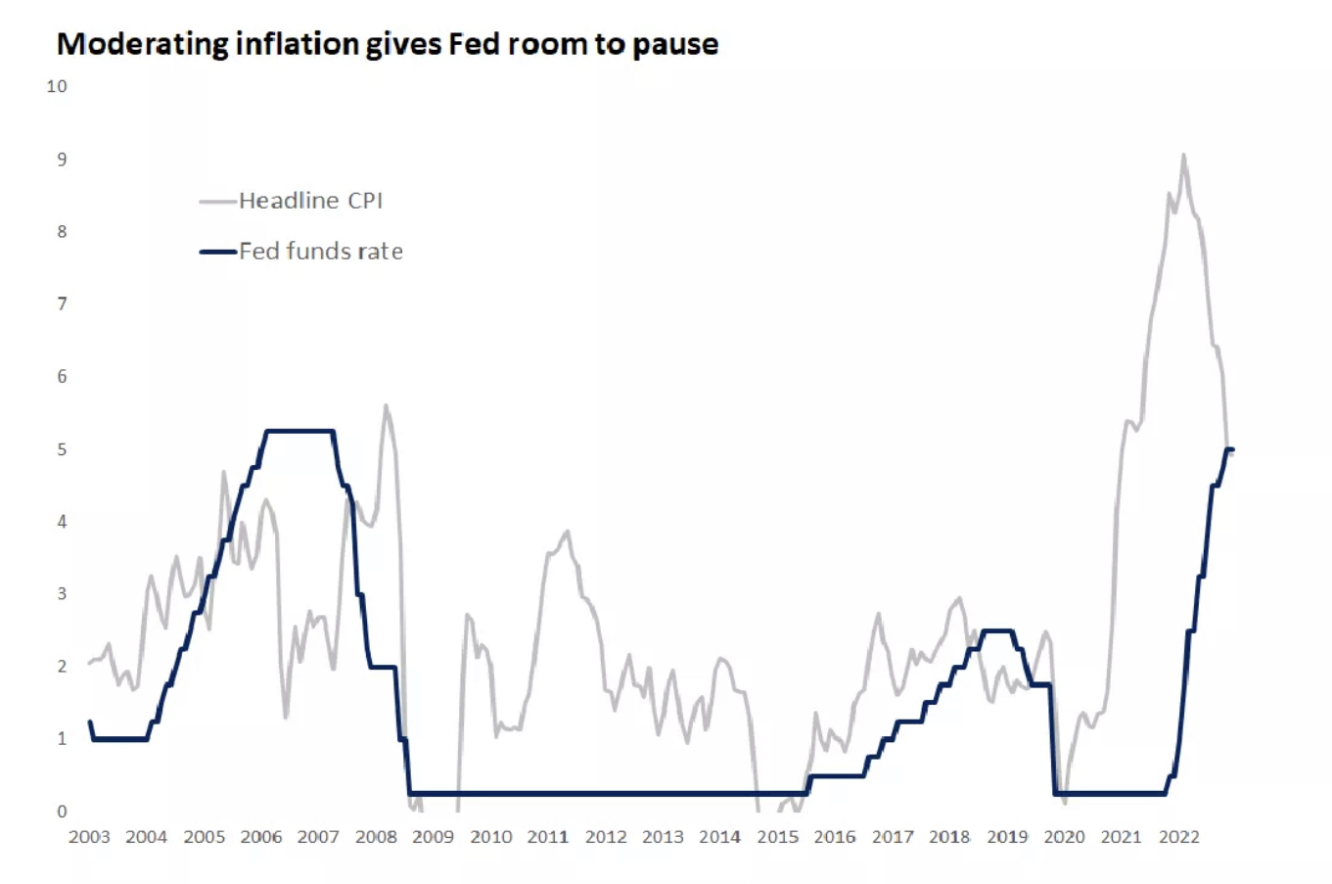

La ralentización de la inflación, tanto en los precios al consumo como en los precios de producción, resta algo de presión a la Fed para subir los tipos, lo que refuerza las expectativas de una pausa. Todavía queda un informe sobre la inflación y otro sobre el empleo antes de la reunión de junio de la Reserva Federal. Pero la lectura del IPC de abril hace menos probable que los responsables políticos den marcha atrás y suban los tipos tras dejar la puerta abierta a una pausa a principios de este mes.

Históricamente, la Fed nunca ha puesto fin a sus subidas de tipos antes de que su tipo de interés oficial superara la tasa de inflación. Pero con la inflación general ahora en el 4,9% y el tipo de los fondos federales en el 5,0% - 5,25%, una pausa en junio no rompería ese precedente. Sin embargo, una pausa no significa que los recortes de tipos vayan a producirse pronto. La inflación sigue estando muy por encima del objetivo, y la tensión en los bancos regionales no se ha extendido a otras partes de la economía, lo que justificaría un rápido giro hacia una política de relajación.

Conclusión: Creo que la Fed se mantendrá a la espera durante un periodo prolongado, pero hacia finales de año surgirán debates sobre recortes de tipos a medida que tanto el crecimiento como la inflación sigan ralentizándose.

Techo de la deuda: Un riesgo importante pero pasajero

Estados Unidos es uno de los dos países del mundo (Dinamarca es el otro) que tiene un límite legal sobre la cantidad total de deuda que el gobierno puede emitir en un momento dado. El techo de deuda vigente se alcanzó el 19 de enero, y desde entonces el Tesoro ha puesto en marcha medidas extraordinarias para pagar las facturas del país. Se espera que esos esfuerzos se agoten el 1 de junio. Esta llamada "fecha X" es cuando Estados Unidos necesitaría elevar o suspender el límite de deuda para evitar un impago. Una reunión en la Casa Blanca el pasado martes no arrojó ningún resultado significativo, y la reunión prevista para el viernes pasado se pospuso hasta esta semana.

Una perspectiva histórica ayuda a aliviar parte de la ansiedad en torno a esta cuestión. Desde 1960, el Congreso ha elevado el techo de la deuda en 78 ocasiones, 20 de ellas en las dos últimas décadas. No creo que sea la primera vez en la historia que el país incumpla el pago de su deuda. Como ha sucedido varias veces en el pasado, es probable que haya una solución de última hora, pero eso no impedirá que el mercado se indigeste mientras se desarrolla este proceso.

El análogo de 2011

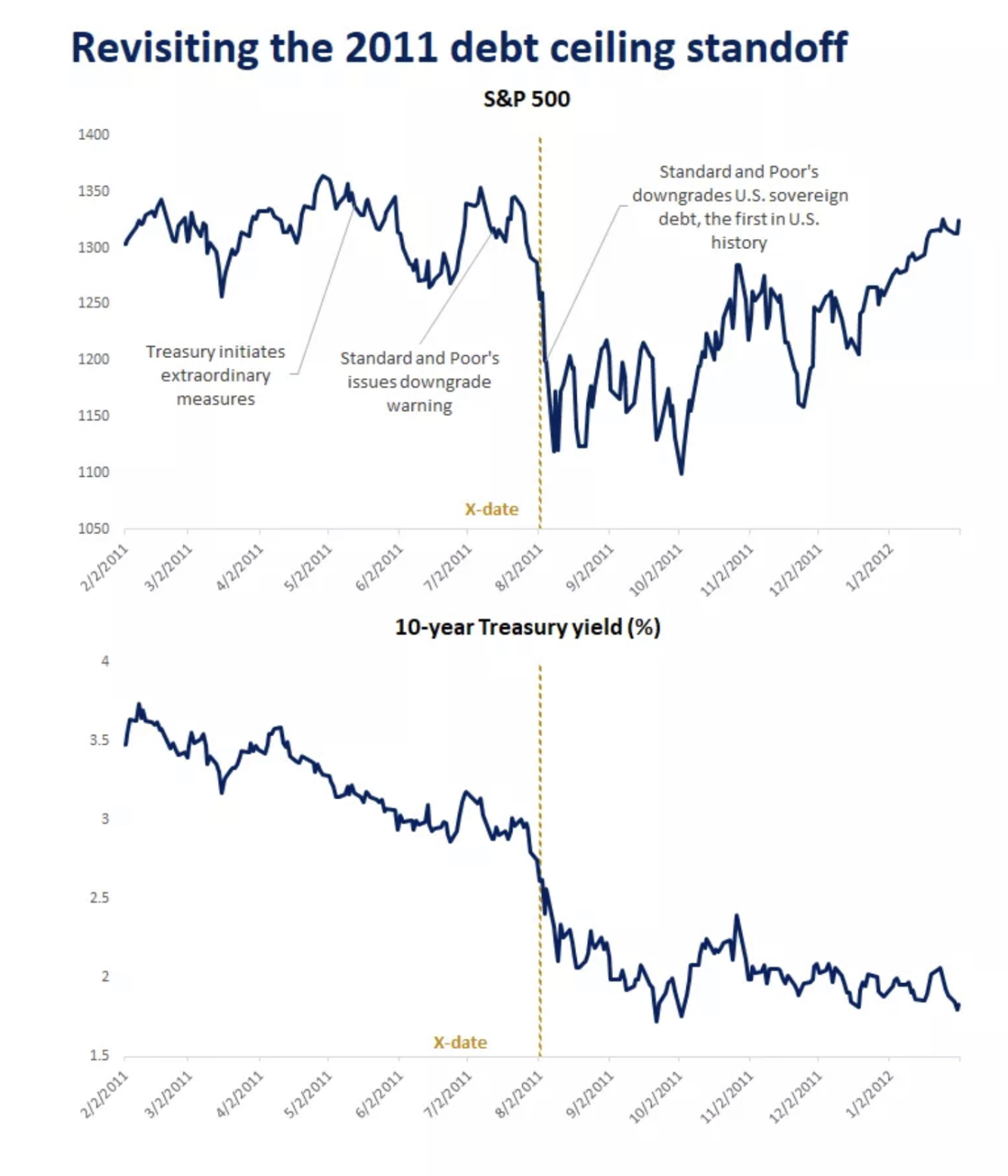

Aunque ha habido varias luchas por el límite de deuda a lo largo de los años, podemos extraer algunas ideas del verano de 2011, cuando el país estuvo más cerca del impago. La crisis del límite de deuda provocó que Standard & Poor's rebajara la calificación crediticia del Gobierno estadounidense por primera vez en la historia. Como hoy, había un Congreso dividido y un presidente demócrata. Al final se evitó por los pelos el impago, pero la volatilidad se disparó.

He aquí la cronología de los acontecimientos y el comportamiento de las distintas inversiones. Desde que el Tesoro inició las medidas extraordinarias hasta la fecha X, el 2 de agosto de 2011, el S&P 500 bajó alrededor de un 6%. La Cámara de Representantes aprobó el acuerdo sobre el techo de la deuda un día antes de la fecha límite, y el Senado lo aprobó, con la firma del Presidente Obama el 2 de agosto. Pero entonces, Standard & Poor's rebajó la calificación crediticia de EE.UU. de AAA a AA+ el 5 de agosto, y las acciones se vendieron otro 10%. Los valores de pequeña capitalización obtuvieron peores resultados, mientras que el Nasdaq, con un fuerte componente tecnológico, resistió mejor. La volatilidad se mantuvo elevada durante unos dos meses, pero los mercados pudieron recuperar las pérdidas a finales de año.

En cuanto a la renta fija de las carteras, cabría pensar que la probabilidad de impago y la rebaja de la calificación crediticia de Estados Unidos habrían hecho bajar los precios de los bonos del Tesoro estadounidense y subir sus rendimientos. Pero ocurrió lo contrario. El rendimiento a 10 años cayó, y los bonos a largo plazo actuaron como paraíso seguro.

Conclusión: Creo que el impasse del techo de la deuda se resolverá, pero puede que llegue al final, como ha ocurrido en los últimos años. Una suspensión temporal es el escenario más probable. Desde el punto de vista de la inversión, esperamos que las carteras equilibradas y bien diversificadas (incluidas las inversiones internacionales) puedan capear cualquier volatilidad que, de producirse, podría resultar efímera. En otros acuerdos notables de última hora, como los de 1995-96, 2013 y 2021, la renta variable logró incluso registrar rendimientos superiores a la media del año natural.

Panorama general

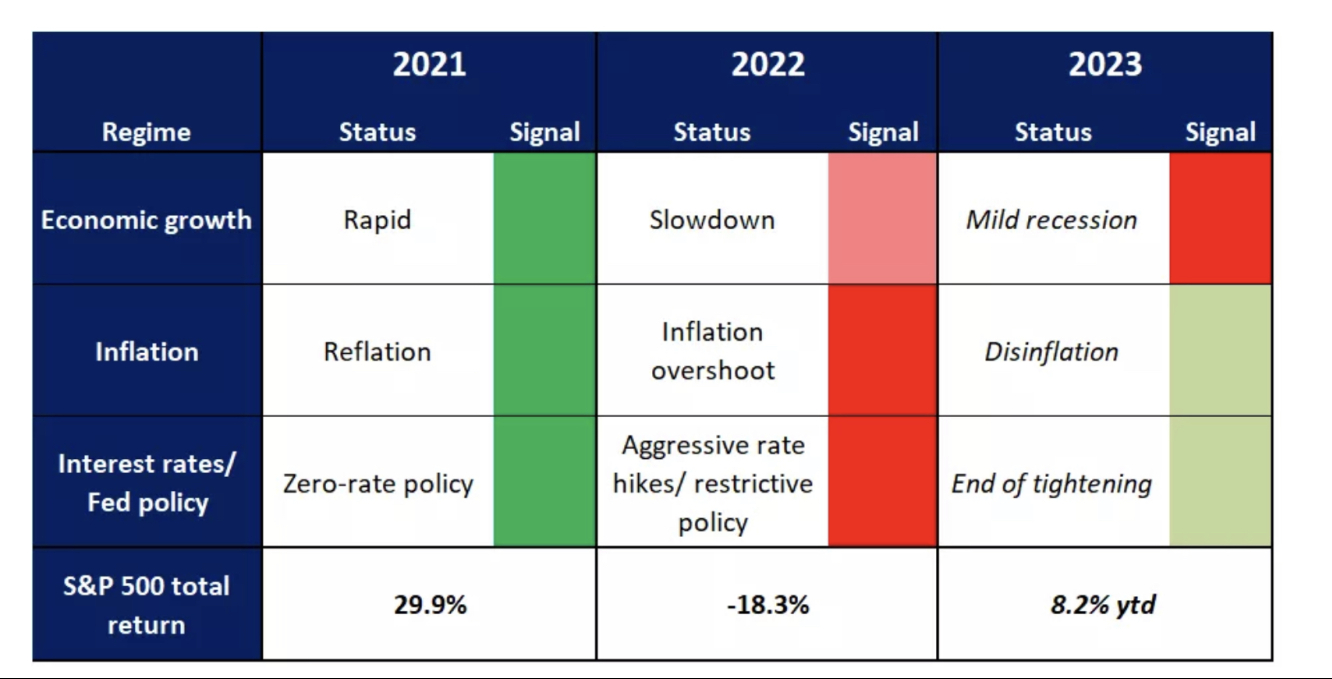

Más allá del ruido a corto plazo de los titulares sobre el techo de la deuda, los mercados van a centrarse en las perspectivas de crecimiento, inflación y política de la Reserva Federal. Aunque estos factores fundamentales de la rentabilidad de las inversiones a largo plazo no sugieren que la costa esté aún despejada, creo que apoyan unos mejores resultados de inversión este año. Dos de los principales vientos en contra para los mercados en 2022, la inflación y la política de la Reserva Federal, están dando un giro más favorable. Sin embargo, el crecimiento económico podría resultar decepcionante a medida que el impacto retardado de las subidas de tipos de la Fed se filtre en la economía.

El último informe trimestral de la Fed, Senior Loan Officer Opinion, reveló la semana pasada que los bancos siguen endureciendo sus criterios de concesión de préstamos. Como los bancos están menos dispuestos a conceder préstamos y la demanda se debilita, la actividad económica se ralentizará y posiblemente se vuelva ligeramente negativa en los próximos trimestres. Pero el sólido punto de partida de las finanzas de los consumidores y el mercado laboral proporcionan un amortiguador. Consideraríamos cualquier volatilidad y retroceso del mercado instigados por el estancamiento del techo de la deuda como una oportunidad para posicionarse de cara a un repunte más sostenible. En mi opinión, la desaceleración económica aún está por llegar, pero es posible que la mayor parte del mercado bajista ya se haya recorrido, incluso estemos ante un mercado alcista desde varios meses.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Disminuye la preocupación por la inflación y acecha el techo de deuda

Publicado 19.05.2023, 04:47

Disminuye la preocupación por la inflación y acecha el techo de deuda

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.