- El deterioro de los datos del PIB de Japón y de la eurozona apuntan a una probable recesión

- Mantener el crecimiento del PIB estadounidense por encima del límite será todo un reto

- Cómo seleccionar una cartera de inversión en tiempos de recesión

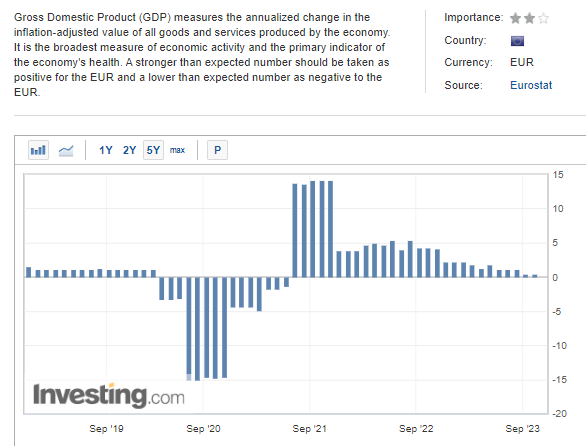

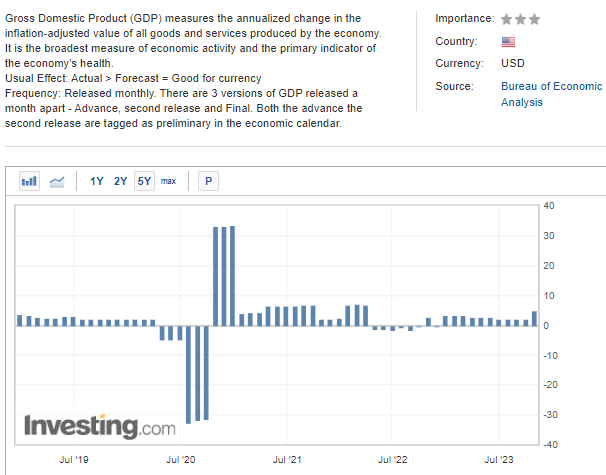

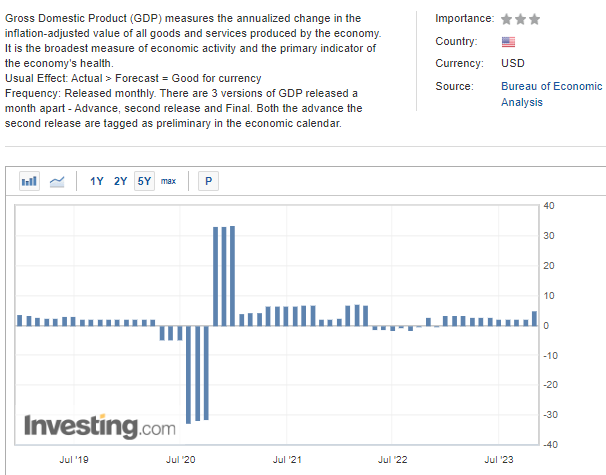

Las recientes lecturas de la dinámica de crecimiento económico de varias economías mundiales no inspiran optimismo. En el caso de la eurozona vemos un equilibrio entre crecimiento y recesión, como muestran las últimas cifras del 0,1% interanual y del -0,1% interanual. La situación es aún peor en Japón, donde los resultados de octubre resultaron considerablemente inferiores a las previsiones (-2,1% interanual frente a una previsión del -0,6%), lo que anuncia una entrada definitiva en recesión. De las economías desarrolladas, la de Estados Unidos parece la mejor parada, con un 4,9% anualizado, pero según las previsiones de la Fed de Atlanta, podríamos asistir a una caída hasta el 1,5% en el último trimestre. Esto hace que una recesión sostenida siga siendo un escenario posible de cara a los próximos trimestres. ¿Cómo componer eficazmente una cartera de inversión relacionada con el mercado de valores en tales condiciones?

Gráfico 1: Dinámica del PIB en Japón, EE.UU. y la zona euro

La recesión no es buena para los alcistas del mercado

Como demuestra la práctica de las dos últimas décadas, las recesiones económicas van acompañadas de caídas de los mercados de valores, como ocurrió en 2020, 2008 y 2001. Sin embargo, las crisis se evitaron rápidamente sobre todo gracias a la actuación decisiva de los bancos centrales, que relajaron la política monetaria. Además de los activos básicos en forma del sloti polaco o bonos, merece la pena considerar la selección de acciones que respondan a la definición de empresas defensivas. Este tipo de valores debe buscarse principalmente en sectores como los productos de primera necesidad, servicios públicos o atención sanitaria. Esto se debe a que los segmentos mencionados son indispensables para la vida cotidiana y es difícil prescindir de ellos o encontrar alternativas.

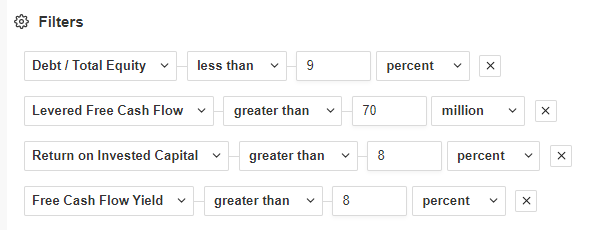

Desde un punto de vista fundamental, es importante prestar atención a indicadores como el flujo de caja, el ratio deuda/capital (especialmente cuando los tipos de interés son elevados) o la rentabilidad del capital invertido, entre otros. Utilizando el buscador de acciones de InvestingPro, he seleccionado las siguientes condiciones para la selección de empresas.

Gráfico 2: Criterios de selección de empresas para una cartera defensiva, fuente: InvestingPro

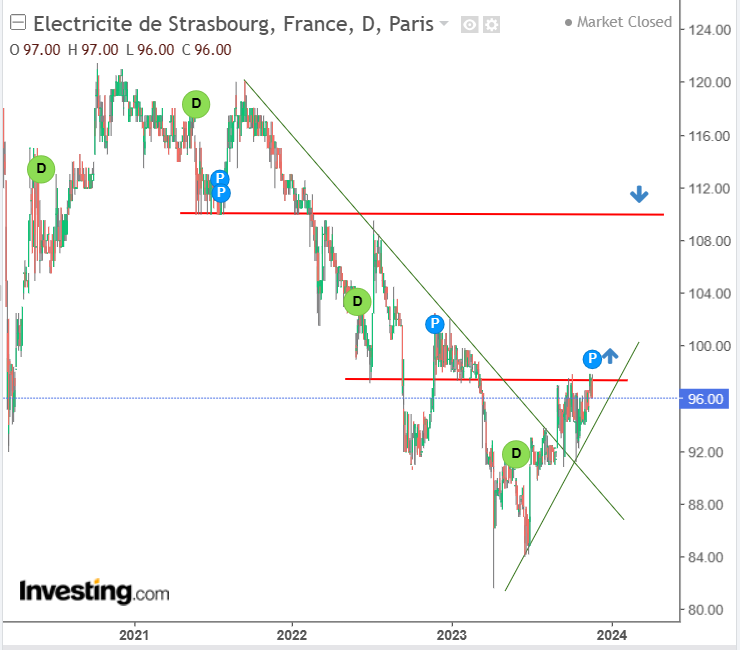

EDF (EPA:EDF) - un clásico de las empresas defensivas

La empresa francesa EDF (Electricite de Strasbourg) es un gigante energético europeo que genera electricidad y vende gas natural. La empresa encaja perfectamente en las características de una cartera defensiva con una larguísima historia de pago ininterrumpido de dividendos durante 32 años.

Mirando un poco más a corto plazo, la cotización de la empresa se encuentra dentro de un movimiento alcista, que actualmente se ha ralentizado en la zona de la oferta a 97 euros por acción.

Gráfico 3: Análisis técnico de EDF

En caso de que la demanda consiga salir de esta zona, entonces se abre el camino para un ataque a la zona en torno a 110 euros por acción.

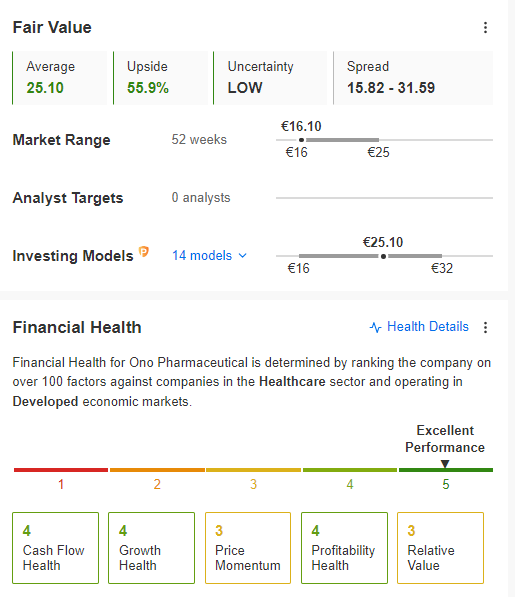

Ono Pharmaceutical Co. - indicador de valor razonable elevado

Ono Pharmaceutical es una de las mayores empresas farmacéuticas de Japón, con una amplia oferta de medicamentos. Llama la atención su excelente situación fundamental, ilustrada por el ratio de valor razonable y la máxima puntuación en la escala de salud financiera.

Gráfico 4: Salud financiera y valor razonable de Ono Pharmaceutical Co, fuente InvestingPro

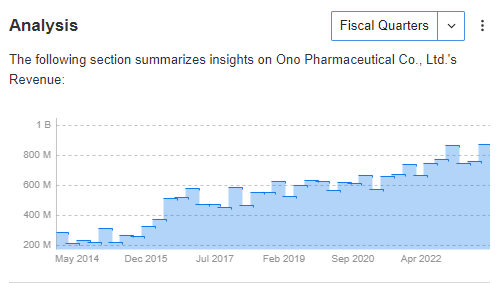

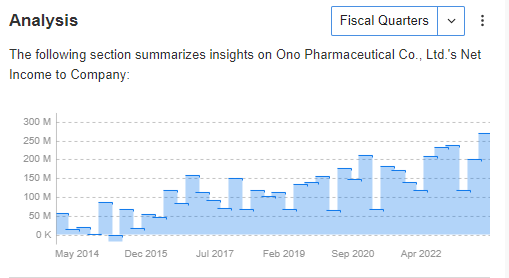

Puede que la excelente salud financiera no sea ninguna sorpresa si además observamos la tendencia positiva en términos de crecimiento a largo plazo tanto del beneficio neto como de los ingresos.

Gráfico 5: Ingresos y beneficio neto, fuente InvestingPro

John B. Sanfilippo & Son, Inc. - ¿oportunidad de compra con descuento?

John B. Sanfilippo & Son, Inc es un productor estadounidense de alimentos a base de frutos secos cuya cotización ha sufrido una corrección en los últimos meses, lo que podría ser una oportunidad de compra a mejor precio. Lo más significativo es que la empresa genera beneficios netos e ingresos de forma regular, lo que combinado con las siguientes características fundamentales positivas, dibuja un panorama de sólidos fundamentales de crecimiento

Gráfico 6 Características fundamentales de John B. Sanfilippo & Son, Inc, fuente: InvestingPro