- Se espera que la Reserva Federal suba los tipos de interés un 0,25% este miércoles, hasta su cota más alta desde 2001.

- A pesar de las agresivas advertencias del presidente de la Fed, Jerome Powell, la mayoría de los traders apuestan a que esta será la última y definitiva subida de tipos en el actual ciclo de ajustes.

- Por ello, los inversores deberían prepararse para fuertes oscilaciones en las próximas semanas debido al creciente riesgo de que los miembros de la Fed suban los tipos a niveles por encima de donde los mercados auguran actualmente y los mantengan ahí más tiempo.

- Predicción:

Ha llegado la semana más movida del verano en Wall Street, y la atención se dirige hacia la próxima decisión de la Reserva Federal sobre los tipos de interés, así como a los resultados de algunas de las mayores empresas del mundo.

Al comienzo de su semana más crucial, el repunte del mercado bursátil se ha ampliado notablemente; el índice de referencia Dow Jones de Industriales ha subido por undécima sesión consecutiva el lunes, anotándose su racha ganadora más larga desde febrero de 2017.

El Nasdaq Composite de tecnológicas, que lideró la subida del mercado durante la primera mitad del año, ha sido el más rezagado estas últimas dos semanas, ya que los inversores han buscado gangas en valores no tecnológicos, impulsando sectores como la energía, la sanidad o la banca.

Por lo tanto, habrá mucho en juego cuando la Reserva Federal anuncie su última decisión de política monetaria el miércoles a las 20:00 horas (CET).

Lo que cabe esperar

Tras decidir mantener inalterados los tipos de interés en su reunión de junio, todo apunta a que el banco central estadounidense subirá los tipos de interés en 25 puntos básicos tras la conclusión de su reunión del Comité Federal de Mercado Abierto.

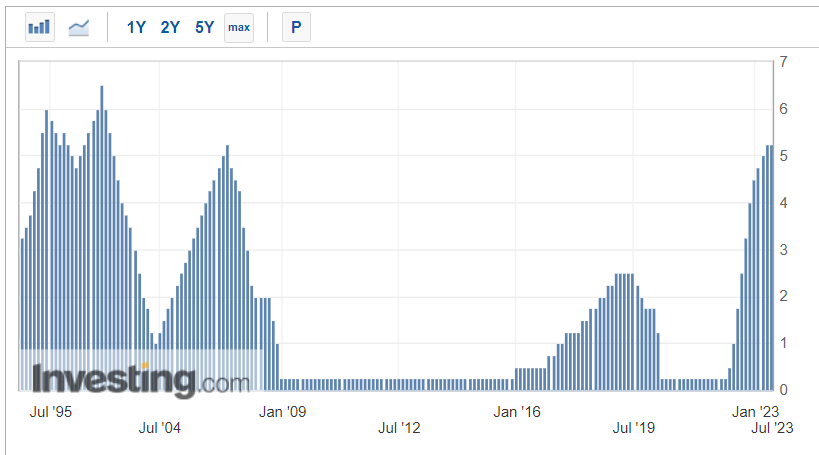

Esto situaría el objetivo de referencia de los fondos federales entre el 5,25% y el 5,50%, su cota más alta desde enero de 2001.

El presidente de la Reserva Federal, Jerome Powell, ofrecerá una rueda de prensa media hora después de la publicación del comunicado de la Reserva Federal, a las 20:30 horas (CET), y los inversores esperan conocer nuevas pistas sobre su postura en cuanto a las tendencias de la inflación y la economía y si eso afectará al ritmo de ajuste de la política monetaria de cara al futuro.

En la anterior reunión de la Fed, celebrada el mes pasado, Powell advertía al mercado de que los miembros del FOMC consideran apropiado subir los tipos de interés oficiales al menos dos veces más este año en su actual batalla para reducir la inflación obstinadamente elevada.

Sin embargo, los traders apuestan a que la del miércoles será probablemente la última subida de tipos de la histórica campaña de ajustes de la Fed, que comenzó en marzo de 2022 e incluyo una subida del IPC hasta registrar máximos en el 9,1% el verano pasado.

Según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com, sólo hay un 31% de probabilidades de que se produzca una nueva subida de tipos a finales de año, mientras que las probabilidades de un recorte de tipos se sitúan en torno al 8%, a pesar de las repetidas advertencias de Powell en sentido contrario.

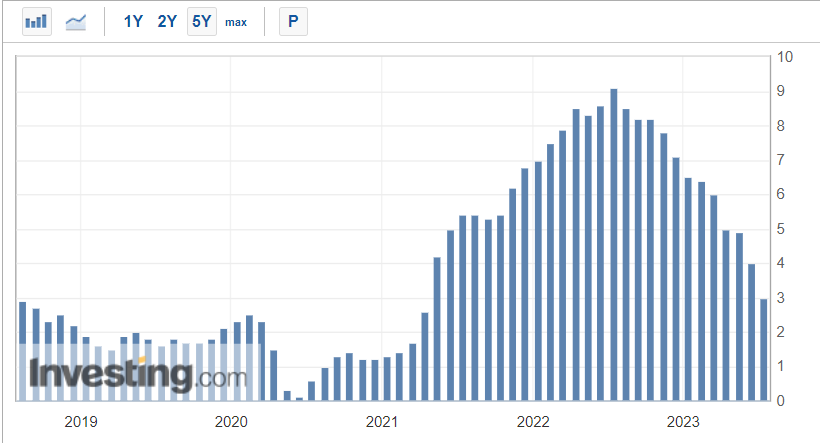

De hecho, la inflación tiende a la baja, según datos recientes, que revelan que los precios al consumo de Estados Unidos subieron un 3% en los 12 meses transcurridos hasta junio. Éste ha sido el menor incremento anual desde marzo de 2021 y llega tras la subida del 4,0% de mayo.

La lectura del IPC subyacente, del que se excluyen los volátiles precios de los alimentos y la energía, descendió al 4,8% anual el mes pasado, moderándose con respecto al 5,3% de mayo. También fue la menor subida anual en más de dos años.

A pesar de los signos de enfriamiento de la inflación, es importante señalar que los precios al consumo siguen muy por encima del objetivo del 2% fijado por el banco central. Además, a algunos miembros de la Reserva Federal les sigue preocupando que la actual moderación de la inflación sea temporal y que persistan las presiones subyacentes sobre los precios.

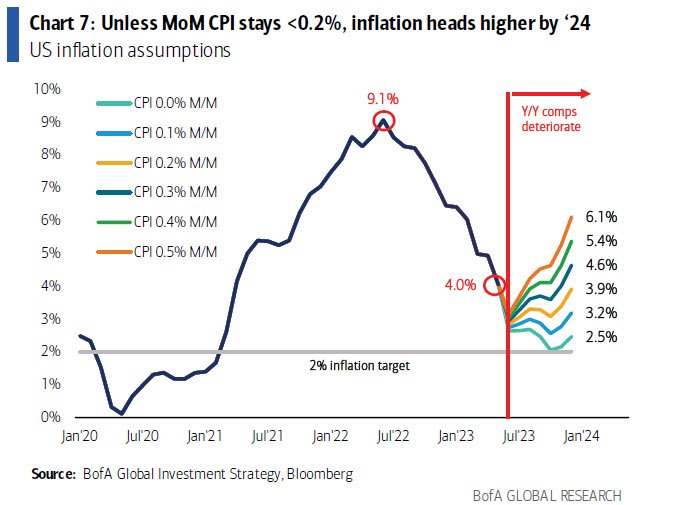

Lo último que desea la Reserva Federal es que las presiones inflacionistas vuelvan a acelerarse justo cuando señala el final de su campaña de ajustes. De hecho, con la subida de los precios del petróleo y la gasolina estas últimas semanas, existe una clara posibilidad de que el IPC vuelva a subir hacia una horquilla de entre el 3,9% y el 4,6% a finales de año.

Fuente: BofA

Además, la economía sigue resistiendo mucho mejor de lo esperado la subida de tipos. A pesar de las expectativas generalizadas de una posible recesión en Estados Unidos este año, la economía ha demostrado ser considerablemente más resistente de lo previsto por muchos en Wall Street, en un contexto de mercado laboral fuerte y sólido gasto de los consumidores.

Teniendo esto en cuenta, creo que Powell reiterará que hace falta otra subida de tipos a finales de este año, y que el banco central estadounidense mantiene su firme compromiso de volver a situar la inflación en su objetivo del 2%.

Por lo tanto, creo que el mercado se está adelantando a los acontecimientos y que aún queda mucho camino por recorrer antes de que los responsables de la política monetaria de la Reserva Federal estén preparados para afirmar “misión cumplida” y señalar el fin de las subidas de tipos.

Considerando todos los factores, preveo que el banco central estadounidense dejará la puerta abierta a otra subida de tipos en septiembre o noviembre, y que subrayará que la decisión seguirá dependiendo de los datos.

En todo caso, la Fed tiene más margen para subir los tipos de interés que para recortarlos, suponiendo que se atenga a las cifras. El banco central estadounidense corre el riesgo de cometer un grave error si empieza a relajar su política monetaria demasiado pronto, lo que podría hacer que las presiones inflacionistas empiecen a reacelerarse de nuevo hacia máximos del año pasado.

En general, creo que el tipo de interés oficial tendrá que subir al menos medio punto porcentual más, hasta situarse entre el 5,75% y el 6,00%, antes de que la Reserva Federal contemple la idea de una pausa o un giro en su lucha por restablecer la estabilidad de precios.

Por lo tanto, existe un riesgo creciente de que los responsables de la Reserva Federal suban los tipos por encima de lo que prevén los mercados y los mantengan así más tiempo, ya que aún les queda trabajo por hacer para ralentizar la economía y enfriar la inflación.

Qué hacer ahora

El mensaje belicista de la Reserva Federal en medio de un incesante repunte bursátil plantea a los inversores un dilema: cómo mantener la exposición al alza de las acciones y protegerse a la vez contra la posibilidad de una inminente corrección.

Aunque actualmente estoy posicionado en largo en el Dow Jones de Industriales, el S&P 500, y el Nasdaq 100 a través del SPDR Dow Jones Industrial Average ETF Trust (NYSE:DIA), el SPDR S&P 500, y el Invesco QQQ Trust (NASDAQ:QQQ), he sido cauto a la hora de realizar nuevas compras en el entorno actual.

En general, es importante seguir siendo pacientes y estar atentos a las oportunidades, especialmente ahora que la temporada de presentación de resultados entra en su fase de apogeo. Sigue siendo importante no comprar valores en exceso y no concentrarse demasiado en una empresa o sector concretos.

Teniendo esto en cuenta, he utilizado el filtro de valores de Investing Pro para elaborar una lista de valores de alta calidad que muestran una fuerte fortaleza relativa en el contexto actual y que aún siguen infravalorados.

No es sorprendente que algunos de los nombres que figuran en la lista sean Alphabet (NASDAQ:GOOGL), empresa matriz de Google, Meta (NASDAQ:META) Platforms, Adobe (NASDAQ:ADBE), Cisco (NASDAQ:CSCO), Netflix (NASDAQ:NFLX), Comcast (NASDAQ:CMCSA), Qualcomm (NASDAQ:QCOM), Applied Materials (NASDAQ:AMAT), Analog Devices (NASDAQ:ADI) y Lam Research (NASDAQ:LRCX), por citar algunas.

Fuente: InvestingPro

El buscador de acciones de InvestingPro es una potente herramienta que puede ayudar a los inversores a identificar valores baratos con un fuerte potencial alcista. Utilizando esta herramienta, los inversores pueden filtrar un amplio universo de valores en función de criterios y parámetros específicos.

Comience su prueba gratuita de 7 días para desbloquear información y datos imprescindibles.

***

Descargo de responsabilidad: Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.