A pesar de los titulares de los medios de comunicación, los podcasts y las transmisiones que sugieren que el "pesimismo" acecha a la vuelta de la esquina, el optimismo de los inversores ha aumentado notablemente desde mínimos de octubre. No es la primera vez que hablamos de la confianza de los inversores, que suele equivocarse en los extremos.

"Una de las cosas más difíciles de hacer es ir "en contra" de la tendencia predominante en materia de inversión. Es lo que se conoce como inversión contraria. Uno de los inversores contrarios más famosos es Howard Marks, que en una ocasión afirmó:

Resistir —y por tanto lograr el éxito como inversor contrario— no es fácil. Hay factores que se combinan para complicarlo, como las tendencias naturales de rebaño y el dolor que supone no estar a la altura, sobre todo cuando el impulso hace que las acciones procíclicas parezcan la opción correcta durante un tiempo".

Dada la naturaleza incierta del futuro, y por tanto la dificultad de estar seguros de que nuestra postura es la correcta— especialmente cuando el precio se mueve en su contra— es un reto ser un inversor contrario solitario".

La frase en negrita es la más relevante para el debate de hoy.

Las lecturas de confianza extremas, ya sean alcistas o bajistas, suelen denotar el punto en el que los inversores cometen más errores. Esto se debe a que las emociones de "miedo " o "codicia " son las que impulsan las decisiones de inversión. Desde una perspectiva de inversión contraria, deberíamos ser "compradores" cuando todo el mundo vende o "vendedores" cuando todo el mundo compra.

Sin embargo, eso es algo difícil de hacer porque, como individuos, nuestras propias emociones nos llevan a "seguir al rebaño". Como señala Howard Marks, es "duro y solitario " ser un inversor contrario. Sin embargo, a menudo es lo correcto.

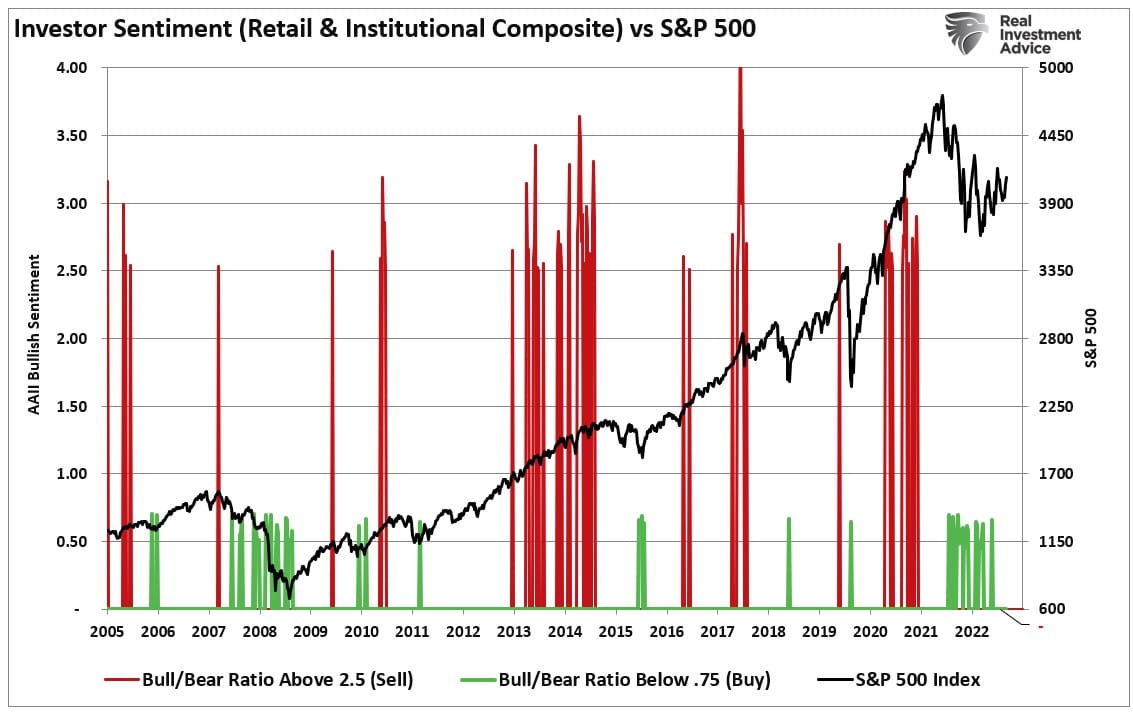

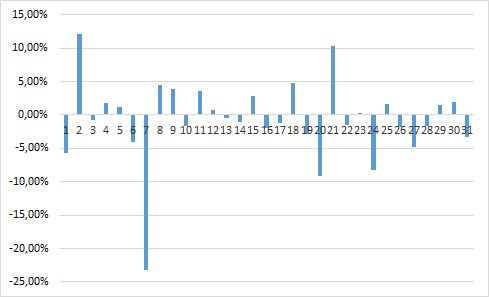

El siguiente gráfico es un índice compuesto semanal de confianza de los inversores. Sólo muestra los periodos en los que los inversores son extremadamente alcistas o bajistas en comparación con el índice S&P 500.

No se aconseja utilizar la confianza como indicador temporal para invertir, ya que una confianza extremadamente alcista o bajista puede durar largos periodos de tiempo mientras el impulso de los precios tiende a subir o bajar. Sin embargo, entender que una confianza alcista o bajista extrema tiende a denotar excesos del mercado es esencial para moderar nuestros prejuicios emocionales.

Y lo que es más importante, como inversores, debemos reconocer que, si bien las tendencias alcistas o bajistas en los extremos suelen ser erróneas, la confianza de los inversores suele acertar en el punto medio de la tendencia.

A la hora de invertir, Star Wars se equivoca

Hay numerosas escenas en las películas de La Guerra de las Galaxias en las que se dice a los personajes que "busquen en sus interior" para descubrir lo que saben que es cierto. El problema es que, como humanos, tendemos a extrapolar acontecimientos temporales como tendencias permanentes, principalmente a la hora de invertir. Cuando los mercados suben, creemos que la tendencia actual durará indefinidamente. Cuando los mercados caen, será que van camino de cero. Ninguna de las dos cosas es cierta y es también la "falacia" que subyace bajo la inversión de "compra y retención " y bajo los rendimientos "compuestos" del mercado.

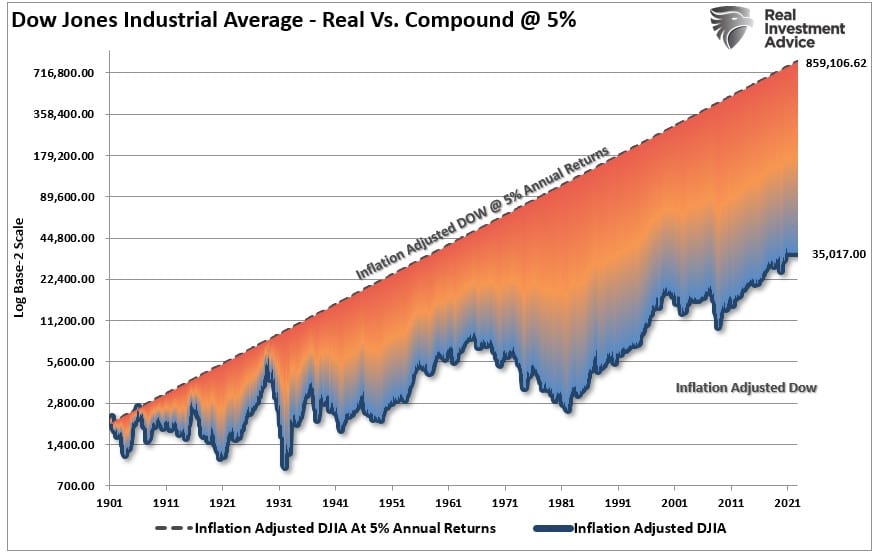

Un breve repaso a la historia de los mercados muestra que éstos ni suben ni bajan indefinidamente, y que los periodos alcistas siempre acaban siendo bajistas. El gráfico muestra la diferencia entre el valor real del Dow Jones de Industriales y el que tendría si subiera hasta el 5% anual (la premisa de compra y retención). La diferencia en los valores finales se debe a que los periodos de rendimientos decrecientes invierten los periodos anteriores de crecimiento. Básicamente, los periodos de valores decrecientes destruyen el efecto compuesto.

Sin embargo, aunque ese diferencial entre resultados ya es bastante terrible, la realidad es mucho peor debido al sesgo emocional de los inversores. Cada año, Dalbar elabora una encuesta entre inversores que revela la rentabilidad media de los inversores frente a la del mercado. A saber:

"El siguiente gráfico de barras muestra la diferencia de rendimiento, así como el crecimiento de 100.000 dólares entre el inversor en acciones medio y el índice S&P 500 durante los últimos 30 años (hasta 2022). También compara el rendimiento medio anualizado de dicha inversión inicial con la tasa de inflación y un índice de bonos a corto plazo durante ese mismo periodo."

Dalbar explica bien por qué existe un razonablemente importante diferencial de rendimiento entre el inversor medio y el mercado.

"Esta serie de investigación estudia el rendimiento de los inversores en fondos de inversión. Su objetivo es mostrar cómo pueden mejorar los inversores el rendimiento de sus carteras controlando los comportamientos que les llevan a actuar de forma imprudente".

Si ha seguido las investigaciones de Dalbar a lo largo de los años, sabrá que hay un tema recurrente. A saber, el conjunto de datos a largo plazo analizados en estos informes de QAIB muestra claramente que las personas son, la mayoría de las veces, sus peores enemigos a la hora de invertir.

A menudo sucumben a estrategias a corto plazo, como el market timing o la persecución de rendimientos, y muchos inversores muestran una falta de conocimientos y/o de capacidad para ejercer la disciplina necesaria para captar los beneficios que los mercados pueden proporcionar en horizontes temporales más largos. En resumen, con demasiada frecuencia acaban reaccionando a las maduraciones del mercado y reduciendo sus rendimientos a más largo plazo".

Para simplificar ese análisis, los inversores sucumben a sus emociones, ya sean alcistas o bajistas, a menudo en el momento en que se debería actuar en sentido contrario.

Al principio, observé muchos titulares negativos, pronósticos y un montón de datos que sugerían malos resultados para los mercados de valores. Sin embargo, el optimismo está aumentando en contra de lo que sugiere la lógica.

Por lo tanto, ¿cómo deberíamos considerar la actual confianza de los inversores en nuestro proceso de gestión de carteras?

Acierta en el medio, se equivoca en ambos extremos

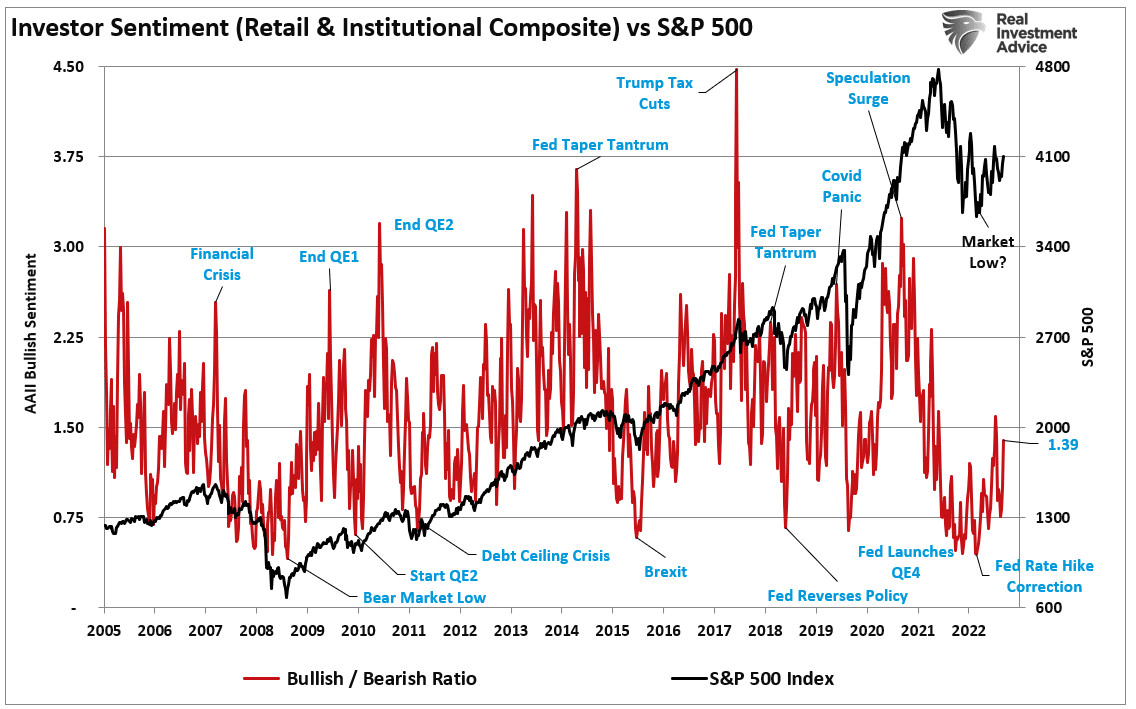

Como se ha señalado, la confianza de los inversores, ya sea alcista o bajista, tiende a acertar en el punto medio, pero se equivoca en los extremos. Si volvemos a examinar nuestro índice compuesto semanal de confianza, veremos que está subiendo desde un mínimo extremo.

Si repasamos el periodo de 2008, vemos que la confianza puede permanecer en niveles bajos durante un periodo prolongado. Sin embargo, una vez que sube de forma más constante, tiende a marcar el mínimo del mercado de valores. Puede que esto sea lo que estamos viendo ahora.

Sin embargo, mientras que los individuos sucumben a las emociones que dictan las acciones de inversión, los inversores profesionales sufren el mismo sesgo. La NAAIM (Asociación general de gestores de inversión activos) representa la exposición media de sus miembros a los mercados de valores estadounidenses. Históricamente, cuando ese índice cae por debajo del 40% de exposición, coincide con los mínimos del mercado (por el contrario, por encima del 90% coincide con los máximos del mercado).

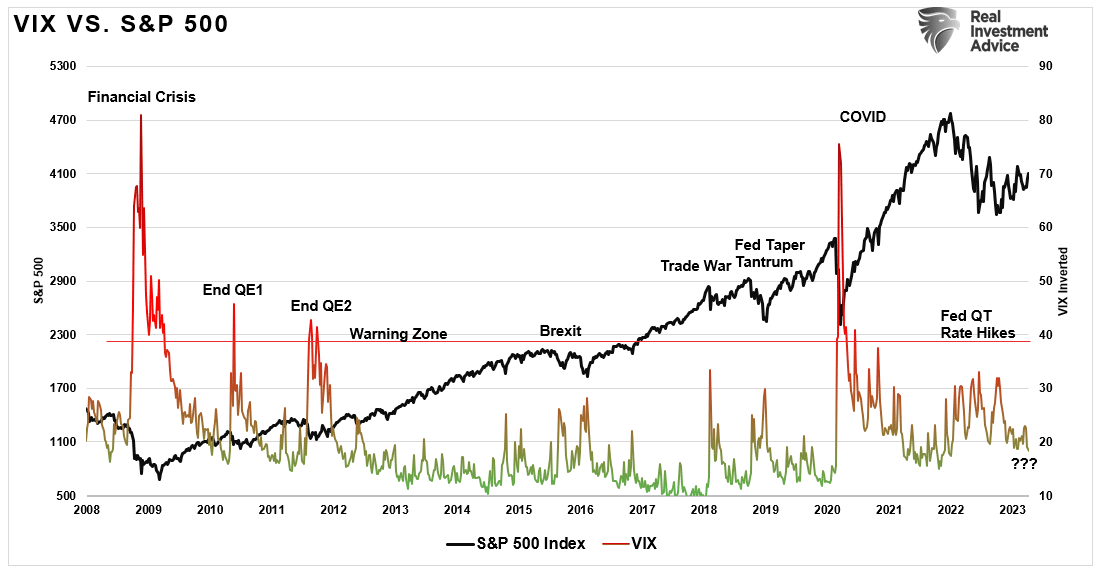

Otra medida de la confianza, el índice de volatilidad (VIX), también sugiere que el mínimo del mercado se produjo en octubre. Las lecturas extremas del VIX se producen en los mínimos del mercado o cerca de ellos, cuando el "pánico" extremo impulsa las ventas. Los mercados alcistas suelen definirse por un descenso del VIX desde un máximo anterior. La venta de 2022 fue una "corrección" dentro de un mercado alcista en curso, ya que el VIX registró máximos en torno a 30 puntos. Con ese índice de nuevo a la baja, esto también sugiere que octubre fue el mínimo de la corrección.

Los excesos alcistas han desaparecido, mientras que los bajistas extremos se están desvaneciendo, aunque siguen prevaleciendo.

¿Es el actual repunte desde principios de año un retorno del mercado alcista? Tal vez. También podría ser un "repunte del mercado bajista " que absorbe a los inversores antes de que "caiga el siguiente".

Por desgracia, no lo sabremos hasta después de los hechos. Sin embargo, el optimismo que surge tras lecturas extremadamente bajas ha sugerido a menudo un avance más prolongado del mercado "escalando un muro de preocupación".

Como bromeó una vez Stephan Cassaday:

"Se ha perdido más dinero intentando evitar los mercados bajistas que el que se ha perdido en cualquier mercado bajista".

Aunque es fácil permitir que los numerosos titulares, podcasts y pronósticos de los medios de comunicación pongan a prueba nuestros "prejuicios emocionales", es esencial permanecer centrados en lo que está haciendo el mercado frente a lo que "pensamos " que debería estar haciendo.