Todos los años, los inversores esperan ansiosos la publicación de la carta anual de Warren Buffett para ver qué dice el "Oracle de Omaha " sobre los mercados, la economía y dónde está poniendo su dinero.

"Una de las tradiciones más antiguas de las finanzas modernas es que cada año, un sábado por la mañana a finales de febrero, la clase financiera mundial —desde profesionales a simples aficionados— se sienta como lo ha hecho durante los últimos 65 años aproximadamente —durante una hora— a leer la última carta anual de Berkshire escrita por Warren Buffett. En esa carta, el hombre que muchos consideran el mayor inversor del mundo escribe sus reflexiones, observaciones, aforismos y otros pensamientos, que se analizan detenidamente en busca de ideas sobre lo que podría hacer a continuación, lo que piensa de la economía actual y el clima del mercado, o simplemente para obtener ideas sobre cómo convertirse en un mejor inversor", explica Tyler Durden

- ⚠️¿Quiere sacar el máximo partido a sus inversiones? ¡Pruebe las estrategias de IA de InvestingPro con un descuento por tiempo limitado en la suscripción Pro anual! HAGA CLIC AQUÍ para aprovecharse antes de que sea demasiado tarde, ¡y sepa qué acciones comprar y cuáles evitar sean cuales sean las condiciones del mercado!⚠️

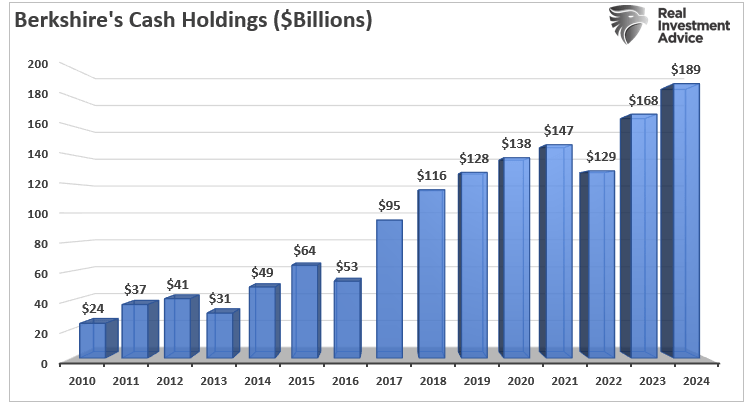

La carta de este año no ha sido diferente, y los inversores han tenido que asimilar varios datos sobre el mercado actual y el entorno de inversión. Lo que más me ha llamado la atención han sido sus comentarios sobre el reciente aumento de las tenencias de efectivo. El efectivo y las inversiones a corto plazo de Buffett (léase letras del Tesoro) superaron los 189.000 millones de dólares en el primer trimestre de 2024.

Para ponerlo en contexto, esa pila de efectivo de 189.000 millones de dólares por sí sola convertiría a Berkshire en la 58ª economía más grande del mundo, sólo ligeramente por debajo de Hungría.

Hay dos mensajes críticos en relación con la acumulación de efectivo de Buffett. El primero es que, debido al tamaño de Berkshire Hathaway (NYSE:BRKa), que se acerca a una capitalización de mercado de 1 billón de dólares, las adquisiciones tienen que ser de un tamaño considerable. Como Warren señaló anteriormente:

"Sólo quedan unas pocas empresas en este país capaces de mover realmente la aguja en Berkshire, y han sido seleccionadas sin cesar por nosotros y por otros. Algunas podemos valorarlas; otras, no. Y, si podemos, tienen que tener un precio atractivo".

Ésta ha sido una afirmación esencial. Uno de los inversores más inteligentes de la historia sugiere que el despliegue de efectivo de Buffett es difícil debido a la incapacidad de encontrar objetivos de adquisición a un precio razonable. Con unas arcas de 189 dólares, hay un montón de empresas que Berkshire podría adquirir directamente, mediante una oferta de acciones/efectivo, o adquirir una participación de control. Sin embargo, dada la desenfrenada subida de los precios de las acciones y las valoraciones en la última década, no tienen un precio razonable.

Dicho de otro modo:

"Precio es lo que pagas, valor es lo que obtienes". - Warren Buffett

El dilema de la valoración

El problema del dilema de la valoración es que históricamente ha precedido a revalorizaciones del mercado.

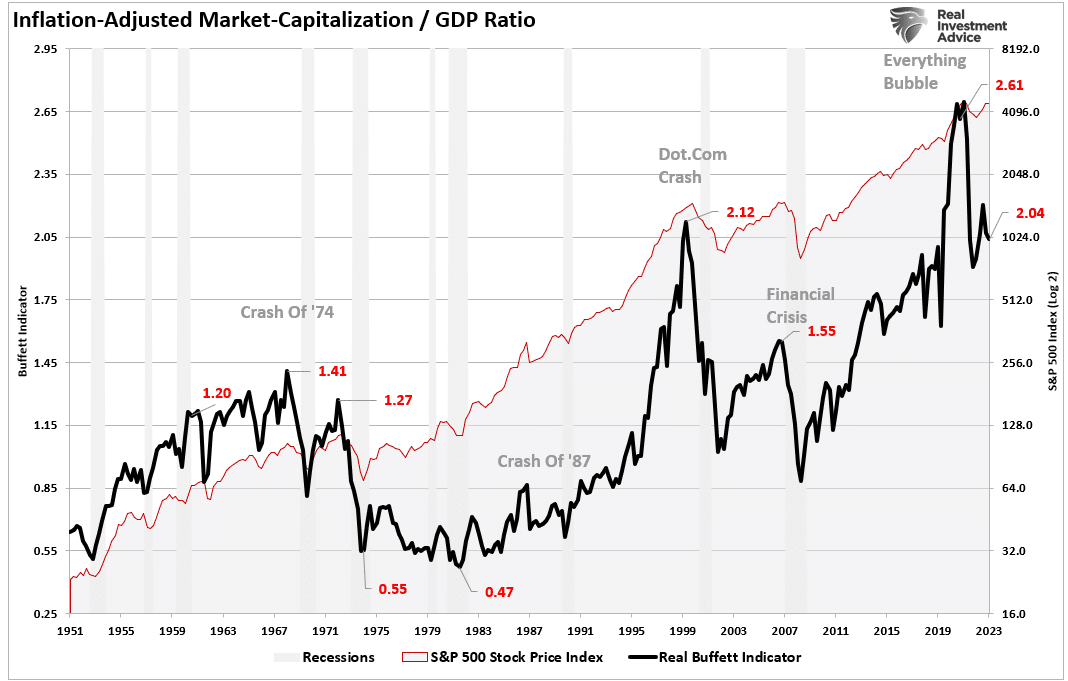

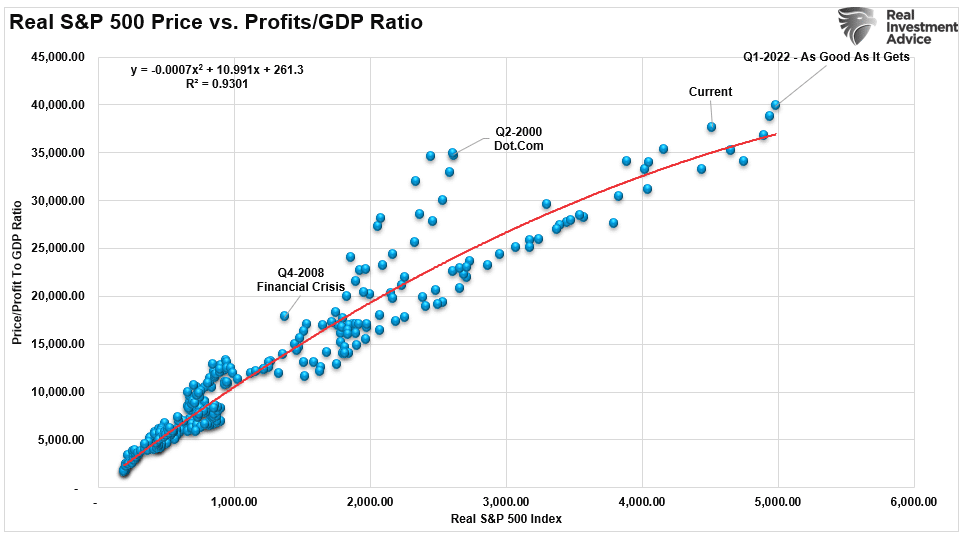

Una de las medidas de valoración favoritas de Warren Buffett es la relación entre la capitalización de mercado y el PIB. Yo lo he modificado ligeramente para utilizar cifras ajustadas a la inflación. Esta medida es sencilla: las acciones no deberían cotizar por encima del valor de la economía. La razón es que la actividad económica proporciona ingresos y beneficios a las empresas.

Como se explica en el artículo titulado “Los mercados de valores están desligados de todo”, el entorno actual es cualquier cosa menos oportunista para un inversor en valor como Warren Buffett. A saber:

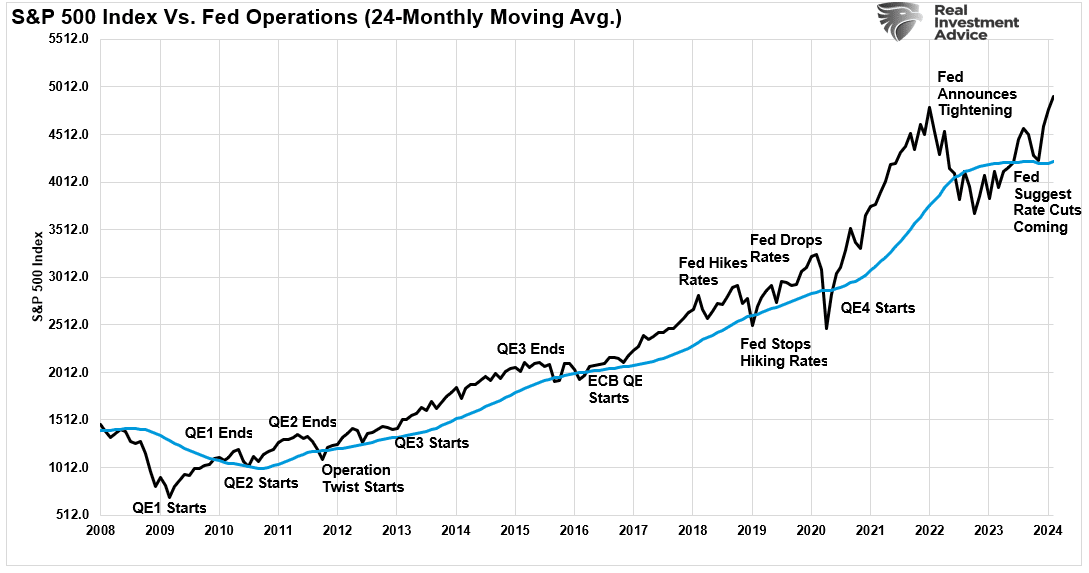

"Aunque los precios de las acciones pueden desviarse de la actividad inmediata, las reversiones del crecimiento económico real acaban produciéndose. Esto se debe a que los beneficios de las empresas van en función del gasto de consumo, las inversiones empresariales, las importaciones y las exportaciones. La desconexión del mercado de la actividad económica subyacente se debe a la psicología. Tal es particularmente el caso durante la última década, cuando las sucesivas rondas de intervenciones monetarias llevaron a los inversores a creer que 'esta vez es diferente'".

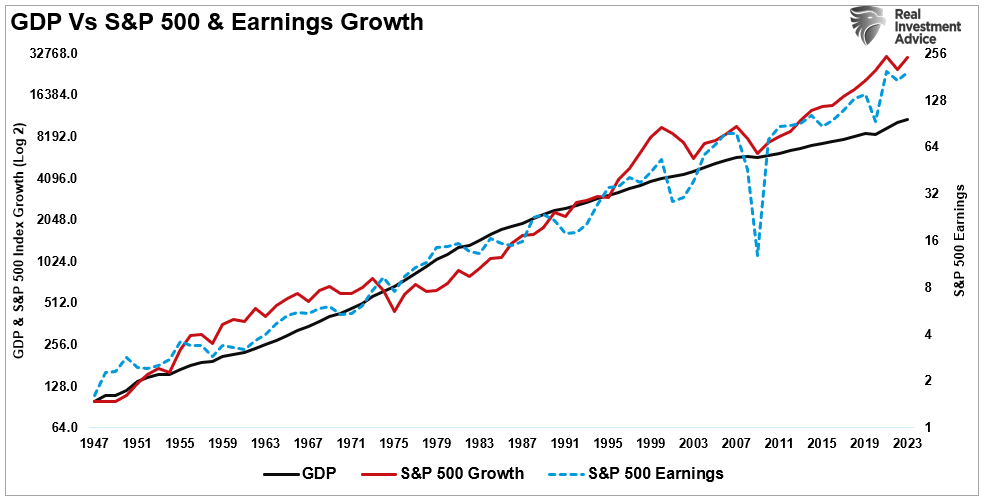

Existe una correlación entre la actividad económica y las subidas y bajadas de los precios de las acciones. Por ejemplo, en el año 2000 y de nuevo en 2008, los beneficios empresariales se redujeron en un 54% y un 88%, respectivamente, al disminuir el crecimiento económico. Y todo eso a pesar de los llamamientos a un crecimiento incesante de los beneficios antes de las dos contracciones anteriores.

Al decepcionar los beneficios, los precios de las acciones se ajustaron casi un 50% para realinear las valoraciones con unos beneficios actuales más débiles de lo esperado y un crecimiento más lento de los beneficios futuros. Así pues, aunque los mercados bursátiles vuelven a estar alejados de la realidad, el análisis de las anteriores contracciones de los beneficios sugiere que tales desviaciones no son sostenibles.

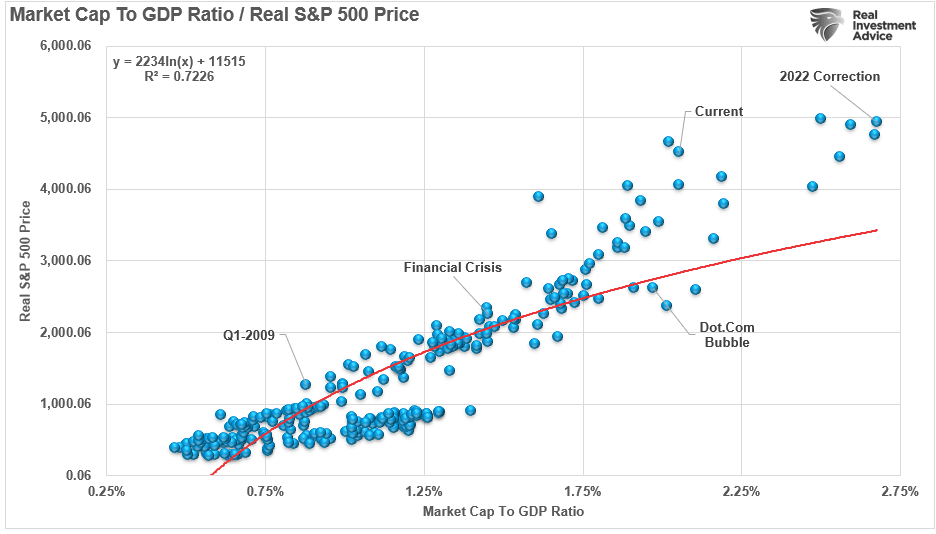

Con los datos actuales de la relación capitalización de mercado/PIB fuera del rango histórico a medida que se ralentiza el crecimiento económico, se puede entender el dilema de Berkshire de desplegar efectivo.

El riesgo de pagar en exceso por los activos se reduce a mantener la rentabilidad actual.

El problema de Berkshire a la hora de encontrar adquisiciones "a un precio razonable " no es sólo una cuestión de excesiva exigencia con las oportunidades. Tras más de una década de infusiones monetarias y tipos de interés cero, la mayoría de las empresas tienen precios muy por encima de lo que la dinámica económica puede soportar.

El segundo mensaje de la acumulación de efectivo de Buffett fue más bien una advertencia.

¿Va el efectivo de Buffett camino de un desplome?

"Ocasionalmente, los mercados y/o la economía provocarán que las acciones y bonos de algunas empresas grandes y fundamentalmente sólidas tengan precios sorprendentemente erróneos. De hecho, los mercados pueden —y lo harán— agarrotarse o desvanecerse de forma impredecible, como ocurrió durante cuatro meses en 1914 y unos pocos días en 2001. Si cree que los inversores estadounidenses son ahora más estables que en el pasado, acuérdese de septiembre de 2008. La velocidad de las comunicaciones y las maravillas de la tecnología facilitan la parálisis mundial instantánea, y hemos recorrido un largo camino desde las señales de humo. Estos pánicos instantáneos no ocurrirán a menudo, pero ocurrirán.

La capacidad de Berkshire para responder inmediatamente a las convulsiones del mercado, tanto con enormes sumas como con certeza de rendimiento, puede ofrecernos una oportunidad ocasional a gran escala. Aunque el mercado de valores es enormemente más grande que en nuestros primeros años, los participantes activos de hoy no son ni más estables emocionalmente ni están mejor formados que cuando yo estaba en la facultad. Por las razones que sean, los mercados muestran ahora un comportamiento mucho más parecido al de un casino que cuando yo era joven. El casino reside ahora en muchos hogares y tienta diariamente a sus ocupantes.

Hay una regla de inversión en Berkshire que no ha cambiado ni cambiará: No arriesgarse nunca a una pérdida permanente de capital. Gracias al impulso de Estados Unidos y al poder del interés compuesto, el terreno en el que operamos ha sido —y será— gratificante si se toman un par de buenas decisiones a lo largo de la vida y se evitan errores graves". - Warren Buffett

En otras palabras, mantiene niveles de efectivo tan elevados para aprovechar las dislocaciones del mercado. Esto es lo que ocurrió en 2008, cuando la prestigiosa firma de inversión "de zapato blanco " de Goldman Sachs (NYSE:GS) acudió a suplicar "cabizbajo" un rescate para evitar la quiebra. Buffett estuvo encantado de complacerle proporcionándole una inyección masiva de capital en condiciones lucrativas. Durante una crisis, “los que tienen el oro hacen las reglas".

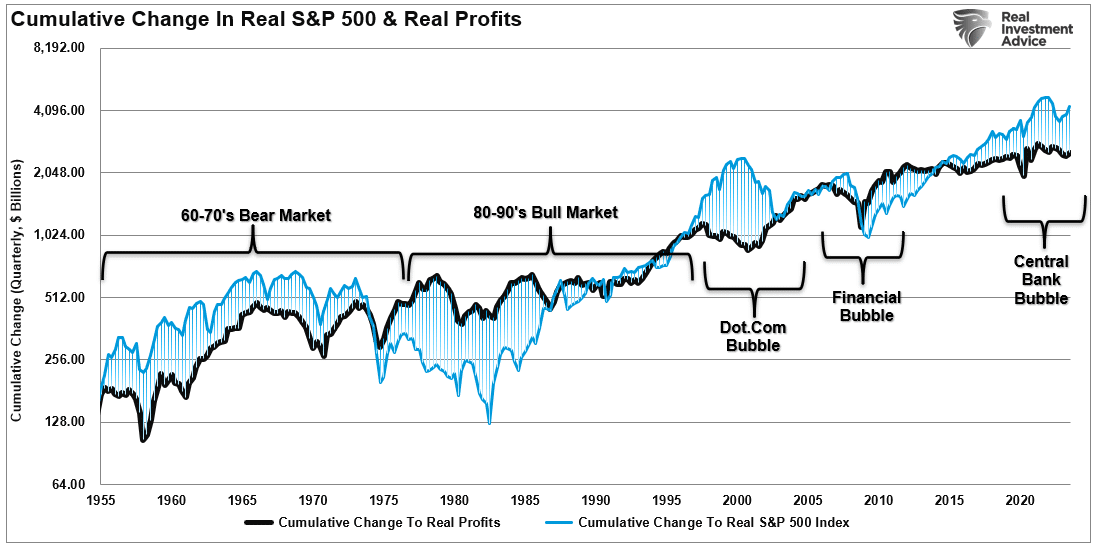

¿Se presentará una oportunidad así en el futuro? Lo más probable es que la respuesta sea afirmativa. Si examinamos los resultados empresariales en relación con el crecimiento económico, encontramos otra medida del exceso. El siguiente gráfico mide la variación acumulada del índice S&P 500 en comparación con los resultados de las empresas. De nuevo, cuando los inversores pagan más de un dólar por un dólar de beneficios, esos excesos acaban revirtiéndose. La actual desviación del mercado respecto a la rentabilidad subyacente sugiere que la eventual reversión será bastante poco amable con los inversores.

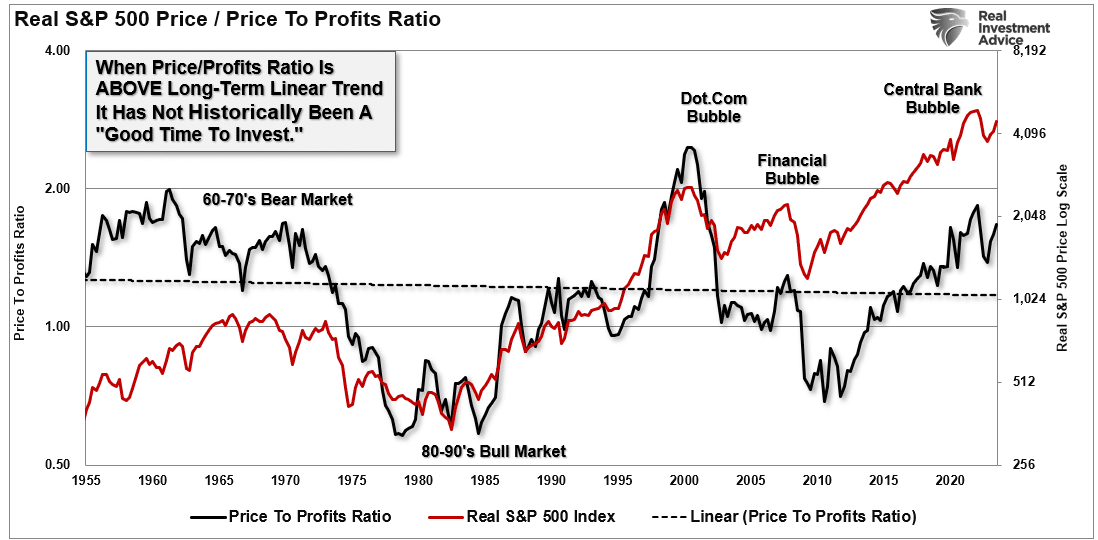

La correlación es más evidente en el mercado frente a la relación precio-beneficio empresarial. Una vez más, dado que los beneficios empresariales van en última instancia en función del crecimiento económico, la correlación no es inesperada. Por lo tanto, tampoco debería serlo la inminente reversión en ambas series. En la actualidad, esa relación se aproxima a niveles que precedieron a reversiones más significativas del mercado para realinear los mercados con la rentabilidad.

Como se ha señalado, la elevada correlación no es sorprendente. Los inversores deberían esperar una eventual reversión con el mercado en la parte más extrema del espectro de valoración. Sin embargo, esas reversiones podrían tardar mucho más en darse de lo que supondría la lógica.

Los inversores creen que la desviación entre los fundamentales y la fantasía no importa mientras la Fed respalde los precios de los activos. Este punto sigue siendo difícil de discutir.

Sin embargo, como siempre ocurre, la reversión de los excesos se producirá. La acumulación de efectivo de Buffett sugiere que es consciente de que tal reversión no carece de precedentes. Y lo que es más importante, quiere aprovecharla cuando se materialice.

¿Cómo seguir aprovechando las oportunidades del mercado? ¡Pruebe InvestingPro y averígüelo! Suscríbase al plan que mejor se adapte a sus necesidades con GRANDES DESCUENTOS ya aplicados con el código INVESTINGPRO1:

Para InvestingPro: Disfrute, entre otros muchos servicios de valor añadido, de una experiencia 100% sin anuncios, acceda a más de 100 parámetros fundamentales, sugerencias de estrategias ganadoras...

- Haga clic aquí para aprovechar el descuento especial de la suscripción a InvestingPro a 1 año

- Haga clic aquí para aprovechar el descuento especial de la suscripción a InvestingPro a 2 años

Para InvestingPro+: Añada más valor a sus operaciones con, entre otros, más de 1.200 parámetros fundamentales, historial de datos financieros de 10 años, valores con más de 14 modelos financieros probados...