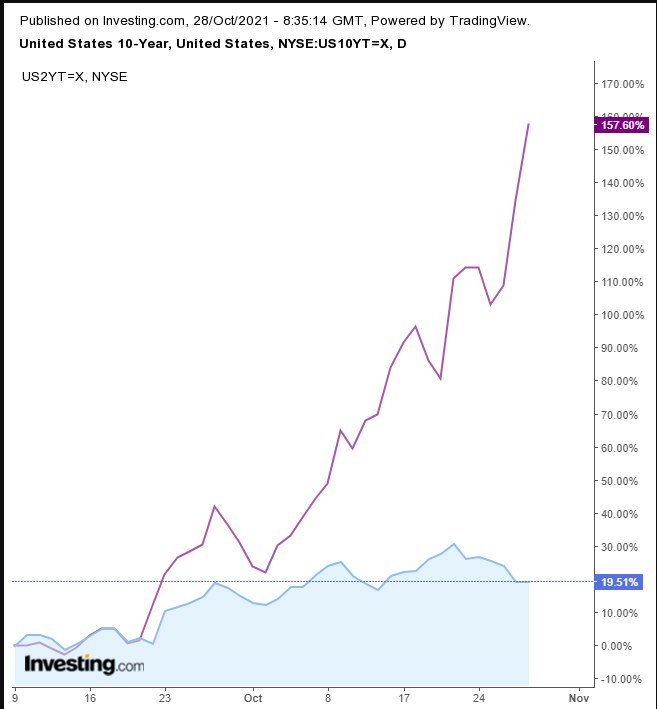

Tras registrar un nuevo máximo histórico el martes, el índice S&P 500 cayó el miércoles, perdiendo un 0.5%. El movimiento coincidió con un aplanamiento de la curva de rendimientos, ya que el billete a 2 años, que representa las apuestas a más corto plazo, se disparó, mientras que el bono de referencia a más largo plazo a 10 años se movió con mucho menos ímpetu.

Por lo general, los bonos a más largo plazo ofrecen un mayor rendimiento para compensar la mayor espera que el inversionista debe tolerar hasta recibir el principio.

Sin embargo, ayer, los rendimientos a corto plazo subieron incluso cuando las emisiones a más largo plazo cayeron. Esto es un claro indicio de que los inversionistas están sacando su dinero de los pagarés a corto plazo, lo que hace que esos rendimientos se disparen. Cuando los precios de los bonos del Tesoro a más largo plazo suben, su pago se vuelve relativamente menor frente a la inversión, por lo que sus rendimientos caen.

Presumiblemente, los inversionistas están trasladando su dinero a los bonos a más largo plazo para preservar el poder adquisitivo ante la mayor inflación de los últimos 30 años, medida por el índice de gastos de consumo personal básico. Esta es la medida de inflación preferida por la Fed, ya que excluye los volátiles precios de los alimentos y la energía.

La métrica subió un 0.3% en agosto, un 3.6% interanual. Los datos del PCE de septiembre se publicarán mañana y se espera un aumento del 0.2% para la medida básica.

Se trata de la cifra más alta desde mayo de 1991, lo que ha llevado al presidente de la Fed, Jerome Powell, a calificar el dato de "frustrante", tras insistir durante meses en que la inflación iba a ser transitoria.

Tal vez en previsión, ayer los inversionistas en acciones estaban transfiriendo sus fondos de los activos de riesgo a refugios más seguros.

El índice de referencia amplio completó una Estrella Vespertina, un patrón bajista de tres sesiones.

Una Estrella Vespertina comienza cuando un rally sigue siendo fuerte. Los participantes alcistas añaden una vela verde larga. Al día siguiente, el precio prolonga la subida. Sin embargo, hay una señal de advertencia. El SPX sólo produjo una pequeña vela. Por un lado, se produjo una brecha alcista, supuestamente mostrando impulso. Sin embargo, no logró subir más allá de su precio de apertura. Esto podría ser motivo de preocupación.

El tercer día, el miércoles, el índice S&P 500 fue incapaz de prolongar la subida y, en cambio, cayó. El panorama pasó de ser alcista a potencialmente bajista. Y lo que es peor, cuando el precio no se limitó a caer desde el avance del martes, sino que borró totalmente las ganancias del lunes, se estaba enviando un poderoso mensaje de pesimismo. Parece que los bajistas están al mando ahora.

Por último, la vela de en medio es una estrella fugaz o una vela de onda alta. Cualquiera de las dos es bajista, lo que refuerza las señales de que los vendedores están tomando el control.

Ayer el precio encontró apoyo en el máximo anterior del 2 de septiembre. ¿Considerará el interés comprador suficiente el hecho de que el precio lo haya superado como señal de una tendencia alcista continuada? La Tasa de Cambio (ROC) que mide el impulso dice que no.

Estrategias de operación

Los operadores conservadores deberían mantenerse al margen de esta operación, ya que consideran que niega la tendencia alcista.

Los operadores moderados se plantearían ponerse en corto si el índice vuelve a probar el nivel de los 4,600 y retrocede, demostrando que sigue habiendo un exceso de oferta.

Los operadores agresivos podrían ponerse en corto a voluntad, siempre que acepten el riesgo para igualar la recompensa de moverse antes que el resto del mercado. Operar según un plan coherente. He aquí un ejemplo:

Ejemplo de operación - Posición corta

Entrada: 4575

Stop-Loss: 4600

Riesgo: 25 puntos

Objetivo: 4500

Recompensa: 75 puntos

Ratio riesgo/recompensa: 1:3

Nota del autor: Operar no es adivinar. Más bien, es trabajar las probabilidades. Los operadores saben que hay días de subida y de bajada. Los profesionales saben que no deben entusiasmarse con ninguno de ellos, pero si confían en su estrategia, mantienen el rumbo. El objetivo es mostrar rendimientos constantes y consistentes sobre una base estadística. Hasta que aprenda a escribir un plan que esté de acuerdo con su presupuesto, tiempo y temperamento, puede utilizar nuestras muestras siempre que se dé cuenta de que son sólo para su educación, no para obtener beneficios, o acabará sin ninguno de los dos. Garantizado. Y no hay devolución de dinero.