Bloomberg escribía recientemente un gran artículo sobre la "Ley de las consecuencias imprevistas. A saber:

Sólo hay una ley verdadera en la historia: la ley de las consecuencias imprevistas". A principios de la década de 1920, el economista de la Universidad de Chicago Frank Knight estableció la famosa distinción entre riesgo calculable e incertidumbre incognoscible. Pasó por alto un tercer ámbito: La imprevisión, cuando lo que ocurre no es lo que se suponía que iba a ocurrir".

Aunque el artículo se centra principalmente en el aumento del rendimiento de los bonos, es aplicable a varios acontecimientos actuales del mercado. Como siempre ocurre, los individuos siempre buscan por qué "esta vez es diferente". No es de extrañar que las consecuencias de tal pensamiento conduzcan sistemáticamente a un rendimiento inferior al esperado. A saber:

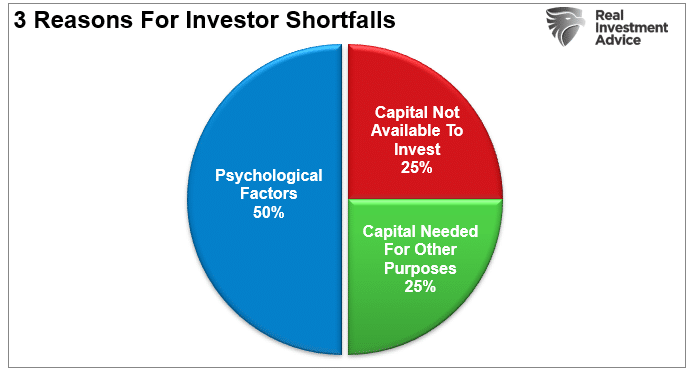

"A lo largo de la historia, siempre que la mayoría de los inversores han pensado lo peor sobre una determinada clase de activos, a menudo ha sido el momento adecuado para empezar a comprar. Como hemos comentado a menudo, los comportamientos psicológicos representan hasta el 50% de las razones por las que los inversores obtienen sistemáticamente malos resultados en los mercados a largo plazo".

Los sesgos conductuales conducen a una mala toma de decisiones de inversión. Dalbar definió específicamente nueve de los sesgos irracionales del comportamiento inversor:

- Aversión a la pérdida - El miedo a la pérdida lleva a retirar el capital en el peor momento posible. También conocido como "venta de pánico".

- Marco estrecho - Tomar decisiones sobre una parte de la cartera sin tener en cuenta los efectos sobre el total.

- Anclaje - El proceso de permanecer centrado en lo sucedido anteriormente y no adaptarse a un mercado cambiante.

- Contabilidad mental - Separar mentalmente el rendimiento de las inversiones para justificar el éxito y el fracaso.

- Falta de diversificación - Creer que una cartera está diversificada cuando se trata de un conjunto de activos altamente correlacionados.

- Efecto rebaño - Seguir lo que hacen los demás. Lo que lleva a "comprar caro/vender barato".

- Arrepentimiento - No realizar una acción necesaria debido al arrepentimiento por un fracaso anterior.

- Respuesta de los medios de comunicación - Los medios de comunicación se inclinan por el optimismo para vender productos de los anunciantes y atraer espectadores/lectores.

- Optimismo - Las suposiciones demasiado optimistas conducen a caídas bastante drásticas cuando se topan con la realidad.

Los mayores problemas para los individuos son el "efecto rebaño" y la "aversión a la pérdida".

Estos dos comportamientos tienden a ir de la mano, agravando los errores de los inversores a lo largo del tiempo. Cuando los mercados suben, los particulares creen que la tendencia actual de los precios se mantendrá por tiempo indefinido. Cuanto más dura la tendencia alcista, más arraigada está esta creencia hasta que los últimos "reacios" finalmente "compran" cuando los mercados financieros evolucionan hacia un "estado de euforia".

A medida que los mercados descienden, se produce una lenta toma de conciencia de que "este descenso " es algo más que una oportunidad para "comprar en la caída". A medida que se acumulan las pérdidas, la ansiedad por perder aumenta hasta que los individuos tratan de "evitar más pérdidas" vendiendo.

Como era de esperar, las consecuencias de los sesgos emocionales son más negativas en los picos y valles del mercado.

Altas valoraciones y tipos y baja volatilidad

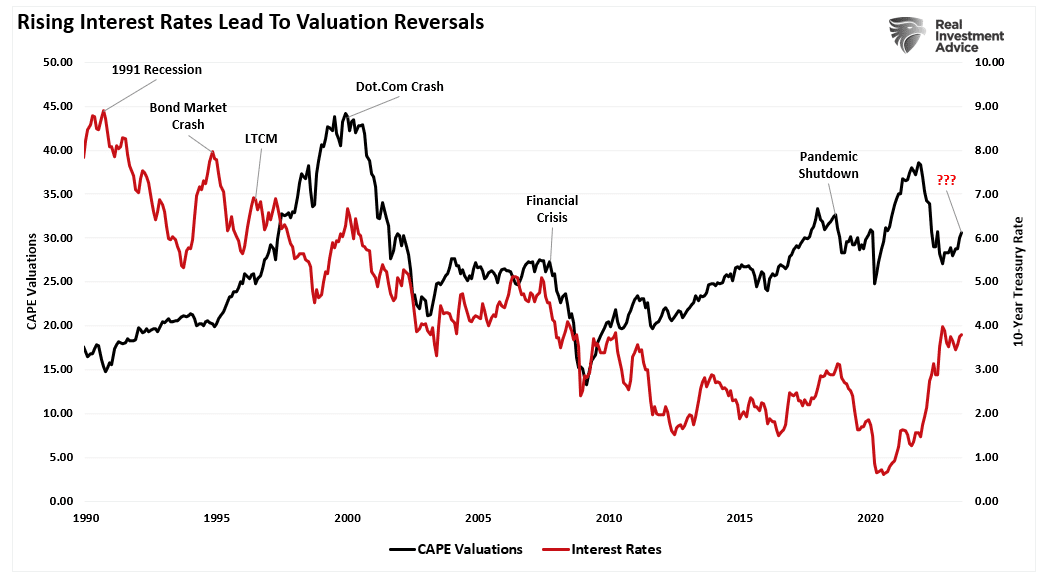

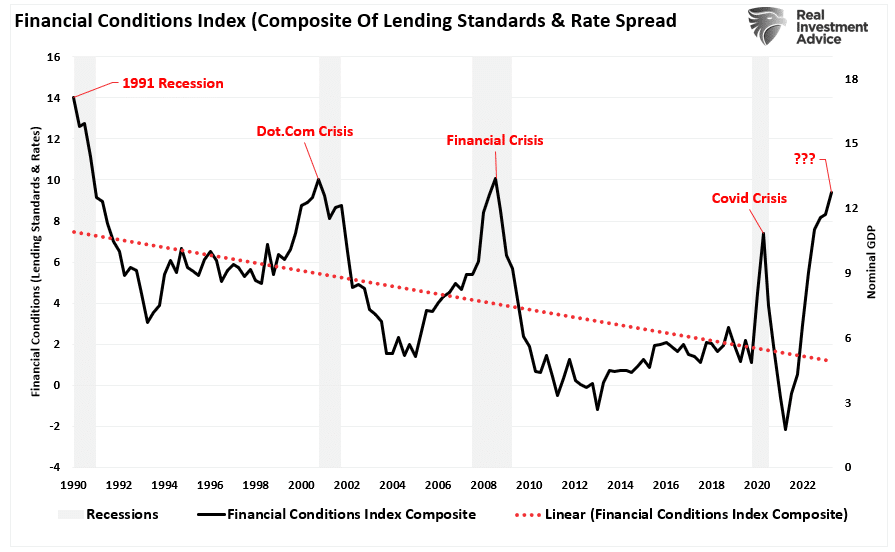

En 2023, la gran noticia es la subida de los tipos de interés. Los mayores costes de los préstamos impiden el crecimiento económico, lo que en última instancia reduce los beneficios empresariales. Curiosamente, los inversores optan por creer que esta vez es diferente. Así lo ponen de manifiesto la subida de los precios de los activos y la supresión de la volatilidad.

Al mismo tiempo, a pesar de las consecuencias de la subida de los tipos de interés, los inversores están dispuestos a pagar múltiplos más elevados por los beneficios empresariales a pesar de la ralentización de las tasas de crecimiento económico. Históricamente, las consecuencias de pagar en exceso por las valoraciones en un entorno de tipos al alza no han sido positivas. Sin embargo, a corto plazo, los inversores suelen caer en un sentimiento de complacencia, creyendo de nuevo que esta vez es diferente.

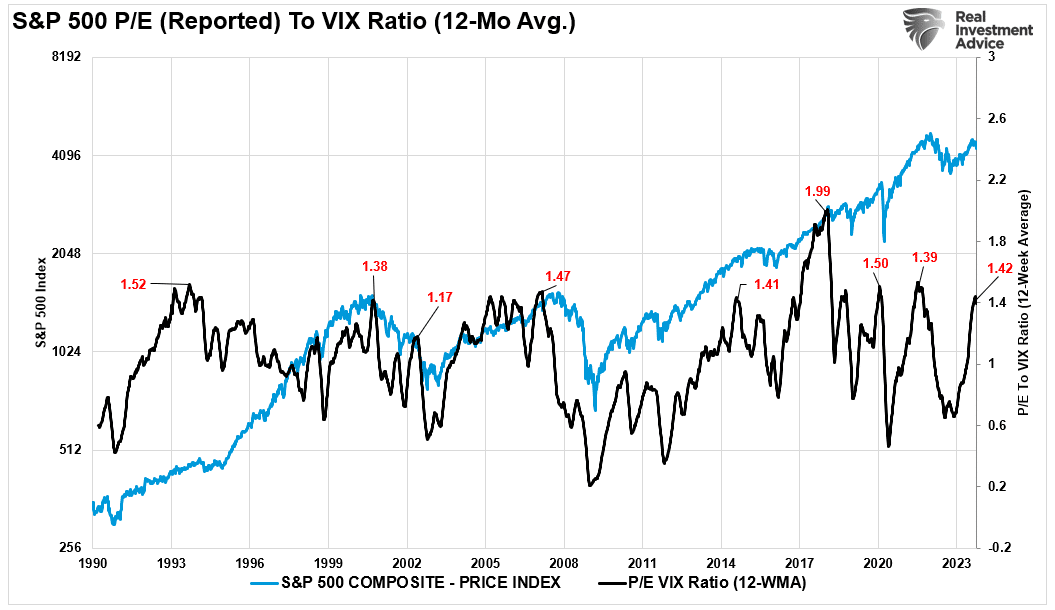

La semana pasada se planteaba una cuestión interesante en Twitter (NYSE:TWTR) cuando publiqué el siguiente gráfico de la relación entre valoración (PER) y el índice de volatilidad (VIX). El gráfico muestra que, cuando la relación es elevada, a menudo ha coincidido con correcciones más importantes o mercados bajistas.

Como era de esperar, recibí el siguiente comentario.

(1994 y 2018 parecen diferentes, con el VIX en 1,52 y en 1,99 respectivamente seguido de una subida del S&P500. No está muy claro cómo de fiable es este indicador.)

Thomas parece olvidar la caída del 20% de finales de 2018. Sin embargo, sugerir que el indicador es "poco fiable " basándose en dos ejemplos históricos es básicamente confiar en el escenario de "esta vez es diferente".

En algún momento en un futuro no muy lejano, los inversores probablemente descubrirán las consecuencias no deseadas de pagar en exceso por los activos e ignorar el riesgo en un entorno de tipos de interés elevados.

Como siempre ocurre, "el momento oportuno lo es todo".

Las consecuencias de la esperanza

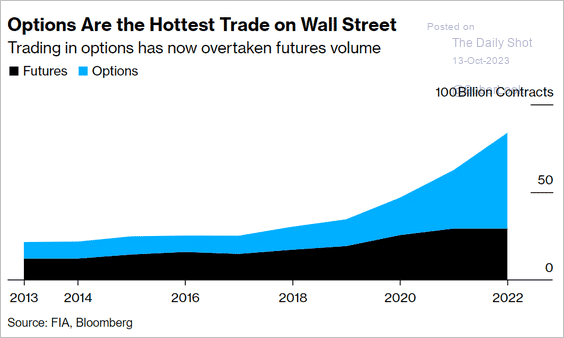

Vivimos tiempos apasionantes. Por un lado, un gran contingente de inversores espera que las acciones sigan subiendo indefinidamente. Así lo demuestra el fuerte aumento del comercio de opciones en los últimos años. Las opciones y los futuros son algunas de las formas más especulativas de activos, ya que tienen fecha de vencimiento.

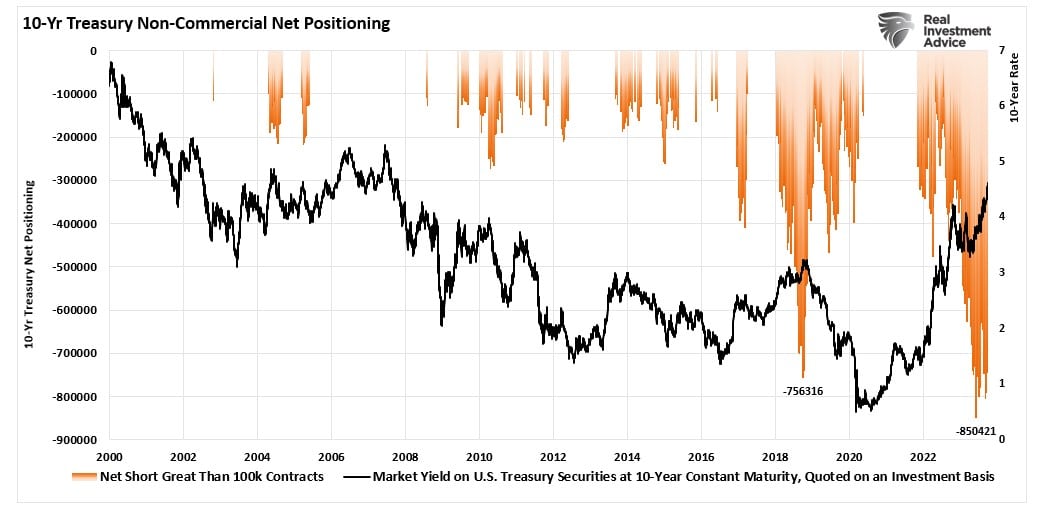

Por otro lado, existe un importante coro "bajista " que apuesta por la continuación de un mercado bajista en los bonos.

Aunque cada bando apuesta por que "esta vez sea diferente", es poco probable que ambos acierten. Las consecuencias de unos tipos más elevados y una política monetaria más restrictiva son un lastre para el crecimiento económico. Por ello, y como era de esperar, estas políticas siempre han precedido a recesiones económicas y a acontecimientos financieros.

Sin embargo, los que esperan que "esta vez sea diferente" deben creer que el Gobierno o la Reserva Federal pueden controlar los resultados para limitar las crisis financieras, los mercados bajistas o las recesiones. En "Consecuencias imprevistas de la acción social intencionada" (American Sociological Review, 1936), Robert K. Merton propuso cinco posibles razones por las que los planes mejor trazados de políticos y planificadores se tuercen con tanta frecuencia:

- El conocimiento parcial es "la paradoja de que, mientras que la experiencia pasada es la única guía de nuestras expectativas en el supuesto de que ciertos actos pasados, presentes y futuros son lo suficientemente parecidos como para agruparlos en la misma categoría, estas experiencias son en realidad diferentes".

- El error es "la suposición demasiado apresurada de que las acciones que en el pasado han conducido al resultado deseado seguirán haciéndolo".

- La "inmediatez imperiosa del interés " son los "casos en los que la preocupación primordial del actor por las consecuencias inmediatas previstas excluye la consideración de consecuencias ulteriores u otras del mismo acto".

- Los "valores fundamentales" son los "casos en los que no hay consideración de otras consecuencias debido a la necesidad sentida de cierta acción impuesta por ciertos valores fundamentales". El ejemplo que da Merton es la ética protestante de Max Weber y el espíritu del capitalismo, donde la gratificación diferida tuvo la consecuencia imprevista de acumular capital y, en última instancia, erosionar el ascetismo calvinista.

- Profecía autodestructiva en la que las "predicciones públicas de futuros desarrollos sociales con frecuencia no se sostienen precisamente porque la predicción se ha convertido en un nuevo elemento de la situación concreta... [de modo que] la condición de que 'las otras cosas sean iguales' asumida tácitamente en toda predicción no se cumple". - Bloomberg

Aunque esta vez pueda parecer diferente a corto plazo, las consecuencias imprevistas de las políticas monetarias siempre se han manifestado a largo plazo.

Esta vez no es diferente.