- Presenta sus resultados del 2T de 2022 el miércoles, 11 de mayo, tras el cierre

- Expectativa de ingresos: 20.050 millones de dólares

- Expectativa de BPA: 1,19 dólares

Cuando Walt Disney Company (NYSE:DIS) presente mañana sus últimos resultados trimestrales, las expectativas apuntan a que el aumento de la inflación, la intensa competencia en el negocio del streaming y la subida de los costes laborales lastrarán la capacidad del gigante mundial del entretenimiento para mantener un sólido repunte tras la pandemia. Disney cerró el lunes en 106,98 dólares.

Al igual que otras empresas de comunicación, Disney ha proyectado gran parte de su crecimiento futuro en el espacio del streaming, apostando que los consumidores prescindirán cada vez más de la televisión por cable tradicional para ver películas y series online.

El rendimiento de Disney en ese segmento ha sido bastante impresionante desde el lanzamiento de su app de streaming en noviembre de 2019. El número total de suscriptores de la compañía se acercaba a los 130 millones a finales del año pasado, cerrando su brecha de cuota de mercado con Netflix (NASDAQ:NFLX), cuya cifra de suscriptores ascendía a 222 millones el mes pasado.

Sin embargo, el entorno postpandemia ha creado un escenario más complicado para el sector. La reciente publicación de los pésimos resultados de Netflix respalda el argumento de que la Casa del Mickey Mouse probablemente tendrá dificultades para incorporar nuevos suscriptores a sus servicios Disney+, ya que el negocio del streaming atraviesa una importante corrección.

El lado positivo para el gigante del entretenimiento con sede en Burbank, California, son sus negocios tradicionales, incluidos los parques temáticos, los cruceros y las salas de cine que, a pesar de los crecientes riesgos macroeconómicos, deberían seguir prosperando ante la creciente demanda de viajes y ocio.

La división generó unos ingresos de 7.200 millones de dólares durante el primer trimestre fiscal, el doble de los 3.600 millones generados en el mismo trimestre del año anterior. Los resultados operativos del segmento aumentaron hasta 2.500 millones de dólares, frente a la pérdida de 100 millones de dólares registrada en el mismo periodo del año anterior.

Flujo de ingresos diversificado

Este año, el rendimiento de las acciones de Disney indica que el flujo de ingresos diversificado de la empresa está ayudando a la compañía a tener un mejor rendimiento que sus homólogos en la actual crisis del mercado.

Sus acciones han perdido más de un 30% en 2022, aproximadamente la mitad de las pérdidas registradas por Netflix. Ambas empresas tenían valores bursátiles similares a finales de diciembre, de unos 275.000 millones de dólares.

En una teleconferencia con los inversores en febrero, la directora financiera de Disney, Christine McCarthy, dijo que las nuevas tecnologías, como los móviles para el registro en los hoteles y los pedidos de comida, han reducido los costes, y añadió que el regreso de los eventos presenciales y los visitantes internacionales deberían impulsar las cifras de asistencia en un futuro próximo.

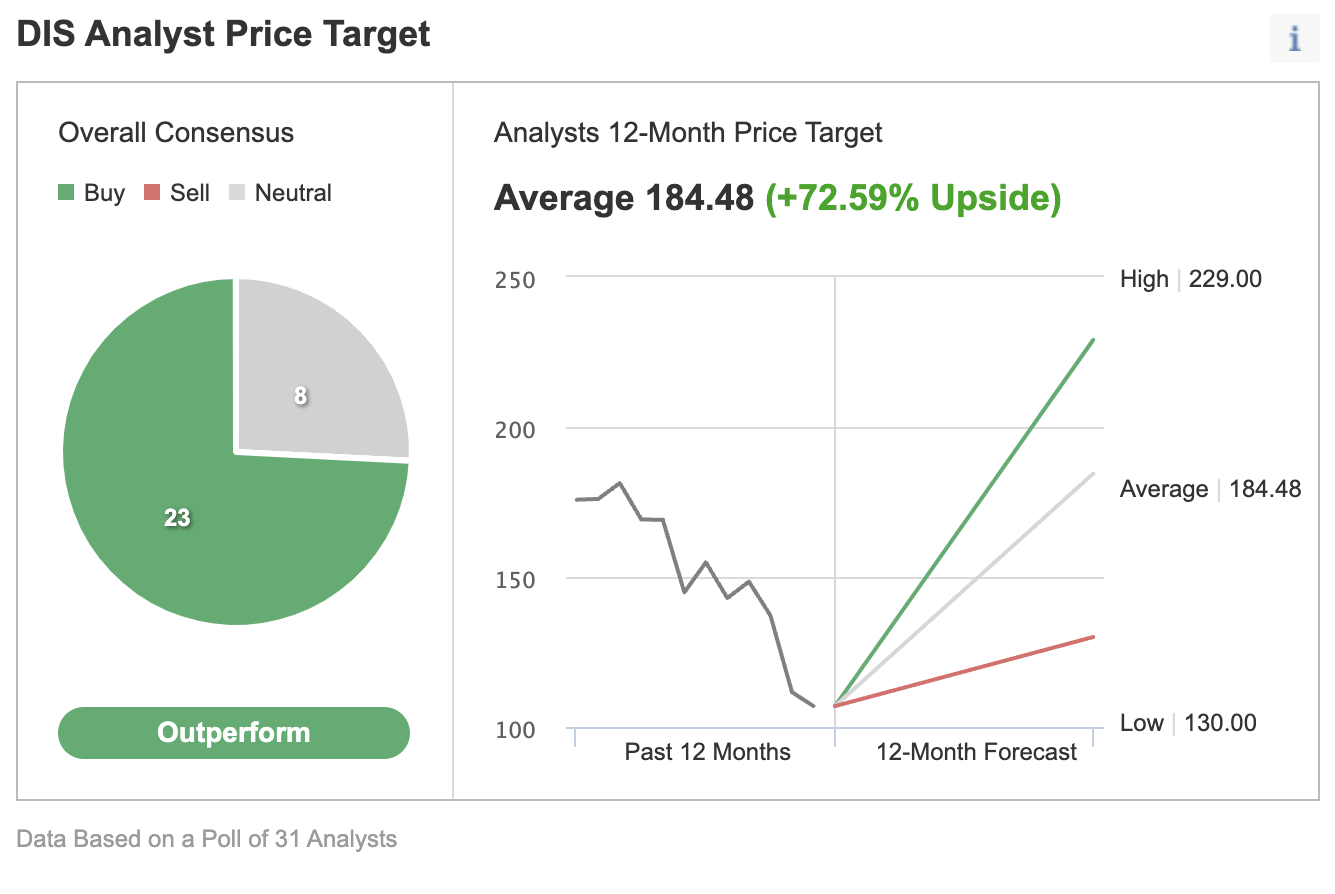

La resistencia de Disney en una de las épocas más difíciles para la industria del entretenimiento ha animado a muchos analistas de Wall Street a seguir siendo positivos en cuanto a sus perspectivas. La estimación de consenso de los analistas en una encuesta de Investing.com a 31 pronosticadores implica un potencial alcista del 72,5% para las acciones.

Fuente: Investing.com

En una nota reciente, Morgan Stanley (NYSE:MS) reiteraba su calificación de sobreponderación para las acciones de Disney, afirmando que la división de Parques de Disney ayudará a fortalecer las perspectivas de beneficio por acción de la compañía. La nota decía:

"Elevamos nuestras estimaciones de Parques y creemos que Disney está implementando herramientas tecnológicas y operativas que deberían impulsar un crecimiento estructuralmente mayor y márgenes incrementales de cara a los próximos años. Sin embargo, el streaming sigue sin ser un campo de rentabilidad demostrada, pero el éxito no tiene precio".

Wells Fargo (NYSE:WFC) también cree que hay más posibilidades de crecimiento en el negocio de parques de Disney. Según su nota:

"Observando los negocios y el rendimiento operativo de otras empresas del sector, creemos que hay espacio para que tanto los ingresos como los márgenes sigan una trayectoria más al alza que la de nuestro modelo/consenso actual".

Conclusión

Las acciones de Disney siguen siendo una de las principales opciones para muchos analistas de Wall Street debido al fuerte repunte de la demanda de sus parques y otros activos de entretenimiento que se vieron afectados durante la pandemia.

Debido a esta fortaleza, la empresa se encuentra en una posición privilegiada para hacer frente a los problemas económicos, como las subidas de los tipos de interés y una recesión.

El mercado actual hace que sea más difícil que nunca tomar las decisiones correctas. Tengamos en cuenta los obstáculos:

- Inflación

- Agitación geopolítica

- Tecnologías disruptivas

- Subidas de los tipos de interés

Para afrontarlos, necesita datos positivos, herramientas eficaces para clasificar los datos y una buena visión de lo que significa todo ello. Hay que eliminar de la inversión los sentimientos y centrarse en los fundamentales.

Para ello, existe InvestingPro+, con todos los datos y herramientas profesionales necesarios para tomar mejores decisiones de inversión.