El contexto macro puede calificarse de negativo para las bolsas desde que se comenzaron a eliminar los estímulos monetarios. Ahora, la situación se agrava con las subidas de tipos por parte de los bancos centrales de cada vez más países, y el drenaje de liquidez de la economía a través de la reducción de sus balances. La inflación además está comenzando a tener un efecto en los márgenes de las compañías que no pueden trasladar a los clientes finales el incremento de sus costes, lo que de forma agregada encaja con una economía en proceso de ralentización como la actual. La política de COVID cero en China tampoco ha ayudado precisamente al crecimiento mundial de la economía, cada vez más sensible a la evolución del gigante asiático.

A pesar de ello, las bolsas de todo el mundo consiguieron cerrar la racha de entre siete y ocho semanas consecutivas de pérdidas. Los índices americanos fueron los que protagonizaron un rebote más abultado, pero como ocurre con las grandes ligas deportivas, lo importante no es tanto el resultado del último partido como la regularidad durante la competición. En ese sentido, el 2022 no se está caracterizando por una actuación precisamente positiva de las bolsas. No sólo eso, sino que el sentimiento de los inversores va progresivamente cambiando.

Esto puede verse en las encuestas semanales, en niveles muy deprimidos en los que los bajistas son mayoría, pero también hay otras fuentes que podemos tener en cuenta.

Sin entrar a valorar si estamos en un mercado bajista o no, la deuda pública suele tener un buen comportamiento durante los grandes procesos correctivos de las bolsas. Y es que, como suele ocurrir en economía, el efecto retroalimentación es importante. Cuanto más efectivo se traslada de la renta variable a la renta fija, mayor es el riesgo de que las caídas de las bolsas se perpetúen en el tiempo, y de que los títulos de deuda pública lo hagan mejor; y cuanto más tiempo se mantenga esta situación, mayor es la probabilidad de que el efectivo siga teniendo como destino preferido la deuda pública. Como coberturas frente a las caídas de las bolsas -sin tener el efecto cupón-, los títulos de menor duración suelen ser más efectivos que los de duración más larga, más condicionados por el efecto de anticipación o descuento de escenarios macroeconómicos, aunque por el camino estos últimos ofrecen cupones mucho más atractivos.

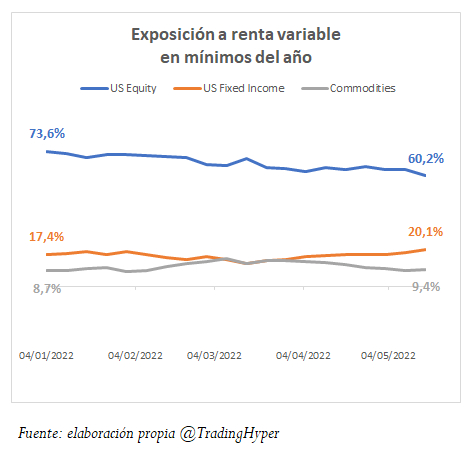

Lo que se observa en las últimas semanas es que el posicionamiento de los inversores está cambiando. Tras la mayor caída de la historia de los títulos del Tesoro americano, los inversores están encontrando en la renta fija una alternativa cada vez más atractiva a la renta variable. El proceso de reducción de la exposición a bolsa, con sus altibajos, continúa lento pero firme, por lo que el riesgo de que esta situación se cronifique es cada vez más alto.

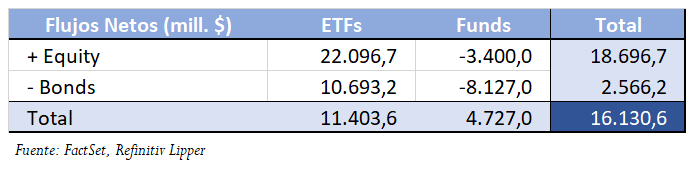

Flujos netos de efectivo

Los ETFs y los fondos de inversión son productos muy utilizados por una parte importante de la comunidad inversora, debido a su tratamiento fiscal especial y a la posibilidad que ofrecen de construir una cartera diversificada de manera muy sencilla. Por ese motivo, son un buen termómetro del interés y del miedo en cada momento.

Durante la última semana, ha habido signo mixto en las dos fuentes consultadas, pero con un saldo positivo total muy positivo de más casi 18.700 millones de dólares. En el conjunto del año, la renta variable ha recibido 93.615 millones de dólares.

Por lo que respecta a la cartera de derivados de inversores institucionales, vuelve a retroceder la exposición a renta variable hasta mínimos del ejercicio, favoreciendo a la renta fija.

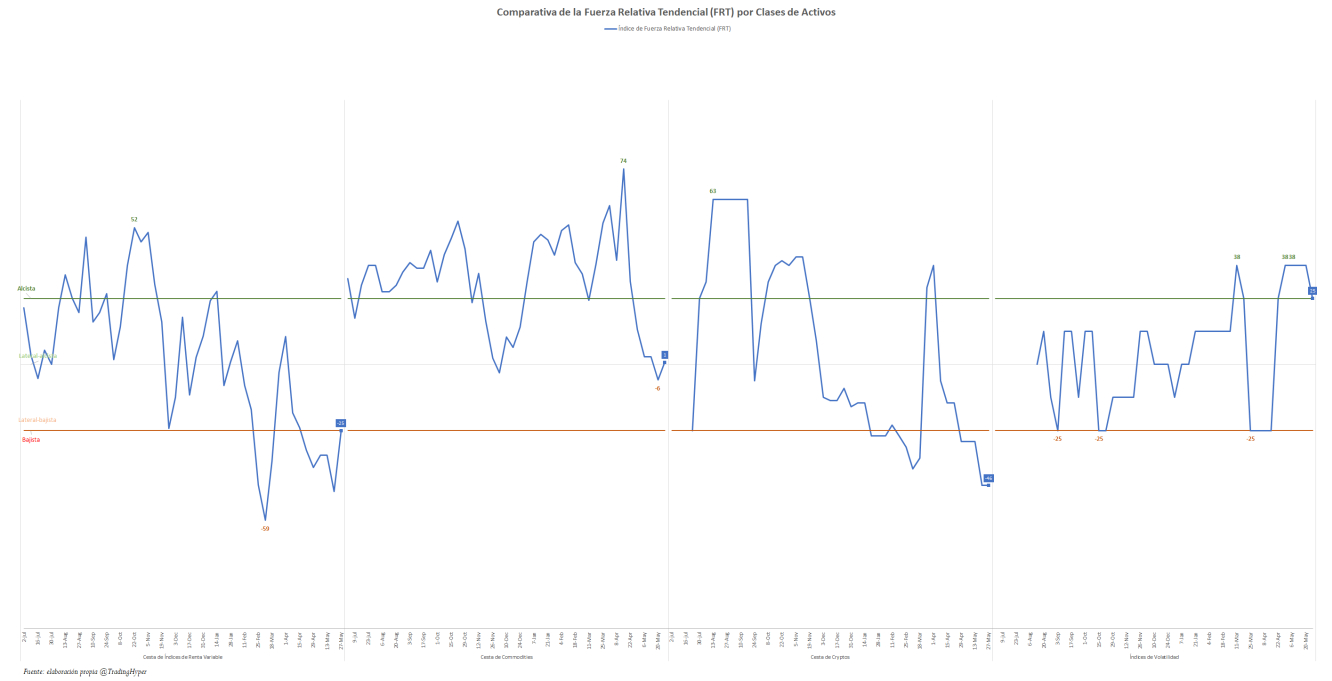

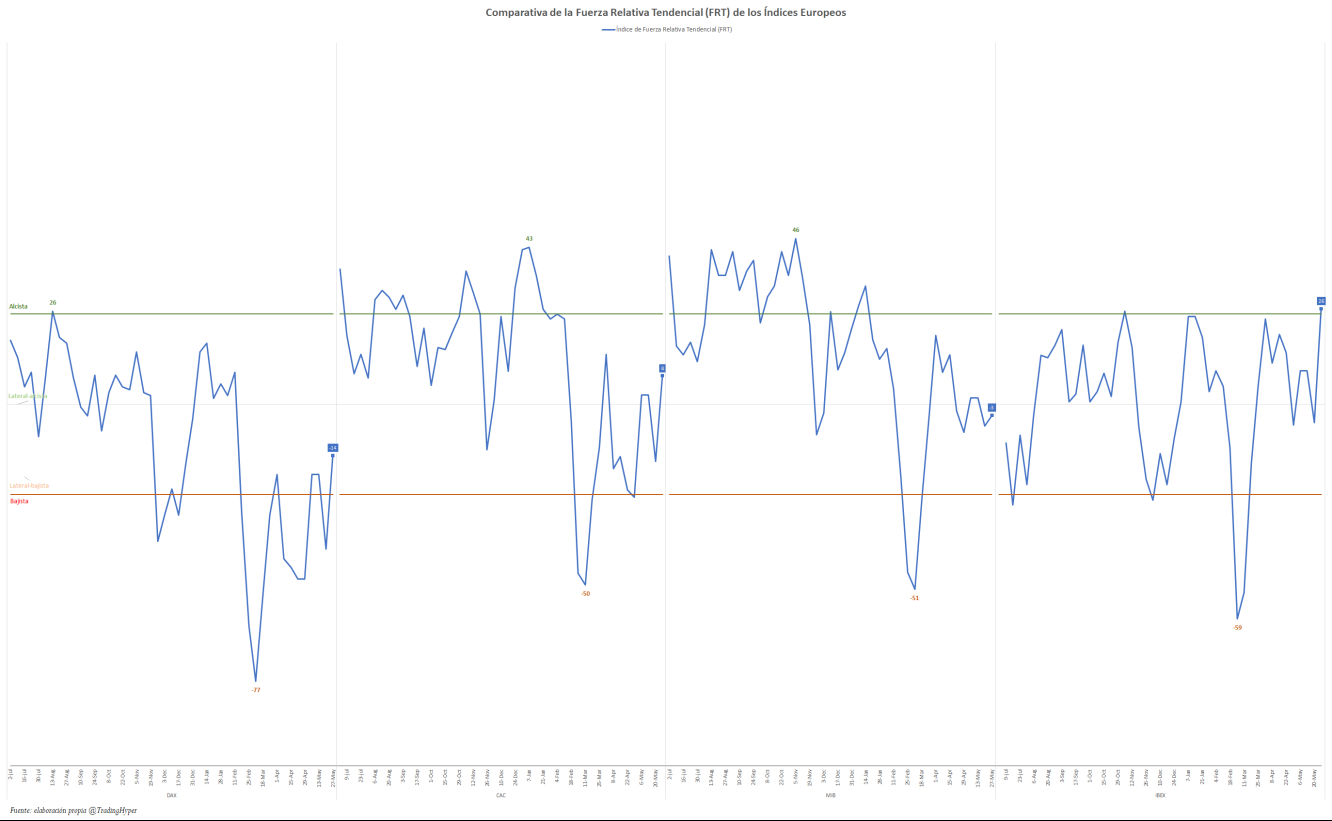

Seguimiento de la Fuerza Relativa Tendencial

Este indicador es útil a la hora de determinar el peso relativo que debe asignarse a cada clase de activo en una cartera diversificada. Se diferencian cuatro tipos de tendencias (alcista, lateral-alcista, lateral-bajista y bajista). Identificamos a continuación en qué punto se encuentra la FRT con datos de cierre del viernes y cómo ha evolucionado en el tiempo.

La FRT del conjunto de las materias primas (+1) continúa en zona lateral-alcista, aunque en términos relativos es la clase más fuerte. La renta variable (-25) y las cryptos (-46) muestran mayor debilidad.

Entre las familias de materias primas, Energía (+54) recupera fuerza interna, seguido de Alimentación (+8), Metales Industriales (-28), ya en zona bajista y, por último, Metales Preciosos (-75), en mínimos históricos.

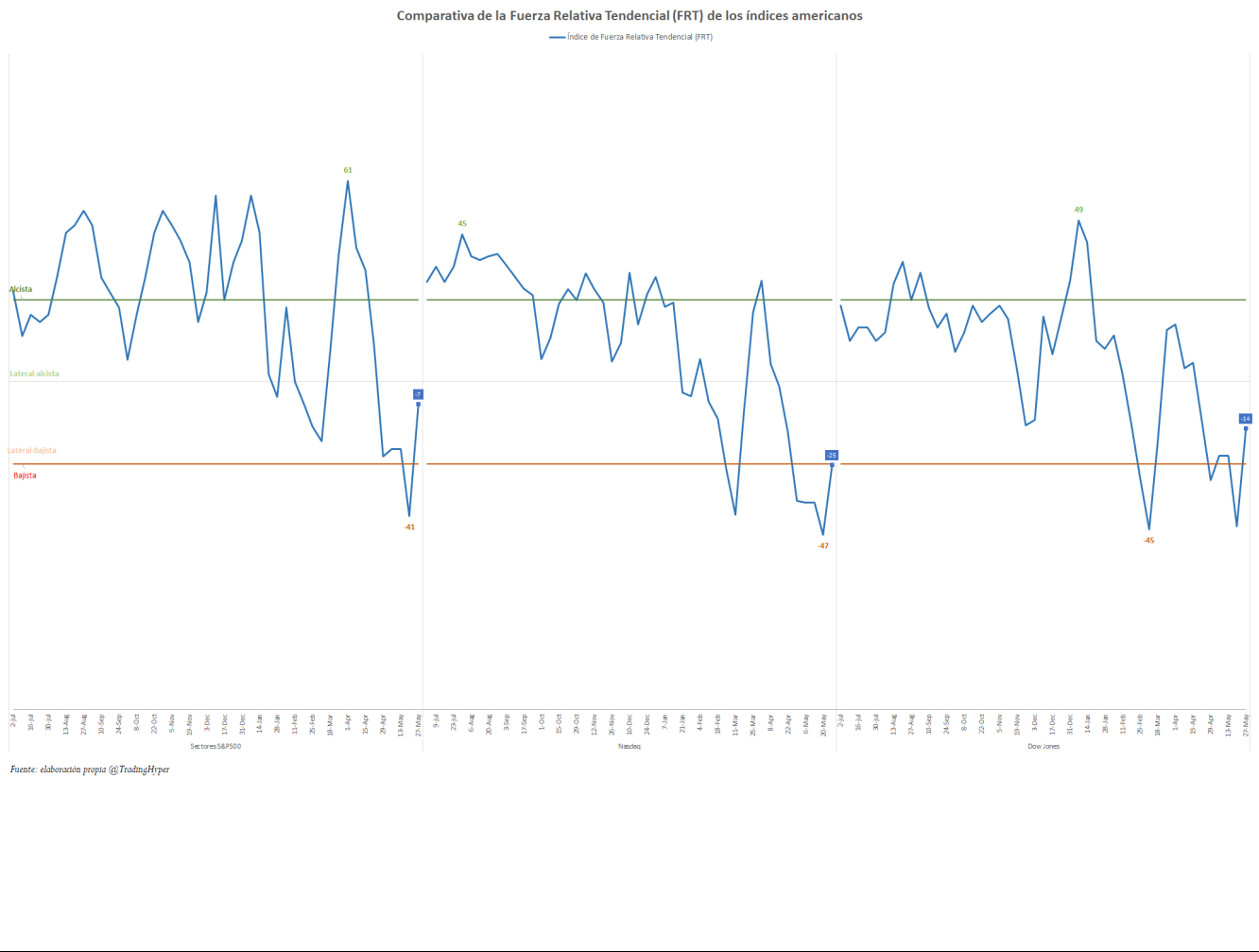

Dentro de la renta variable, los índices americanos (-50) se han recuperado de forma importante, si bien continúa en zona bajista, seguidos de los asiáticos (-32) y los europeos (-5), los que presentan mayor fuerza interna.

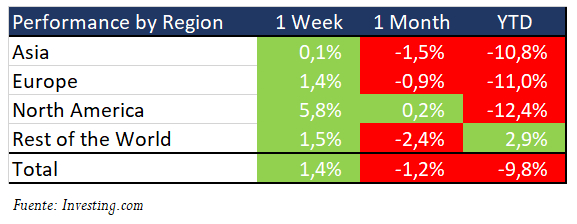

Todas las regiones han cerrado la semana en positivo, siendo los índices americanos los protagonistas con una importante recuperación del 5,8%. Aun así, continúa siendo la región con peor performance en lo que va de año.

Actualización de los niveles de control de los inversores institucionales

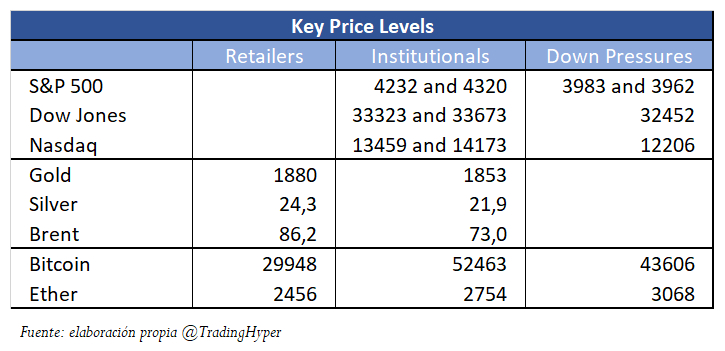

Como saben de artículos anteriores, nuestra predisposición es alcista mientras el precio de los distintos activos se sitúe por encima de los niveles en los que se encuentran posicionados los inversores institucionales y que se muestran en la tabla siguiente. Los niveles de presión bajista son relevantes a los efectos de anticipar en qué zonas de precios puede incrementarse temporalmente la volatilidad.

A pesar de las subidas de la semana, se mantiene el escenario de debilidad en los tres índices americanos mientras no superen los niveles de control localizados en 4.232 en el S&P 500, los 33.323 del Dow Jones de Industriales, que se encuentra mucho más próximo, y el Nasdaq en 13.459 puntos.

El oro ha recuperado la predisposición alcista al situarse por encima de los 1.853 dólares. Lo mismo sucede con la plata, que ha recuperado su nivel de control institucional situado en 21,9 dólares. El Brent, mantiene la predisposición alcista que se inició en diciembre de 2021.

En el mundo crypto, continúa el proceso de caída y, con él, el de los niveles de control de los inversores institucionales. La predisposición seguirá siendo de debilidad mientras Bitcoin no supere los 52.463 (sin cambios respecto de la semana pasada) y Ether se mantenga por debajo de los 2.754 (frente a los 2.817 anteriores).

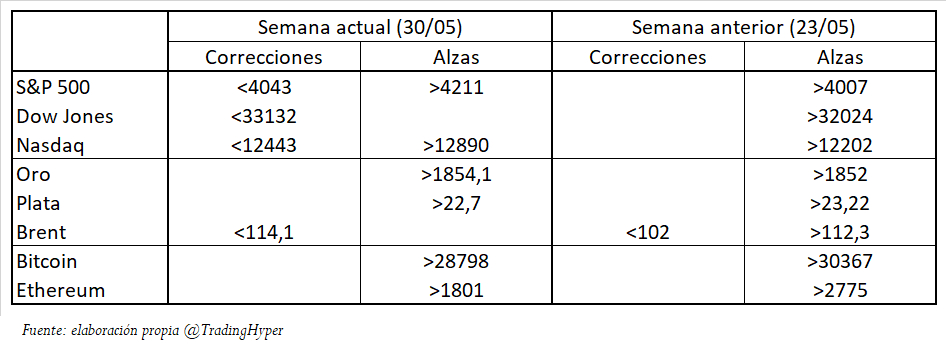

Actualizamos a continuación los niveles de prealerta más relevantes para la semana entrante, donde indicamos para cada uno de estos activos qué niveles, en caso de vulnerarse o superarse, podrían dar lugar a movimientos significativos.

¡Buena semana y buenas inversiones!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Inversores cada vez más cautos

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.