- Los índices principales registraron la semana pasada un descenso poco habitual, pero se observa un inusitado repunte del optimismo, que alcanza niveles no registrados en dos décadas.

- El frenesí se ve alimentado por una frecuencia sin precedentes de nuevos máximos históricos en 2024, 11 ya, lo que crea FOMO entre los inversores.

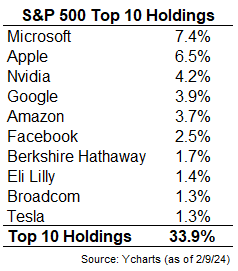

- El dominio de los gigantes tecnológicos en el S&P 500 suscita preocupación en torno a la concentración del mercado y sus consecuencias.

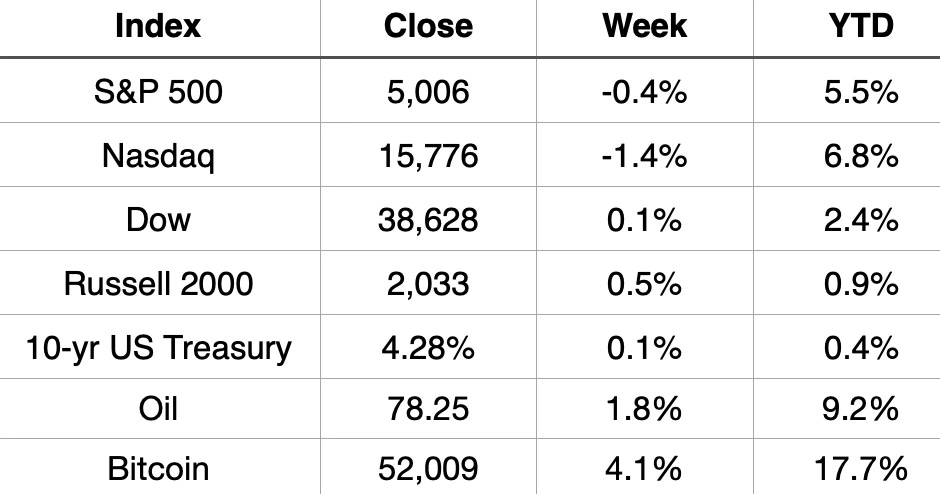

La semana pasada, los principales índices bursátiles de Estados Unidos experimentaron un ligero retroceso, lo que supone la segunda semana negativa de las últimas 16.

Si eso fuera todo, todo parecería normal. Sin embargo, el sentimiento alcista sigue creciendo a niveles excepcionalmente elevados, registrando máximos de 20 años.

Fuente: Hi Mount Research

Este sentimiento surge de la creciente frecuencia de nuevos máximos históricos en comparación con 2022 y 2023, donde los mercados sólo vieron un máximo cada año.

Sólo en 2024, ya se han registrado 11 nuevos máximos, lo que contribuye al aumento de la incertidumbre, especialmente evidente entre los valores tecnológicos.

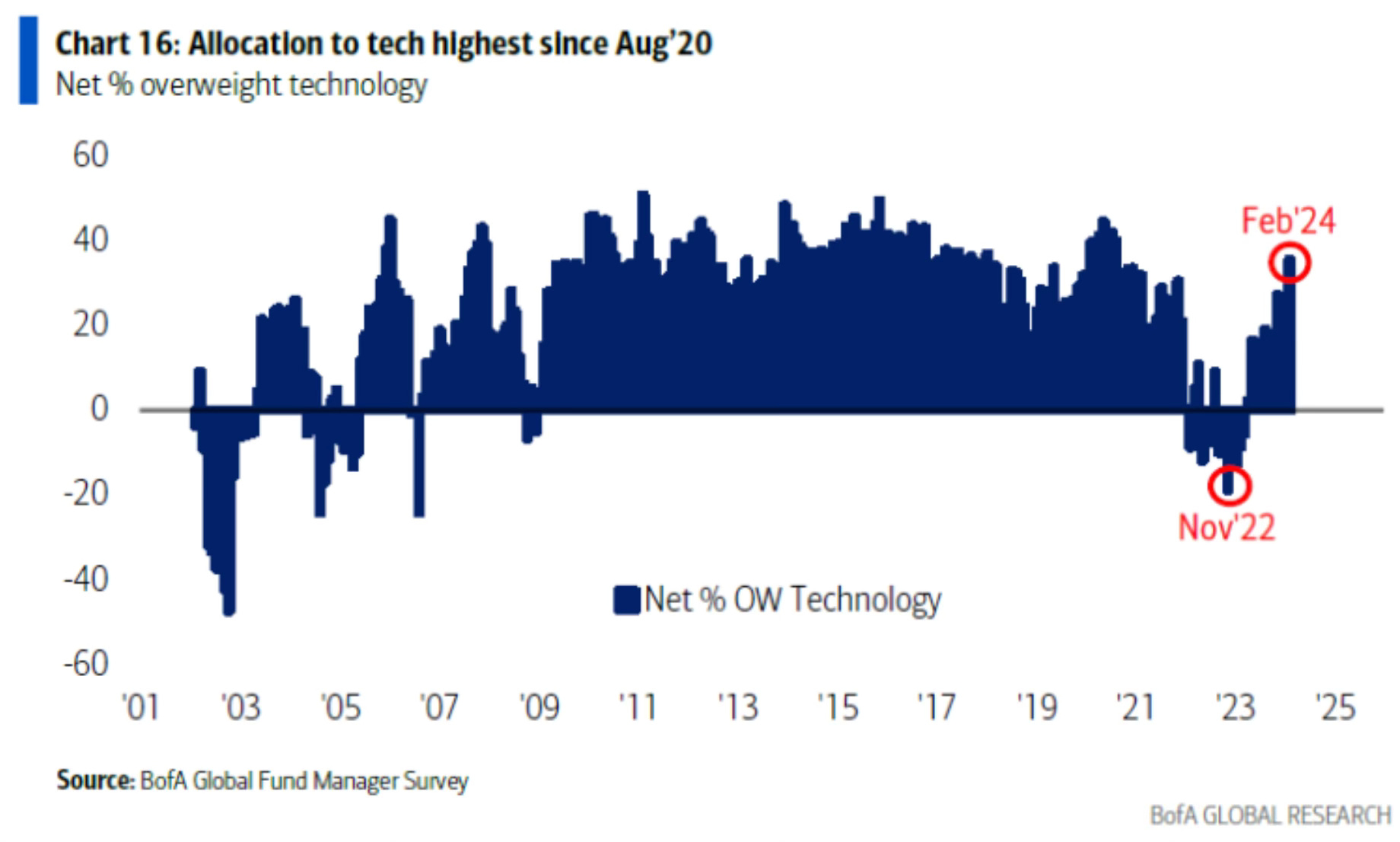

La asignación a la tecnología está en su nivel más alto desde agosto de 2020.

¿Se está produciendo una rotación hacia el sector tecnológico?

Para ser más específicos, centrémonos en seis valores del S&P 500, cada uno de ellos con valoraciones estelares que podrían parecer casi difíciles de comprender

- Microsoft (NASDAQ:MSFT) (3,1 billones de dólares)

- Apple (NASDAQ:AAPL) (2,9 billones de dólares)

- Nvidia (NASDAQ:NVDA) (1,8 billones de dólares)

- Amazon (NASDAQ:AMZN) (1,8 billones de dólares)

- Google (NASDAQ:GOOGL) (1,9 billones de dólares)

- Facebook (NASDAQ:META) (1,2 billones de dólares)

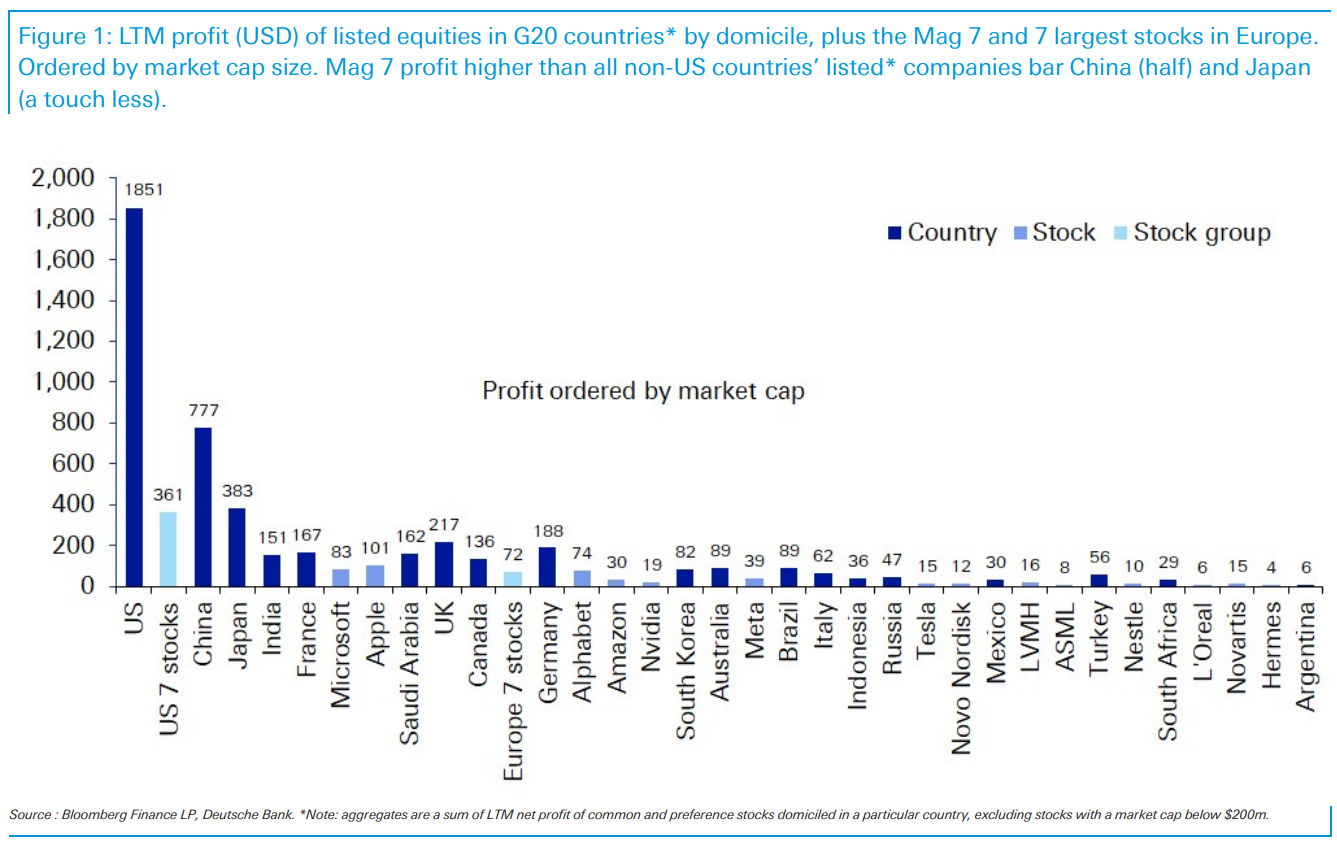

Un artículo de Bank of America (NYSE:BAC) señalaba que Nvidia por sí sola vale más que todo el mercado de valores chino.

Esto significa que Google, Amazon, Apple y Microsoft son más grandes que muchos mercados de valores, lo que aumenta su asignación en el índice S&P 500.

Esto implica que las 10 mayores participaciones representan un tercio del índice, y cuando ampliamos nuestra perspectiva para incluir las 25 mayores participaciones, representan colectivamente el 46% de todo el índice.

Los beneficios anuales combinados de los 7 Magníficos superan los de los valores cotizados en todos los países excepto China y Japón.

Esto puede no parecer normal, pero también es evidente en otros mercados. Tomemos China como ejemplo.

Los 10 primeros valores constituyen más del 57% del índice, y los cinco primeros representan casi el 38% de la capitalización de mercado.

Es importante reconocer que estas altas concentraciones pueden ser arriesgadas y que los mercados pueden acabar experimentando una profunda corrección. A muchos les costará admitirlo, pero inevitablemente lo harán en algún momento.

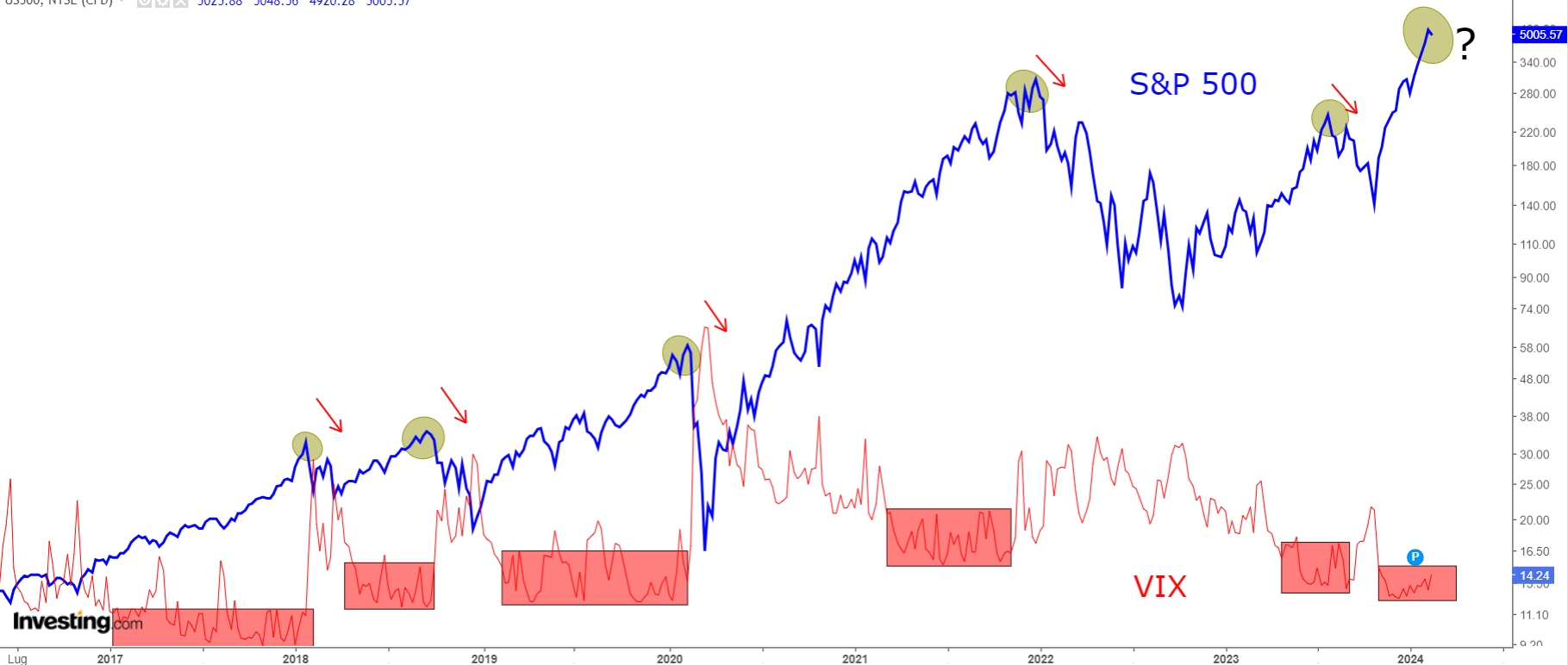

El VIX, que sirve de barómetro de la confianza del mercado, indica actualmente una sensación de calma entre los inversores, manteniéndose muy por debajo del nivel 20.

El exceso de confianza de los inversores, predominante a finales de 2023, persiste este año.

La correlación inversa entre el mercado bursátil y el VIX parece mantenerse: cuando el VIX está en niveles bajos, las acciones suelen subir, y viceversa.

Sin embargo, es crucial observar que estos niveles bajos suelen preceder estadísticamente a una inversión bajista del mercado.

La pregunta que surge es: ¿por qué? Existe una relación inversa entre el índice de volatilidad y la confianza de los inversores.

Los datos históricos indican que los periodos prolongados de lecturas bajas vinieron seguidos de momentos de mayor volatilidad y posteriores retrocesos bursátiles.

Además, la volatilidad estacional del VIX tiende a dispararse entre mediados de febrero y marzo, lo que hace temer una posible caída de las acciones.

La variable clave radica en la magnitud de los posibles retrocesos que, por el momento, se están viendo eclipsados por los máximos del mercado disparados.

***

Lleve su juego de inversión al siguiente nivel en 2024 con ProPicks

Las instituciones y los inversores multimillonarios de todo el mundo ya están muy por delante en lo que respecta a la inversión impulsada por la IA, y la utilizan, personalizan y desarrollan ampliamente para aumentar sus beneficios y minimizar las pérdidas.

Ahora, los usuarios de InvestingPro pueden hacer lo mismo desde la comodidad de sus hogares con nuestra nueva herramienta estrella de selección de valores basada en IA: ProPicks.

Con nuestras seis estrategias, incluida la emblemática "Titanes Tecnológicos", que superó al mercado en un 1,183% durante la última década, los inversores tienen la mejor selección de valores del mercado al alcance de la mano todos los meses.

Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo, asesoramiento o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor.

¿Qué acción debería considerar en su próxima operación?

Las capacidades de la computación con IA están transformando el mercado bursátil de España. Las estrategias ProPicks de IA de Investing.com son carteras de acciones ganadoras seleccionadas por nuestra avanzada inteligencia artificial para España, EE.UU. y otros mercados interesantes alrededor del mundo. Nuestra principal estrategia, Titanes tecnológicos, casi duplicó el rendimiento del S&P 500 en 2024, uno de los años más alcistas de la historia. Y Líderes del mercado español, diseñada para una amplia exposición al mercado, está mostrando un rendimiento de +221% con un historial probado de 10 años de rendimiento. ¿Qué acción de España será la próxima en dispararse?

Quiero ver cómo funciona la IA de ProPicks