Ha sido un día duro para las acciones, cayendo el S&P 500 un 1,5% antes de os resultados de ayer, y Powell ha frustrado las esperanzas del mercado de un recorte de tipos en marzo.

Parece que Powell no tiene prisa por recortar los tipos, ¿y por qué habría de tenerla? La economía creció en torno al 4 % en el segundo semestre de 2023, la tasa de desempleo está por debajo del 4 % y la inflación aún no ha reconquistado su nivel objetivo.

Desde su punto de vista, no hay necesidad de precipitarse y tomar medidas en este momento, y además, el mercado ha bajado los tipos por él, con una de las relajaciones más agresivas de las condiciones financieras desde la crisis financiera y la pandemia.

Por lo tanto, si el mercado quiere relajar las condiciones financieras, y la política monetaria capea bien las condiciones financieras, la labor del mercado estará hecha, ¿por qué hacer algo?

Supongo que si el mercado quiere que Powell recorte los tipos, tendrá que darle una razón para hacerlo.

Como mínimo, podría empezar a ajustar las condiciones financieras y hacer temer a la Fed que la política monetaria se vuelva demasiado restrictiva.

Pero bueno, mientras el mercado le quite las riendas a Powell, puede ir con el piloto automático y ser tan paciente como quiera.

Tal vez el mercado se está dando cuenta porque el diferencial CDX High Yield puede haber roto al alza el patrón de triángulo a medida que el RSI rompe al alza, lo que sugiere un impulso "alcista" para diferenciales más amplios.

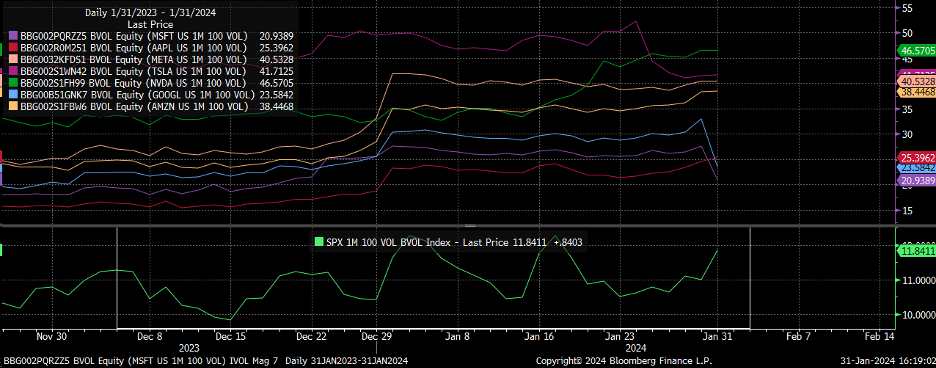

El aplastamiento de la volatilidad a las 8:35 horas (CET) llegó a tiempo ayer con esa gran subida del SPX y una gran caída del índice VIX.

Pero una vez que se produjo el restablecimiento de la volatilidad implícita, se volvió a la venta, y la venta aumentó cuando Powell dijo que no era probable un recorte de tipos en marzo.

También vimos subir ayer el índice de correlación implícita a 1, 3, 9 y 12 meses.

Será importante vigilar esto durante los próximos días, y creo que cuando pase la siguiente tanda de resultados del Mag7 hoy tras el cierre, deberíamos ver una subida del índice a medida que el comercio de dispersión de la volatilidad a corto plazo se ve sometido a más presión.

Como se ha comentado en múltiples ocasiones, los niveles de volatilidad implícita caen bruscamente cuando las empresas presentan resultados y cuando pasa el riesgo de eventos. Esto es exactamente lo que ocurrió tras los resultados de ayer, y el IV del S&P 500 subió.

Al menos, a partir de este momento, las cosas parecen estar yendo como se esperaba; ahora, sólo tengo que ver que continúe para que eventualmente se observe un retorno a niveles mucho más bajos para el S&P 500 en las próximas semanas.

------

¿Cómo configurar nuestra cartera en momentos de volatilidad? ¡Configure AQUÍ Y AHORA su cartera más rentable con InvestingPro con esta oferta limitada del 50% de descuento!

¡SON LOS ÚLTIMOS DÍAS! *Además del 50% de descuento de las REBAJAS de enero, Y SOLO POR TIEMPO LIMITADO, los lectores de este artículo pueden sumar a esta oferta un DESCUENTO ADICIONAL del 10% en nuestro plan anual de Pro+ usando el código INVESTINGPRO1 y en el plan de 2 años de Pro+ utilizando el código INVESTINGPRO2 al suscribirse.