- El último discurso de Powell ha sido música para los oídos de los inversores en acciones de todo el mundo

- Como consecuencia, el Dow Jones registró nuevos máximos de cierre, lo que demuestra la amplitud de la tendencia alcista actual.

- El rendimiento históricamente superior del S&P 500 en años de baja inflación y el debilitamiento del dólar estadounidense indican que los mercados podrían disfrutar de otro año alcista en 2024.

Gracias al ciclo de subidas de tipos más agresivo de los últimos años, el banco central ha logrado contener la inflación sin provocar una recesión... hasta ahora.

Ahora, en un sorprendente giro de los acontecimientos, los responsables de la política monetaria de la Fed han dejado claras sus intenciones de implementar una serie de recortes en 2024, por un total de 75 puntos básicos (más relajación de la indicada en septiembre).

Esto ocurre después de que Powell, hace unas semanas, declarara entonces que era prematuro hablar del calendario de recortes de tipos.

Mientras tanto, se esperan nuevos recortes de tipos en 2025, de hasta el 3,6%, y los fondos de la Fed dan por hecho seis recortes de tipos por parte de la Fed en 2024. El BCE, en línea con la postura de la Fed, también ha decidido no aumentar los ajustes.

Así, los tipos de interés de las principales operaciones de financiación, de las operaciones marginales de préstamo y de los depósitos en el BCE se mantendrán anclados en el 4,50%, el 4,75% y el 4,00%, respectivamente.

Según los datos mostrados por los expertos del Eurosistema, todo apunta a que la inflación de la eurozona disminuirá gradualmente durante el año que viene y se acercará al objetivo del 2% en 2025.

¿Y ahora qué?

Si tomamos de referencia el índice Dow Jones de Industriales, podemos ver que ha alcanzado nuevos máximos históricos, y también más valores han registrado nuevos máximos de 52 semanas.

Durante el mercado alcista que ha persistido durante más de un año, algunas personas se han pasado todo el año buscando razones para adoptar una postura bajista y posicionarse en contra de la tendencia de las acciones.

La pregunta sigue en pie: ¿Aún no está convencido? El mercado de valores sigue mostrando una tendencia alcista ampliamente definida.

Quizá haya llegado el momento de centrarnos en observar el comportamiento real del mercado en lugar de enredarnos en consideraciones varias.

Incluso con un conocimiento avanzado de las noticias, predecir las reacciones del mercado sigue siendo un reto debido a la miríada de variables en juego.

Si bien algunas variables tienen más importancia que otras —por ejemplo, conocer las futuras tasas de inflación—, navegar por la dinámica del mercado implica lidiar con multitud de factores impredecibles.

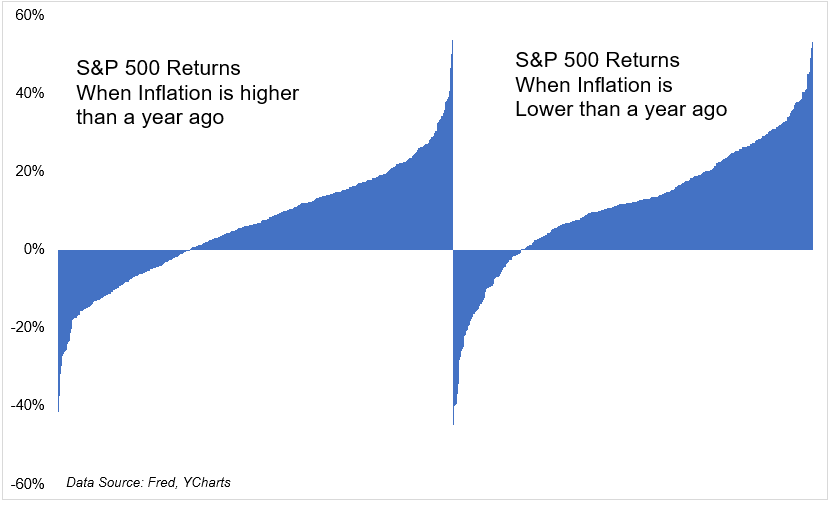

El gráfico anterior puede parecer igual, pero la rentabilidad media anual del S&P 500 asciende a un 6,3% cuando la inflación es superior a la del año anterior y a un 11,8% cuando es inferior.

Además, el número de años negativos, y por tanto de fuertes caídas, está mucho más presente con una inflación elevada (33%) que en los próximos años —proyecciones en mano— no debería estar ahí.

Mientras tanto, los que esperan subidas también en diciembre esperan un debilitamiento del dólar. Y los meses de diciembre de los últimos 40 años han sido los peores meses del año para el dólar.

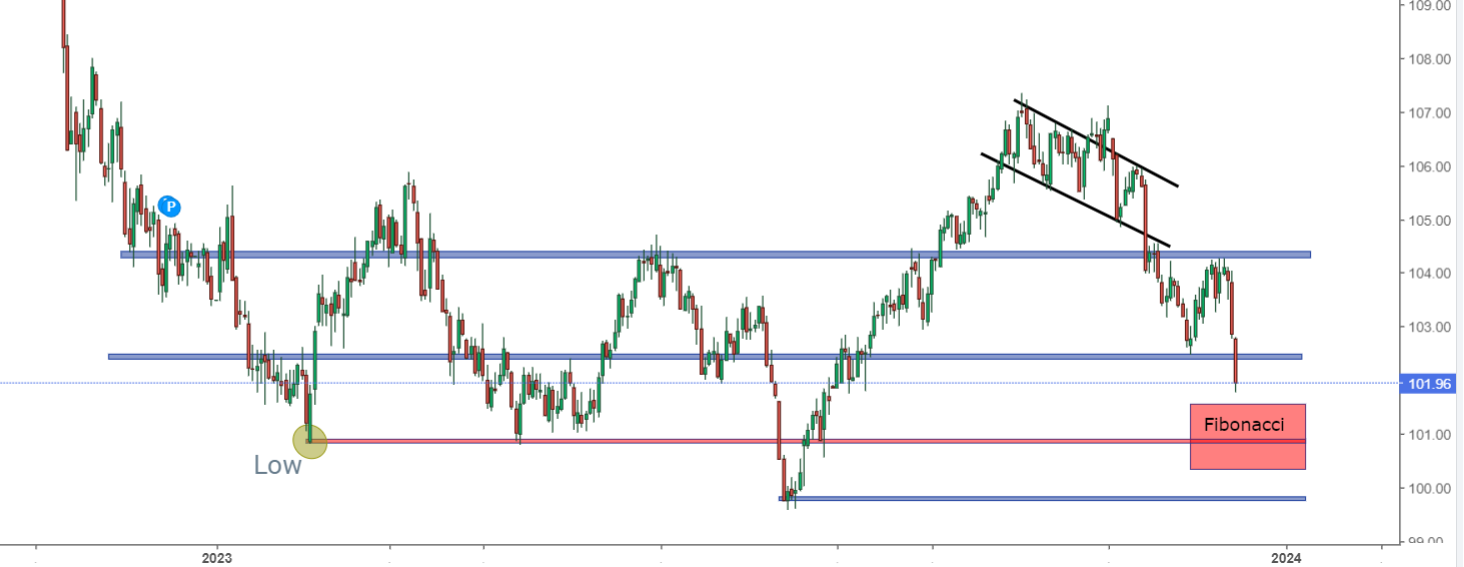

El billete verde lleva cayendo desde octubre; una ruptura del nivel de 102,5 sugiere un mayor debilitamiento hacia los mínimos de febrero, dentro del área de retroceso de Fibonacci.

Una caída hasta los mínimos anteriores traería sin duda obstáculos para las acciones y una posterior zona de atención hacia los mínimos registrados en julio en 99,5.

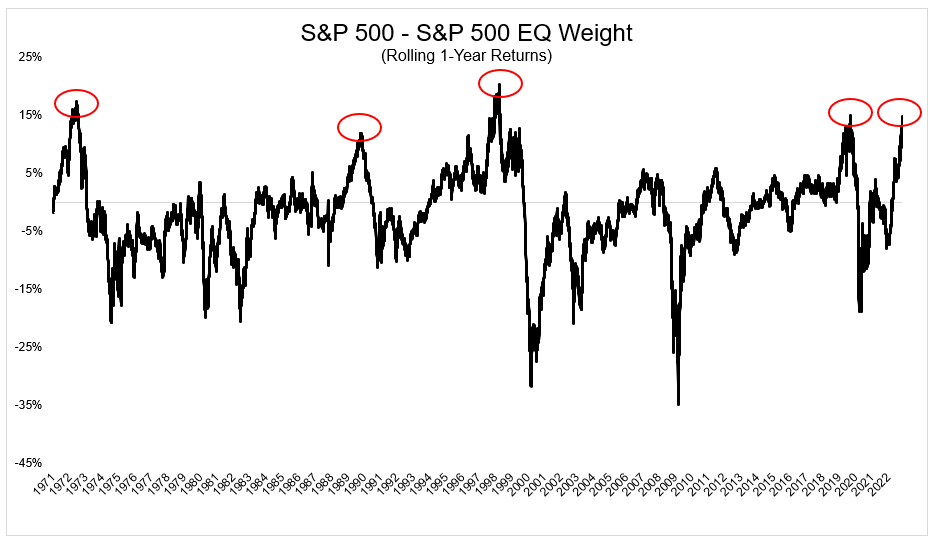

Si tuviéramos que guiarnos por una estadística histórica, entre las muchas presentes, el siguiente gráfico muestra periodos de rendimiento superior extremo del S&P 500 ponderado por capitalización de mercado en acciones de igual ponderación.

Cuatro ejemplos: 1973, 1990, 1999 y 2020, excluyendo este año, donde se muestra que un liderazgo estrecho, como el de los 7 Magníficos, suele ir seguido de años malos.

¿Está destinado 2024 a ser otro año sin excepciones? Quizá sea el momento de concentrarse en la tendencia de los precios para averiguarlo.

***

Descargo de responsabilidad: Este artículo se ha escrito únicamente con fines informativos; no constituye una solicitud, oferta, consejo o recomendación para invertir, por lo que no pretende incentivar la compra de activos de ninguna manera. Me gustaría recordarle que cualquier tipo de activo se evalúa desde múltiples puntos de vista y es altamente arriesgado y por lo tanto, cualquier decisión de inversión y el riesgo asociado sigue siendo responsabilidad del inversor.