El NASDAQ 100, que sigue a las 100 empresas más grandes que cotizan en el NASDAQ Composite, de gran peso tecnológico, ha tenido uno de sus peores comienzos de año. Con una caída del 8% en lo que va de 2022, los planes de la Reserva Federal de subir las tasas de interés provocaron un éxodo de los valores tecnológicos de alto crecimiento con valoraciones espumosas. A pesar de la reciente agitación, aquí hay tres empresas tecnológicas de rápido crecimiento que han intentado recuperarse de su reciente venta. Las tres tienen previsto publicar sus últimos resultados financieros a finales de este mes.

A pesar de la reciente agitación, aquí hay tres empresas tecnológicas de rápido crecimiento que han intentado recuperarse de su reciente venta. Las tres tienen previsto publicar sus últimos resultados financieros a finales de este mes.

1. Block

-

Rendimiento en lo que va de año: -21%.

-

Porcentaje desde el máximo histórico: -55.9%.

-

Capitalización de mercado: 73,800 millones de dólares

Las acciones de la empresa matriz de Square (NYSE:SQ), Block, la empresa especialista en pagos móviles dirigido por el ex director general de Twitter Jack Dorsey, fue uno de los grandes ganadores de la pandemia de Covid-19, ya que el cambio acelerado hacia el comercio electrónico impulsó un fuerte crecimiento en su ecosistema Cash App.

Sin embargo, el proveedor de pagos digitales, que cambió su nombre corporativo por el de Block a finales del año pasado, ha visto cómo sus acciones sufrían algunas turbulencias últimamente en medio de la venta masiva de acciones de empresas tecnológicas de alto crecimiento. En lo que va de año, las acciones de Block han perdido un 21%, lo que supone un rendimiento significativamente inferior al del mercado en general desde el inicio de 2022.

SQ, que está un 56% por debajo de su máximo histórico de 289.20 dólares alcanzado el 5 de agosto, terminó la sesión del martes a 127.61 dólares, lo que hace que la empresa de tecnología financiera con sede en San Francisco (California) tenga un valor de mercado de 73,800 millones de dólares. Block presentó unos beneficios y unas ventas decepcionantes en el tercer trimestre a principios de noviembre. Está previsto que presente los resultados financieros del cuarto trimestre tras el cierre del mercado estadounidense el jueves 24 de febrero.

Block presentó unos beneficios y unas ventas decepcionantes en el tercer trimestre a principios de noviembre. Está previsto que presente los resultados financieros del cuarto trimestre tras el cierre del mercado estadounidense el jueves 24 de febrero.

El consenso prevé un beneficio por acción de 0.23 dólares, lo que supone un descenso del 28% con respecto al periodo anterior, debido sobre todo al impacto de la reciente adquisición de la empresa Afterpay, por 29,000 millones de dólares. Se espera que los ingresos aumenten un 30% interanual, hasta los 4,090 millones de dólares, gracias a los buenos resultados de su servicio de pago por móvil Cash App.

Los inversionistas prestarán mucha atención al crecimiento del volumen bruto de pagos (GPV), es decir, el valor de todas las transacciones procesadas en la plataforma de la empresa de tecnología financiera. La métrica clave se disparó un 43% interanual hasta los 45,400 millones de dólares en el último trimestre.

Teniendo en cuenta la posición de liderazgo del propietario de Square en el sector del procesamiento de pagos móviles, Block podría ver finalmente cómo sus acciones tocan fondo tras una brutal venta masiva que le ha hecho perder casi la mitad de su valor de mercado en los últimos tres meses.

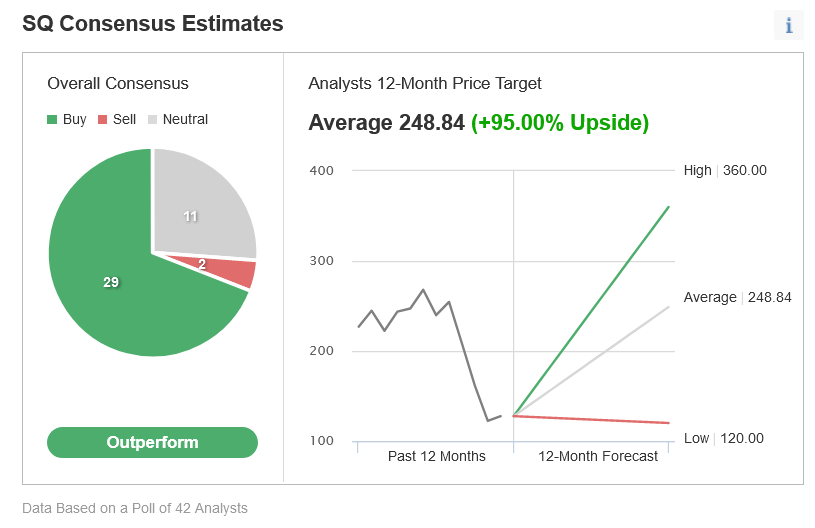

No es de extrañar que 29 de los 42 analistas encuestados por Investing.com califiquen las acciones de SQ como "outperform", lo que implica un enorme 95% de subida desde los niveles actuales hasta los 248.84 dólares por acción. Gráfico: Investing.com

Gráfico: Investing.com

2. Cloudflare

-

Rendimiento en lo que va de año: -22.1%.

-

Porcentaje desde el máximo histórico: -53.8%

-

Capitalización de mercado: 32,900 millones de dólares

Dado que los inversionistas se alejan cada vez más de las empresas tecnológicas con valoraciones extremadamente altas, las acciones de Cloudflare han sufrido mucho en los últimos meses. Después de anotar ganancias considerables del 345% y el 73%, respectivamente, durante el brote de Covid en 2020 y 2021, Cloudflare -que proporciona servicios de seguridad web y de infraestructura- ha visto su acción caer alrededor del 22% en lo que va de año.

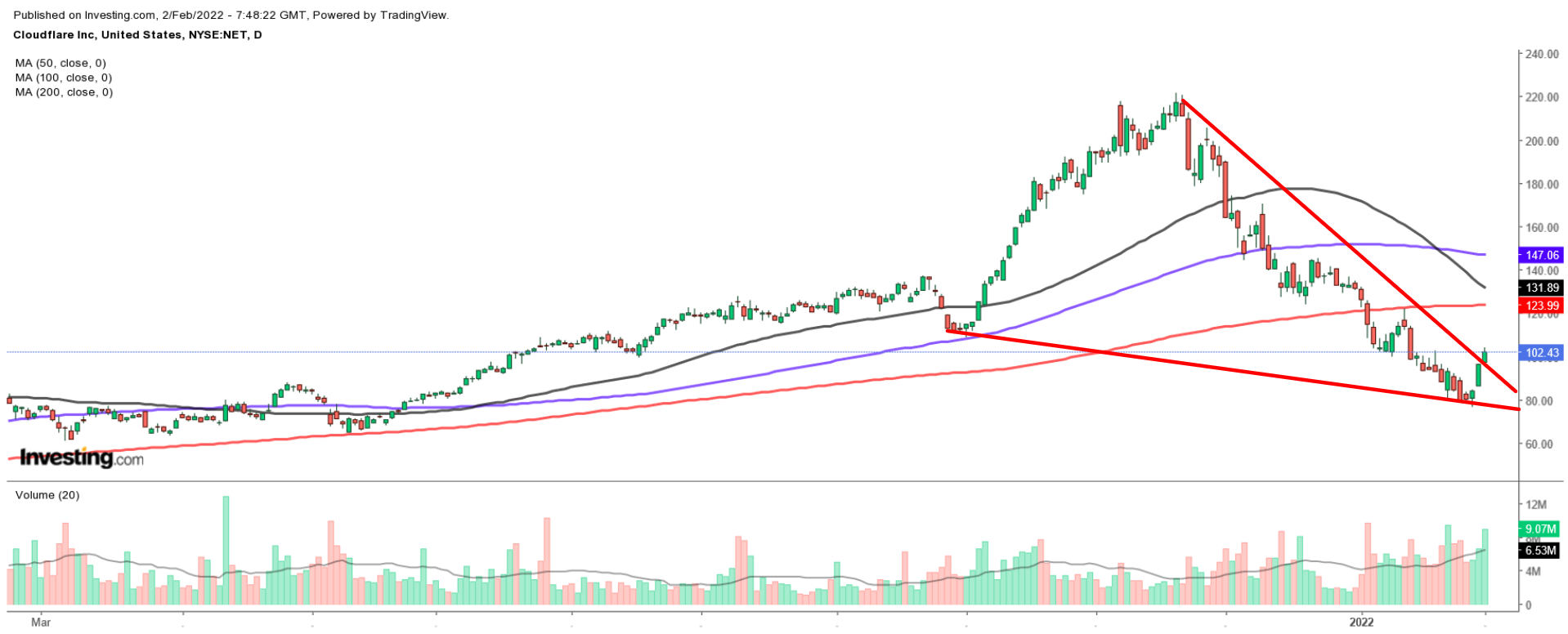

NET está casi un 54% por debajo de su máximo histórico de 221.64 dólares tocado el 18 de noviembre. Al final de la sesión de ayer, NET cayó a 102.43 dólares. Con las valoraciones actuales, la capitalización de mercado del proveedor de servicios de ciberseguridad y redes en la nube con sede en San Francisco (California) es de 32,900 millones de dólares. Las ventas de Cloudflare del tercer trimestre han batido su récord anterior, con una orientación optimista hacia el futuro. Los inversionistas sabrán el jueves 10 de febrero, tras el cierre, si la empresa ha sido capaz de mantener su trayectoria ascendente, ya que las estimaciones de los analistas prevén que el proveedor de soluciones de seguridad y redes en la nube obtenga un beneficio por acción equilibrado, mejorando la pérdida de 0.02 dólares por acción del periodo anterior.

Las ventas de Cloudflare del tercer trimestre han batido su récord anterior, con una orientación optimista hacia el futuro. Los inversionistas sabrán el jueves 10 de febrero, tras el cierre, si la empresa ha sido capaz de mantener su trayectoria ascendente, ya que las estimaciones de los analistas prevén que el proveedor de soluciones de seguridad y redes en la nube obtenga un beneficio por acción equilibrado, mejorando la pérdida de 0.02 dólares por acción del periodo anterior.

Se espera que los ingresos aumenten un 47% interanual hasta los 185.1 millones de dólares, lo que refleja la fuerte demanda de sus servicios y soluciones de seguridad web, entrega de contenidos y redes empresariales.

Más allá de las cifras, los inversionistas se centrarán en el gran número de clientes de Cloudflare para ver si puede mantener su tórrido ritmo de crecimiento. La empresa de seguridad de redes dijo que el número de clientes que gastan al menos 100,000 dólares al año se disparó un 71% interanual hasta alcanzar los 1,260 en el tercer trimestre.

En nuestra opinión, las acciones de la otrora estrella del crecimiento parecen estar preparadas para despegar de nuevo en las próximas semanas y meses, dada la fuerte demanda de sus productos y servicios en el entorno actual.

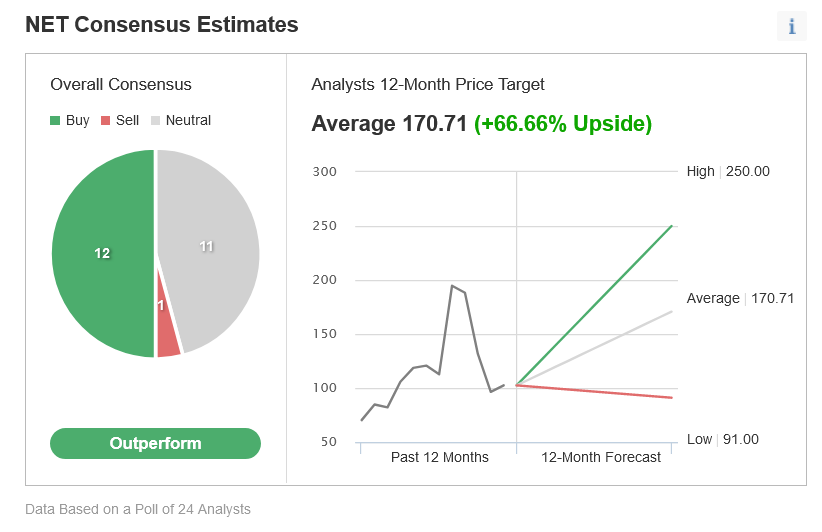

De hecho, 12 de los 24 analistas encuestados por Investing.com son optimistas con respecto a las acciones de NET, y prevén una subida del 66% desde los precios actuales hasta los 170.71 dólares por acción. Sólo un analista encuestado tiene una calificación de "vender" sobre el nombre. Gráfico: Investing.com

Gráfico: Investing.com

3. Palantir Technologies (NYSE:PLTR)

-

Rentabilidad en lo que va de año: -22%.

-

Porcentaje desde el máximo histórico: -68.4%.

-

Capitalización de mercado: 28,400 millones de dólares

Palantir Technologies, que proporciona software y servicios de análisis de datos a organismos gubernamentales y grandes empresas, ha sufrido un año tumultuoso, ya que el antiguo favorito del mercado ha perdido el favor de los inversionistas. Las acciones del proveedor de software de análisis han perdido un 22% en lo que va de año, en medio de un agresivo reajuste de las valoraciones en el espacio tecnológico.

PLTR terminó la sesión de ayer a 14.20 dólares, aproximadamente un 68% por debajo de su máximo histórico de 45 dólares alcanzado en enero de 2021. En los niveles actuales, la empresa de minería de datos fundada por Peter Thiel en Denver, Colorado, tiene una capitalización de mercado de 28,400 millones de dólares. Palantir ha superado las estimaciones de ganancias y ventas en cada trimestre desde que salió a bolsa en septiembre de 2020. Está programado para informar los resultados del cuarto trimestre antes de la campana de apertura el martes 15 de febrero. Las estimaciones de consenso prevén un beneficio por acción de 0.03 dólares, lo que supone un descenso del 50% respecto al beneficio por acción de 0.06 dólares del periodo anterior. Se espera que los ingresos aumenten aproximadamente un 30% interanual, hasta 417.6 millones de dólares, gracias a la fuerte demanda de sus herramientas de software de análisis de datos por parte de organismos gubernamentales de todo el mundo.

Palantir ha superado las estimaciones de ganancias y ventas en cada trimestre desde que salió a bolsa en septiembre de 2020. Está programado para informar los resultados del cuarto trimestre antes de la campana de apertura el martes 15 de febrero. Las estimaciones de consenso prevén un beneficio por acción de 0.03 dólares, lo que supone un descenso del 50% respecto al beneficio por acción de 0.06 dólares del periodo anterior. Se espera que los ingresos aumenten aproximadamente un 30% interanual, hasta 417.6 millones de dólares, gracias a la fuerte demanda de sus herramientas de software de análisis de datos por parte de organismos gubernamentales de todo el mundo.

Por ello, los inversionistas se centrarán en el crecimiento del negocio gubernamental principal de Palantir, que representa más de la mitad de las ventas totales de la empresa de software empresarial. En el tercer trimestre, las ventas de este segmento aumentaron un 34% con respecto al año anterior, hasta los 218 millones de dólares.

Los ingresos comerciales en Estados Unidos y el recuento total de clientes comerciales, que aumentaron un 103% y un 46% respectivamente en el último trimestre, también serán de interés, ya que la empresa de big data busca diversificar su base de clientes. Con 203 clientes, Palantir pretende expandirse a otros sectores, como la salud, la energía y la fabricación.

Creemos que la considerable caída de las acciones de Palantir, cuya capitalización bursátil se ha reducido en casi dos tercios, ha creado una oportunidad de compra en este nombre tan decaído, dadas sus sólidas perspectivas de crecimiento acelerado de los ingresos debido a la floreciente demanda de sus herramientas de software de análisis de datos.

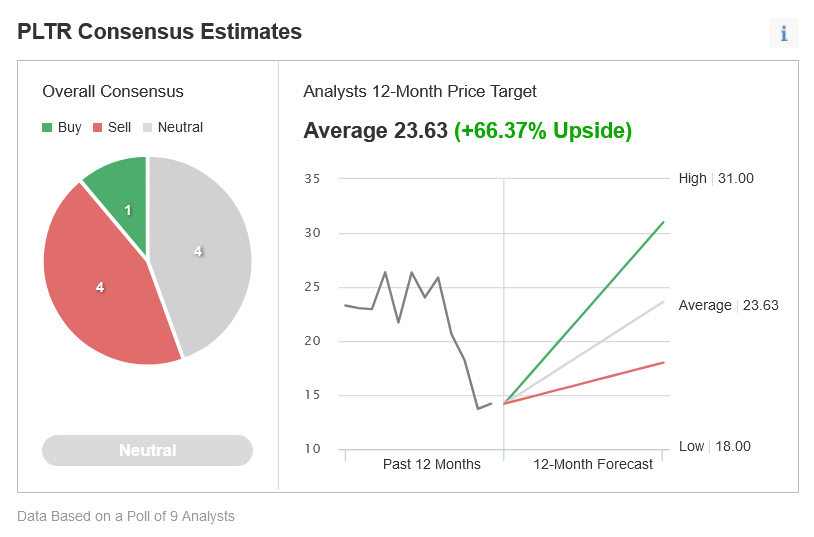

Según Investing.com, el objetivo de precio medio de los analistas de las acciones de PLTR se sitúa en torno a los 24 dólares, lo que representa un 66% de subida desde los niveles actuales en los próximos 12 meses. Gráfico: Investing.com

Gráfico: Investing.com