-

El Nasdaq 100 sube un 23% desde el mínimo del 16 de junio, alimentando las esperanzas de un nuevo mercado alcista

-

Varios titanes tecnológicos han protagonizado impresionantes recuperaciones en las últimas semanas

-

Zoom, Snowflake y Crowdstrike tienen un sólido potencial de crecimiento a largo plazo

-

Rendimiento en lo que va de año: -40.6%.

-

Capitalización de mercado: 32,600 millones de dólares

-

Rendimiento en lo que va de año: -50.6%.

-

Capitalización de mercado: 53,100 millones de dólares

-

Rendimiento anual: -2.1%.

-

Capitalización bursátil: 46,500 millones de dólares

Tras un duro comienzo de año, el índice tecnológico Nasdaq Composite ha subido más de un 23% desde sus mínimos de mediados de junio, lo que ha aumentado la confianza de los inversionistas en que un nuevo mercado alcista podría estar en marcha.

El rebote se ha visto impulsado por la opinión de que la inflación estadounidense puede haber tocado techo, lo que hace esperar que la Reserva Federal sea menos agresiva con las subidas de las tasas de interés.

Así pues, he aquí tres valores tecnológicos cuyos considerables descensos han creado atractivas oportunidades de compra, ya que sus respectivos negocios los convierten en sólidas inversiones a largo plazo.

Zoom Video Communications

Las acciones de Zoom Video (NASDAQ:ZM) han caído un 41% en 2022. Después de subir a un máximo histórico de 588.84 dólares en octubre de 2021, ZM, que está casi un 82% por debajo de su máximo histórico, cayó a un mínimo de 79.03 dólares el 12 de mayo. Desde entonces, la acción ha repuntado un 38% en los últimos meses.

En mi opinión, Zoom está preparada para ampliar su recuperación, ya que el entorno de trabajo desde casa y el trabajo híbrido, así como la transformación digital en curso, siguen impulsando a las empresas a utilizar su tecnología de videoconferencia.

Zoom contaba con 198,900 clientes empresariales a finales del primer trimestre, un 24% más que hace un año. Y lo que es más impresionante, contaba con 2,916 clientes con ingresos en los últimos 12 meses de 100,000 dólares o más, lo que supone un aumento del 46% interanual.

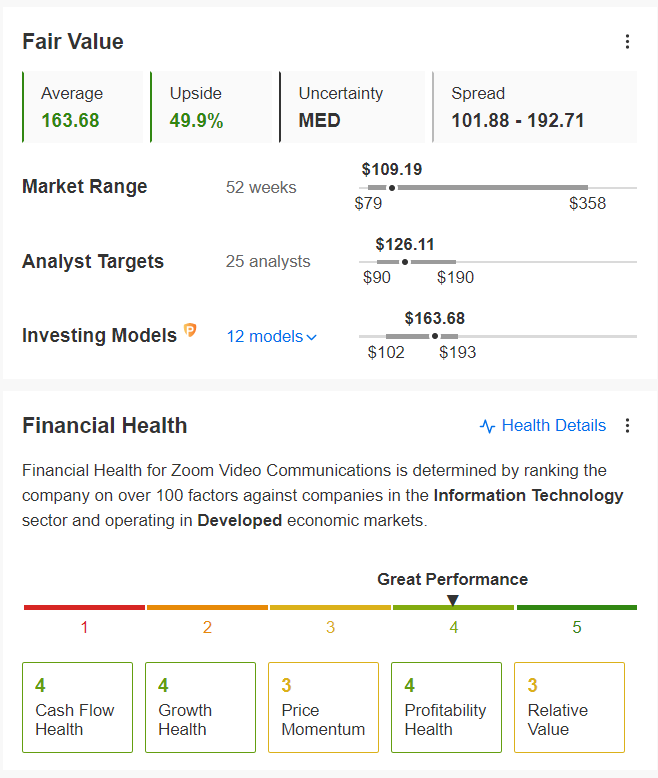

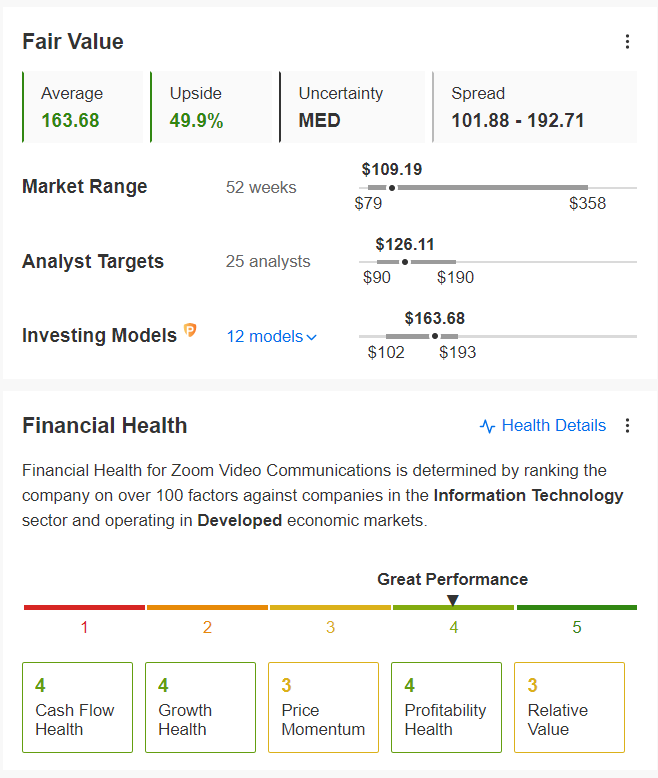

Según los modelos de valoración de InvestingPro, ZM podría experimentar una subida del 50% con respecto a su valor de mercado actual.

El siguiente catalizador importante son los resultados de Zoom tras el cierre del mercado estadounidense el lunes 22 de agosto.

El consenso prevé un aumento de los ingresos del 9.8% interanual, hasta 1,120 millones de dólares, y un descenso del 31.6% interanual del beneficio por acción, hasta 0.93 dólares. La empresa de videoconferencia ha superado las previsiones de beneficios en todos los trimestres desde que salió a bolsa en el segundo trimestre de 2019, lo que pone de manifiesto la fortaleza de su negocio.

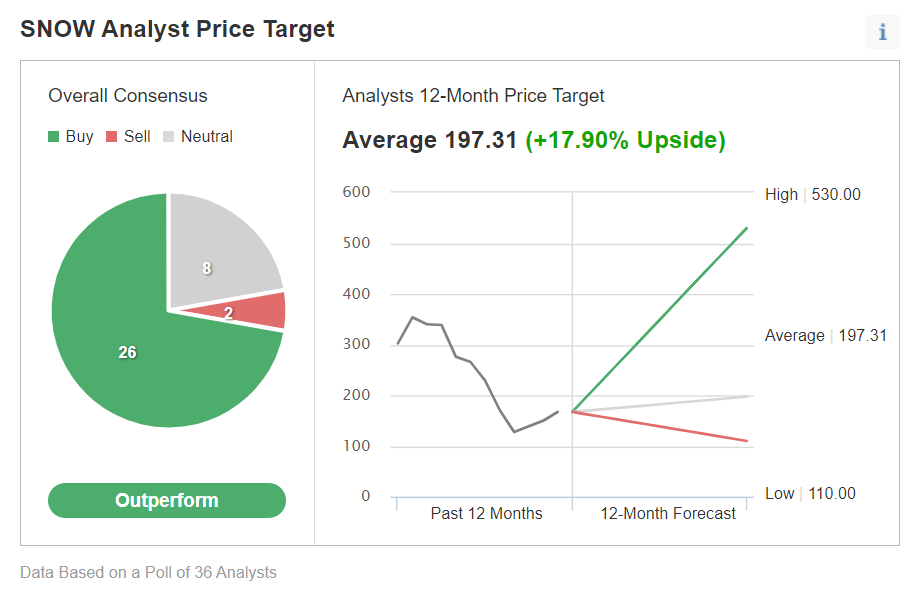

Snowflake

Snowflake (NYSE:SNOW) ha visto su valoración desmoronarse en los últimos meses, con acciones que han caído casi un 51% en lo que va de año en medio de la venta generalizada de muchas empresas de software de primera categoría.

SNOW, que debutó en septiembre de 2020, alcanzó un mínimo histórico de 110.26 dólares el 14 de junio, pero desde entonces se ha recuperado aproximadamente un 52%. En los niveles actuales, el proveedor de bases de datos en la nube con sede en San Mateo, California, todavía está a un 61% de distancia de su máximo histórico de 428.68 dólares en diciembre de 2020.

A pesar de la reciente volatilidad, espero que las acciones del especialista en almacenamiento de datos se recuperen dada la sólida demanda de sus herramientas de análisis y gestión de datos en medio del actual entorno de trabajo remoto.

Cuenta con casi la mitad de las empresas de la lista Fortune 500 como clientes y su número de clientes aumentó un 39.5% interanual en el primer trimestre, hasta los 6,322. Además, cuenta con 206 clientes con ingresos anuales recurrentes (ARR) de 1 millón de dólares o más, lo que supone un aumento del 100% respecto a los 104 clientes anteriores.

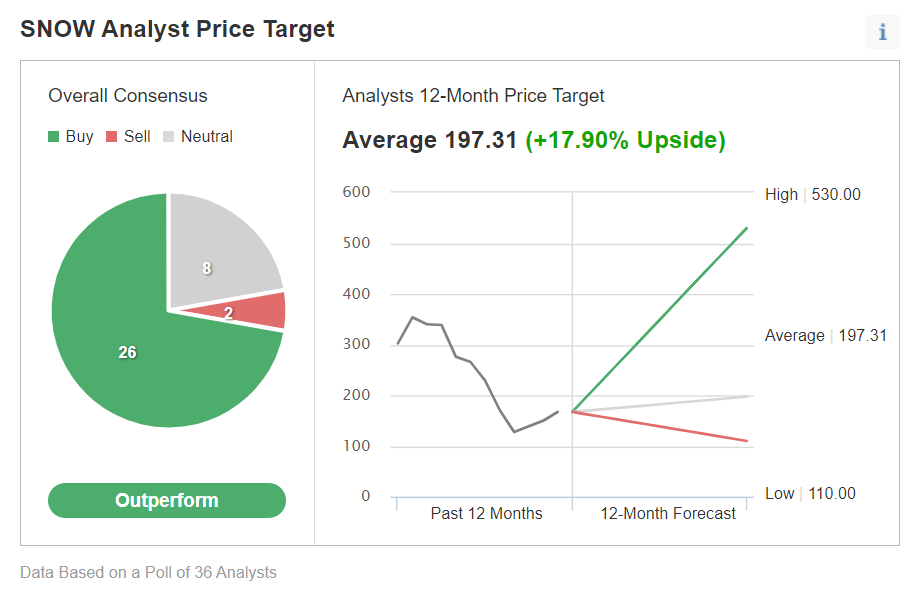

Además, la mayoría de los analistas siguen siendo generalmente alcistas con respecto a las acciones de Snowflake, según una encuesta de Investing.com.

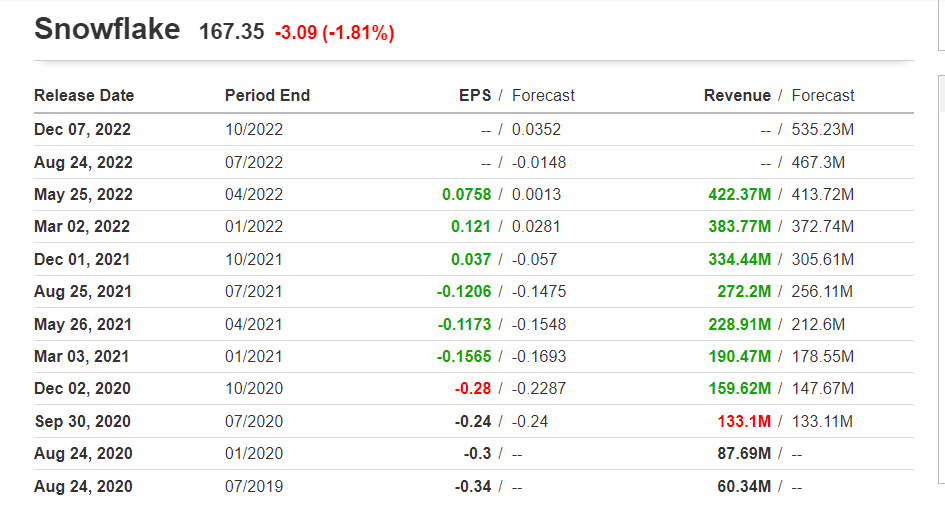

Se prevé que Snowflake registre un crecimiento de dos dígitos en el segundo trimestre tras el cierre del mercado el miércoles 24 de agosto.

El consenso prevé que el proveedor de almacenamiento y análisis de datos en la nube registre una pérdida por acción de 0.01 dólares, frente a los 0.12 dólares del periodo anterior.

Se prevé que los ingresos se disparen un 71.8% interanual hasta los 467.6 millones de dólares -su mayor cifra de ventas trimestrales- debido a un aumento de las ventas a grandes empresas.

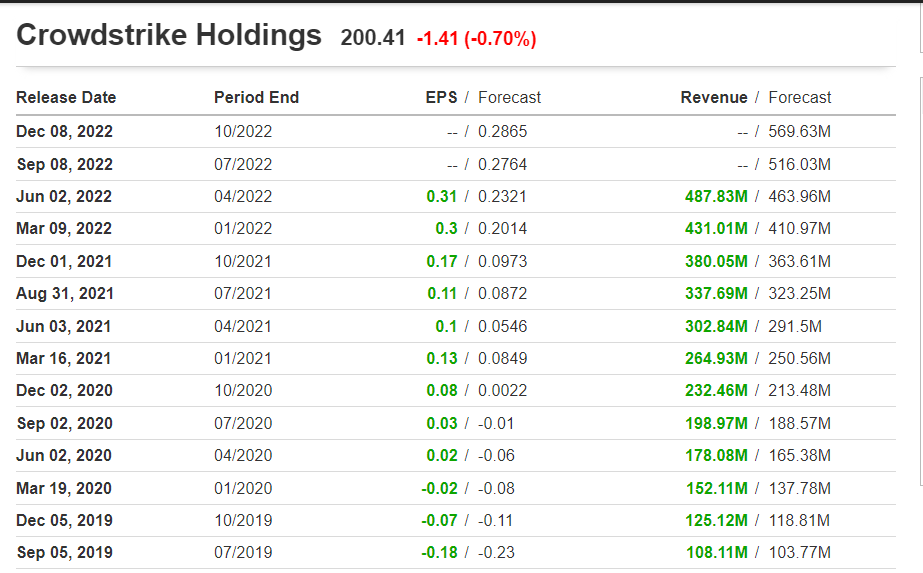

CrowdStrike

Las acciones de Crowdstrike (NASDAQ:CRWD) se han mantenido durante los últimos meses, cayendo sólo un 2.1% anual. Sin embargo, las acciones cayeron a 130 dólares el 9 de mayo y desde entonces se han recuperado un 54%. A pesar de este rebote, CRWD sigue estando a un 33% de su máximo histórico de 298.48 dólares en noviembre de 2021.

Los inversionistas que se perdieron los fuertes movimientos al alza del año pasado deberían considerar la compra de CrowdStrike a estos precios, dado su estatus como una de las principales empresas en la industria de la ciberseguridad basada en la nube. Como tal, espero que CrowdStrike sea uno de los principales beneficiarios de cualquier aumento del gasto cibernético.

El proveedor de software de seguridad añadió 1,620 nuevos clientes netos de suscripción en el último trimestre, lo que supone un aumento del 57% interanual, hasta 17,945.

De los 32 analistas que cubren las acciones de CrowdStrike en una encuesta de Investing.com, la recomendación de consenso es de "outperform" con una convicción extremadamente alta y el precio objetivo ofrece un potencial de subida del 18%.

CrowdStrike debería ofrecer un crecimiento explosivo cuando presente sus resultados financieros del segundo trimestre tras el cierre de la bolsa el martes 30 de agosto. El consenso prevé un crecimiento del BPA del 145% interanual, hasta los 0.27 dólares, y se prevé que los ingresos aumenten un 52.8% interanual, hasta la cifra récord de 516.2 millones de dólares.

CrowdStrike ha superado las expectativas de ganancias e ingresos de Wall Street en todos los trimestres desde que salió a bolsa en junio de 2019, a pesar de un contexto macroeconómico desafiante.

Descargo de responsabilidad: En el momento de escribir este artículo, Jesse posee acciones del ETF Nasdaq QQQ y de CrowdStrike. Los puntos de vista discutidos en este artículo son únicamente la opinión del autor y no deben tomarse como asesoramiento de inversión.