Semana de subidas en la renta variable europea y de caídas en Wall Street. El Ibex 35 sube un +0,37%, el FTSE 100 +0,92%, el Dax +1,46%, el Euro Stoxx 50 +1,46%, el Cac +0,76%, el FTSE MIB +0,90%, el S&P 500 cae -0,69%, el Dow Jones -0,01% y el Nasdaq -1,57%.

Los mejores valores de la semana en el Ibex 35 han sido Bankinter (BME:BKT) +9,44%, CaixaBank (BME:CABK) +8,88%, Sabadell (BME:SABE) +6,52%, Endesa (BME:ELE) +5,33% y Naturgy (BME:NTGY) +4,03%.

Por su parte, los peores fueron Cellnex (BME:CLNX) -9,31%, Amadeus (BME:AMA) -6,74%, Fluidra (BME:FLUI) -5,73%, Grifols (BME:GRLS) -4,93% y Acciona (BME:ANA) -3,79%.

El ranking de las principales Bolsas en lo que llevamos de 2022 va de la siguiente manera:

- Ftse británico +0,01%

- Nikkei japonés -3,10%

- Ibex español -6,72%

- Cac francés -7,11%

- Dow Jones -7,13%

- Eurostoxx 50 -8,69%

- Dax alemán -9,15%

- Mib italiano -9,77%

- S&P 500 -16,80%

- CSI chino -23,05%

- Nasdaq -28,76%

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán en los próximos seis meses, aumentó 8,4 puntos porcentuales hasta el 33,5%. Incluso con el gran aumento, el sentimiento alcista se mantiene por debajo de su media histórica del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán en los próximos seis meses, cayó 6,8 puntos porcentuales hasta el 40,2%. El pesimismo se sitúa por encima de su media histórica del 31% por 49ª vez en las últimas 52 semanas.

3 retos por delante

Si algo nos ha enseñado la historia es que cuando se suben los tipos de interés con velocidad e intensidad, la economía tiende a entrar en recesión tarde o temprano, y eso es precisamente lo que se teme para el 2023.

Pero se podría tener un poco de suerte y que la Reserva Federal logre un aterrizaje “suave”, que el invierno en Europa no sea tan frío como cabría esperar, que China vaya levantando las fuertes restricciones anti Covid y ayude a su economía.

De momento se están cumpliendo las dos últimas premisas, pero finalmente las previsiones apuntan a que el invierno en el Viejo Continente será bastante frío, con lo que la demanda de gas se incrementará sustancialmente y ello tiene muchas ramificaciones negativas.

En el caso de China, cuando todo apuntaba a tener bajo control el Covid, vuelven a resurgir más casos.

¿Nos llevará los Phillies de Filadelfia a una recesión económica?

La curva de rendimiento de los bonos de Estados Unidos es ahora la más invertida desde principios de la década de 1980, lo que indica la preocupación de que una política restrictiva debilite la economía norteamericana.

Y es que el diferencial entre la rentabilidad del bono a 10 años y el bono a 2 años ha anticipado prácticamente casi todas las recesiones registradas desde el año 1955 y en un máximo de dos años la economía del país entraba en recesión.

JP Morgan (NYSE:JPM) ya está anticipando que Estados Unidos entrará en recesión en 2023 y que más de un millón de personas perderían su empleo.

Te voy a contar una pauta que es muy curiosa. En realidad no tiene ningún fundamento ni hay por donde cogerla, pero como sé que hay mucha gente que le gusta estas cosas, la comentaré.

Lo importante es que esta pauta nunca ha fallado y se acaba de activar hace días…

Mira, consiste en que si los Phillies de Filadelfia ganan la Serie Mundial de béisbol, la economía de Estados Unidos se hunde. Ya sucedió en 1929, en 1.980 y en 2008.

Pues resulta que este año los Phillies de Filadelfia llegaron a la final contra los Astros de Houston.

Han ganado los Phillies de Filadelfia, de manera que ya sabes, la pauta dice que la economía norteamericana caerá.

Insisto, ningún fundamento la pauta, pero como no ha fallado nunca y encima todo apunta a una recesión, pues tenemos la tormenta perfecta, sobre todo para los supersticiosos.

Mientras, el Nasdaq se acerca al primer aniversario de su último cierre récord, que fue el 19 de noviembre de 2021. El índice ha caído cerca de un 31% desde entonces.

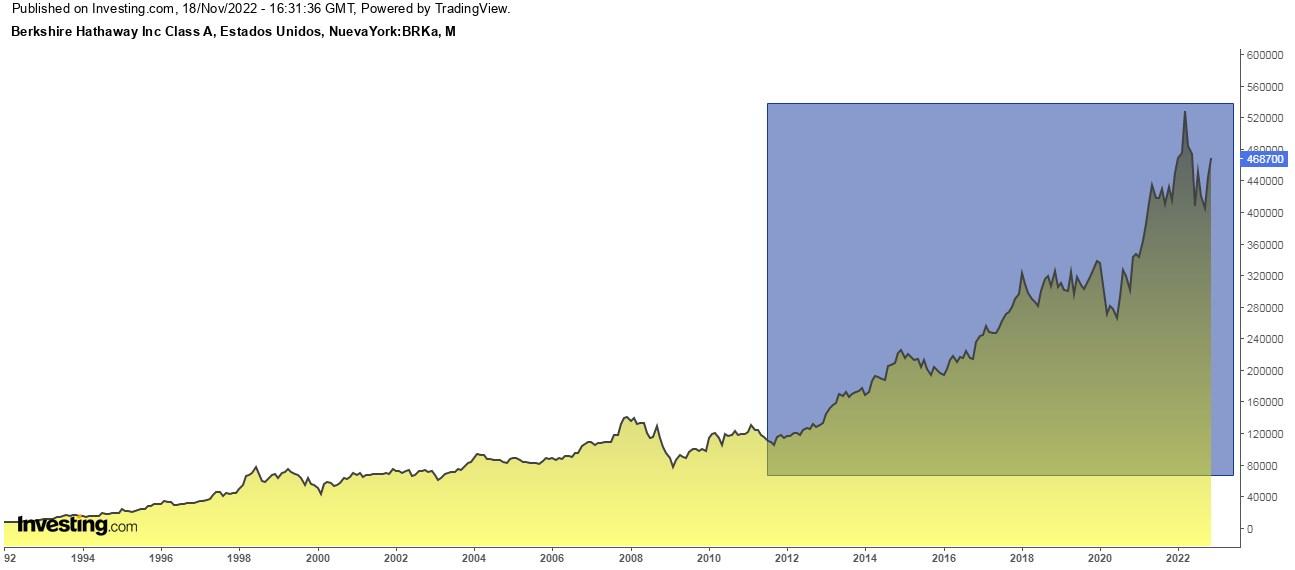

Berkshire Hathaway (NYSE:BRKa) sigue batiendo al mercado una vez más

Si hay una compañía que sigue batiendo al S&P 500 una y otra vez es Berkshire Hathaway y podemos verlo en los últimos 3, 5 y 10 años. De hecho, en los últimos 10 ejercicios tiene una rentabilidad del +266% mientras que el S&P 500 tiene en torno a un +42%.

La empresa volvió a ocupar el puesto de quinta empresa más valiosa del S&P 500 (desde la octava en enero) y está ahora valorado en 687.300 millones de dólares, lo que supone un aumento de 18.000 millones este año. Sólo le superan Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) y Amazon (NASDAQ:AMZN).

Las acciones de Berkshire Hathaway han subido un +2,5% este año, haciéndolo mejor que los índices estadounidenses. A destacar que sólo 11 acciones de la cartera van en verde este ejercicio, lo que supone únicamente el 22% de las acciones. Los dos mejores valores son del sector energético, el único sector que sube del S&P 500. Uno es Occidental Petroleum (NYSE:OXY) y el otro es Chevron (NYSE:CVX).

Los 11 valores que lleva en positivo este año son:

Occidental Petroleum +143%

Chevron +55,8%

McKesson (NYSE:MCK) +46%

T-Mobile US (NASDAQ:TMUS) +27,5%

Globe Life (NYSE:GL) +20%

Activision Blizzard (NASDAQ:ATVI) +11%

Kroger (NYSE:KR) +6%

Kraft Heinz (NASDAQ:KHC) +5,5%

Coca-Cola (NYSE:KO) +2%

Johnson & Johnson (NYSE:JNJ) +1,9%

Markel (NYSE:MKL) +1,7%