-

Tras un éxito inicial, la OPI de Instacart resultó ser un fracaso relativo

-

Las acciones subieron más de un 40% el día de su salida a bolsa, pero revirtieron sus ganancias al día siguiente

-

Instacart se enfrenta a una fuerte competencia en un entorno de bajos márgenes, entre otros retos

-

¿Busca ayuda en el mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima

Tras un éxito inicial, la oferta pública inicial (OPI) de Instacart (NASDAQ:CART) resultó ser una relativa decepción. El día de su debut en el Nasdaq, las acciones subieron un impresionante 40%, pero al día siguiente revirtieron esas ganancias.

Uno de los principales retos a los que se enfrenta esta empresa unicornio con sede en San Francisco es la feroz competencia en el sector de la distribución de comestibles, de márgenes reducidos. La empresa se enfrenta a rivales como DoorDash (NYSE:DASH) y Uber (NYSE:UBER), que ofrecen servicios de entrega de alimentos.

Además, se enfrenta a otros servicios de entrega que operan con modelos distintos, incluidos proveedores de kits de comida como Blue Apron (NYSE:APRN) y servicios de banquetes como Postmates. Este panorama altamente competitivo ha hecho que sea cada vez más difícil para Instacart mantener su cuota de mercado, un factor que se refleja claramente en su valoración.

¿Una oportunidad de compra?

La valoración de Instacart en la OPI, de aproximadamente 10,000 millones de dólares, es casi cuatro veces inferior a su valoración máxima de 39,000 millones de dólares alcanzada durante el punto álgido de la pandemia de COVID-19 en 2020.

La sustancial caída del valor de la empresa puede atribuirse a varios factores, entre ellos la probabilidad de que la valoración de 39,000 millones de dólares en 2020 estuviera inflada debido a las extraordinarias circunstancias de la pandemia. Durante ese periodo, se produjo un aumento de la demanda de entrega de comestibles, ya que los consumidores buscaban alternativas a las compras en las tiendas, una tendencia que ha decaído desde entonces.

Numerosos analistas han expresado su preocupación por la capacidad de la empresa para mantener el crecimiento ante la intensificación de la competencia. Por ejemplo, Needham emitió una calificación neutral sobre las acciones de Instacart, citando aprensiones sobre el aumento de la competencia y una posible desaceleración en el crecimiento de las ventas de comestibles en línea. Gene Munster, socio gerente de Deepwater Asset Management, también expresó su escepticismo sobre las perspectivas de crecimiento de Instacart, especialmente cuando se yuxtapone con empresas como Uber.

Para evaluar exhaustivamente el potencial de inversión de Instacart, es imprescindible comprender sus diversas fuentes de ingresos:

Tarifas de entrega: Instacart cobra la entrega a los clientes por los pedidos de recogida de comestibles y la estructura de las tarifas depende de varios factores, como el valor del pedido y la velocidad de entrega.

Servicios de suscripción: Instacart ofrece servicios de suscripción con alternativas de precios anuales o mensuales. Los suscriptores disfrutan de una serie de ventajas, como la exención de los gastos de entrega y la reducción de las tarifas de servicio, lo que fomenta la fidelidad de los clientes.

Ingresos por publicidad: Instacart genera ingresos a través de la publicidad dirigida a los usuarios activos mensuales de su plataforma. En 2022, los ingresos por publicidad alcanzaron los 740 millones de dólares, constituyendo el 29% de los ingresos totales de la empresa.

Asociaciones con minoristas: Instacart colabora con más de 1,400 minoristas, que abarcan grandes marcas como Kroger (NYSE:KR), Costco (NASDAQ:COST) y Albertsons (NYSE:ACI), cubriendo efectivamente el 85% del mercado de comestibles de Estados Unidos. Estas asociaciones permiten a los minoristas llegar de forma eficiente a los clientes a través de la plataforma Instacart.

Rendimiento financiero de Instacart

Evaluar los resultados financieros de Instacart también es de vital importancia:

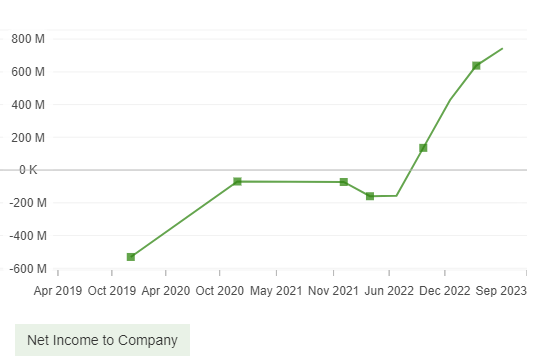

Según la presentación S-1 de Instacart previa a la OPI, la empresa registró un beneficio neto de 428 millones de dólares en 2022, lo que supone un cambio sustancial con respecto a la pérdida de 74 millones de dólares incurrida en 2021.

Fuente : InvestingPro

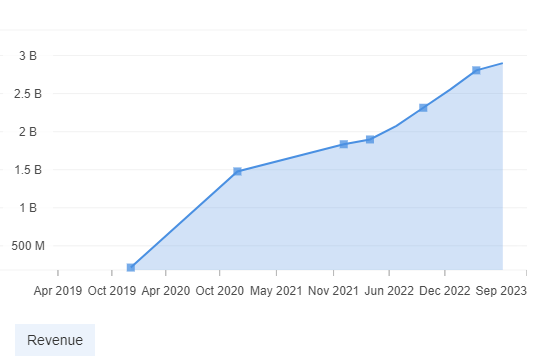

La compañía también informó de un aumento del 39% en los ingresos, generando 2,550 millones de dólares en 2022.

Fuente : InvestingPro

Ciertamente, Instacart subrayó su dedicación al crecimiento rentable en su prospecto de oferta pública inicial, mostrando múltiples trimestres de rentabilidad antes de la oferta pública inicial. La pregunta que persiste, sin embargo, es si esto puede perdurar a largo plazo, dados los retos imperantes.

Conclusión

Aunque la OPI de Instacart captó el interés de los inversionistas, su rendimiento durante sus dos primeros días en bolsa ha sido, por decirlo suavemente, mixto.

Además, aunque la empresa ha mostrado rentabilidad y crecimiento en los últimos trimestres, su valoración ha disminuido notablemente desde los máximos observados durante la pandemia de 2020. Además, Instacart se enfrenta a un entorno competitivo cada vez más intenso, a la evolución de las preferencias de los consumidores y a retos inherentes al sector de la alimentación.

En consecuencia, es aconsejable que los inversionistas actúen con prudencia y se abstengan de participar activamente en el valor por el momento.

***

Desbloquea los datos claves del mercado con InvestingPro

Divulgación: El autor no mantiene ninguna posición activa en ninguno de los instrumentos mencionados en este informe.