A pesar de la mayor volatilidad vivida sobre todo durante la segunda mitad de semana pasada, coincidiendo con los vencimientos de derivados, las correcciones experimentadas por los índices de renta variable no han modificado su tendencia de fondo. Por otro lado, las pocas dudas sobre la ralentización de las economías china y estadounidense ya se han disipado. Los datos de producción industrial del país asiático, muy por debajo de lo esperado, la caída del 1,1% de las ventas minoristas en el mes de julio en EE.UU., y un impulso del crédito en ambos países en rojo definen un marco negativo para la evolución de las tasas de crecimiento de sendas economías en los próximos meses.

¿Por qué decimos que las correcciones no han cambiado la tendencia de fondo?

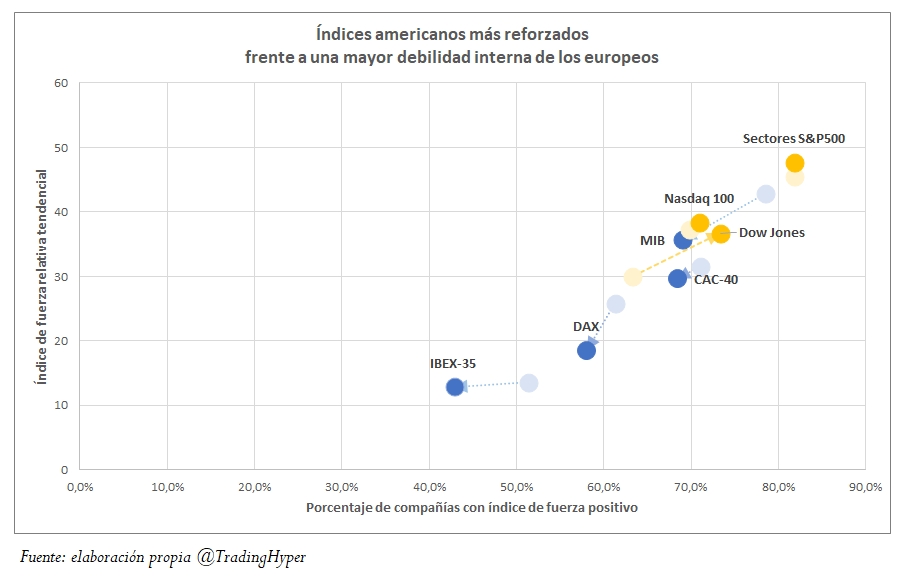

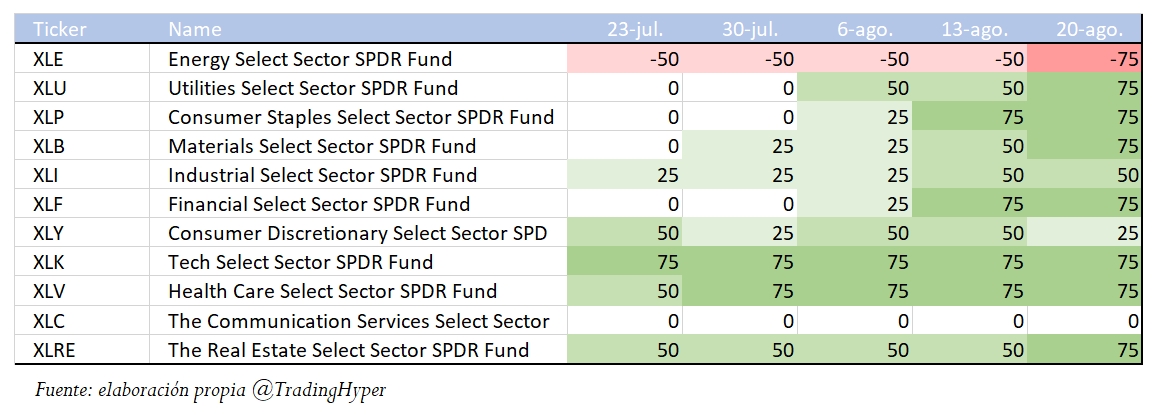

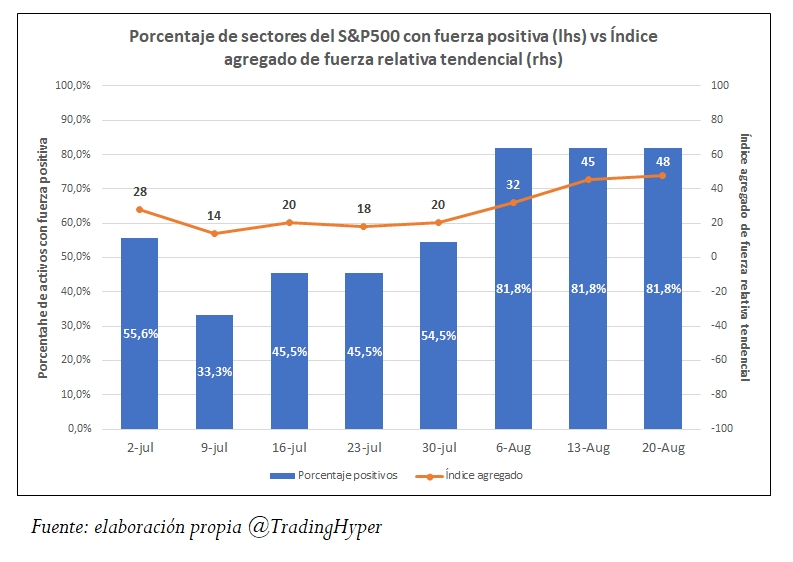

Por varias razones. En primer lugar, porque de momento no se ha vulnerado ninguno de los niveles críticos institucionales que publicamos cada semana y que encontrarán actualizados al final de este artículo. Por otro lado, no vemos que a cierre de la sesión del viernes se haya producido un cambio significativo en los sectores del S&P 500. Atendiendo al índice de fuerza relativa tendencial, vemos cómo el porcentaje de sectores en verde no se ha visto modificado y que el índice ha caído 4 puntos, pero continúa en niveles muy positivos. Si metemos la lupa y hacemos este mismo ejercicio entre las compañías que componen el Dow Jones de Industriales, vemos que el porcentaje de ellas con tendencia alcista ha pasado del 63% al 70%, al tiempo que el índice de fuerza relativa tendencial también ha aumentado hasta 36. Esto mismo ha ocurrido también, aunque en menor medida, entre las compañías que componen el Nasdaq 100. El 70,9% de ellas se encuentran en positivo, y el índice ha subido un punto hasta 38. Estando los índices de fuerza relativa tendencial por encima de 25, podemos decir que, a la espera de Jackson Hole, los índices americanos continúan mostrando inercia alcista.

Como ven, esta foto no es tan agradable en el viejo continente. Al final de la semana pasada, DAX, CAC40, MIB italiano e IBEX-35 terminaron con una mayor debilidad interna, al caer tanto el porcentaje de sus compañías con fuerza relativa positiva, como su índice agregado. Se observan dos velocidades distintas, con un IBEX-35 y un DAX con lecturas por debajo de 25 en sus correspondientes índices, mientras la situación de los selectivos francés e italiano se parecen más a los americanos. Estas diferentes velocidades son una oportunidad para establecer estrategias market neutral entre los distintos selectivos.

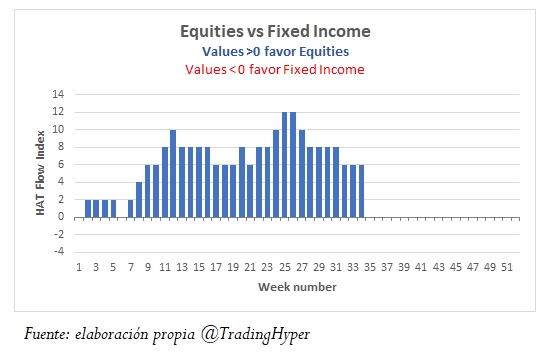

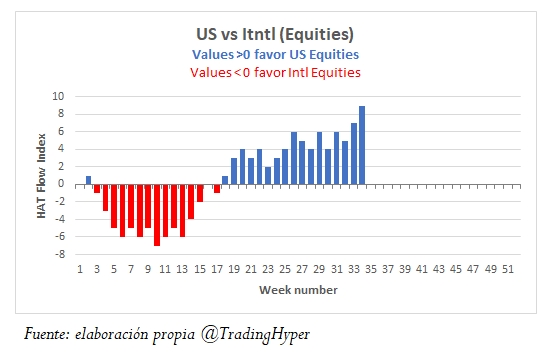

Los flujos netos de efectivo de esta semana parecen confirmar el ‘buy the dip’. A pesar de la volatilidad experimentada por la bolsa, los inversores han ingresado más de 14.000 millones de dólares en ETFs de bolsa, de los cuales algo más de 12.000 han recaído en renta variable americana, mientras que la renta fija ha recibido 3.500 millones.

En los mercados de derivados, los inversores institucionales han incrementado su exposición en el S&P 500 en más de 12.000 millones, en contra de Dow Jones y Russell 2000. Destaca la entrada de 4.500 millones en el oro (un incremento del 49%), mientras la plata se ha quedado prácticamente constante. La exposición renta variable de la cartera de derivados se encuentra en máximos del año. Respecto del oro, a pesar de la entrada de efectivo de esta semana, pensamos que de continuar la recuperación en el último mes de los tipos de interés reales podría conllevar inestabilidad en las próximas 4-6 semanas. Será fundamental esta semana, también para el oro, cualquier noticia o rumor que guarde relación con Jackson Hole. Como saben, todas las miradas están puestas en esta cita anual de los bancos centrales.

Nuestros modelos mantienen su apuesta por renta variable frente a renta fija, y por la bolsa americana frente a la internacional.

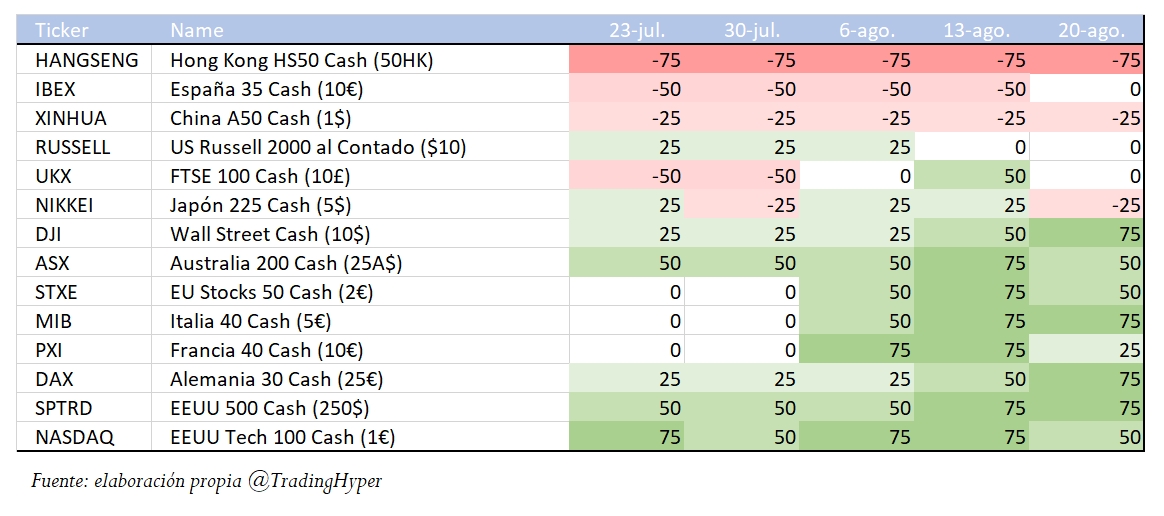

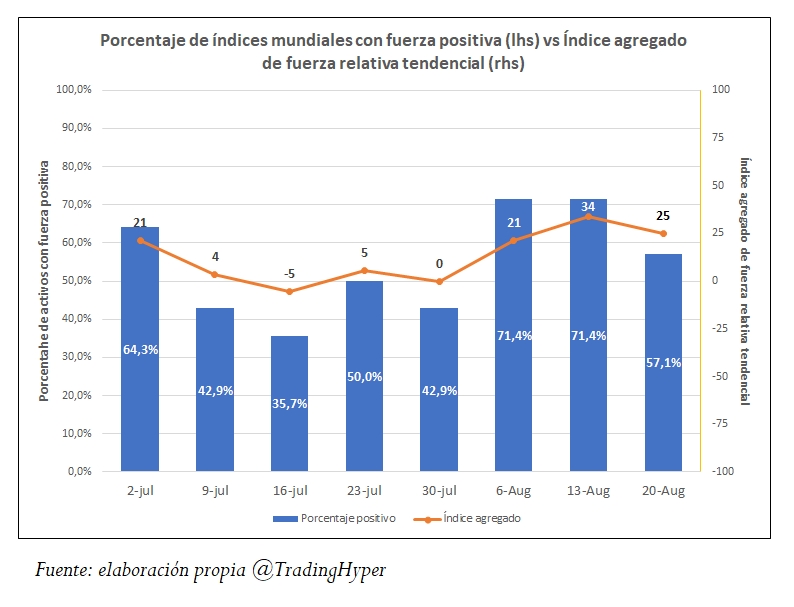

Seguimiento de la fuerza relativa tendencial

Esta semana, ha habido una mayor disparidad entre los índices mundiales, cayendo el porcentaje de ellos con el indicador de fuerza relativa tendencial en verde hasta el 57%, y el índice agregado hasta el 25% de su potencial. Digna de destacar la recuperación del IBEX-35, que pasa a terreno neutro, mientras el Nikkei pasa a rojo.

Se mantiene esta semana el porcentaje de sectores en verde en el 82%, al tiempo que se ha incrementado el índice de fuerza relativa tendencial hasta 48. Salvo cambios significativos en cierres diarios, esperaríamos que esta tendencia se mantenga.

Actualización de niveles críticos

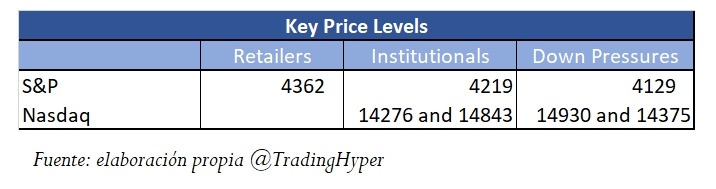

Durante las caídas de la semana pasada, el S&P 500 se frenó en el nivel en el que estaban posicionados los inversores minoristas, rebotando posteriormente con fuerza.

No ha habido cambios relevantes en el S&P 500 esta semana en los niveles críticos de los inversores institucionales. Respecto del Nasdaq, los Hedge Funds que comenzarían a ejercer mayor presión vendedora en el Nasdaq en los 14.930 puntos frente a los 14.853 puntos de la semana anterior. También hay que destacar que 14.853 pasa a ser el primer nivel de “soporte” para la semana. La pérdida de ese nivel no sería nada positivo para el selectivo tecnológico.

Mientras el S&P 500 se mantenga por encima de 4.219 y el Nasdaq por encima de 14.853 esperaríamos una continuación de la tendencia principal.

¡Buena semana y buenas inversiones!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

¿Por qué pensamos que no ha cambiado la tendencia de fondo?

Publicado 23.08.2021, 11:04

¿Por qué pensamos que no ha cambiado la tendencia de fondo?

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2025 - Fusion Media Ltd. Todos los Derechos Reservados.