George Orwell dijo una vez sobre la jerarquía social: "Todos los animales son iguales, pero algunos son más iguales que otros". Esto también es cierto en el caso de los mercados financieros, ya que algunos mercados son más importantes que otros.

¿Qué hace que un mercado sea importante?

El tamaño obviamente importa, pero no es el único factor. Por ejemplo, el mercado de divisas, que es por mucho el mayor mercado del mundo (con un volumen de operación diario de 4 billones de dólares), suele ser más un seguidor que un líder en cuanto a su relación con otros mercados.

Como estratega de inversiones macro, valoro el contenido informativo más que cualquier otra cosa. Para mí, los mercados más importantes son los que mejor me ayudan a descifrar la narrativa más amplia y el consenso implícito en los precios de los activos.

Con tanta atención en este momento sobre lo que hará la Reserva Federal con respecto a la creciente inflación, estoy siguiendo el mercado de deuda pública estadounidense indexada a la inflación más de cerca que cualquier otro. Todo lo que hay que saber sobre este mercado es que cuando se compra un bono indexado a la inflación, los cupones que se obtienen son el producto de los llamados "rendimientos reales" más la inflación real en el momento de las fechas de pago de los cupones.

Hay cuatro razones por las que los rendimientos reales de los bonos del Estado de EE.UU. a largo plazo son tan sumamente importantes para los mercados financieros mundiales:

La fijación de precios de todos los activos financieros requiere una tasa libre de riesgo, el retorno de un activo sin riesgo.

El precio de los activos con flujos de caja a largo plazo requiere una tasa libre de riesgo a largo plazo.

Como a los inversionistas sólo les interesa la rentabilidad real (después de la inflación), sólo les importa la tasa real libre de riesgo.

Dado el tamaño de los mercados de EE.UU. y el estatus de moneda de reserva del dólar, la tasa real libre de riesgo a largo plazo de EE.UU. se acepta a menudo como la tasa real libre de riesgo a largo plazo para el mundo.

Dado que la política monetaria funciona a través de las tasa de interés a largo plazo y las tasas de interés reales, los rendimientos reales de los bonos del Estado a largo plazo nos dicen mucho sobre si el mercado espera que la política monetaria futura sea flexible o restrictiva.

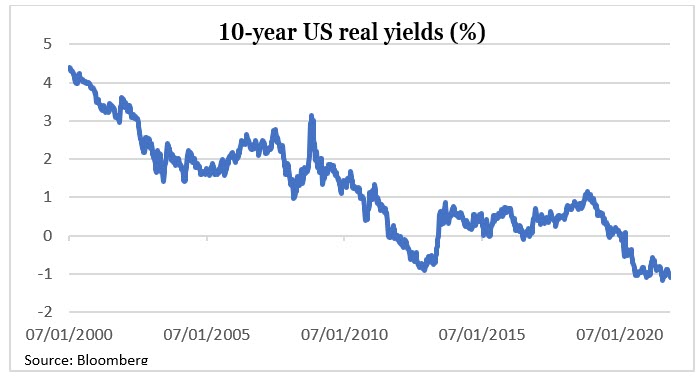

A juzgar por el hecho de que el rendimiento real de los Estados Unidos a 10 años (el rendimiento real de un bono gubernamental indexado a la inflación con vencimiento a 10 años) se encuentra actualmente en menos 1.1%, no muy lejos de su mínimo histórico (véase el gráfico siguiente), podemos decir con seguridad que el mercado piensa que la Reserva Federal mantendrá una política monetaria muy laxa hasta donde alcanza la vista.

Esta es la razón por la que los inversionistas han estado comprando acciones a manos llenas. Suponen que no les van a quitar el ponche en breve.

¿Pero qué pasa con la inflación? ¿No sabe el mercado que la inflación de los precios al consumo alcanzó el mes pasado su nivel más alto en 30 años (6.2%)?

Hay un dicho en Wall Street: "No luches contra la Fed". Lo que quiere decir es que no hay que cuestionar al banco central de EE.UU., sino que hay que aceptar lo que le dicen. Y ahora mismo, la Fed nos dice que la inflación será "transitoria" (la palabra clave para decir "No es necesario actuar").

A continuación, los tres puntos más importantes de la conferencia de prensa del presidente de la Reserva Federal, Jerome Powell, la semana pasada:

- "La inflación que estamos viendo no se debe realmente a un mercado laboral ajustado".

- "No vemos aumentos preocupantes en los salarios, y no esperamos que se disparen".

- "Todavía hay terreno que cubrir para alcanzar el máximo empleo tanto en términos de empleo como de participación".

Dado que el máximo empleo es uno de los dos mandatos de la Fed, Powell está diciendo básicamente que no tiene prisa por subir las tasas de interés.

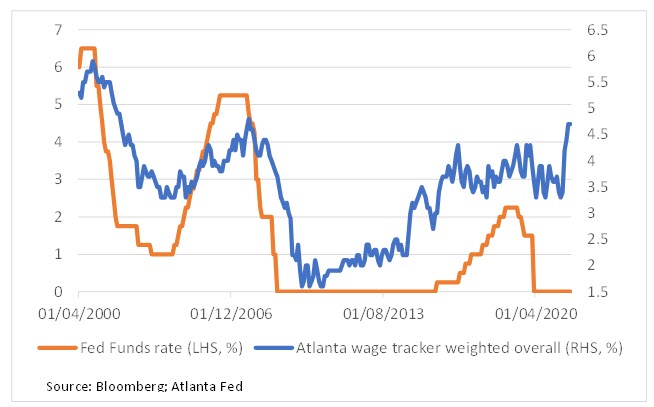

Al mercado no le importa que lo que dijo Powell no esté respaldado por los datos. Los salarios crecen al 4.9%, el más alto en veinte años (ver gráfico inferior). Los costos laborales unitarios están subiendo a un ritmo del 4%, el más alto en treinta años. El número de empresas que declaran que las vacantes son difíciles de cubrir está en su punto más alto.

Habiendo observado a la Fed durante veinte años mientras trabajaba en Wall Street, he aprendido que el banco central no es infalible ni sus políticas son infalibles.

Sin embargo, lo que dijo Powell está tan alejado de la realidad que no puedo creer que sus declaraciones provengan de la mera ignorancia. ¿Podría haber otra razón para su increíble blandura?

Pues bien, resulta que el mandato de Powell terminará dentro de dos meses, y el presidente de EE.UU., Joseph Biden, anunciará en cualquier momento su nombramiento como próximo presidente de la Fed. ¿Y si Powell ha decidido que para conseguir un segundo mandato necesita convencer al Presidente de los Estados Unidos de que no haría nada que estropeara la fiesta? ¿Es posible que en realidad sea menos blando de lo que parece?

Sospecho que otro factor que subyace a los actuales rendimientos reales a largo plazo, extremadamente bajos, es la expectativa del mercado de que Lael Brainard, una funcionaria súper blanda respaldada por el ala progresista del Partido Demócrata, tiene una oportunidad decente para el puesto más alto de la Fed.

En resumen: las perspectivas inmediatas para los rendimientos reales y para el mercado de valores dependen de a quién designe Biden como próximo presidente de la Reserva Federal.

¿A quién eligirá Biden? En mi opinión, la respuesta es bastante sencilla.

Biden se enfrenta a enormes problemas en casa y en el extranjero. Su partido acaba de perder unas enormes elecciones en Virginia; su proyecto de ley de gasto social está en problemas; su negociación con Irán está atascada; su llamamiento a los saudíes la semana pasada para aumentar la producción de petróleo cayó en saco roto.

En mi opinión, Biden necesita a alguien que pueda superar el proceso de confirmación en el Senado sin problemas. En este momento, Powell cuenta con un apoyo bipartidista mucho más fuerte que Brainard en un Senado 50/50.

Así que sí, creo que Biden nominará a Powell. Si estoy en lo cierto, deberíamos ver que los rendimientos reales suben.

Dado el reciente patrón de correlación entre los rendimientos reales y otros mercados, he estado recomendando a los suscriptores de mi blog que vendan en corto el TIPS Bond ETF de iShares, compren el USD y vayan en largo con el VIX a través del ETN iPath® Series B S&P 500® VIX Short-Term Futures™.

Estas operaciones no son para los novatos ni para los pusilánimes. Para ellos, sugeriría ejercer una gran precaución en las próximas semanas debido al mayor riesgo de una revalorización de las tasas libres de riesgo a largo plazo.

Si estoy en lo cierto, las Financieras superarán a las Tecnológicas y de las de Servicios públicos superarán a las de Consumo discrecional. Y el efectivo superará a todo lo demás.