- ¿Sabes qué hace históricamente el mercado tras rebaja de tipos de interés? Pues algo bastante interesante. Te lo cuento a continuación.

- Nancy Pelosi ha sacado un buen dinero con su inversión en acciones de Nvidia (NASDAQ:NVDA). Vamos a ver qué es lo que han hecho.

- El oro mantiene intactos los catalizadores que le hace subir con fuerza y ahora se ha añadido otro más.

- Warren Buffett ha vuelto a comprar más acciones de Sirius XM. Veremos las razones que hay detrás.

- El café sube con mucha fuerza debido a una serie de razones de peso que seguirán vigentes.

- ¿Cómo invertir con éxito? Averígüelo con InvestingPro: Haga clic aquí y revise las métricas clave como el Valor Razonable asignado a partir de más de una decena de modelos financieros, la salud financiera de la empresa y las perspectivas de los analistas.

Sentimiento de los inversores (AAII)

El sentimiento alcista, es decir, las expectativas de que los precios de las acciones subirán en los próximos seis meses, aumentó 11 puntos porcentuales hasta el 50,8% y sigue por encima de su promedio histórico del 37,5%.

El sentimiento bajista, es decir, las expectativas de que los precios de las acciones caerán en los próximos seis meses, disminuyó 4,5 puntos porcentuales hasta el 26,4% y se mantiene por debajo de su promedio histórico del 31%.

Qué hace el mercado históricamente tras rebaja de tipos de interés

El S&P 500 subió un 23,38 % entre la última subida de los tipos de interés de la Reserva Federal y el recorte de la pasada semana. Según LPL Financial, si nos basamos en las últimas nueve campañas de rebaja de tipos de interés de la Fed desde la década de 1970, el S&P 500 ha generado una rentabilidad media del 5% a 12 meses tras el primer recorte.

Nancy Pelosi y su gran inversión en Nvidia

Nancy Pelosi, ex presidenta de la Cámara de Representantes, es conocida por realizar operaciones bursátiles que han generado una atención significativa. Si bien algunas de sus inversiones han originado controversia, otras han supuesto retornos impresionantes.

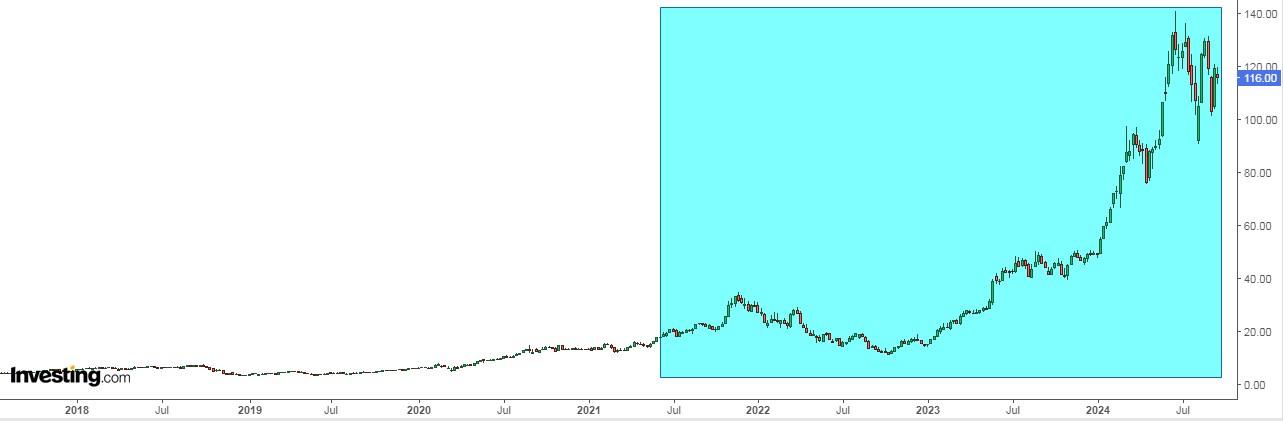

Una operación significativa es su inversión en Nvidia. El 3 de junio de 2021 Pelosi adquirió 50 opciones de compra con un precio de ejercicio de 400 dólares. El valor total de la operación fue de entre 1 y 5 millones de dólares. En el momento de la operación las acciones de Nvidia estaban subiendo con fuerza. El precio de las acciones de Nvidia el día de la operación rondaba los 16,9 dólares (ajustado por las divisiones de acciones). A partir del 6 de septiembre de 2024, las acciones de Nvidia cotizan a más de 102 dólares, un aumento significativo desde la operación de Pelosi.

Si hubieras invertido 1.000 dólares en Nvidia el mismo día en que Pelosi adquirió las opciones de compra, el balance sería el siguiente:

-

Compra: 3 de junio de 2021. Las acciones cotizaban a16,9 dólares.

-

Hoy las acciones cotizan a 102 dólares.

-

Rentabilidad del 503%.

-

Los 1000 dólares se habrían transformado en 6018 dólares.

-

Se habría batido claramente al S&P 500 (503% vs 29%).

Pero Pelosi no solo invirtió en Nvidia, también lo ha hecho en otras compañías como Apple (NASDAQ:AAPL), Tesla (NASDAQ:TSLA), Alphabet (NASDAQ:GOOGL) y Microsoft (NASDAQ:MSFT).

En el caso de Tesla, adquirió opciones de compra en diciembre de 2020 justo antes de que entrara a formar parte del S&P 500 y obtuvo fuertes plusvalías.

Es cierto que siempre ha habido el run run de que Pelosi podía contar con cierta información privilegiada dado su cargo y su red de contactos, pero su argumento siempre ha sido el mismo: sus operaciones e inversiones son gestionadas por una tercera persona, no lo hace ella personalmente.

Sí, es lícito que los políticos y los congresistas estadounidenses inviertan en los mercados financieros, pero siempre está el debate acerca de si deberían de estar sujetos a una serie de normas especiales para la transparencia de sus operaciones. Sea como fuere, aunque el debate siempre ha estado ahí, nunca se hace nada.

El oro sacando provecho de la rebaja de tipos de interés

La caída del dólar beneficia a los metales preciosos. El oro avanza además por la decisión de los bancos centrales de incrementar sus reservas en detrimento del dólar, por la demanda de oro físico y por las compras de joyas.

De este modo, asciende un 26% en lo que va de ejercicio marcando nuevos máximos históricos la pasada semana y camina a su mejor año desde 2010, ampliando el diferencial en términos de rentabilidad que acumula este ejercicio frente a la renta variable, incluido el S&P 500 y el Nasdaq, dos de los índices bursátiles más fuertes.

El inicio del ciclo de recortes de tipos de interés por parte de la Reserva Federal perjudica al billete verde, con lo que las materias primas, al cotizar en dólares, salen beneficiadas.

A este catalizador hay que añadir las continuas compras de oro por parte de los bancos centrales de cara a diversificar sus reservas y no depender tanto del dólar estadounidense. De hecho, la pasada semana se conoció que, por ejemplo, las reservas del Banco Nacional de Serbia aumentaron en más de 5 toneladas en julio, el mayor aumento mensual desde octubre de 2019 y las reservas del banco checo aumentaron en casi dos toneladas en agosto, lo que supone el décimo octavo mes consecutivo de compras de oro.

Por qué Warren Buffett ha vuelto a comprar más acciones de Sirius XM

Berkshire Hathaway (NYSE:BRKa), de Warren Buffett, elevó su participación en las acciones de Sirius XM al 31%.

Concretamente poseía 105,2 millones de acciones de Sirius XM al 9 de septiembre, según el formulario 3 que Berkshire presentó ante la Comisión de Bolsa y Valores. Recordemos que la presentación del formulario 3 se realiza cuando se tiene el 10% de una compañía.

La participación de Berkshire ahora vale alrededor de 2.600 millones de dólares (aumentó su participación en Sirius XM en alrededor de cuatro millones de acciones desde finales de junio, cuando poseía aproximadamente 101 millones de títulos).

¿Qué es lo que Buffett puede estar viendo para seguir comprando más acciones de la compañía?

1º Las acciones están infravaloradas y cotizan (al cierre de la semana), un 57% por debajo del precio objetivo por fundamentales (fair value), el cual está en 39,31 dólares.

2º Actualmente su dividendo renta un 4,57% y podría duplicarlo alcanzando incluso el 9%. Ha mantenido un reparto de dividendo 9 años consecutivos.

3º Presenta una sólida capacidad de flujo de efectivo libre, respaldado por un menor gasto de capital y próximas subidas de precios.

4º Está en camino de cumplir con su objetivo de reducción de deuda.

Atento a los catalizadores que están haciendo volar al café

Se están desvaneciendo rápidamente las esperanzas de que una avalancha de exportaciones de café de los principales productores de Asia alivie la presión sobre un repunte vertiginoso que ha llevado los precios del robusta a su nivel más alto desde la década de 1970.

Vietnam produce alrededor de un tercio del suministro mundial y una sequía seguida de semanas de fuertes lluvias ha golpeado duramente el cinturón cafetero del país justo antes de la cosecha que comienza en octubre.

La sequía ha hecho que los árboles produzcan menos granos, y los granos también son más pequeños.

Además, las lluvias impedirán a los agricultores recolectar los granos y secar su café, al tiempo que causan dificultades de transporte.

- ¿Cómo sortear los riesgos en nuestra cartera? Actualmente hay 16 valores españoles con un potencial alcista superior al +30% según el Valor razonable de InvestingPro y una puntuación en salud superior a 2,5/5. Los suscriptores de InvestingPro con un plan Pro+ pueden encontrarlos haciendo clic aquí.