Con los mercados luchando por mantenerse por encima de los mínimos de este año, el cuarto trimestre también podría ser débil para el S&P 500

Un mercado bajista prolongado como el que estamos afrontando impone una importante presión financiera y psicológica a los inversionistas

Sin embargo, debemos recordar que el S&P 500 siempre se ha recuperado con fuerza de los mercados bajistas a largo plazo

- 1931: -43.8%

- 2008: -36.6%

- 1937: -35.3%

- 1974: -25.9%

- 1930: -25.1%

- 2022: ...

El noveno mes de 2022 cerró como el noveno mes de un doloroso mercado bajista. Ahora, con el S&P 500 rondando peligrosamente los mínimos anuales, las probabilidades de que la tendencia bajista continúe en el cuarto trimestre siguen siendo elevadas.

El hecho de que el mercado bajista haya durado tanto tiempo -junto con el bajo rendimiento del mercado de bonos- ciertamente impone dificultades financieras y psicológicas a los inversionistas, especialmente a los inexpertos.

Sin embargo, salvo en el caso de los bonos, se podría argumentar que todavía estamos en un contexto de absoluta normalidad (y recordemos también que los bonos habían tendido al alza junto con el mercado de valores en los últimos años).

De hecho, les voy a contar un secreto: si no tuviéramos mercados bajistas, la bolsa no estaría ofreciendo la rentabilidad media compuesta del 8-9% anual.

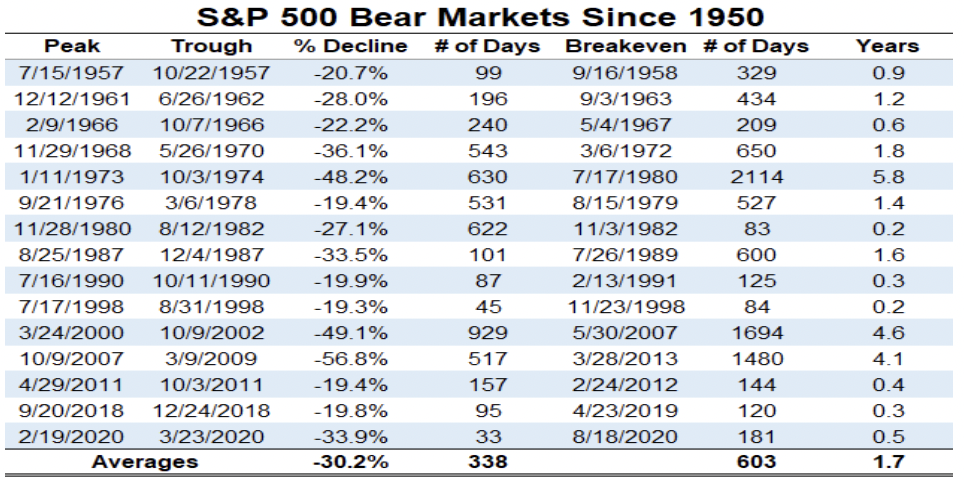

Mercados bajistas del S&P 500 desde 1950

Mercados bajistas del S&P 500 desde 1950

Como se muestra en el gráfico anterior, históricamente el S&P 500 cae una media del -30.2% en el transcurso de 338 días en un mercado bajista. Contando desde principios de año, actualmente estamos en torno al -25% durante 270 días, en línea con los casos anteriores de la historia.

Dado que tenemos un mercado bajista que curiosamente comenzó en los primeros días del año, es fácil compararlo con otras actuaciones históricas de un solo año, a saber:

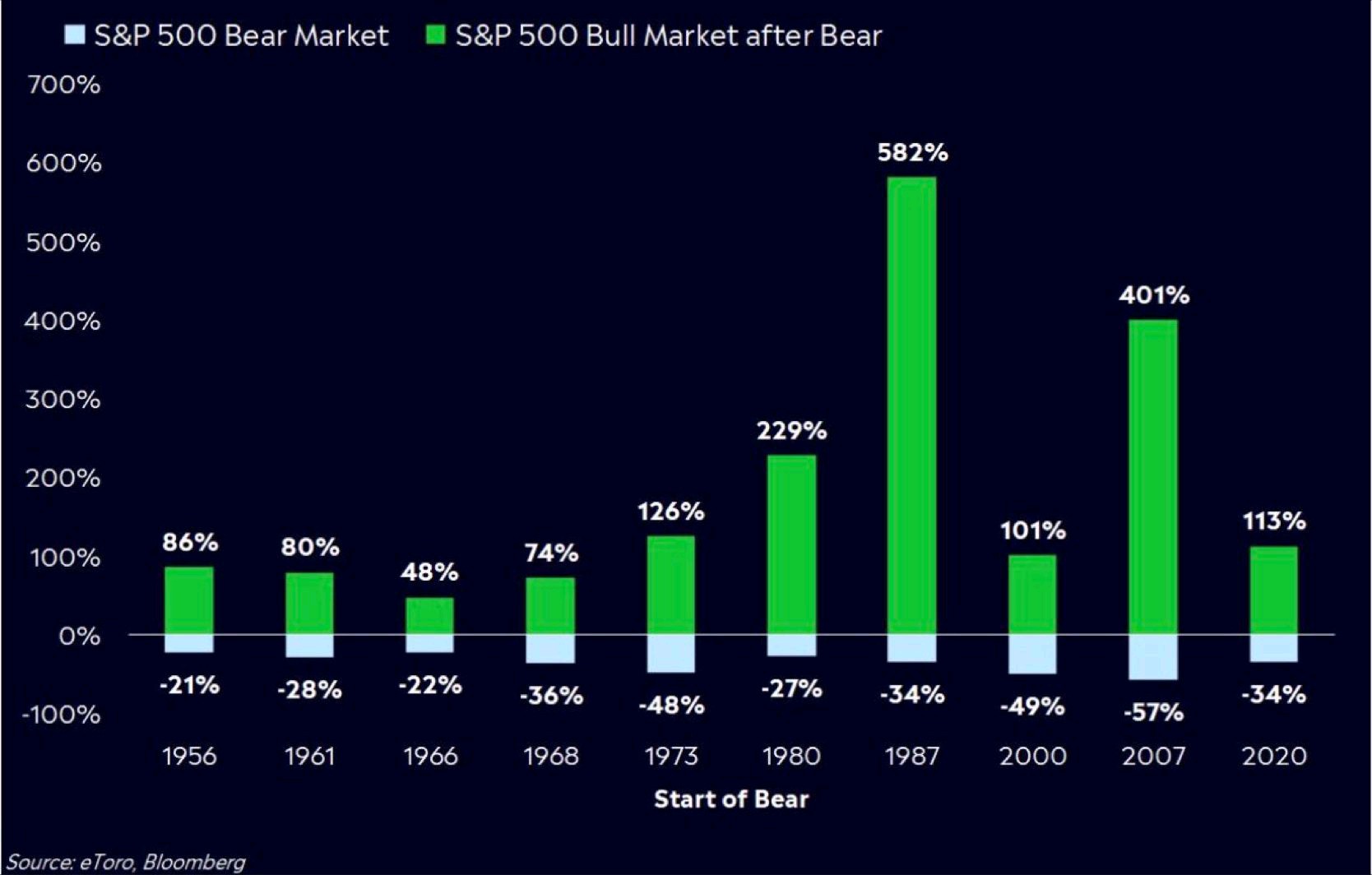

Pero lo más interesante es la estadística que se muestra en el siguiente gráfico:

Fuente: eToro, Bloomberg

Después de las caídas prolongadas, el mercado siempre ha rebotado con fuerza, promediando un rendimiento positivo a largo plazo. Por lo tanto, será fundamental cuando los mercados vuelvan a subir (no si lo hacen) encontrarse presente y bien invertido.

"Francesco, pero la liquidez es finita". Esta es una objeción que se me ha hecho en varios análisis.

De nuevo, es siempre una cuestión de estrategia y planificación.

Yo empecé a finales de 2021 con la liquidez al 30%, porque objetivamente las valoraciones eran insostenibles. Por lo tanto, fui más cauteloso.

Cuando empezaron los descensos, empecé a ponerme objetivos y a utilizar mi liquidez en activos estratégicos (que pretendo mantener durante muchos años). Ahora sigo con un 15% de liquidez, y me he marcado objetivos muy personales si seguimos cayendo (ver imagen).

¿Cómo he elegido estos objetivos específicos? Sencillamente, observando los mercados bajistas del pasado. Así, la siguiente entrada, en el -31%, coincide con la media de caídas del gráfico inicial.

Recuerdo que probablemente el cuarto trimestre del año también podría ser débil, por lo que este elemento, en mi opinión, es uno de los últimos que faltan por valorar en el actual mercado bajista.

Lo importante siempre es no estar desprevenido y planificar los escenarios en un momento delicado como éste. Así, cuando llegue el momento adecuado, se encontrará bien posicionado para recoger los frutos de sus inversiones.

Divulgación: El autor está largo en el S&P 500 y comprará más posiciones si el índice sigue cayendo.

¿Qué acciones debería comprar en su próxima operación?

Con las valoraciones disparadas en 2024, muchos inversores no se atreven a invertir más dinero en acciones. ¿No sabe dónde invertir? Analice nuestras estrategias basadas en IA y descubra oportunidades de gran potencial.

Sólo en 2024, la IA de ProPicks identificó 2 valores que subieron más de un 150%, otros 4 valores que se dispararon más de un 30% y 3 más que subieron más de un 25%. Es un historial impresionante.

Con estrategias adaptadas a los valores del Dow Jones, el S&P 500, el sector tecnológico y las acciones Mid-caps, puede explorar diversas acciones para mejorar sus rentabilidades.