Es esa época del año en la que Wall Street saca brillo a sus bolas de cristal y predice la rentabilidad de los mercados para el próximo año. Como Wall Street nunca predice un año bajista, estas previsiones suelen ser erróneas y, a veces, muy erróneas. Por ejemplo, el 7 de diciembre de 2021, escribimos un artículo sobre las predicciones para 2022.

“THay una cosa sobre Goldman Sachs (NYSE:GS) que siempre es consistente; son 'alcistas'. Por supuesto, dado que el mercado es positivo más a menudo que negativo, 'compensa' ser alcista cuando tu empresa vende productos a inversionistas hambrientos.

Es importante recordar que Goldman Sachs se equivocó cuando era más importante, sobre todo en 2000 y 2008.

Sin embargo, en consonancia con su tradicional tendencia alcista, el estratega jefe de renta variable de Goldman, David Kostin, pronosticó que el S&P 500 subirá un 9% hasta 5100 a finales de 2022. Como señala, esto 'reflejará una rentabilidad total prevista del 10% incluyendo dividendos'.

El problema, por supuesto, es que el S&P 500 NO terminó el año en 5100.

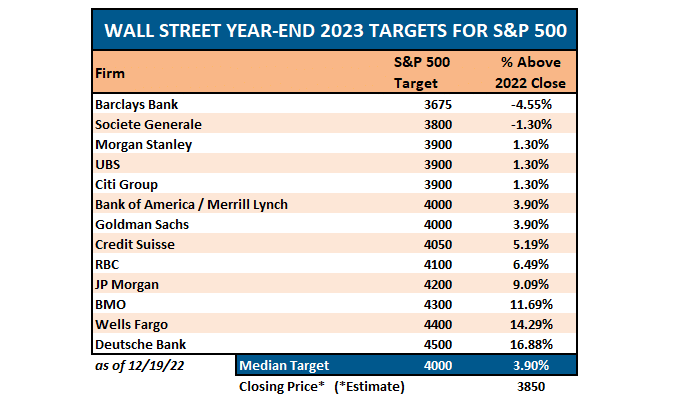

Luego, en 2022, Wall Street sugirió que 2023 tendría un magro rendimiento de sólo el 3.9%.

Por supuesto, la realidad resultó ser muy distinta.

Lo mismo ocurrió en 2023 para 2024, ya que los analistas subestimaron salvajemente la expansión de las valoraciones, lo que hizo que el índice subiera casi un 30% en el año.

Sin embargo, mientras los analistas fracasan una y otra vez en el juego de las adivinanzas, la tradición anual de Wall Street es siempre la de mayores rendimientos. Tomando prestada una cita:

“Las predicciones (de mercado) son difíciles... sobre todo cuando se refieren al futuro" - Niels Bohr

Quizás me he tomado una pequeña licencia poética, pero la cuestión es que, aunque lo intentemos, las predicciones sobre el futuro son difíciles en el mejor de los casos e imposibles en el peor. Si pudiéramos predecir el futuro con exactitud, los adivinos ganarían todas las loterías, los videntes serían más prósperos que Elon Musk y los gestores de carteras batirían siempre al índice.

Como inversionistas, debemos confiar en nuestros datos, analizar lo que ocurrió anteriormente, filtrar el ruido presente y discernir los posibles resultados futuros. El mayor problema de Wall Street en la actualidad y en el pasado es su constante indiferencia ante los acontecimientos inesperados y aleatorios que inevitablemente se producen.

Hemos visto muchos en los últimos años, desde guerras comerciales hasta el Brexit, pasando por la política de la Fed y una pandemia mundial. Sin embargo, antes de que esos eventos causaran una caída del mercado, los analistas de Wall Street eran salvajemente optimistas de que no sucedería.

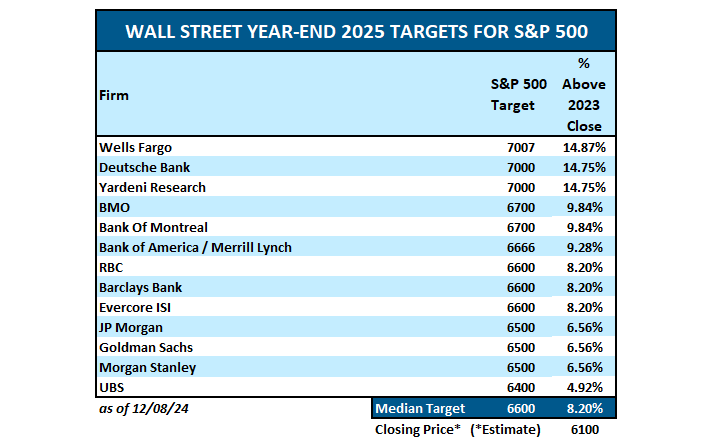

¿Y en 2025? Tenemos algunas primeras indicaciones de los objetivos de Wall Street para el índice S&P 500 y, como siempre ocurre, son principalmente optimistas para el próximo año. La estimación media es que el mercado suba hasta 6600 el año que viene, lo que supondría una rentabilidad decepcionante de sólo el 8.2% tras dos años de ganancias superiores al 20%. Sin embargo, la estimación alta de Wells Fargo sugiere una rentabilidad del 14%, mientras que la estimación baja de UBS (SIX:UBSG) es de sólo un 5%. Cabe destacar que no se dispone de ninguna estimación de rentabilidad negativa.

Estas previsiones presentan varios riesgos.

Estimación de los resultados

El problema de las actuales estimaciones prospectivas es que deben darse varios factores para mantener un crecimiento de los beneficios históricamente alto.

- El crecimiento económico debe seguir siendo superior a la tasa media de crecimiento de los últimos 20 años.

- El crecimiento salarial y laboral debe invertirse para mantener los márgenes de beneficios históricamente elevados,

- Tanto las tasas de interés como la inflación deben revertir a niveles muy bajos.

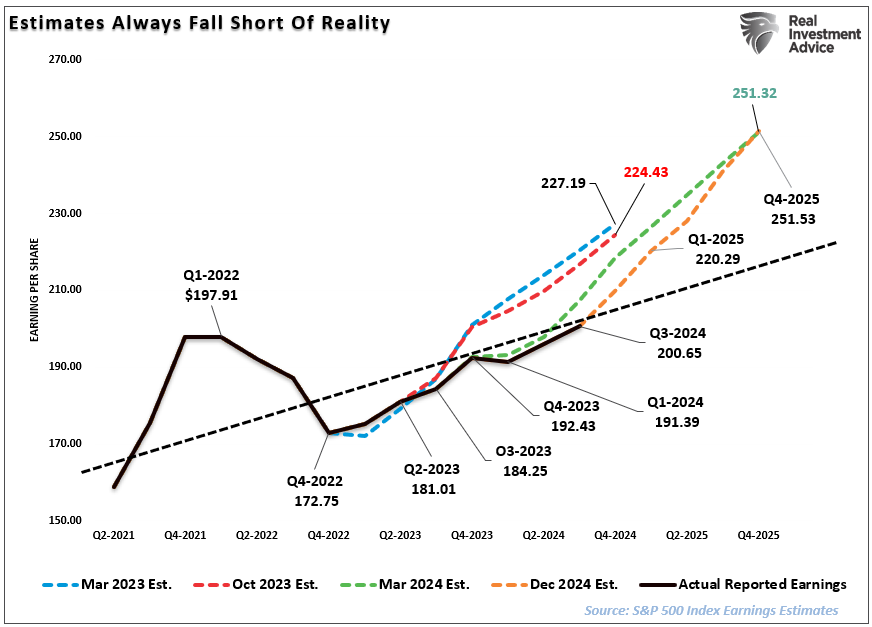

Aunque esto es posible, las probabilidades son bajas, ya que no puede existir un fuerte crecimiento económico en un entorno de inflación y tasas de interés bajas. Más concretamente, si la Reserva Federal recorta aún más las tasas, como esperan la mayoría de los economistas y analistas para el próximo año, será en respuesta a una ralentización del entorno económico o a tensiones financieras. Esto no respaldaría unas estimaciones de beneficios más optimistas, de 251 dólares por acción el próximo año. Esto representa aproximadamente un aumento del 19% con respecto a los niveles del cuarto trimestre de 2024. (En 2023, las estimaciones para 2024 sugerían un aumento del 14%, que fue sólo del 9%. La tendencia a largo plazo del crecimiento de los beneficios desde 1900 hasta la actualidad es de sólo el 7.7%)

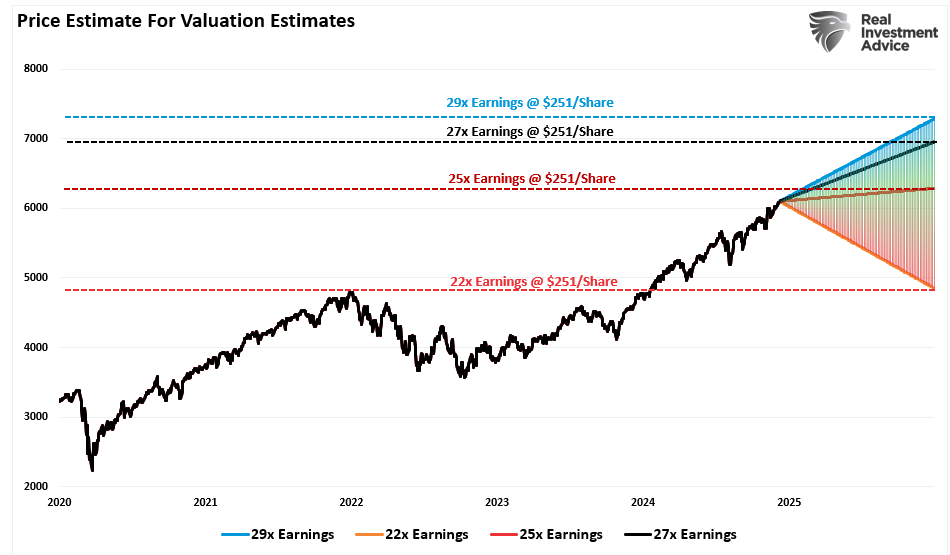

No obstante, dicho esto, podemos utilizar las actuales estimaciones a plazo de 251 dólares para calcular un objetivo de precio tanto de recesión como de no recesión para el S&P 500 de cara a 2025. Estos supuestos se basan en múltiplos de valoración dentro de los rangos de los niveles actuales del mercado.

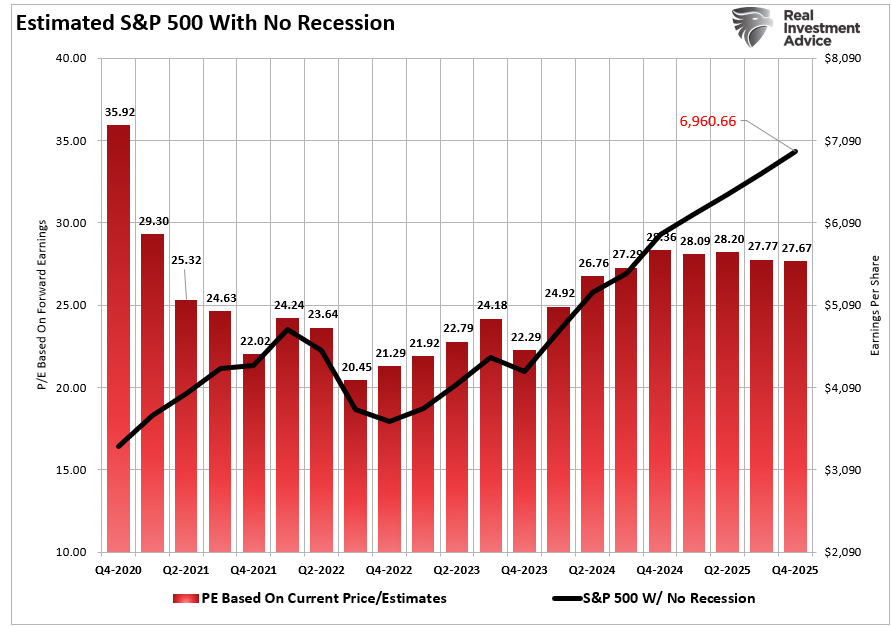

Las actuales previsiones de beneficios resultarán correctas en el escenario de NO recesión, y las valoraciones caerán ligeramente durante el próximo año. Por lo tanto, sobre la base de las estimaciones actuales, el S&P 500 debería cotizar teóricamente en torno a 6,960 en 2025. Dado que el mercado cotiza aproximadamente a 6,100 (en el momento de escribir estas líneas), esto supondría un incremento del 14% respecto a los niveles actuales.

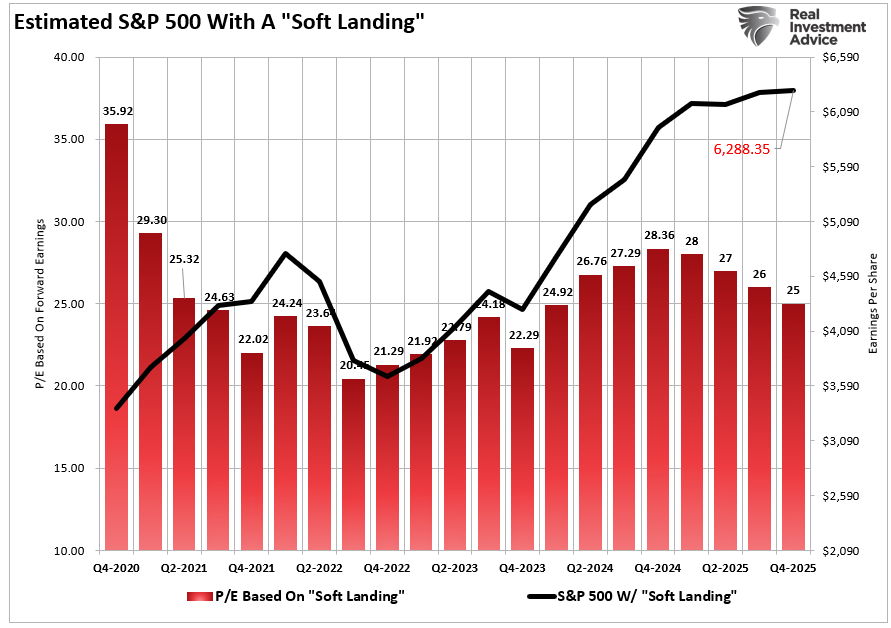

Sin embargo, si la economía se ralentizara el año próximo en un escenario de "aterrizaje suave", cabría esperar que las valoraciones volvieran a la media de los últimos años de 25 veces los beneficios. Esto implicaría una subida del mercado hasta sólo 6288, es decir, un avance aproximado del 3% el próximo año.

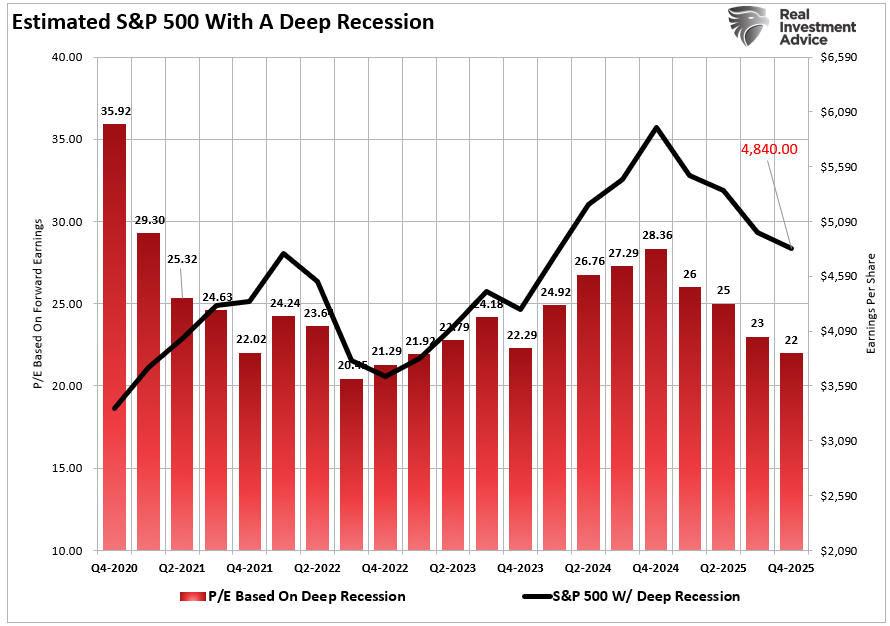

Pero, ¿y si EE.UU. entra en recesión debido a políticas económicas o políticas o a un acontecimiento relacionado con el crédito? Entonces cabría esperar un descenso de las valoraciones hacia el nivel de 2022 de 22 veces los beneficios. Esto equivaldría aproximadamente a un descenso del 20% con respecto a los niveles actuales.

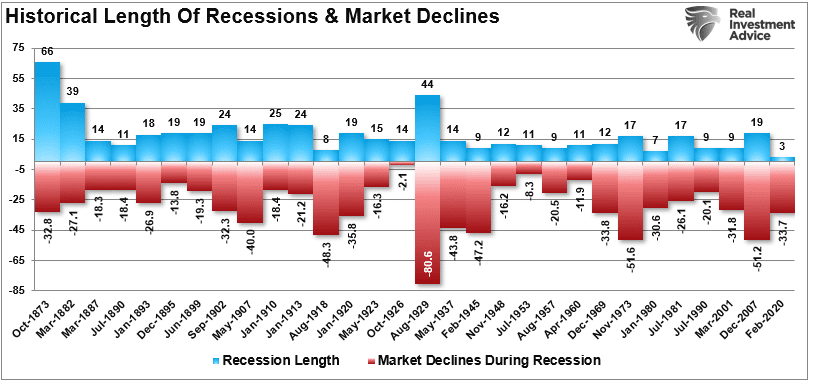

While a 20% decline may seem hostile, such would align with typical recessionary bear markets.

Sin embargo, debemos considerar un escenario más.

Puede que los alcistas tengan razón

Seríamos negligentes si no previéramos un resultado alcista en 2024. Sin embargo, hay que tener en cuenta varios factores para ese resultado alcista.

- Suponemos que los 251 dólares/acción de las estimaciones de final de año siguen siendo válidos.

- Que la economía evite una recesión aunque caiga la inflación

- La Reserva Federal sigue recortando las tasas de interés.

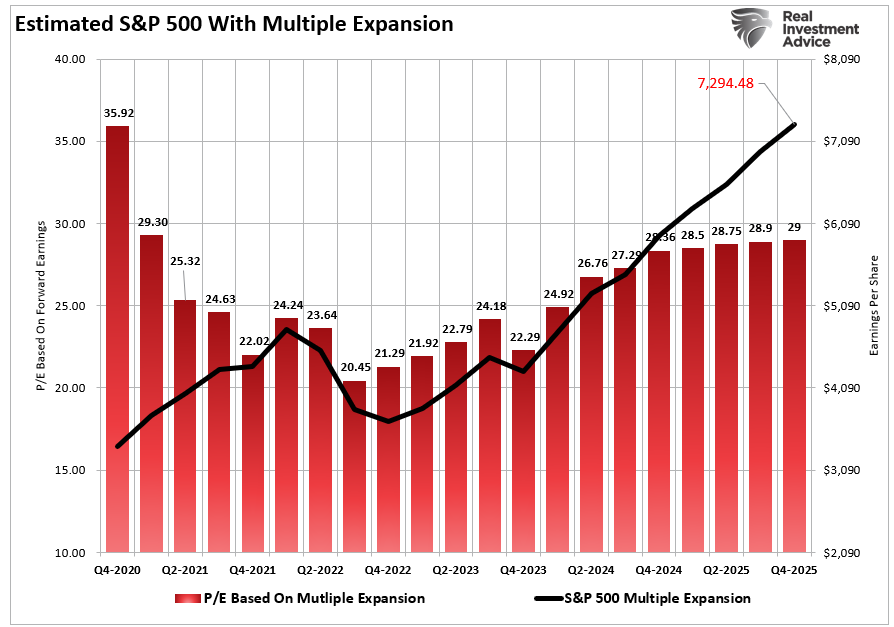

- Las valoraciones suben ligeramente hasta 29 veces los beneficios.

En este escenario, el S&P 500 debería pasar de aproximadamente 6100 a 7294 a finales de 2025. Esto supondría una subida del 19.5% en el año. Dado que el mercado ya ha subido más de un 20% en los dos últimos años, históricamente hablando, no es imposible otro año fuerte debido al impulso y a la psicología, siempre que la liquidez siga siendo positiva.

El siguiente gráfico combina las cuatro posibles predicciones para mostrar la posible horquilla de mercado para el próximo año. Por supuesto, usted puede analizar, hacer suposiciones de valoración y derivar sus objetivos para el próximo año basándose en sus opiniones. Este análisis es un ejercicio de lógica para desarrollar una gama de posibilidades y probabilidades para los próximos 12 meses.

Conclusión

He aquí lo que nos preocupa de las predicciones más alcistas. Dependen totalmente de un resultado "sin recesión" y de que la Reserva Federal dé marcha atrás en su endurecimiento monetario. El problema con esa visión es que, SI la economía tiene efectivamente un aterrizaje suave, no hay razón para que la Reserva Federal dé marcha atrás en la reducción de su balance o baje las tasas de interés.

Y lo que es más importante, la subida de los precios de los activos alivia las condiciones financieras, reduciendo la capacidad de la Reserva Federal para reducir la inflación. Esto también significaría presumiblemente que el empleo se mantiene fuerte, junto con el crecimiento salarial, elevando las presiones inflacionistas.

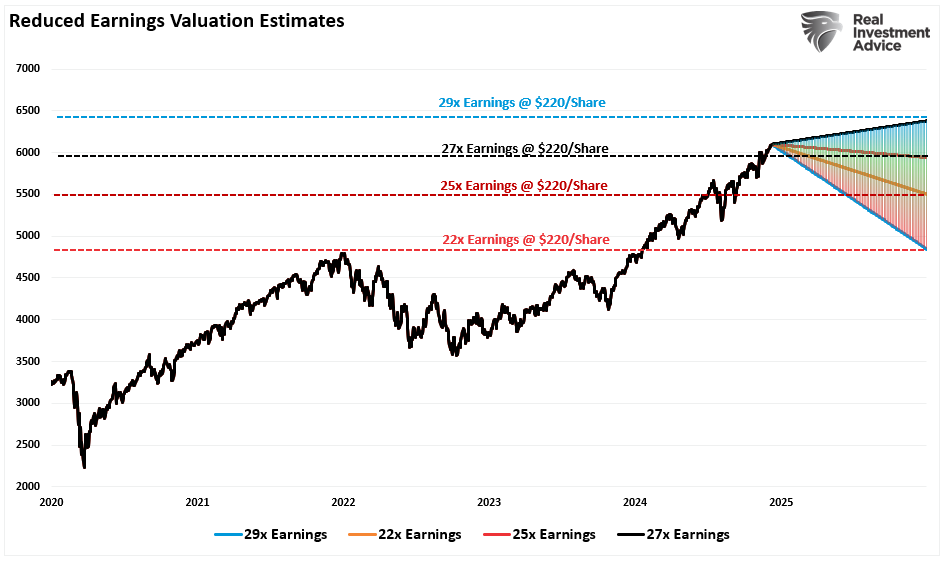

Aunque la predicción alcista es posible, ese resultado se enfrenta a muchos retos en 2025, dado que el mercado ya cotiza a valoraciones bastante elevadas. Incluso en un entorno de "aterrizaje suave", los beneficios deberían debilitarse, lo que hace que las valoraciones actuales de 27 veces los beneficios sean más difíciles de mantener. Por lo tanto, suponiendo que los beneficios disminuyan hacia su tendencia a largo plazo, eso sugeriría que las estimaciones actuales caigan a 220 dólares por acción a finales de 2025. Esto cambia sustancialmente las perspectivas para las acciones, con el caso más alcista en 6380, suponiendo una ganancia de aproximadamente el 4.5% frente a todos los demás resultados, que proporcionan pérdidas que van desde una pérdida del 2.6% hasta un descenso del 20.6%.

Nuestra mejor suposición es que la realidad se encuentra en algún punto intermedio. Sí, existe un escenario alcista en el que los beneficios disminuyen y la política monetaria lleva a los inversionistas a pagar más por unos beneficios más bajos. Sin embargo, ese resultado tiene una vida limitada, ya que las valoraciones son importantes para los rendimientos a largo plazo.

Como inversionistas, deberíamos esperar valoraciones y precios más bajos, lo que nos ofrece el mejor potencial de rentabilidad a largo plazo. Por desgracia, no queremos sufrir para llegar a ese punto.

Independientemente del escenario que se desarrolle en tiempo real, existe un riesgo razonable de que los rendimientos sean más débiles en 2025.

Así son las matemáticas.