El operador mundial de cadenas de café Starbucks (NASDAQ:SBUX) se encuentra bajo presión después de haber protagonizado un potente rebote este verano tras la debilidad inducida por la pandemia.

Sus acciones, después de haber alcanzado un máximo histórico a mediados de julio, han caído un 13% desde entonces, con un rendimiento inferior al del S&P 500, y al de otros grandes operadores de restaurantes. Mientras que las acciones de SBUX sólo han ganado un 5% este año, McDonald's (NYSE:MCD) ha subido más de un 16% durante el mismo periodo.

Esta debilidad se produce después de un notable retorno durante la pandemia, cuando la empresa con sede en Seattle sufrió un duro golpe en su negocio al extenderse el COVID-19 por todo el mundo, obligando a cerrar las oficinas y a que los clientes diarios se quedaran en casa. Desde la caída provocada por la pandemia en marzo de 2020, las acciones de SBUX se han duplicado con creces, cerrando ayer a 108.66 dólares.

Sin embargo, la actual fase de atonía indica que va a haber una navegación un poco dura en el futuro, ya que la cadena de café se enfrenta a diferentes retos. El mayor es la presión inflacionista que está obligando a la empresa a subir sus salarios para seguir siendo competitiva y atraer a los trabajadores en medio de la escasez generalizada de mano de obra.

El director general de Starbucks, Kevin Johnson, dijo en una entrevista reciente a la CNBC que la cadena de café tiene previsto aumentar los salarios de los baristas al menos dos veces el próximo año. Para el verano de 2022, su suelo salarial será de 15 dólares la hora, con un salario medio por hora de 17 dólares la hora, frente a la media actual de 14 dólares.

Dijo Johnson en la CNBC:

"Es mejor hacer esta inversión ahora, ya que la movilidad de los clientes es cada vez mayor, y creemos que es la apuesta estratégica correcta".

Pero a los inversionistas no les ha gustado este movimiento, especialmente cuando este gasto está perjudicando claramente a la cuenta de resultados. Starbucks dijo en su última orientación que su margen operativo se mantendrá en torno al 17% para el presente año fiscal, por debajo de las expectativas de los analistas, perjudicado por la escalada de los costos salariales, de embalaje y de transporte.

Opiniones divididas de los analistas

Con la pandemia dando un nuevo giro tras la aparición de la variante Ómicron, no está claro cuándo se aliviarán estas presiones de costes ni cuánto tiempo tardarán los oficinistas en volver a sus puestos de trabajo.

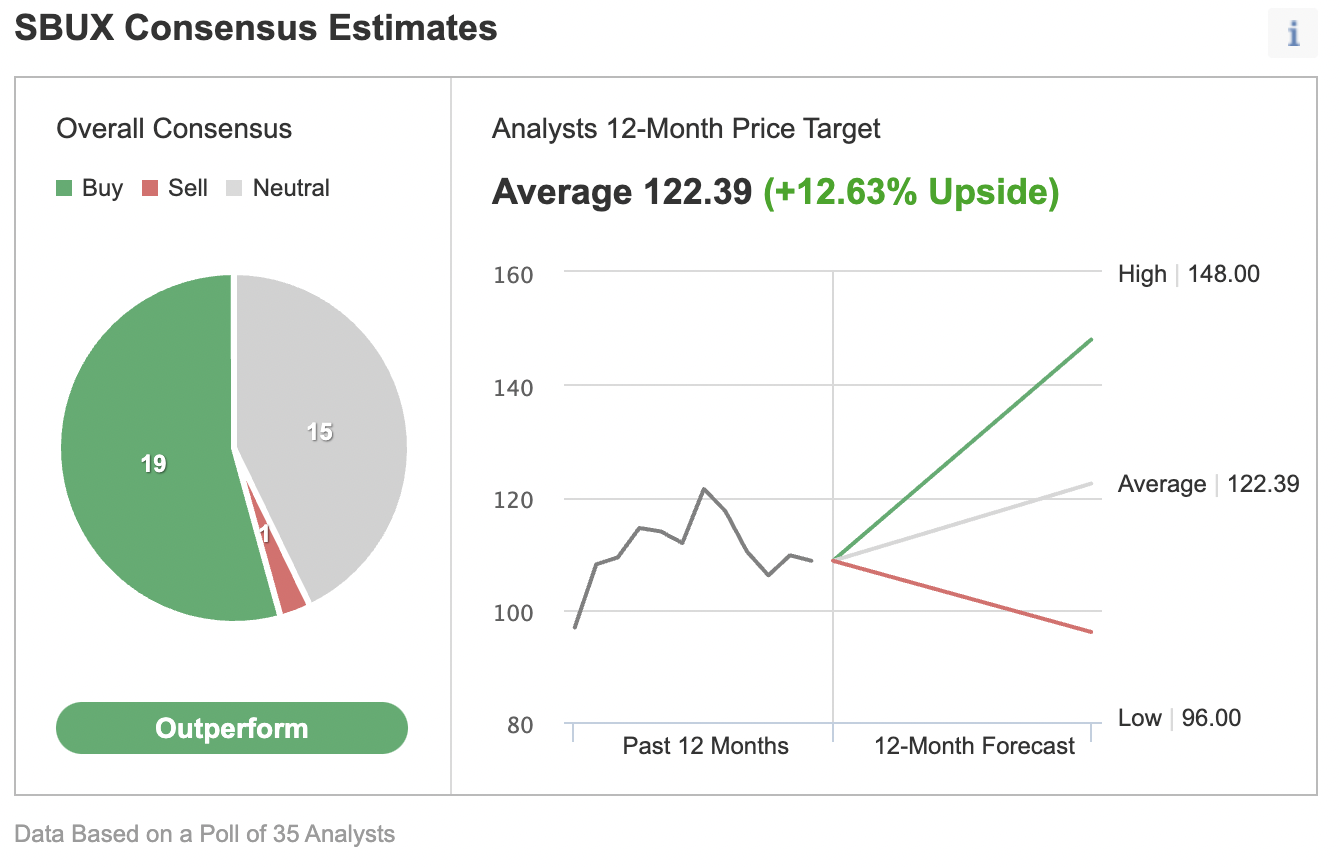

Estas preocupaciones están detrás de la opinión dividida entre los principales analistas que cubren las acciones de SBUX. En una encuesta realizada por Investing.com entre 35 analistas, 19 tienen una calificación de compra mientras que 15 son neutrales, con un potencial alcista de alrededor del 8% en su precio objetivo de consenso.

Gráfico: Investing.com

A pesar de esta postura prudente del mercado, creemos que Starbucks sigue siendo una acción de comida rápida atractiva para mantener en una cartera diversificada. Su estrategia de mantener los precios bajos y ganar cuota de mercado en este difícil entorno operativo es la correcta, ya que tiene el potencial de dar resultados a largo plazo.

Además, Johnson está gastando de forma agresiva para ampliar y remodelar las tiendas de la empresa, de modo que sean relevantes en la economía posterior al COVID. El proveedor de café, con sede en Seattle, está acelerando el despliegue de su concepto de tienda “para llevar", con locales de formato más pequeño que no tienen asientos para los clientes.

En EE.UU., Starbucks está cerrando unos 800 locales de bajo rendimiento y construyendo nuevos formatos de tienda, como cafés urbanos sin asientos y más carriles de autoventa en los suburbios. A largo plazo, la cadena tiene previsto construir más de 20,000 locales adicionales en la próxima década para cumplir su objetivo de alcanzar los 55,000 locales en el año fiscal 2030, frente a los casi 33,000 actuales.

Otra razón para poseer acciones de SBUX es el objetivo de la dirección de devolver más efectivo a los accionistas en forma de dividendos. El pago de dividendos ha aumentado un 18% al año durante los últimos cinco años. La acción paga actualmente un dividendo trimestral de 0.49 dólares por acción, lo que se traduce en un rendimiento anual de alrededor del 2%.

Conclusión

Es posible que las acciones de Starbucks no ofrezcan una subida a corto plazo, ya que las actuales presiones de costos dañan los márgenes y la aparición de nuevas variantes ralentiza las reaperturas globales. Pero seguimos creyendo que la acción es una buena operación de compra a la baja debido al fuerte enfoque de la dirección en el aumento de la cuota de mercado y la devolución de más dinero en efectivo a las partes interesadas.

¿Qué acciones debería comprar en su próxima operación?

Con las valoraciones disparadas en 2024, muchos inversores no se atreven a invertir más dinero en acciones. ¿No sabe dónde invertir? Analice nuestras estrategias basadas en IA y descubra oportunidades de gran potencial.

Sólo en 2024, la IA de ProPicks identificó 2 valores que subieron más de un 150%, otros 4 valores que se dispararon más de un 30% y 3 más que subieron más de un 25%. Es un historial impresionante.

Con estrategias adaptadas a los valores del Dow Jones, el S&P 500, el sector tecnológico y las acciones Mid-caps, puede explorar diversas acciones para mejorar sus rentabilidades.