Pocos se están librando de la tormenta de la banca. Hasta el propio Warren Buffett está soportando pérdidas de 12.550 millones de dólares .Y es que de entre sus 15 operaciones con mayores pérdidas este año, 6 de ellas son del sector financiero.

Y es que en un periodo de 10 días, del 6 al 15 de marzo, la capitalización bursátil de las entidades bancarias bajó un 11,5%.

La pérdida que está intentando capear Buffett es de 4.000 millones de dólares únicamente en lo que llevamos de 2023 y Bank of America (NYSE:BAC) es su oveja negra con una pérdida de 4,3 millones de dólares.

En esta situación, es importante mantener la calma y ver si hay algún mercado que pueda ser interesante y hace dos meses expuse mi opinión al respecto.

En efecto, el 12 de enero comenté varias cosas de interés sobre el oro y EUR/USD:

Respecto a EUR/USD dije que “el billete verde tuvo un magnífico 2022, subiendo frente a la mayoría de las divisas. Pero este año, el ritmo de subidas de tasas por parte de la Fed será más lento, y el dólar podría perder fuelle y por tanto el par eur/usd podría subir a 1,10-1,12”.

Pues bien, EUR/USD ese día abrió en 1,0757 y desde entonces ha subido a 1,1034, de manera que por el momento ha alcanzado la parte baja del objetivo de subida de 1,10-1,12.

En lo referente al oro, comenté las razones por las cuales podía ser interesante comprar este año:

- Si los inversores creen que la economía puede entrar en recesión, surge la incertidumbre y en tal situación tienden a salir de la compra de acciones y a refugiarse en el oro como activo refugio.

- Con una inflación más alta de lo habitual, los inversores compran oro para proteger su capital y minimizar la consiguiente pérdida de poder adquisitivo por el aumento del costo de la vida.

- Cuando el dólar es débil, el oro se beneficia. Esto se debe principalmente a la relación inversa entre ambos activos. Si el dólar se fortalece, el precio del oro se resiente, y viceversa.

- China es el mayor comprador de oro del mundo. Su reapertura es un soplo de aire fresco para su economía. Y esto favorece al oro ya que China buscará comprar más oro si su economía va bien, aumentando sustancialmente la demanda del metal

Pues bien, ese día el futuro del oro abrió en 1.879,70 dólares y ha llegado a subir desde entonces a 2014,90 dólares.

El oro ha llegado a subir por encima de los 2.000 dólares por primera vez en más de un año, un +6,5% en la pasada semana en lo que es la mejor semana desde marzo del 2020 con el coronavirus.

Y sí, es un activo que tiende a comportarse bien no solo con elevada inflación sino también en momentos de incertidumbre.

Su siguiente objetivo se encontraría en los 2060-2076 dólares coincidiendo con una importante resistencia.

También te quería hablar de dos acciones relacionadas con el oro. Podéis verlo en InvestingPro:

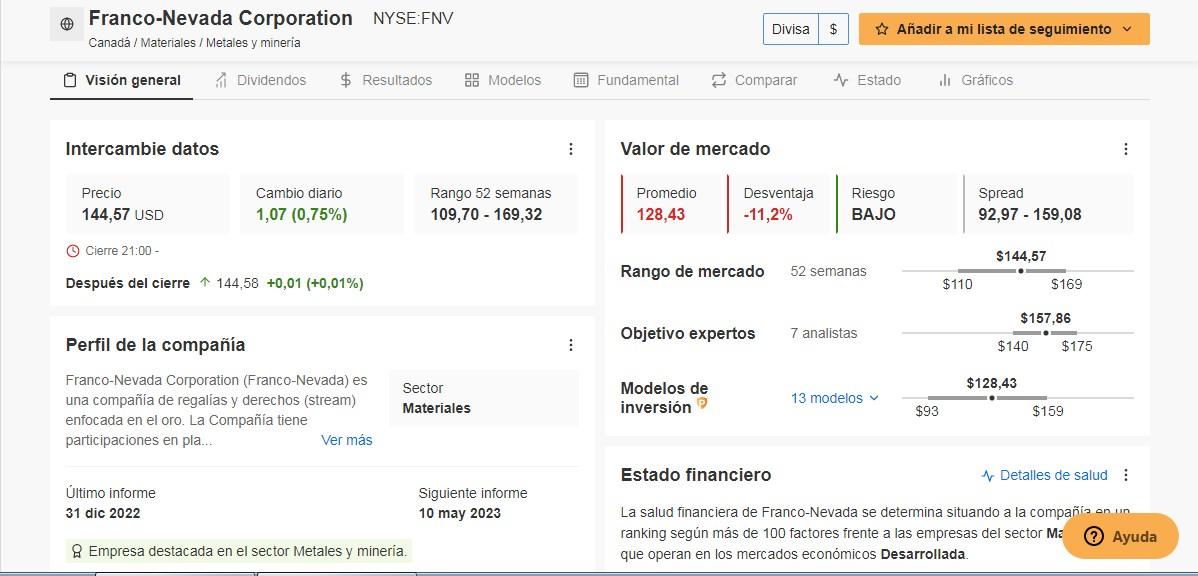

1º Franco-Nevada Corporation (NYSE:FNV): la compañía la fundó un canadiense que descubrió que la mejor manera de ganar dinero era mediante los royalties mineros, es decir, el derecho a recibir un porcentaje de la producción de una mina de oro. Cotiza en la Bolsa de Nueva York con el símbolo FNV y también en la Bolsa de Canadá. En los últimos 20 años ha superado a casi todas las demás inversiones.

InvestingPro

El 10 de mayo presenta sus resultados trimestrales y se espera un beneficio por acción de 0,84 dólares por acción.

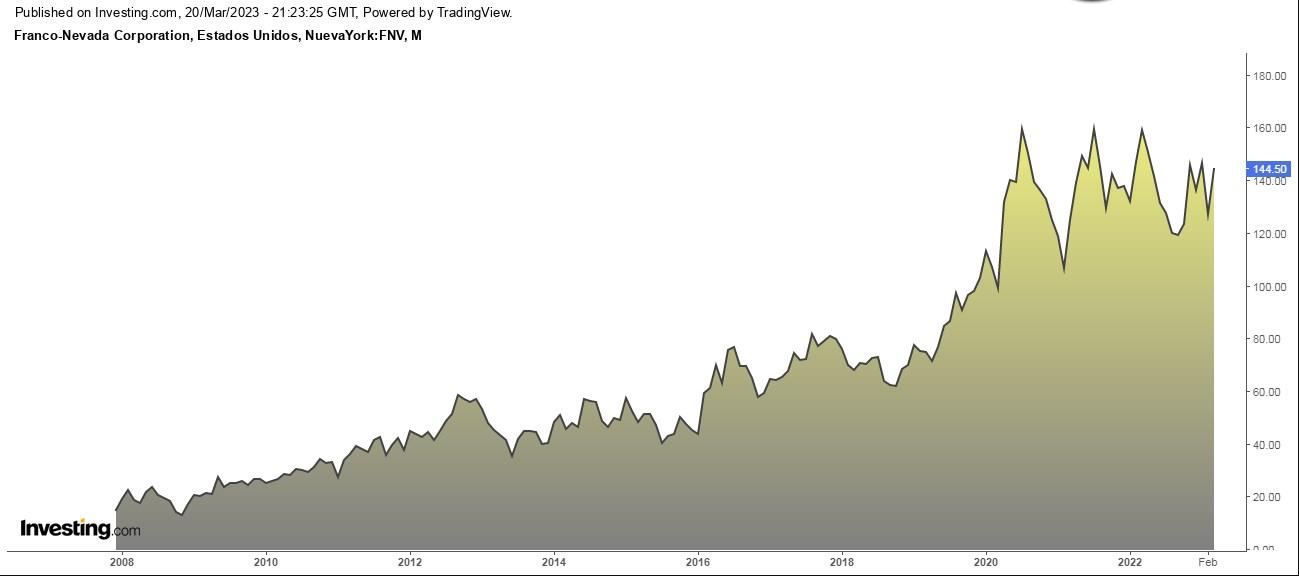

En este gráfico puedes apreciarse su tremendo ascenso meteórico.

Rompiendo por arriba los 150,92 dólares implicaría continuidad de la fortaleza alcista.

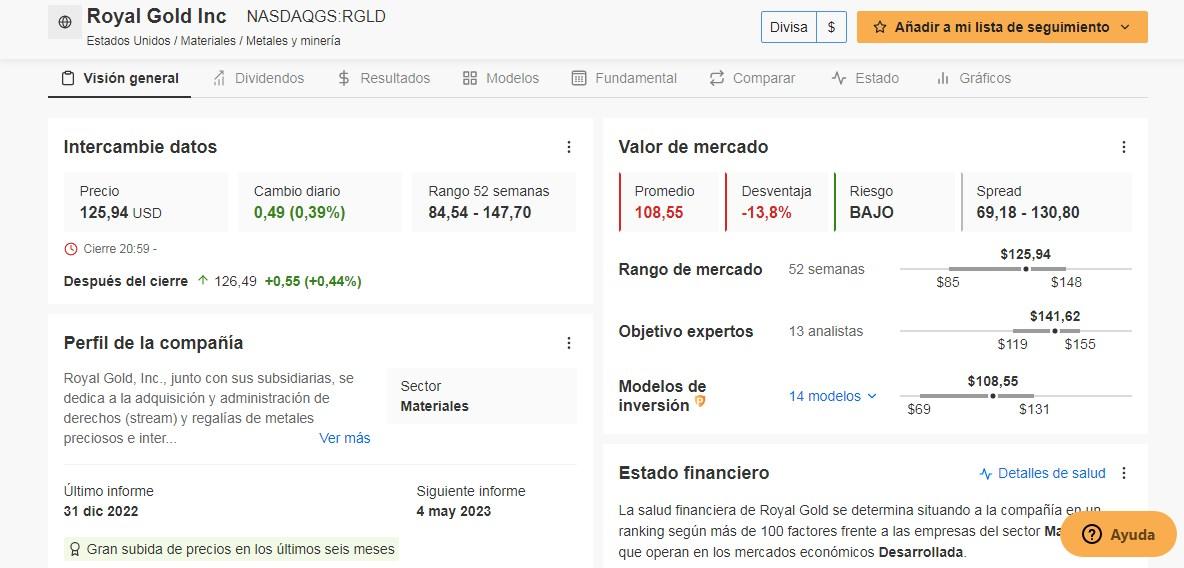

2º Royal Gold Inc (NASDAQ:RGLD): tiene su sede en Denver. Se creó en 1986 y comenzó como una empresa de exploración de petróleo y gas. En 1987, la empresa cambió su enfoque hacia los royalties de oro, y fue entonces cuando los inversores empezaron a obtener grandes beneficios. Cotiza en el Nasdaq y su símbolo es RGLD.

Investing Pro

Reparte dividendo el 21 de abril y para tener derecho a percibirlo hay que tener acciones antes del 5 de abril. Concretamente repartirá 0,3750 dólares por acción.

El 4 de mayo presenta sus resultados trimestrales y se espera un beneficio por acción de 0,89 dólares por acción.

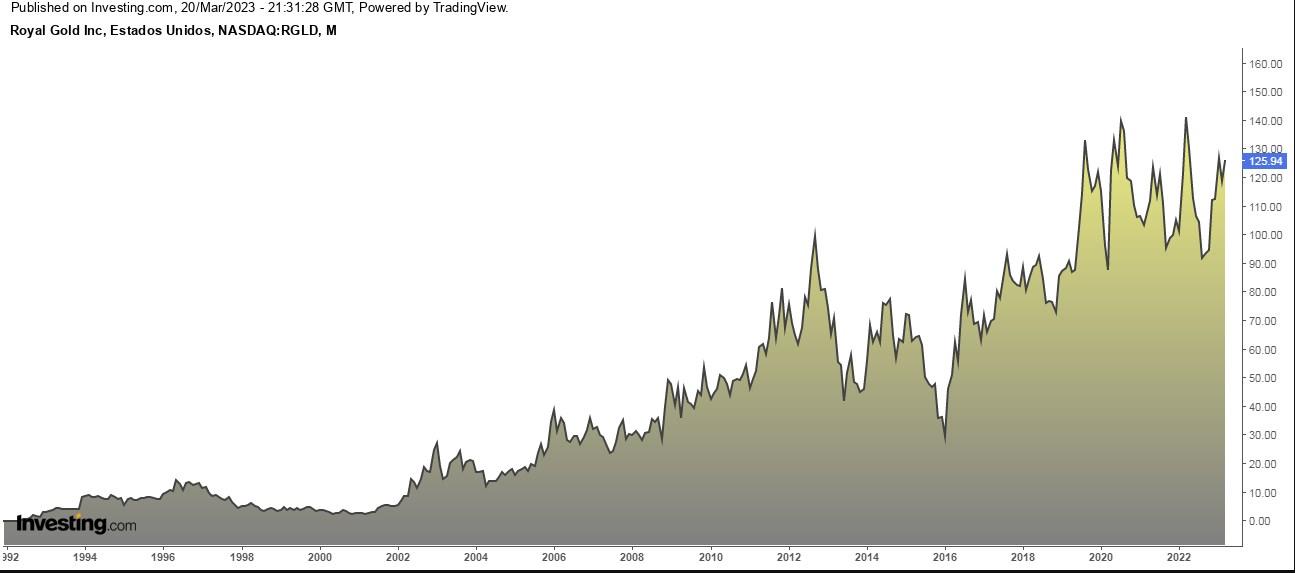

También su ascenso es meteórico en los últimos 20 años.

Superando por arriba los 131,43 dólares implicaría continuidad de la fortaleza alcista.