- La inflación medida por el IPC y el inicio de la temporada de presentación de resultados del cuarto trimestre acapararán la atención esta semana.

- JPMorgan Chase es una buena opción de compra ante la previsión de que supere las expectativas cuando publique su informe.

- Boeing es una buena opción de venta ante la preocupación en torno a la seguridad de los aviones.

- ¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima.

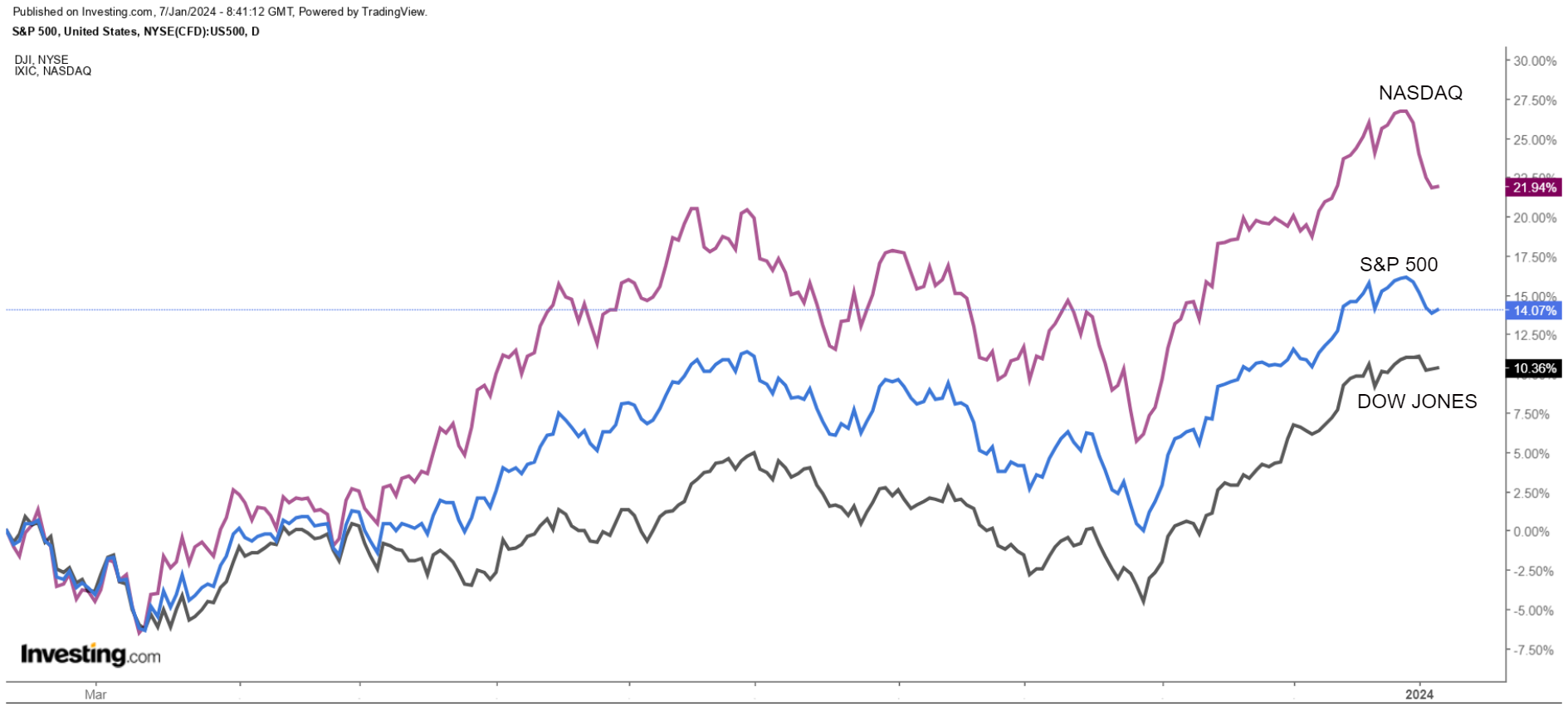

Las acciones estadounidenses cerraron ligeramente al alza el viernes, poniendo fin a la primera semana bursátil de 2024, aunque los principales índices sufrieron su primera caída semanal en 10 semanas ante la creciente incertidumbre en torno a cuándo podría empezar la Reserva Federal a recortar los tipos de interés.

En el conjunto de la semana, el índice Dow Jones de Industriales perdió un 0,6%, el índice S&P 500 de referencia se dejó un 1,5% y el índice Nasdaq Composite de tecnológicas descendió un 3,3%.

Éste ha sido el peor resultado semanal del S&P 500 desde finales de octubre, mientras que el Nasdaq registró su peor semana desde finales de septiembre.

Todo apunta a que la primera semana completa de negociación de 2024 va a ser ajetreada, ya que los inversores siguen evaluando los datos económicos para determinar cuándo empezará la Fed a recortar los tipos.

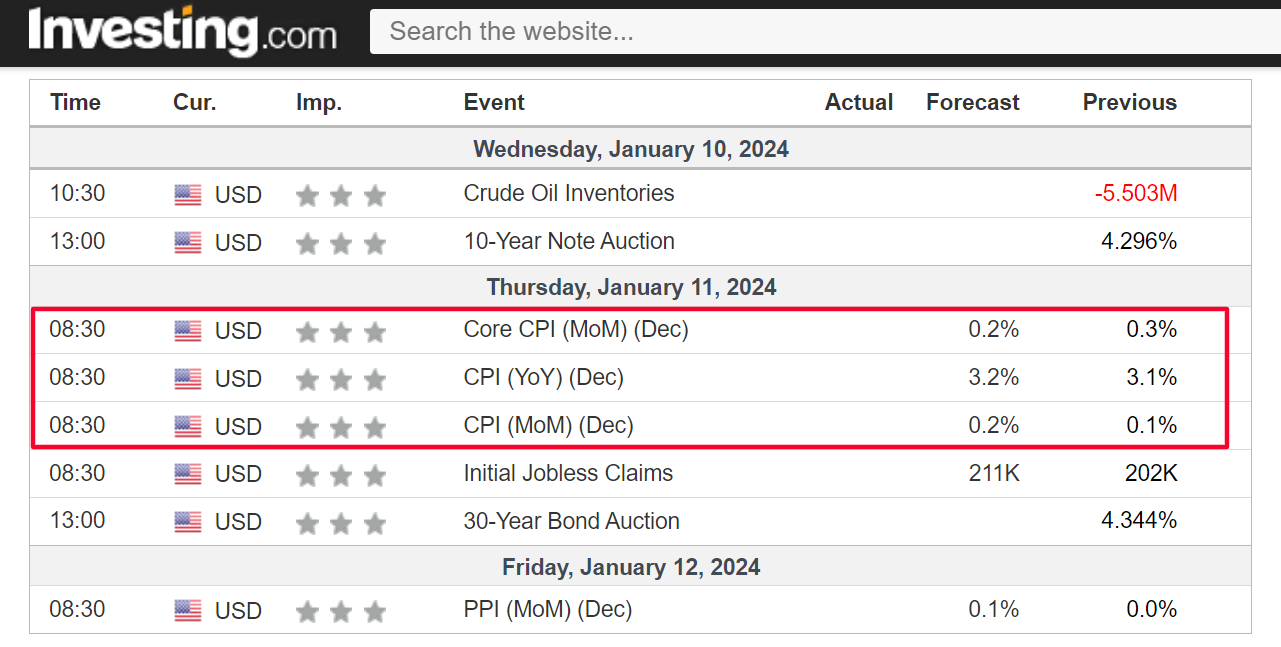

En el calendario económico, lo más importante será el informe del jueves de inflación de los precios al consumo de Estados Unidos de diciembre, que se prevé que muestre una aceleración del IPC anual general hasta el 3,2% frente a la subida del 3,1% registrada en noviembre.

Desde el domingo por la mañana, los mercados financieros estiman un 32% de posibilidades de que la Fed mantenga los tipos en los niveles actuales en su reunión de marzo, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com y un 68% de posibilidades de un recorte de tipos de un cuarto de punto porcentual.

Mientras tanto, el viernes comienza oficialmente la temporada de presentación de resultados, con la publicación de los informes trimestrales de JPMorgan Chase Bank of America (NYSE:BAC), Wells Fargo (NYSE:WFC), Citigroup, BlackRock (NYSE:BLK), Delta Air Lines (NYSE:DAL) y UnitedHealth Group (NYSE:UNH).

Independientemente del rumbo que tome el mercado, a continuación destaco unas acciones que probablemente despierten una gran demanda y otras que podrían sufrir nuevas caídas.

Recuerde, sin embargo, que mi marco temporal abarca sólo la semana que viene, del lunes 8 al viernes 12 de enero.

Acciones a comprar: JPMorgan Chase

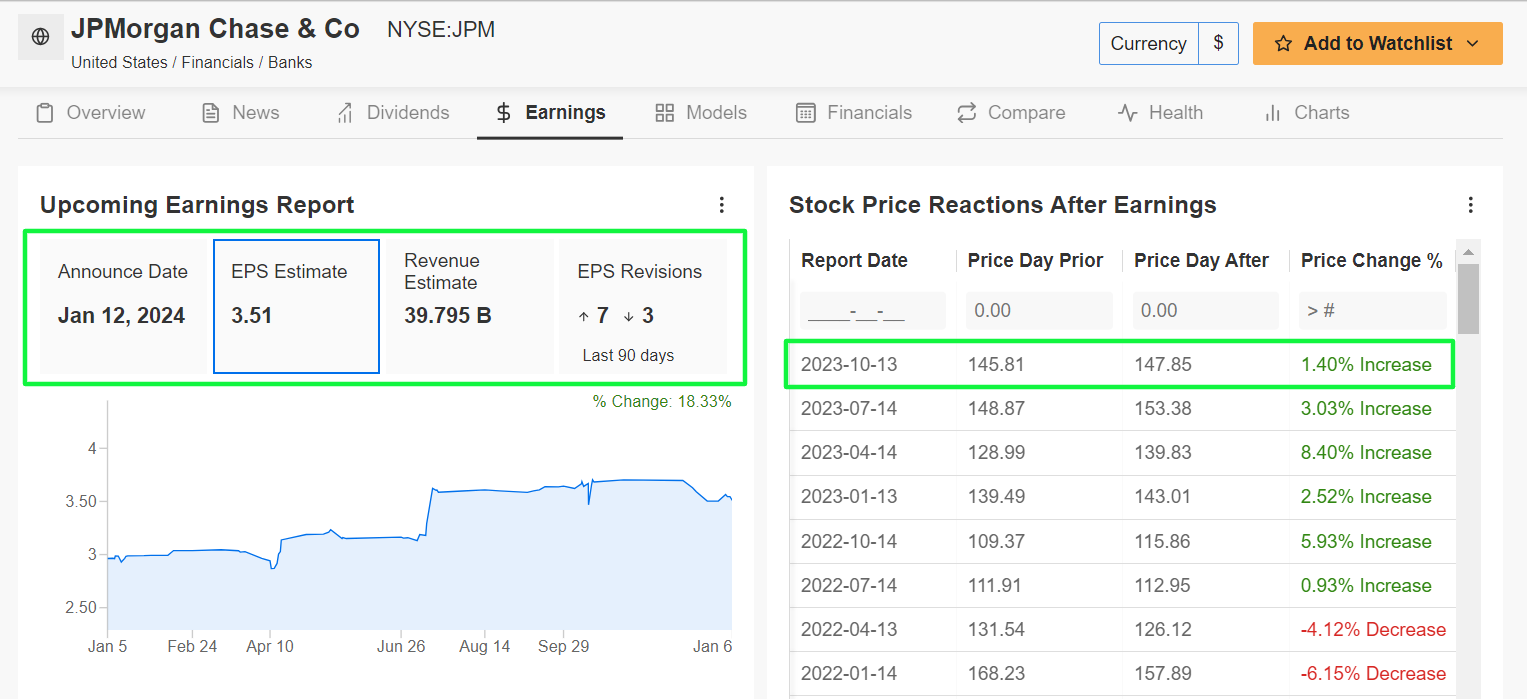

Tras cerrar en nuevos máximos históricos el viernes, espero otro buen rendimiento de JPMorgan Chase (NYSE:JPM) esta semana, ya que los últimos resultados financieros del gigante de los servicios financieros superarán fácilmente las expectativas gracias a un sólido rendimiento de sus principales segmentos de negocio.

Está previsto que JPMorgan presente sus resultados del cuarto trimestre antes de la apertura del mercado el viernes a las 13:00 horas (CET), y tanto analistas como inversores se muestran cada vez más optimistas en cuanto a las perspectivas del gigante bancario.

Los participantes del mercado esperan un posible movimiento implícito de las acciones de JPM de alrededor del 3% en cualquier dirección tras el informe. Las acciones subieron un 1,4% tras su último informe de resultados a mediados de octubre.

Wall Street considera que el banco dirigido por Jamie Dimon ganará 3,51 dólares por acción, algo menos que los 3,57 dólares por acción del trimestre anterior. Cabe señalar que las previsiones de beneficios se han revisado al alza siete veces en los últimos 90 días, según una encuesta de InvestingPro, frente a tres revisiones a la baja.

Mientras tanto, todo apunta a que los ingresos aumentarán un 15,2% interanual, hasta 39.800 millones de dólares, reflejando un sólido crecimiento de su división de banca minorista. Además, preveo que los ingresos por negociación de renta fija, renta variable y banca de inversión superen las expectativas, ya que el gigante de Wall Street se beneficia de una mayor actividad de negociación, tipos de interés más elevados y una mejora paulatina del mercado de OPV.

A pesar del difícil entorno operativo, JPMorgan ha superado las expectativas de Wall Street en los cinco trimestres anteriores, lo que pone de manifiesto la fortaleza de su negocio y la buena ejecución en toda la empresa.

Las acciones de JPM cerraron la jornada del viernes en 172,26 dólares, por encima de los máximos históricos anteriores registrados en 172,08 dólares el 2 de enero. En los niveles actuales, la capitalización de mercado del megabanco con sede en Nueva York asciende a unos 498.000 millones de dólares, lo que le otorga el estatus de banco más valioso del mundo.

Las acciones ganaron un 1,3% en la primera semana bursátil de 2024, tras anotarse un incremento anual de aproximadamente el 27% en 2023. Además de sus sólidas perspectivas de beneficios, JPMorgan también se beneficiará de su participación en la posible aprobación de un ETF de Bitcoin al contado, que podría llegar la semana que viene.

Acciones a vender: Boeing

Es probable que las acciones de Boeing (NYSE:BA) se vean sometidas a una mayor presión de venta la semana que viene después de que un trozo de fuselaje se desprendiera de un flamante avión Boeing 737 Max 9 durante un vuelo estadounidense el viernes por la noche, forzando un aterrizaje de emergencia en un incidente potencialmente trágico.

El avión, que transportaba 171 pasajeros y seis tripulantes, aterrizó sano y salvo con un enorme agujero en un costado, después de llevar en servicio sólo ocho semanas.

Cabe mencionar que el fuselaje de los Boeing 737 lo fabrica el proveedor aeroespacial Spirit AeroSystems, con sede en Kansas. Según los medios de comunicación, Spirit fabricó e instaló la puerta que sufrió el reventón, pero Boeing también desempeña un papel clave en el proceso habitual de fabricación.

El accidente casi trágico llevó el sábado a la Administración Federal de Aviación (FAA) a dejar en tierra 171 aviones Boeing 737 MAX 9 para realizar comprobaciones de seguridad antes de que los aviones pudieran reanudar los vuelos. La FAA no descarta nuevas medidas.

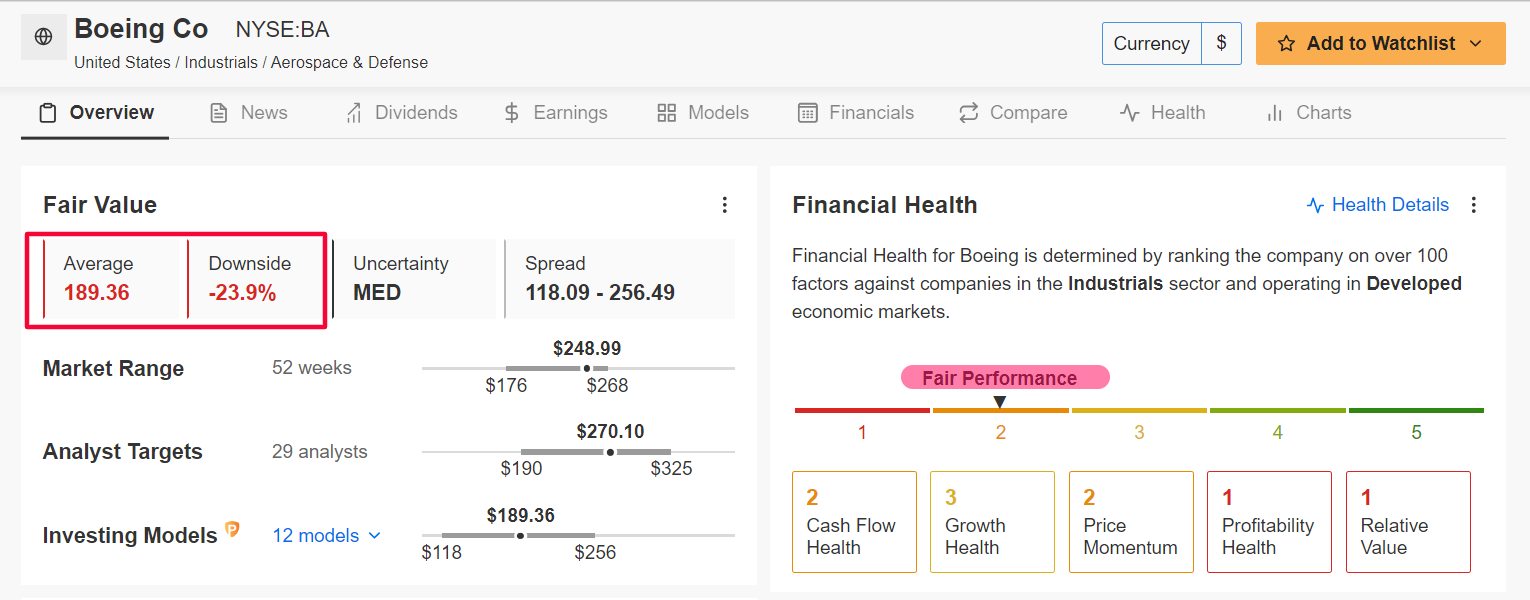

La noticia supone un nuevo golpe para Boeing, que trata de recuperarse de las crisis consecutivas de los últimos años a causa de la seguridad de sus aviones y el negativo impacto de la pandemia del COVID-19 que la sumió en un fuerte endeudamiento.

Por ello, no debe sorprender que Boeing tenga actualmente una puntuación de "Salud financiera" inferior a la media de InvestingPro, debido a la preocupación en torno a las perspectivas de rentabilidad, crecimiento y flujo de caja libre. Además, el precio objetivo de "valor razonable" implica una posible caída del 23,9% en los próximos 12 meses.

Las acciones de Boeing cerraron el viernes en 248,99 dólares, apartándose aún más de los recientes máximos de 52 semanas registrados el 21 de diciembre en 267,54 dólares. La capitalización de mercado del gigante aeroespacial con sede en Arlington, Virginia, asciende a 150.600 millones de dólares.

Las acciones han protagonizado un comienzo de año poco alentador, con una caída del 4,5% en la primera semana de 2024, tras cerrar 2023 con un alza del 36,8%.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión. Como ocurre con cualquier inversión, es crucial investigar exhaustivamente antes de tomar cualquier decisión.

InvestingPro ayuda a los inversores a tomar decisiones informadas, proporcionando un análisis exhaustivo de los valores infravalorados con el potencial de una subida significativa en el mercado.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.