- Las ventas minoristas, los portavoces de la Reserva Federal y los resultados del 4T acapararán la atención esta semana.

- Goldman Sachs es buena opción de compra pues se esperan fuertes beneficios en su informe.

- Morgan Stanley es buena opción de venta ante un débil crecimiento de los beneficios y las ventas.

- ¿Busca más ideas operativas para sortear la actual volatilidad del mercado? Los miembros de InvestingPro obtienen ideas exclusivas y orientación para navegar en cualquier clima.

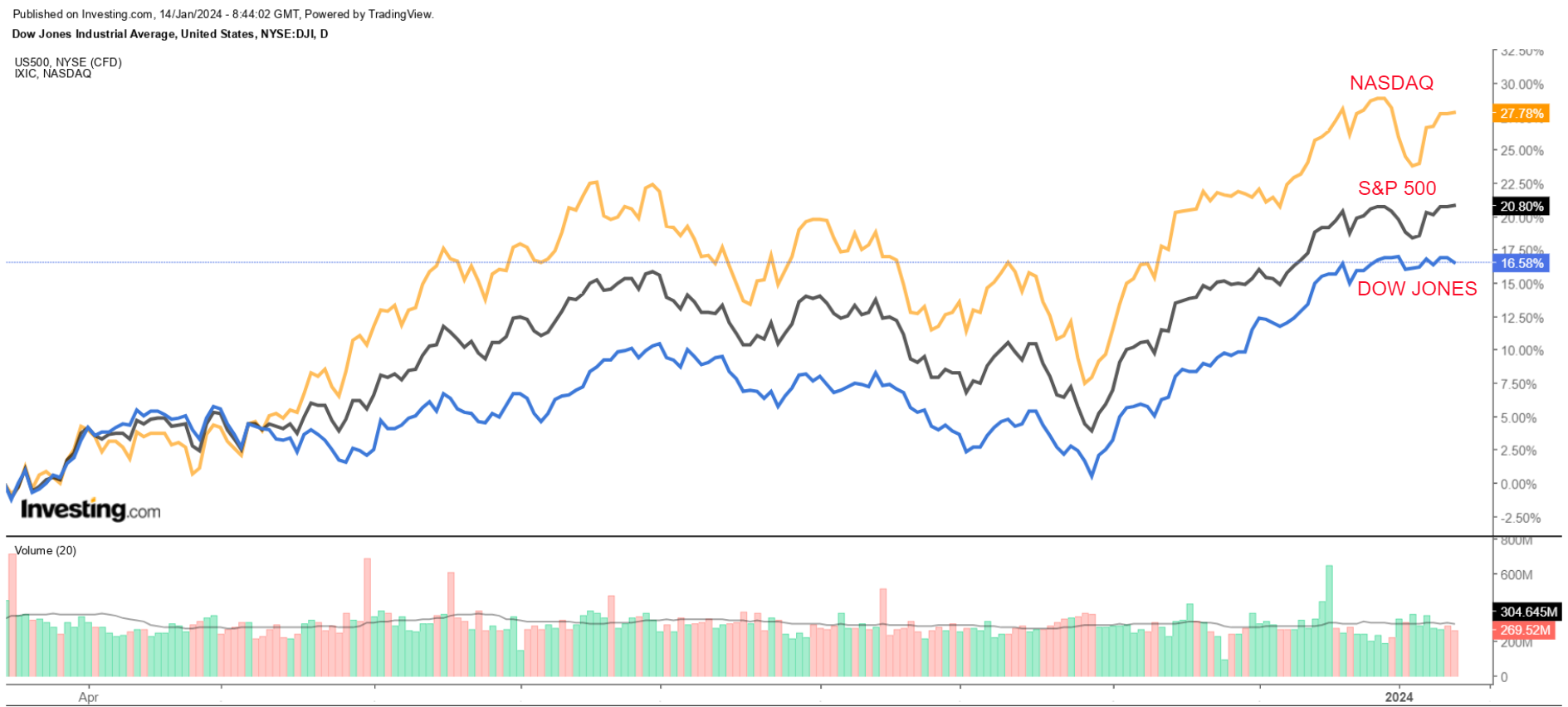

Las bolsas estadounidenses cerraron con pocos cambios el viernes, mientras los inversores asimilaban la primera tanda de resultados del cuarto trimestre y seguían evaluando los planes para los tipos de la Reserva Federal de cara a los próximos meses.

A pesar de los malos resultados del viernes, los tres índices principales registraron ganancias semanales. El índice Dow Jones de Industriales subió un 0,3%, el índice S&P 500 de referencia se apuntó un alza del 1,8% y el índice Nasdaq Composite de tecnológicas avanzó un 3,1%.

Para el S&P 500, fue su mejor resultado semanal desde mediados de diciembre, mientras que el Nasdaq registró su mayor subida semanal desde principios de noviembre.

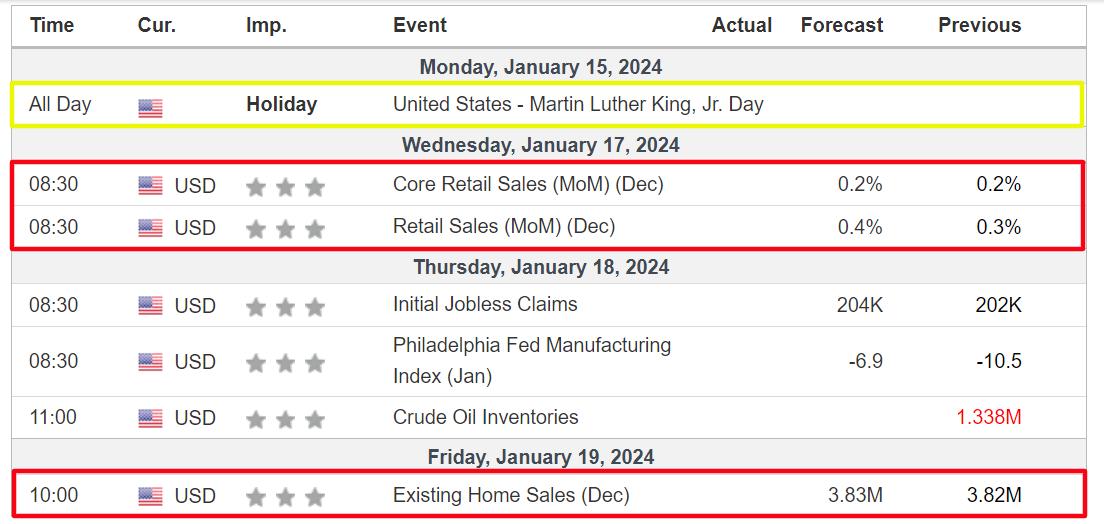

Todo apunta a que esta semana, en la que los mercados de valores estadounidenses permanecerán cerrados este lunes con motivo de la festividad del Día de Martin Luther King, será bastante ajetreada, con la publicación de muchos más resultados del cuarto trimestre.

Esta semana se conocerán los informes de empresas importantes como Goldman Sachs, Morgan Stanley PNC Financial, Charles Schwab (NYSE:SCHW) e Interactive Brokers.

Además de los resultados, las ventas minoristas, los datos de vivienda y la encuesta manufacturera de la Fed de Filadelfia son los puntos destacados de la agenda económica.

Estas publicaciones irán acompañadas de una nutrida lista de comparecencias del FOMC de la Reserva Federal, como las de los gobernadores de distrito Christopher Waller y Michelle Bowman, así como la del presidente de la Reserva Federal de Nueva York, John Williams.

El domingo por la mañana, los mercados financieros estimaban un 80% de posibilidades de un recorte de tipos de 25 puntos básicos en marzo, según el Barómetro de Seguimiento de los Tipos de la Fed de Investing.com.

Independientemente del rumbo que tome el mercado, a continuación destaco unas acciones que probablemente despierten una gran demanda y otras que podrían sufrir nuevas caídas.

Recuerde, no obstante, que mi marco temporal abarca sólo la semana que comienza, del lunes 15 al viernes 19 de enero.

Acciones a comprar: Goldman Sachs

Creo que las acciones de Goldman Sachs (NYSE:GS) se comportarán mejor esta semana, ya que es probable que los últimos resultados financieros del gigante de Wall Street superen las expectativas gracias a una mejora tanto de su unidad clave de banca de inversión como de su negocio de servicios de gestión de patrimonios, así como a un resurgimiento de la actividad de creación de acuerdos y OPV.

Los resultados financieros de Goldman correspondientes al cuarto trimestre se publicarán antes de la apertura del mercado del martes a las 13:30 horas (CET), y todo apunta a que muestren una vuelta al crecimiento de los beneficios tras varios trimestres de caídas.

Los participantes del mercado esperan un posible movimiento implícito de alrededor del 3% en cualquier dirección por parte de las acciones de GS tras el informe. Las acciones cayeron un 4% tras su último informe de resultados publicado a mediados de octubre.

Como se ha visto anteriormente, Wall Street estima que el beneficio por acción de Goldman Sachs habrá aumentado en 4,27 dólares en los últimos tres meses de 2023, lo que supone un aumento del 28,6% con respecto al BPA de 3,32 dólares del mismo período del año anterior.

Mientras tanto, se prevé que los ingresos aumenten un 3,4% interanual hasta los 10.950 millones de dólares, lo que refleja un sólido crecimiento de los ingresos de banca de inversión y comercio de renta fija.

Cabe señalar que Goldman se considera el banco más dependiente de los ingresos de banca de inversión y trading de entre sus grandes homólogos de Wall Street.

De cara al futuro, creo que el director ejecutivo de Goldman Sachs, David Solomon, mantendrá un tono optimista en los próximos meses, ya que la empresa de servicios financieros se beneficia de la recuperación de la actividad global comercial, fusiones y de salidas a bolsa.

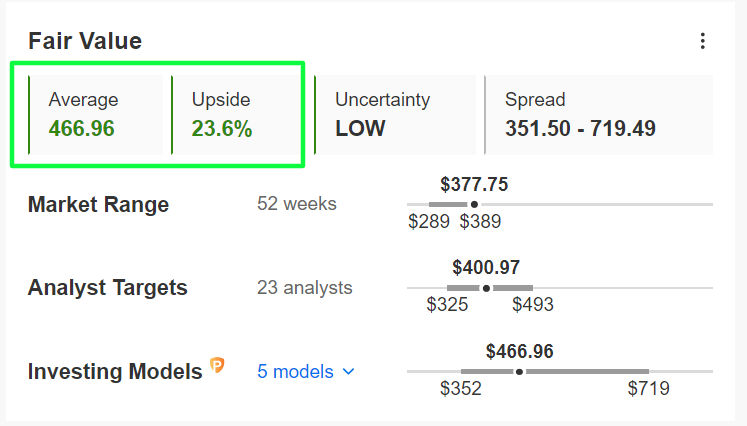

Las acciones de GS cerraron la jornada del viernes en 377,75 dólares, no muy apartadas de los recientes máximos de 52 semanas registrados el 5 de enero en 389,47 dólares. En los niveles actuales, la valoración del gigante de la banca de inversión con sede en Nueva York asciende a 129.700 millones de dólares.

Las acciones han bajado un 2,1% en lo que va de 2024, tras anotarse una ganancia anual del 12,3% en 2023.

Vale la pena mencionar que Goldman Sachs parece estar muy infravalorado de cara a la publicación de sus resultados según una serie de modelos de valoración de InvestingPro, que apuntan a un potencial alcista del 23,6% con respecto al valor de mercado actual hasta alrededor de 467 dólares por acción.

Acciones a vender: Morgan Stanley

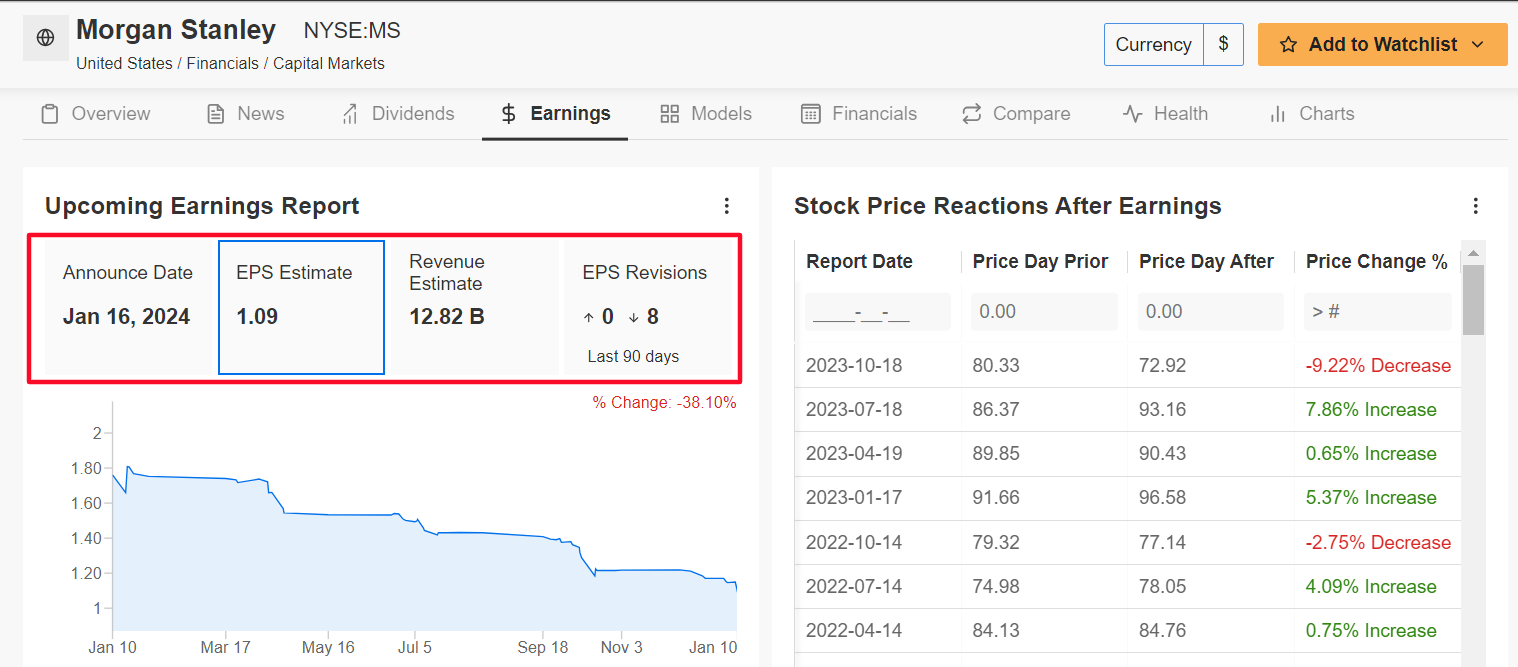

Siguiendo en el sector financiero, preveo un débil rendimiento para las acciones de Morgan Stanley (NYSE:MS) de cara a la semana que viene, ya que los beneficios del gigante de la banca de inversión en el cuarto trimestre probablemente decepcionarán a los inversores ante el débil rendimiento de todos sus segmentos de negocio clave.

El informe del cuarto trimestre de Morgan Stanley se publicará antes de la campana de apertura del martes a las 13:30 horas (CET).

Según el mercado de opciones, los traders están valorando un movimiento de las acciones de Morgan Stanley de alrededor del 4% en cualquier dirección tras la publicación de los resultados. Las acciones sufrieron una caída del 9,2% tras la publicación del informe del tercer trimestre a mediados de octubre.

Los ocho analistas encuestados por InvestingPro recortaron sus estimaciones de beneficios por acción en los tres meses previos a la publicación del informe, lo que refleja una caída del 38,1% respecto a sus previsiones iniciales.

Todo apunta a que la empresa de servicios financieros con sede en Nueva York registrará un beneficio por acción de 1,09 dólares en el cuarto trimestre, lo que supone una caída del 16,8% con respecto al beneficio por acción de 1,31 dólares del periodo anterior.

Mientras tanto, se prevé que los ingresos aumenten un 1% interanual, hasta 12.820 millones de dólares, ante el decepcionante rendimiento de sus importantes divisiones de gestión de patrimonios y banca de inversión.

Por ello, creo que el nuevo director ejecutivo de Morgan Stanley, Ted Pick, que sustituyó al director saliente James Gorman a principios de este mes, se mostrará cauto a la hora de pronosticar un crecimiento de los ingresos netos de cara a los próximos meses, ya que el banco lucha contra un entorno empresarial mixto.

Las acciones de Morgan Stanley cerraron el viernes a 89,70 dólares, ascendiendo la capitalización de mercado del gigante de Wall Street a 147.200 millones de dólares.

Las acciones han protagonizado un comienzo de año poco alentador, con una caída del 3,8% en las dos primeras semanas de 2024, tras cerrar 2023 con un alza del 9,7%.

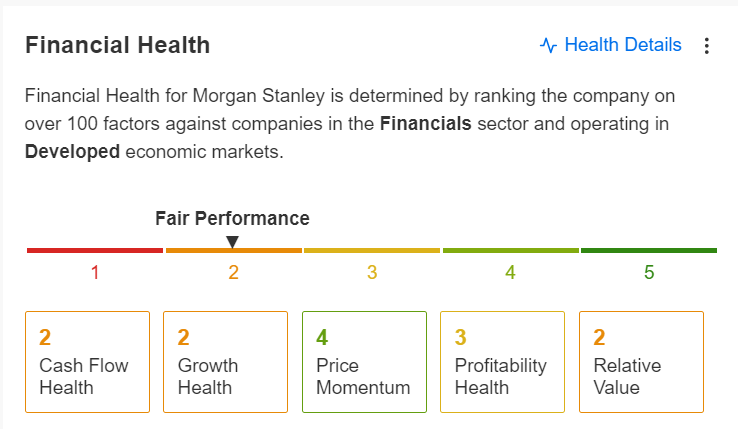

Cabe señalar que Morgan Stanley tiene actualmente una puntuación de Salud Financiera en InvestingPro por debajo de la media de 2 sobre 5 debido a las preocupaciones en torno a las perspectivas de crecimiento, y el flujo de caja libre.

No deje de consultar InvestingPro para mantenerse al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión. Como ocurre con cualquier inversión, es crucial investigar exhaustivamente antes de tomar cualquier decisión.

InvestingPro ayuda a los inversores a tomar decisiones informadas, proporcionando un análisis exhaustivo de los valores infravalorados con el potencial de una subida significativa en el mercado.

Descargo de responsabilidad: En el momento de redactar estas líneas, estoy posicionado en largo en el S&P 500 y el {{0|Nasdaq 100}, a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy posicionado en largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.