Investing.com - Los mercados financieros celebran este miércoles que el dato de inflación en Estados Unidos para junio resultó mucho mejor al esperado, con los principales índices de Wall Street cotizando al alza y el peso mexicano tocando su mejor nivel en ocho años.

Por la mañana se dio a conocer que el mes pasado, el Índice de Precios al Consumidor (IPC) tuvo una variación de 3.0% anual, por debajo del 3.1% que esperaba el consenso y moderando su avance desde el 4.0% de mayo.

“Con este dato, la inflación anual se moderó sustancialmente, cumpliendo 12 meses consecutivos a la baja, después de haber tocado el máximo en 9.1% en junio del año pasado”, destacaron los analistas de Grupo Financiero Banorte (BMV:GFNORTEO).

El componente subyacente, en su lectura anual, descendió de 5.3% en mayo a 4.8% en junio, por debajo del 5.0% previsto.

Con esta moderación, los mercados comienzan a especular que la Reserva Federal de Estados Unidos (Fed) podría optar una postura menos agresiva en su política monetaria, realizando solo un alza más en las tasas, de 25 puntos base (pb), para llegar a una tasa terminal en el rango de 5.25 a 5.50% en su próxima decisión el 26 de julio.

“El reporte, si bien consideramos no será suficiente para evitar que la Fed siga subiendo las tasas de interés en su reunión para finales de este mes, porque la caída adicional de la inflación general hasta el 3% se debe a un efecto de base favorable en los precios de la energía y puede haber algunos rebotes en los siguientes meses, sí provoca que aumenten las dudas ya existentes sobre cómo la Fed puede actuar más adelante”, comentó Jorge Gordillo Arias, director de Análisis Económico y Bursátil en CIBanco.

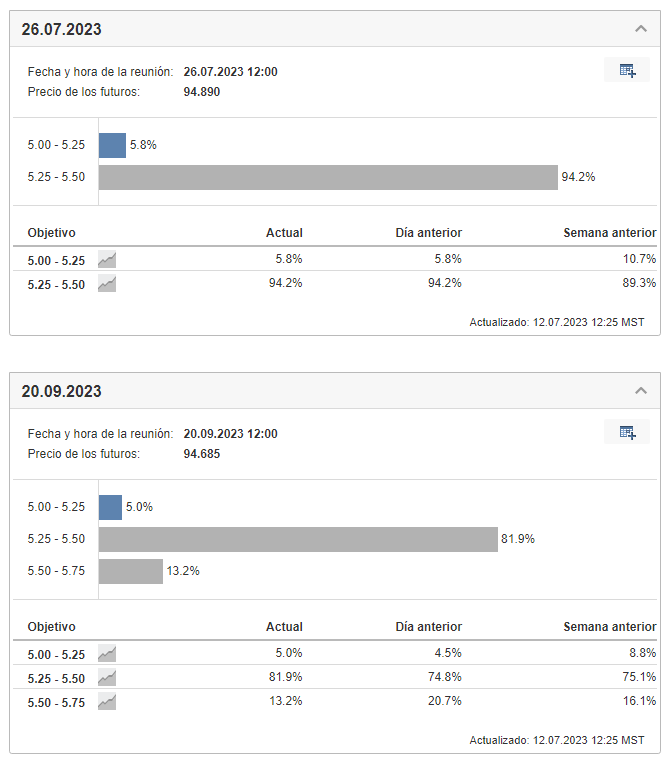

Así, las probabilidades de un alza adicional para llegar a un rango terminal de 5.50-5.75% comienzan a disminuir en los mercados, según se aprecia en el Barómetro de Tasas de la Fed de Investing.com, basado en los precios de los futuros sobre fondos de la Reserva Federal a 30 días.

Fuente: Barómetro de Tasas de la Fed de Investing.com

“Previo al informe de inflación, el mercado seguía sin creerle a la autoridad monetaria de que habría más de un alza en la tasa de interés en lo que resta del 2023. Al menos así lo reflejaban sus apuestas en el mercado de futuros. El reporte de hoy complicará aún más a la Fed lograr convencer sobre la necesidad de mayores incrementos”, señaló el experto de CIBanco.

Marcos Daniel Arias Novelo, analista económico de Grupo Financiero Monex, destacó que “la inflación estadounidense entregó uno de sus mejores resultados en el periodo postpandemia y se perfila para consolidar una tendencia de mayor estabilidad”; sin embargo, se estima que permanecerá todavía por encima de la meta establecida por la Fed.

“El gran pendiente es la inflación de servicios, particularmente los rubros relacionados a la vivienda, que se conservan en niveles cercanos a 8.00% anual y requerirán de una restricción monetaria continua para regresar a la normalidad”, dijo el analista.

En esto coinciden los analistas de Banorte, quienes advierten sobre la solidez de diversos indicadores económicos que aún pueden dificultar el proceso desinflacionario en aquel país: “Si bien el ciclo alcista del Fed ha ayudado a la moderación de la inflación, la demanda agregada y el mercado laboral siguen sólidos”.

Los analistas de Banorte consideran que el reporte de este miércoles aún no resulta suficiente para que las autoridades monetarias comiencen a relajar el tono sobre el camino a seguir para controlar la inflación.

“Esperamos que el Fed anuncie un alza de 25pb en la reunión del 26 de julio y otra más de la misma magnitud en la junta del 20 de septiembre. Por su parte, mantenemos nuestra expectativa de que no hay espacio para recortes en tasas este año”, dijeron.

Los analistas de Intercam Banco también sostienen esta postura: “La inflación en Estados Unidos continúa con una tendencia a la baja lo cual es positivo, particularmente considerando las mejoras en la subyacente; sin embargo, este dato muy posiblemente no evitará que la Fed vuelva a incrementar en su próxima reunión”.

Desde Monex, en tanto, se espera que la Fed no modifique significativamente su postura en la reunión de julio y entregué un incremento de 25 pb con un tono de vigilancia.