- Los datos de empleo de EE.UU. y el informe de inflación del precio de gastos al consumo (PCE), en el punto de mira

- Salesforce es una opción de compra con un sólido avance de los beneficios

- Dollar General sufrirá en medio de una esperada pérdida de beneficios y unas débiles previsiones

- ¿Busca más ideas operativas para sortear la actual volatilidad del mercado? InvestingPro Summer Sale está en marcha: Eche un vistazo a nuestros grandes descuentos en planes de suscripción

Las acciones en Wall Street terminaron una sesión volátil al alza el viernes, mientras los inversionistas digerían los comentarios del presidente de la Reserva Federal, Jerome Powell, de que el banco central de EE.UU. podría necesitar subir más las tasas de interés para asegurar que la inflación esté contenida.

Powell también prometió actuar "con cautela" en las próximas reuniones en su esperado discurso matutino en el Simposio de Política Económica en Jackson Hole, Wyoming.

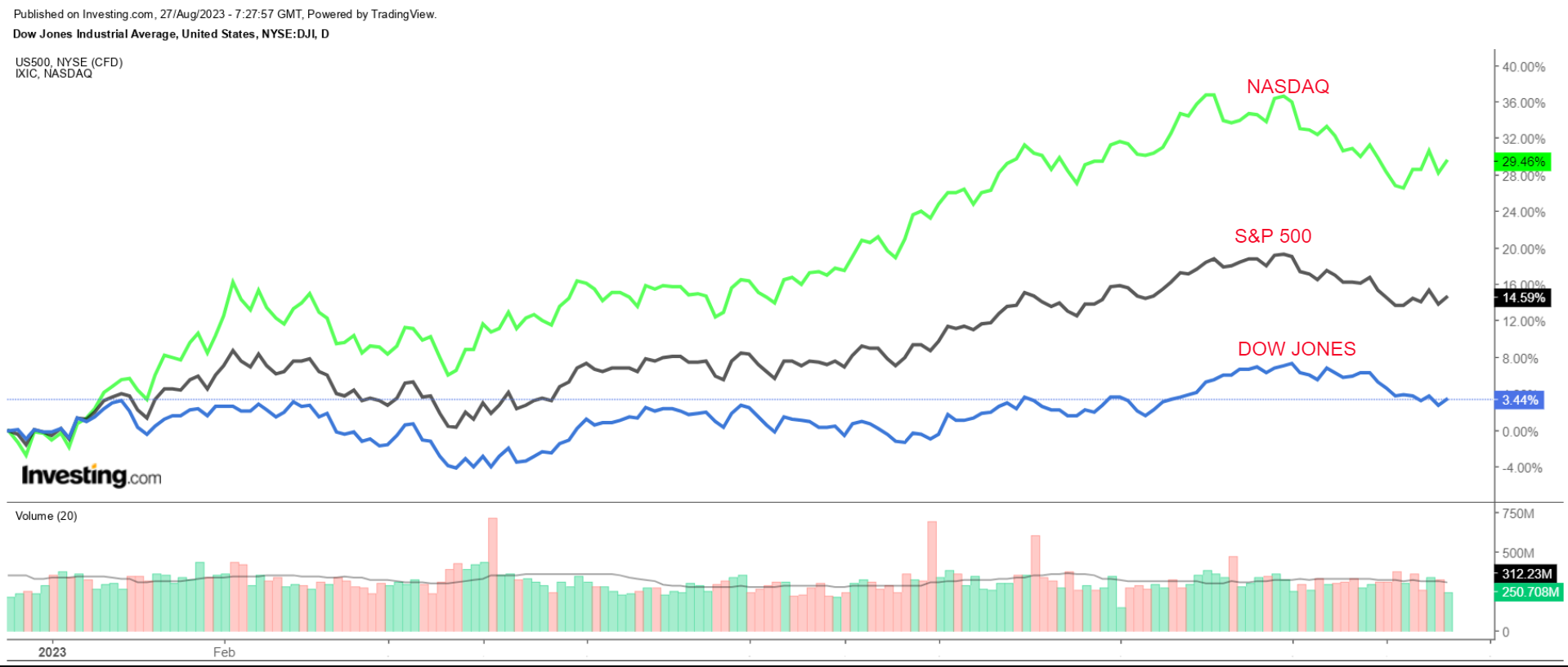

En la semana, el índice de referencia S&P 500 y el tecnológico Nasdaq Composite subieron un 0.8% y un 2.2%, respectivamente, y rompieron una racha de tres descensos semanales consecutivos. El índice Dow Jones Industrial Average, por su parte, cayó un 0.5% y encadenó su segunda semana consecutiva de pérdidas.

Se espera que la próxima semana sea agitada, ya que el calendario cambia de agosto a septiembre y los inversionistas siguen calibrando las perspectivas de la economía, la inflación y las tasas de interés.

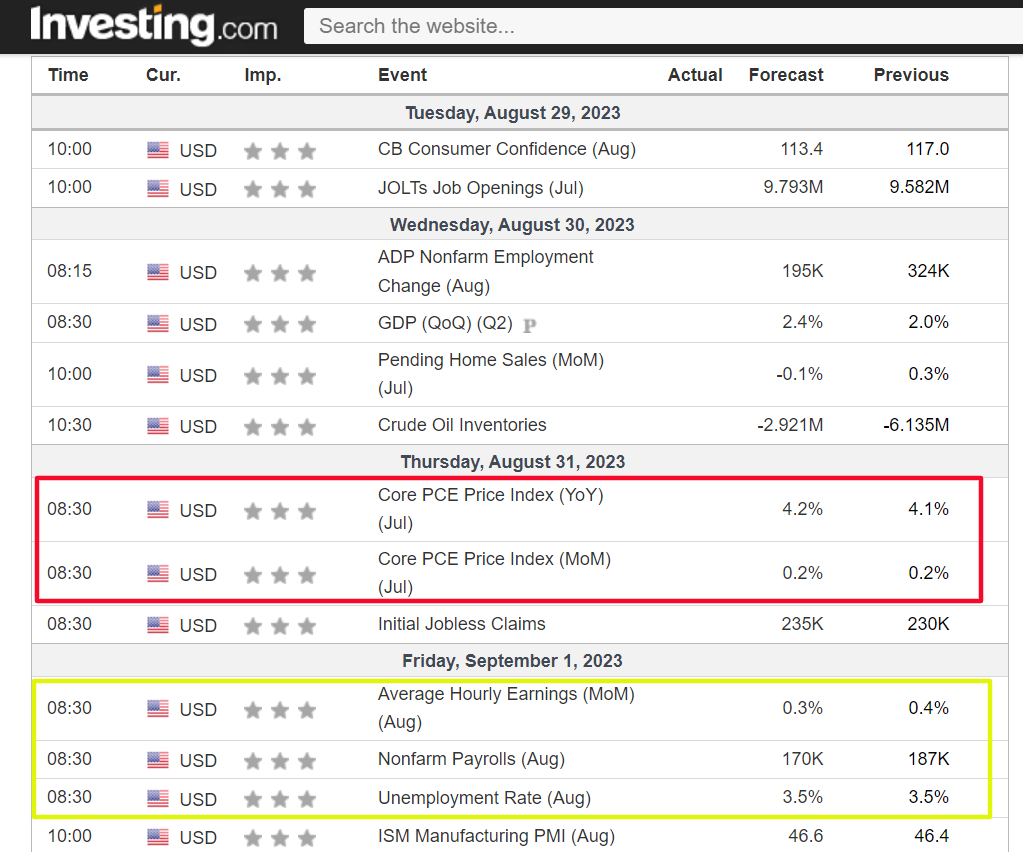

En el calendario económico, lo más importante será el informe de empleo estadounidense del viernes. Según Investing.com, las nóminas no agrícolas se prevé que aumenten en 170,000 en agosto, lo que supone una ralentización con respecto al aumento de 187,000 en julio, mientras que la tasa de desempleo se mantiene en el 3.5%.

Además, el jueves se publicará el índice de precios de los gastos de consumo personal subyacentes (PCE), que es la medida de inflación preferida por la Reserva Federal, también se publicará el jueves.

Los datos clave serán importantes para determinar la próxima medida política de la Reserva Federal. Actualmente, los mercados financieros ven un 80% de posibilidades de que el banco central mantenga las tasas en los niveles actuales en su reunión de septiembre, según la herramienta de seguimiento de tipos de la Fed de Investing.com.

Por lo demás, algunos de los principales informes de resultados de la semana que viene son los de Broadcom (NASDAQ:AVGO), CrowdStrike (NASDAQ:CRWD), MongoDB (NASDAQ: MDB), Okta (NASDAQ:OKTA), Lululemon (NASDAQ:LULU) y Best Buy (NYSE:BBY) a medida que la temporada de informes del segundo trimestre de Wall Street se acerca a su fin.

Independientemente de la dirección que tome el mercado la próxima semana, a continuación destaco una acción que probablemente esté en demanda y otra que podría sufrir nuevas caídas.

Recuerde, sin embargo, que mi marco temporal es sólo para la semana que viene, del lunes 28 de agosto al viernes 1 de septiembre.

Acción para comprar: Salesforce

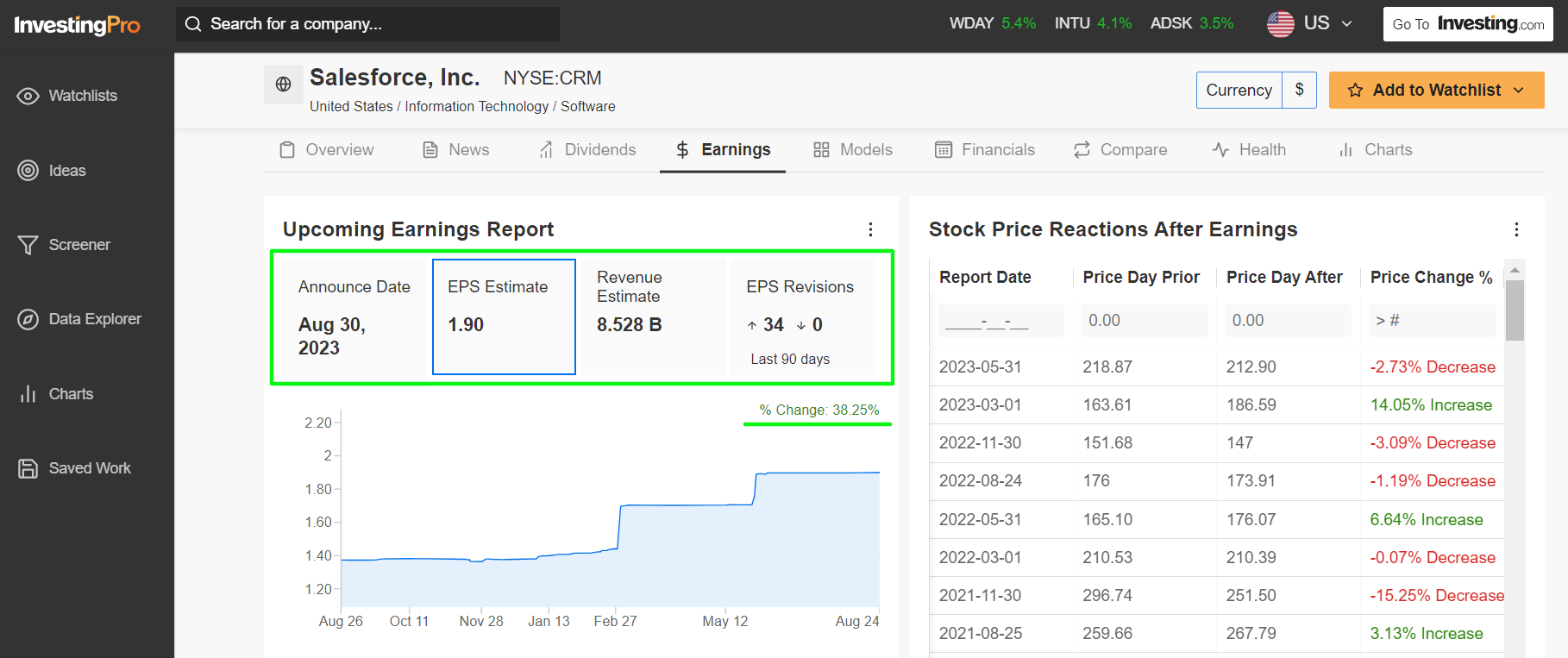

Creo que las acciones de Salesforce (NYSE:CRM) obtendrán mejores resultados la semana que viene, ya que el último informe de beneficios del gigante del software empresarial superará fácilmente las estimaciones, en mi opinión, gracias a la sólida demanda de sus herramientas de gestión de las relaciones con los clientes.

La empresa con sede en San Francisco (California) tiene previsto presentar su segundo informe de resultados trimestral tras el cierre del mercado estadounidense el miércoles 30 de agosto a las 16:05 ET.

La operación de opciones implica una oscilación del 7% en cualquier dirección para las acciones de CRM tras la publicación del informe.

No es de extrañar que una encuesta de InvestingPro sobre las revisiones de beneficios de los analistas apunte a un aumento del optimismo antes de la publicación del informe, con analistas cada vez más optimistas sobre el proveedor de software CRM.

Se prevé que Salesforce gane 1.90 dólares por acción en el trimestre de junio, lo que supone una mejora del 59.6% con respecto al periodo del año anterior debido al impacto positivo de las medidas de recorte de costes en curso. De ser así, sería el trimestre más rentable de Salesforce en sus 24 años de historia, superando el récord anterior de 1.74 dólares alcanzado en el tercer trimestre de 2020.

Mientras tanto, se prevé que los ingresos aumenten un 10.3% interanual hasta los 8,520 millones de dólares. La compañía dirigida por Marc Benioff ha batido las estimaciones de ventas de Wall Street en todos los trimestres que se remontan al menos al 2T de 2014, según InvestingPro, lo que pone de manifiesto la fortaleza y resistencia de su negocio.

Además, es probable que la dirección ofrezca nuevos detalles sobre las ofertas de software de IA de la empresa. Salesforce lanzó recientemente Einstein GPT, una herramienta de inteligencia artificial generativa diseñada para ayudar a los equipos de ventas, marketing y atención al cliente a realizar su trabajo de forma más eficiente.

De cara al futuro, creo que el gigante tecnológico ofrecerá unas previsiones de beneficios y ventas optimistas para el resto del año, ya que sigue estando bien posicionado para prosperar a pesar de un entorno macroeconómico incierto.

Las acciones de CRM, que alcanzaron un máximo en 2023 de 238.22 dólares el 19 de julio, cerraron a 209.47 dólares el viernes. A los niveles actuales, Salesforce tiene una capitalización bursátil de 204,000 millones de dólares, lo que la convierte en la empresa de software en la nube más valiosa del mundo, por delante de SAP (NYSE:SAP), Intuit (NASDAQ:INTU) y ServiceNow (NYSE:NOW).

Las acciones se han disparado un 58% en lo que va de año, subiendo junto con gran parte del sector tecnológico. Cabe señalar que CRM sigue estando muy infravalorada según los modelos cuantitativos de InvestingPro, y podría experimentar un aumento del 36% desde el precio de cierre del viernes hasta su objetivo de "valor razonable" de unos 285 dólares.

¿Busca más ideas para operar en la actual volatilidad del mercado? La herramienta InvestingPro le ayuda a identificar fácilmente los valores ganadores en cada momento. Suscríbase hoy mismo para acceder a la información más valiosa y empezar a analizar los valores usted mismo.

Acción a vender: Dollar General

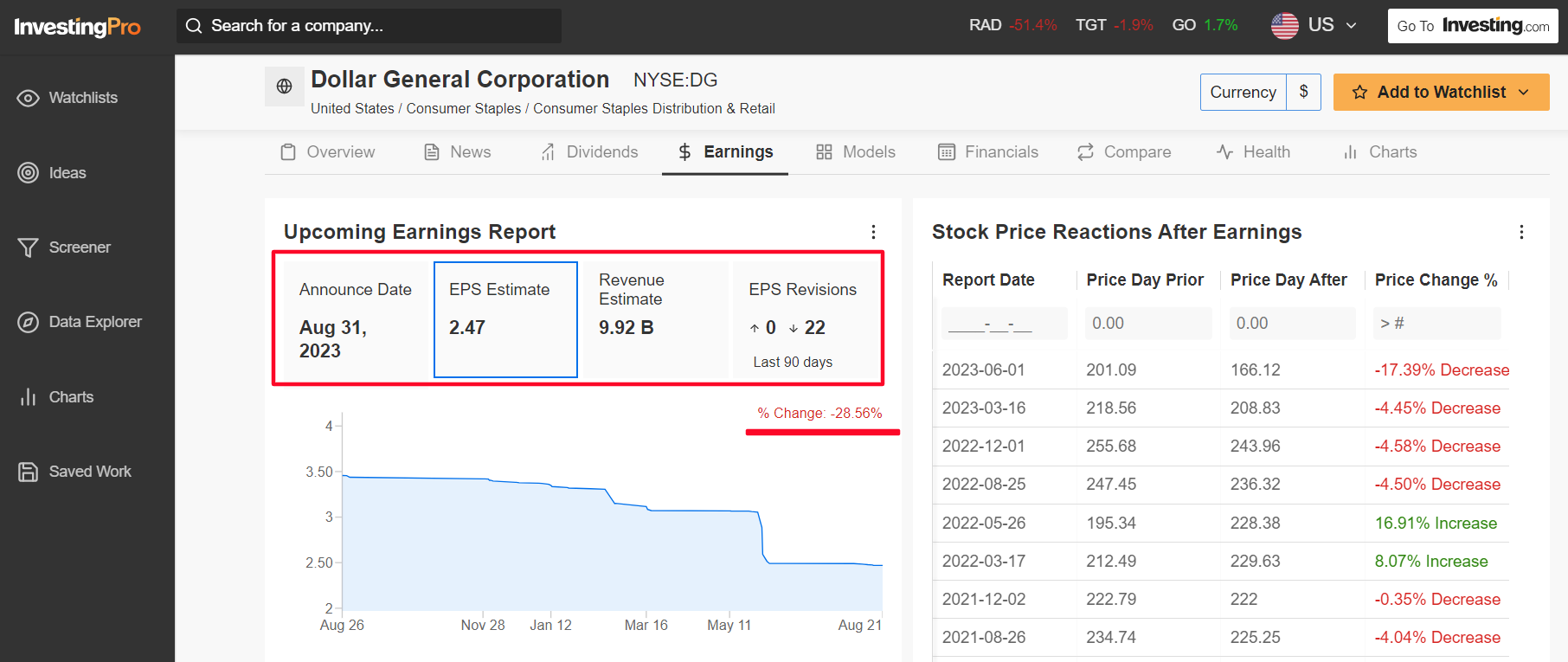

Anticipo que las acciones de Dollar General (NYSE:DG) sufrirán una semana difícil, con una posible ruptura a nuevos mínimos de 52 semanas en camino, ya que el minorista de descuento no cumplirá con las estimaciones para las ganancias del segundo trimestre en mi opinión y proporcionará una perspectiva débil en medio del impacto negativo de varios vientos en contra en su negocio.

Los resultados del segundo trimestre de Dollar General se publicarán antes de la apertura del mercado, el jueves 31 de agosto a las 6:55 a.m., hora del este, y es probable que se vean afectados por un descenso del tráfico de clientes en sus tiendas, así como por una mayor presión de los costos y una disminución de los márgenes operativos.

El impacto negativo de la creciente tendencia del hurto minorista en todo el sector, o "merma", será probablemente otro motivo de preocupación, ya que los crecientes incidentes de hurto en tiendas han lastrado los resultados trimestrales de otros destacados minoristas, como Dollar Tree (NASDAQ: DLTR), Target (NYSE:TGT), Dick's Sporting Goods (NYSE:DKS), Macy's (NYSE:M), Nordstrom (NYSE:JWN), e incluso Home Depot (NYSE:HD).

Los participantes en el mercado esperan una oscilación considerable de las acciones de DG tras la actualización, con un posible movimiento implícito de aproximadamente el 8%, según el mercado de opciones. Dollar General se hundió más de un 17% tras su último informe de resultados en junio.

Los analistas han recortado sus estimaciones de beneficios 22 veces en los últimos 90 días, frente a cero revisiones al alza, según una encuesta de InvestingPro.

Wall Street prevé que la cadena de tiendas de descuento con sede en Goodlettsville, Tennessee, gane 2.47 dólares por acción, un 17.1% menos que los 2.98 dólares por acción del periodo anterior. Mientras tanto, se prevé que los ingresos aumenten un 5.2% anual, hasta 9, 920 millones de dólares.

De cara al futuro, creo que la dirección de Dollar General adoptará un tono prudente en sus previsiones, dada la actual ralentización de la demanda de artículos de mayor margen, ya que la inflación sigue siendo persistentemente alta.

Las acciones de DG, que el 12 de junio cayeron a un mínimo de más de tres años de 151.27 dólares, cerraron la sesión del viernes a 154 dólares el 12 de junio, cerró la sesión del viernes a 154.98 dólares. Con las valoraciones actuales, Dollar General tiene una capitalización bursátil de 34,000 millones de dólares, lo que la convierte en la mayor tienda de dólar de EE.UU. y uno de los mayores minoristas de descuento del país.

A pesar de su condición de empresa a prueba de recesiones, las acciones han quedado muy por detrás del rendimiento del mercado en general en lo que va de año, con una caída del 37% en contraste con la subida del S&P 500 cercana al 15%.

Divulgación: En el momento de escribir estas líneas, tengo una posición larga respecto al Dow Jones Industrial Average a través del SPDR Dow ETF (DIA (BME:DIDA)). También tengo una posición larga en el ETF SPDR del sector energético (NYSE:XLE) y en el ETF SPDR del sector sanitario (NYSE:XLV). Además, tengo posiciones cortas en S&P 500, Nasdaq 100 y Russell 2000 a través de ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) y ProShares Short Russell 2000 ETF (RWM). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.