-

La subida de Wall Street en lo que va de año muestra signos de fatiga en medio de la incertidumbre sobre las perspectivas de tasas de interés de la Reserva Federal

-

Utilicé el filtro de valores de InvestingPro para buscar valores de dividendos infravalorados con sólidos fundamentos y un fuerte recorrido al alza del "valor razonable"

-

A continuación se muestra una lista de diez valores del S&P 500 que se espera que proporcionen algunos de los mayores rendimientos basados en los modelos de InvestingPro

-

¿Busca más ideas de inversión para sortear la actual volatilidad del mercado? El buscador de valores de InvestingPro le ayuda a identificar fácilmente los valores ganadores en cada momento. Suscríbase hoy mismo.

Los índices bursátiles estadounidenses se han visto sacudidos en las últimas sesiones debido a que los inversionistas han aumentado sus apuestas a que la Reserva Federal tendrá que mantener su agresiva campaña de endurecimiento monetario durante más tiempo del previsto actualmente para evitar un repunte de la inflación.

El índice Dow Jones Industrial Average, el índice de referencia S&P 500 y el índice tecnológico Nasdaq Composite han perdido al menos un 4% en lo que va de agosto.

Ante la nueva incertidumbre que rodea a los planes de tasas de la Reserva Federal, la identificación de valores infravalorados se convierte en un factor primordial, ya que los inversionistas buscan estabilidad y oportunidades potenciales.

En el contexto actual, utilicé el filtro de valores de InvestingPro para identificar los mejores valores infravalorados con potencial para capear las turbulencias del mercado y ofrecer atractivos rendimientos de inversión.

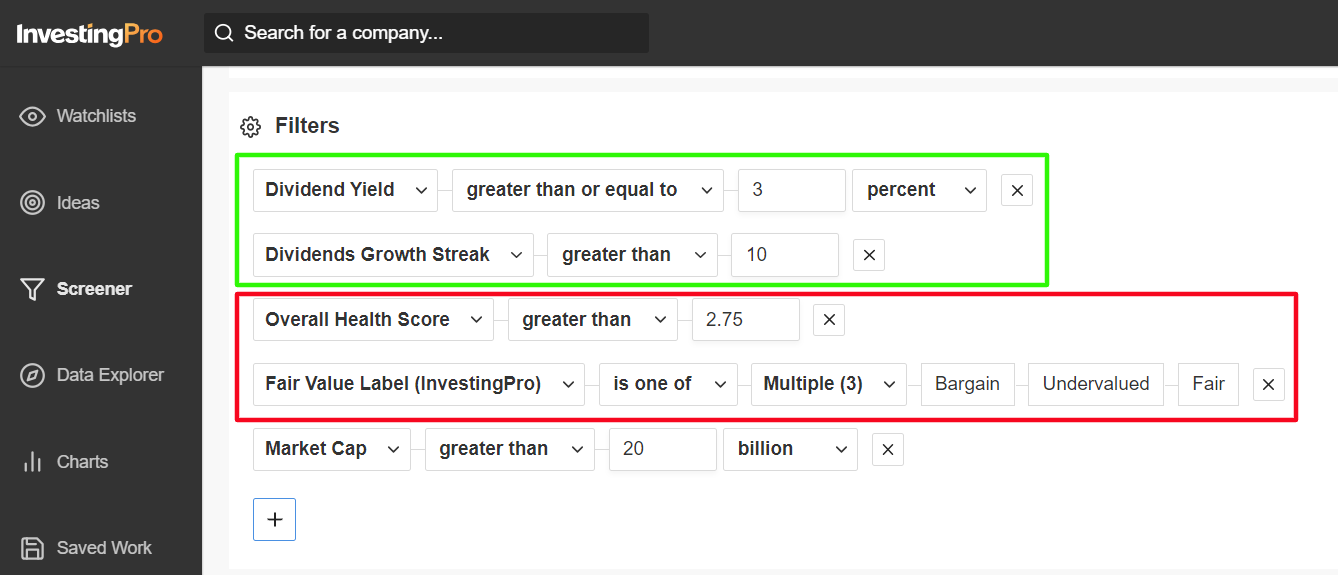

Primero busqué valores con una rentabilidad por dividendo del 3% o superior y una racha de crecimiento de los dividendos de al menos diez años.

Fuente: InvestingPro

A continuación, filtré las empresas con una Salud Financiera de InvestingPro superior o igual a 2.75. Cabe señalar que las empresas con puntuaciones de salud de InvestingPro superiores a 2.75 han superado sistemáticamente al mercado más amplio por un amplio margen en los últimos siete años, que se remontan a 2016.

A continuación, busqué nombres con una etiqueta de “Fair Value” (Valor razonable) de InvestingPro de “Bargain” (Ganga), “Undervalued” (Infravalorado) y “Fair” (Justo). Y aquellas empresas con una capitalización de mercado de 20,000 millones de dólares o más entraron en mi lista de seguimiento.

Una vez aplicados los criterios, me quedé con un total de 11 empresas, de las que elegimos las 10 mejores. Todos estos valores ofrecen valoraciones atractivas, sólidos fundamentos y potencial de crecimiento a largo plazo, proporcionando a los inversionistas una selección diversificada a tener en cuenta en tiempos de incertidumbre.

Echemos un vistazo a cada uno de ellos para entender por qué son compra ahora:

Las 10 mejores acciones de dividendos infravaloradas para comprar ahora

1. ExxonMobil

* Precio de cierre del jueves: 106.35 dólares.

* Valor razonable estimado: 122.53 dólares (+15.2% al alza)

* Rentabilidad por dividendo: 3.4%.

Como una de las mayores empresas energéticas del mundo, ExxonMobil (NYSE:XOM) ha generado sistemáticamente sólidos flujos de caja, lo que le ha permitido mantener el pago de dividendos durante los últimos 40 años. El compromiso permanente de la "Gran Petrolera" de devolver capital a los accionistas debería convertir a las acciones de XOM en un elemento básico de una cartera bien diversificada.

2. Chevron

* Precio de cierre del jueves: 157.94 dólares.

* Valor razonable estimado: 183.76 dólares (+16.3% al alza)

* Rentabilidad por dividendo: 3.8%.

Chevron (NYSE:CVX) es una opción atractiva para los inversionistas orientados a los ingresos gracias a sus prometedores fundamentales, su sólido balance y el fuerte crecimiento del flujo de caja libre. La valoración actual de las acciones de CVX ofrece un punto de entrada atractivo para los inversionistas que buscan flujos de ingresos fiables. El productor de petróleo ha aumentado su pago de dividendos durante 35 años consecutivos.

3. Coca-Cola

* Precio de cierre del jueves: 60.11 dólares.

* Valor razonable estimado: 63.18 dólares (+5.1% al alza)

* Rentabilidad por dividendo: 3.1%.

Coca-Cola (NYSE:KO), con un historial de pago de dividendos constante y un modelo de negocio resistente, ha superado con éxito varios ciclos económicos. Esto podría hacer de las acciones de KO una opción sólida para aquellos que buscan mitigar los crecientes riesgos que rodean a las perspectivas de tipos de la Fed. El pago de dividendos de Coca-Cola ha experimentado 52 años consecutivos de crecimiento, lo que le ha valido el estatus de 'Rey del Dividendo'.

4. Pfizer

* Precio de cierre del jueves: 36.16 dólares.

* Valor razonable estimado: 50.64 dólares (+40% al alza)

* Rentabilidad por dividendo: 4.5

Pfizer (NYSE:PFE) opera en un sector resistente a la recesión, lo que hace que sus dividendos estén comparativamente aislados de las recesiones económicas. Los flujos de caja constantes de la empresa farmacéutica y su disciplinada gestión financiera refuerzan la sostenibilidad de sus dividendos, lo que convierte a las acciones de PFE en una opción sólida en el contexto actual.

5. Philip Morris International

* Precio de cierre del jueves: 94.08 dólares.

* Valor razonable estimado: 104.77 dólares (+11.4% al alza)

* Rentabilidad por dividendo: 5.4%.

Philip Morris (NYSE:PM) demuestra su compromiso con la rentabilidad sostenible para el accionista gracias a su historial de mantenimiento de una saludable ratio de reparto de dividendos. Su sólida salud financiera y sus atributos defensivos hacen de las acciones de PM un fuerte competidor para los inversionistas que buscan estabilidad en tiempos de incertidumbre. La compañía de cigarrillos ha incrementado su distribución de dividendos durante un periodo continuado de 15 años.

6. United Parcel Service

* Precio de cierre del jueves: $167.00

* Valor razonable estimado: 207.75 dólares (+24.4% al alza)

* Rentabilidad por dividendo: 3.9%.

United Parcel Service (NYSE:UPS), que opera en un sector esencial, presta servicios con una demanda constante, independientemente de las perspectivas económicas. La capacidad del gigante del transporte para mantener ventajas competitivas hace de UPS una acción de dividendos infravalorada en el mercado actual. La compañía ha mantenido una racha de 13 años en los que ha incrementado el reparto de dividendos.

7. Amgen

* Precio de cierre del jueves: $256.62

* Valor razonable estimado: 309,81 dólares (+20.7% al alza)

* Rentabilidad por dividendo: 3.3%.

A pesar de pasar a menudo desapercibida en su sector, Amgen (NASDAQ:AMGN) ha generado sistemáticamente sólidos flujos de caja, lo que le ha permitido mantener sus compromisos de dividendos. Esto presenta una oportunidad para que los inversionistas compren acciones de AMGN a una valoración favorable mientras disfrutan de un atractivo reparto de dividendos. La compañía biofarmacéutica ha elevado su distribución de dividendos durante 12 años consecutivos.

8. Altria

* Precio de cierre del jueves: 43.40 dólares.

* Valor razonable estimado: 57.54 dólares (+32.6% al alza)

* Rentabilidad por dividendo: 8.7%.

La rentabilidad por dividendo de Altria (NYSE:MO) es notablemente superior a la de las otras empresas mencionadas, lo que convierte a las acciones de MO en una opción atractiva para los inversionistas orientados a los ingresos. La empresa de fabricación de cigarrillos y tabaco ha demostrado a lo largo del tiempo que puede ofrecer a los inversionistas mayores repartos de dividendos independientemente del entorno económico. Altria ha aumentado su dividendo anual durante 13 años consecutivos.

9. Phillips 66

* Precio de cierre del jueves: 112.39 dólares.

* Valor razonable estimado: 151.07 dólares (+34.4% al alza)

* Rentabilidad por dividendo: 3.7%.

Phillips 66 (NYSE:PSX) es otra opción sólida para que los inversionistas capeen las actuales turbulencias inducidas por la Reserva Federal gracias a su creciente pago de dividendos, su valoración razonable y sus sólidos fundamentales. Con una cantidad récord de efectivo en mano, Phillips 66 -que ha aumentado su pago anual de dividendos durante 11 años consecutivos- devolvió 3,300 millones de dólares a los accionistas en 2022.

10. Public Service Enterprise Group

* Precio de cierre del jueves: 60.72 dólares

* Valor razonable estimado: 66.20 dólares (+9% al alza)

* Rentabilidad por dividendo: 3.8%.

Al operar en un sector con una demanda no cíclica, los dividendos de Public Service Enterprise Group (NYSE:PEG) podrían seguir siendo resistentes independientemente del cambiante entorno macroeconómico. Su enfoque financiero conservador aumenta el atractivo de las acciones de PEG para los inversionistas preocupados por el riesgo. El proveedor de servicios públicos ha aumentado su pago de dividendos durante 11 años consecutivos.

Fuente: InvestingPro

El buscador de valores InvestingPro permite a los inversionistas tomar decisiones informadas, proporcionando un análisis exhaustivo de las acciones infravaloradas con el potencial de un alza significativa en el mercado.

Mediante el uso de esta herramienta, los inversionistas pueden filtrar a través de un vasto universo de acciones sobre la base de criterios y parámetros específicos, lo que les ahorra tiempo y esfuerzo.

Asegúrese de consultar InvestingPro para estar al tanto de la tendencia del mercado y de lo que significa para sus decisiones de inversión.

Comience su prueba gratuita de 7 días para desbloquear información y datos imprescindibles.

¡Encuentre toda la información que necesita en InvestingPro!

***

Divulgación: En el momento de escribir este artículo, estoy largo en el Dow Jones Industrial Average a través del SPDR Dow ETF (DIA (BME:DIDA)). También tengo una posición larga en el XLE y el XLV. Además, tengo posiciones cortas en S&P 500, Nasdaq 100 y Russell 2000 a través de ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) y ProShares Short Russell 2000 ETF (RWM). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de la situación financiera de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.