-

Las acciones suben y las valoraciones se disparan, pero sigue habiendo gangas en abundancia

-

Algunos valores han repuntado, pero siguen cotizando a ratios precio-beneficio muy atractivos

-

¿Merece la pena comprar estos valores con ratios precio-beneficio bajos, dados sus sólidos fundamentales y sus favorables datos técnicos?

La relación precio-beneficios es un concepto básico del análisis fundamental, que desempeña un papel crucial a la hora de calibrar el atractivo de la valoración de una empresa. Aunque su utilidad es limitada cuando se utiliza de forma aislada, constituye una excelente herramienta de selección inicial.

En este análisis, destacaremos tres empresas del índice S&P 500 que presentan un bajo ratio precio-beneficio.

Entre ellas, Valero Energy (NYSE:VLO) destaca por su especial atractivo. Su ratio precio-beneficio (4.6 veces) es el más bajo de todas las empresas del S&P 500, lo que la convierte en un competidor interesante.

Igualmente destacable es Marathon Petroleum (NYSE:MPC), cuya cotización tiene un impresionante potencial alcista a largo plazo y un bajo ratio precio-beneficio de 5.1x, a pesar del reciente repunte.

Además, con un ratio precio-beneficio de 6.6 veces, el índice de valor razonable de The Mosaic Company (NYSE:MOS) podría servir como señal del posible fin de una tendencia bajista que se ha prolongado durante más de un año.

Echemos un vistazo más profundo a cada una de las empresas mencionadas para comprender mejor su potencial futuro.

1. Valero Energy

En los últimos días de julio, Valero Energy dio a conocer sus resultados del segundo trimestre, dando agradables sorpresas en términos de beneficios por acción.

Estos resultados inesperados no sólo sentaron las bases para un nuevo impulso alcista, sino que también se hicieron eco de ellos los directivos de la empresa durante una conferencia telefónica posterior a la publicación de los datos financieros. La dirección habló en tono optimista sobre las ventas al por mayor y la capacidad de refinación:

"Nuestra demanda de productos demostró solidez, y nuestro sistema mayorista estadounidense logró un hito notable al superar el millón de barriles diarios en mayo y junio. La nueva planta de coque no sólo ha ampliado la capacidad de la refinería, sino que también ha mejorado su capacidad para gestionar mayores volúmenes de crudo pesado y materia prima residual".

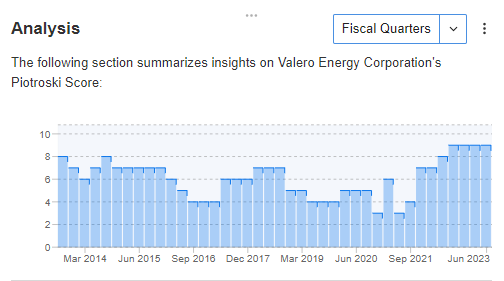

La postura optimista de la dirección está en consonancia con los fundamentos de la empresa. Aparte de unos indicadores de salud financiera y valor razonable muy buenos, el índice Piotroski destaca con una notable puntuación de 9 puntos.

Fuente: InvestingPro

El índice Piotroski comprende una colección de 10 características fundamentales que, en conjunto, pintan un cuadro completo de una empresa determinada. En función de cuántos puntos se cumplan, el índice asigna una puntuación.

Por consiguiente, desempeña un papel crucial en el análisis fundamental, ya que ofrece información sobre el potencial alcista de una empresa concreta o, por el contrario, sobre sus limitaciones.

2. Marathon Petroleum

Las acciones de Marathon Petroleum se han vuelto parabólicas últimamente, alcanzando nuevos máximos históricos en el proceso, y todo ello manteniendo un bajo ratio precio-beneficio de 5.1x. Sin embargo, cabe señalar que existe un riesgo potencial de corrección.

A la luz de esto, un escenario favorable para aquellos que buscan comprar la acción es durante una corrección cuando el precio de la acción alcance el nivel de soporte de alrededor de $136.

El riesgo de una corrección es sugerido, entre otras cosas, por el indicador RSI, que con una puntuación de casi 90 puntos. Actualmente se encuentra en zona de clara sobrecompra.

Fuente: InvestingPro

3. The Mosaic Company

The Mosaic Company ostenta el título de ser el mayor productor estadounidense de fertilizantes de fosfato y potasa, con sus operaciones centradas en Florida.

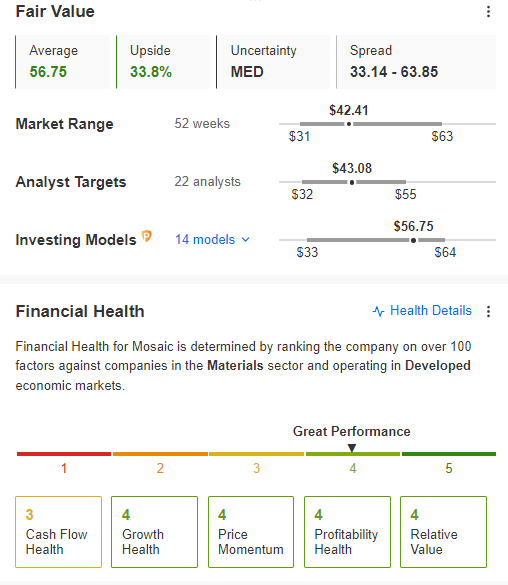

En términos de valor razonable proyectado, la empresa ostenta la rentabilidad porcentual más sustancial entre los valores mencionados, con un impresionante 33.8%. Además, su salud financiera es sólida.

Fuente: InvestingPro

Si la acción consigue alcanzar el nivel objetivo de alrededor de 56 dólares por acción, significaría un impulso hacia su máximo histórico. Sin embargo, para indicar un posible cambio de tendencia, primero tenemos que observar una ruptura de la línea de tendencia y superar la resistencia local en torno a la marca de 43 dólares.

Fuente: InvestingPro

A estas perspectivas positivas se añade el hecho de que el valor presenta un bajo ratio precio-beneficio de 6.6 veces. Esto consolida aún más el escenario alcista como caso base actual. La señal técnica clave que confirmará esta tendencia será una ruptura por encima de la zona de 43 dólares mencionada anteriormente.

***

¡Encuentre toda la información que necesita en InvestingPro!

Descargo de responsabilidad